.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2024年7月号」が発行されました。

パンデミック後にユーロ圏経済を襲ったエネルギー・ショックは、今や過去のものとなり、欧州経済は循環的な回復がほぼ軌道に乗っているとIFIは考えています。当レポートでは、欧州経済に焦点を当て、今後のインフレ動向やECBの金融・財政政策について考察していきます。

また、米国および主要国の金利見通しに触れています。米国では、IFIは最近の経済デ-タを受けてFRBの利下げサイクル開始時期を9月と予想しており、米国債のロング・ポジションを選好しています。為替見通しについては、短期的には米ドルに対して中立的としますが、中期的には、これまでのドル相場を牽引してきた追い風は弱まり、特に日本円や他のアジア通貨などに対して下落圧力がかかると考えています。

この他、投資適格社債の今年後半を乗り切るための戦略や現在のマクロ環境下でハイ・イ-ルド債券が安定したリタ-ンを上げると考える理由についてなど、幅広い内容が含まれていますので、是非ご一読ください。

パンデミック後にユーロ圏経済を襲ったエネルギー・ショックは、今や過去のものとなり、循環的な回復がほぼ軌道に乗っているとIFIは考えています。エネルギー・ショックが和らぐにつれ、実質所得は再びプラスに転じ、以前は落ち込んでいた消費を下支えしています。しかしながら、製造業は長引く低迷から脱却できずにおり、ドイツのような輸出志向の経済に悪影響を及ぼしています。一方で、スペイン、ポルトガル、ギリシャといった南欧諸国は力強く前進しています。これらの国々は、2022年から2023年にかけてのエネルギー・ショックで最悪の事態を免れただけでなく、好調な旅行収支のフローによって対外収支を押し上げてきました。

欧州のヘッドライン・インフレ率は、欧州中央銀行(ECB)のインフレ目標に到達しそうです。IFIは、今夏の終わりから秋口にかけてヘッドライン・インフレ率が目標値である2%に近づき、その後年末にかけては再び上昇すると見ています。

コア・インフレ率は依然として目標を上回っており、ECBの直近の予想を上回っています。ECBを悩ませているのは、強い賃金上昇率(指標にもよりますが足元は前年同期比で+4~5%)と横ばいの生産性上昇率の組み合わせです。この組み合わせがサービスインフレの上昇と大幅なコスト圧力につながっています。ただECBは少なくとも、このコスト圧力の一部が企業の利ざやで相殺されているという事実には安心感を抱いているようです。

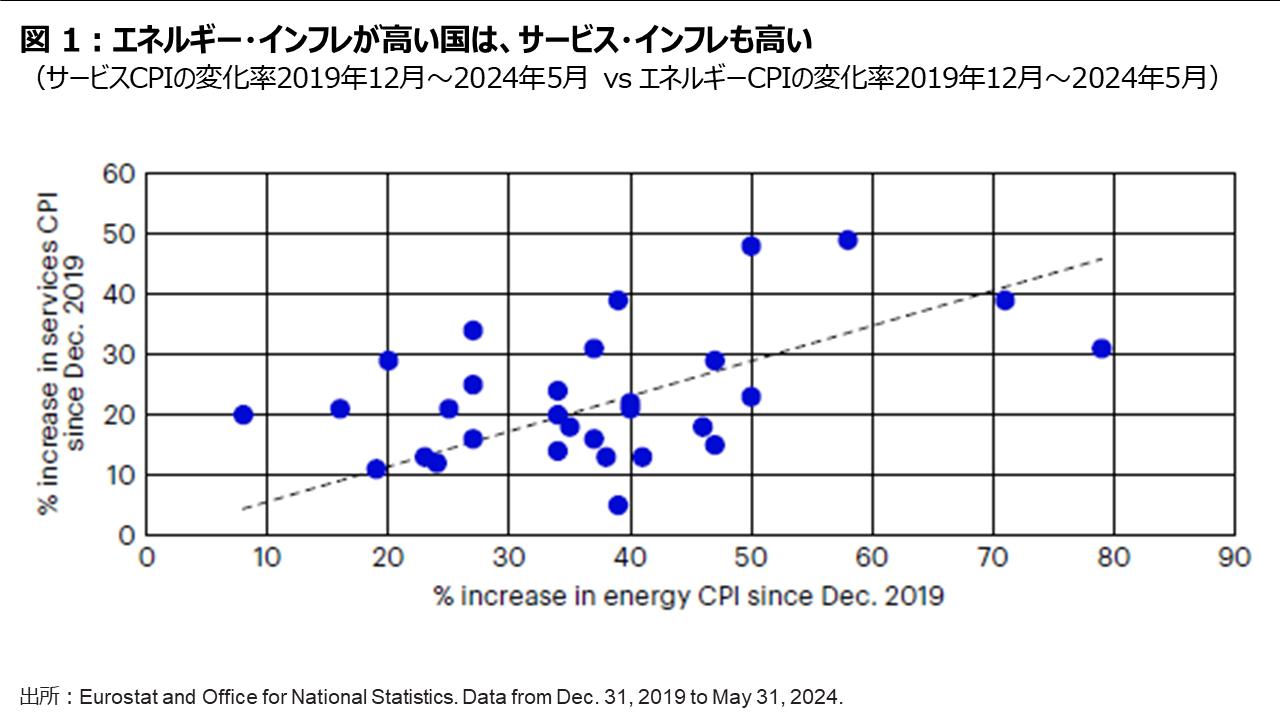

ECBのタカ派メンバーは、タイトな労働市場とともにインフレ期待の高まりが構造的な賃金上昇につながることを懸念しています。一方ハト派のメンバーは、この状況は一時的なものだと主張しています。IFIの見立ては後者に傾いており、高い賃金上昇率は、高いヘッドラインインフレに直面して労働者が実質購買力を維持しようとする「キャッチアップ効果」を反映しているものと考えます。IFI独自の分析では、エネルギー・インフレが高い国はサービス・インフレも高いことが示されています。そのため、2024年後半には生活コストの圧力が緩和され、賃金とサービス・インフレは緩やかになると思われます。

ECBは「でこぼこ道」と表現したりしていますが、IFIは9月と12月に利下げが行われるものと考えています。ECBは足元のインフレ率のボラティリティに目を通そうという姿勢を強めていますが、これは米連邦準備制度理事会(FRB)のような同盟国が緩和に向けて動いていることへの信頼感が増したことを反映している可能性があります。また、ヘッドライン・インフレ率が2%の目標に向かって下がっていけば、今夏の終わりごろに利下げチャンスの窓が開かれることも反映しているものと思われます。とはいえ、世界経済からコロナショックが影響が消えていくなか、実現した賃金やインフレの動向だけでなく、将来を見据えた予測に従って政策を設定することは、理にかなっていると考えます。

インフレ率の「跳ね上がり」よりも衝撃的な要因として、政治と財政政策の関係が挙げられます。欧州委員会は2024年後半、欧州連合(EU)加盟国が健全な財政を追求し、財政政策を調整するためのルールである「安定・成長協定」の改革を計画しています。確かに新ルールは旧ルールより緩和的ですが、財政指標が大幅に悪化しているのも事実です。すでに欧州委員会は、フランス、イタリア、ベルギーを含むユーロ圏の5カ国を過剰財政赤字国に指定するよう勧告しています。財政指標の悪化は、政治的に極端な政党が大きく進出している場合に特に問題となります。例えばフランスでは、今のところ中道政治が保たれていますが、その差はどんどん縮まっています。ユーロ圏第二の経済大国が欧州委員会の財政引き締め要求に反旗を翻すようなことになれば、極めて危うい状況になると考えられます。

大陸欧州では反体制政党が台頭していますが、英国はその流れに逆行し、市場と債券にフレンドリーと思われる中道左派政権が選出されました。新政権はまた、かなりの多数票で選出されたため、次期政権が重要な改革を推進し、計画やインフラなどの重要課題に関する難しい決断を下せるとの見通しが立っています。

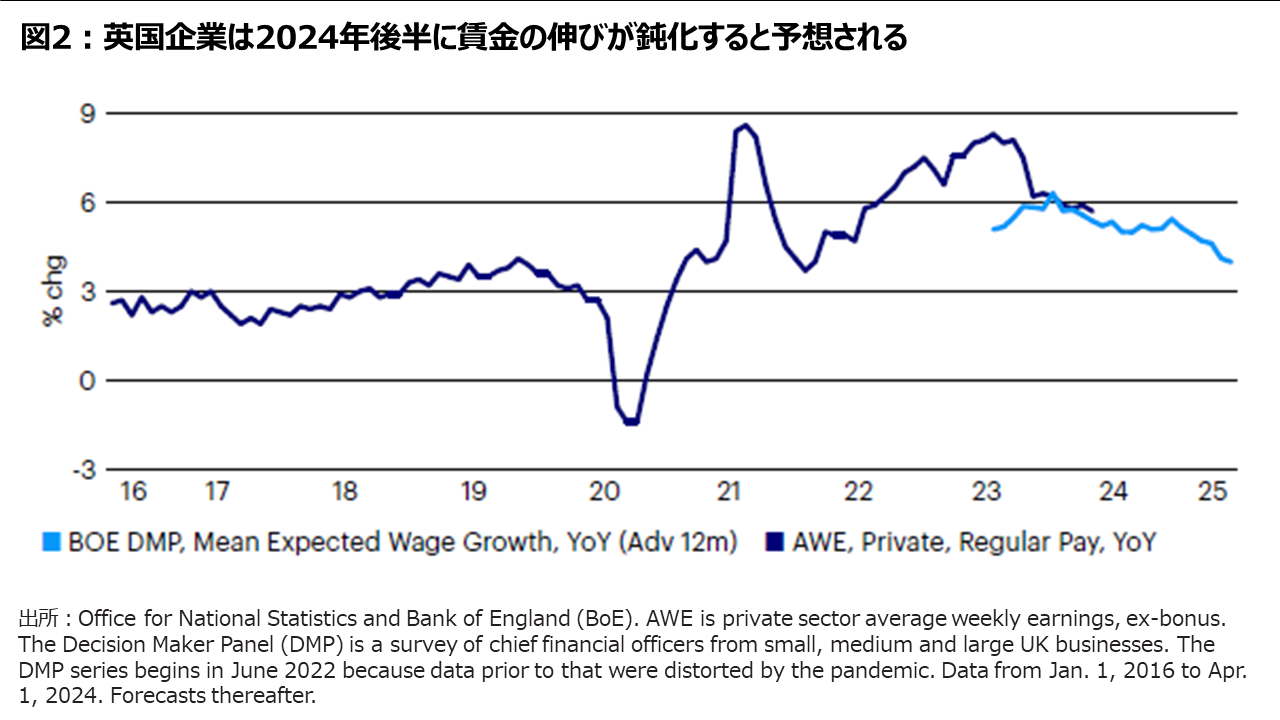

英国では、比較的安定した政治的背景が、利下げ延期の見通しによって相殺されています。8月の利下げは織り込み済みでしたが、一連のインフレ上振れサプライズとGDP成長率の上昇により、その可能性は低くなっています。ユーロ圏と同様、これらの上振れサプライズはインフレ動向の構造的な変化を示すものではないと考えます。むしろ、英国のサービス・インフレは、規制価格と賃金が昨年のインフレ率に連動しているため、人為的に押し上げられているものと考えます。ユーロ圏と同様、英国のサービス・インフレは2024年後半には緩やかになると予想します。つまり、BOEは9月に1回目の利下げが実施され、年内にさらにもう一度利下げを実施すると見ています。

米国:オーバーウェイト。 米国債のロング・ポジションを選好します。インフレ率の鈍化と雇用のモメンタムの低下は、米国の金融政策が成長を鈍化させるのに十分なほど引き締まっていることを示唆しています。経済データは9月のフェデラル・ファンド・レート引き下げに適合すると予想しています。米国債は中長期的にアウトパフォームすると予想しています。FRBが利下げサイクルを開始するにつれ、金利市場のボラティリティは低下する見込みです。

欧州:オーバーウェイト。 欧州中央銀行(ECB)のインフレに対する慎重なスタンスにもかかわらず、欧州の金利には前向きです。インフレ率はECBのコンフォート・ゾーンを上回っているものの、目標である2%に収束しつつあり、2025年にはこの水準を下回る可能性が高いと我々は考えています。今年、欧州の経済環境は改善しましたが、3.75%の金利は意味のある回復と整合的ではなく、そのため、成長は引き続き低調になると予想されます。ECBは、目標以上のスポット・インフレ率や、賃金上昇などの遅行指標を重視しているため、短期的には意味のある政策緩和を行うのは遅れると思われますが、インフレが冷え込み、成長率が低水準にとどまるなか、2025年には現在の市場価格に織り込まれているよりも積極的な利下げが必要になる可能性が高いと考えています。

中国:ニュートラル。 中国のオンショア金利は短期・中期的に低水準で推移し、カーブはスティープ化すると予想されます。短期金利の低下幅は長期金利のそれを上回るでしょう。中国では7日物リバース・レポ レートが主要な政策金利になる可能性が高いため、中央銀行が公開市場操作金利の設定を通じて、より積極的なガイダンスを示すと予想しています。利回りがさらに低下する余地は、米国の利下げサイクル、米大統領選、新政権下の通商・金融政策に影響される可能性が高いと考えています。

日本:アンダーウェイト。 最近の賃金とインフレ率のデータは、インフレ率が持続的に2%台に移行しているという日銀の確信を強めるでしょう。そのため、日銀は7月の金融政策決定会合で利上げを実施し、量的緩和の縮小を発表する可能性が高いと考えています。当初は年間6兆円のペースから5兆円に縮小し、長期的には3兆円に縮小する可能性もあります。これによって、日本国債の利回りは上昇するでしょう。しかし、長期のフォワード金利はすでに非常に上昇しており、ユーロ圏の水準に近づきつつあります。

英国:オーバーウェイト。 6月のイングランド銀行(BOE)議事録によると、金融政策委員会のメンバーの何人かは、現在の政策を維持する決定を「絶妙にバランスが取れている」と見ていたようです。6月の会合以降、GDPデータは予想より強く、サービス・インフレは予想より堅調となりました。しかし、雇用、賃金、調査データは、緩やかなディスインフレという政策委員の予想とほぼ一致しています。ピルBOEチーフエコノミストの言葉を借りれば、BOEの政策緩和は「もし」ではなく「いつ」の問題です。仮に緩和サイクルが8月以降にずれ込んだとしても、BOEは2024年に2回の利下げを実施する可能性が高く、現在のギルトのバリュエーションを下支えしています。米国とユーロ圏でインフレ圧力が緩和しているという最近の兆候も、政策立案者に政策調整への自信を与えるはずです。スポット・インフレ率が目標に近づくにつれて、政策はより先見的になり、労働市場の悪化傾向により敏感になるでしょう。従って、政策金利は将来的に3%前後と、より中立的な水準に近づくと思われます。

豪州:オーバーウェイト。 一連のインフレ上振れサプライズの後、オーストラリア準備銀行(RBA)が比較的タカ派的な基調を示したため、豪州の金利市場は欧米諸国に比べてアンダーパフォームとなりました。豪州の利回りはレンジ内で推移し、米国債に20ベーシスポイント以上遅れをとっています1 。国内経済は依然低迷しており、インフレは粘着性を見せているものの、その主因は行政価格と住宅であり、賃金上昇への明らかな波及はほとんど見られていません。実際、先行きの指標は今後の労働市場の緩和を示唆しています。その結果、RBAの次の動きは利上げよりも利下げになる可能性が高く、豪州の金利市場が他の先進国市場と再び連動することになりそうです。

米ドル:ニュートラル。 当面はドルに対して中立ですが、最近のドル相場を牽引してきた追い風は弱まると予想しています。米国経済については市場のコンセンサスよりもやや悲観的な見方をしており、そのためFRBは現在のところ市場の予想以上に金利を引き下げると予想しています。このようなスタンスは、特に日本円や他のアジア通貨など、最近数十年来の安値で取引されている割安な通貨に対して、米ドルに下落圧力をかけると考えています。

ユーロ:アンダーウェイト。 インフレ率の低下と弱い成長見通しを受け、ECBが今後1年半の間に大幅な利下げを実施するとの見通しから、ユーロをアンダーウエートとしています。ユーロ圏の政治的不確実性は、さらなる財政統合の妨げとなる可能性が高く、無秩序なユーロ崩壊に対する投資家の懸念が再燃し、通貨のボラティリティを高める可能性があると考えています。

人民元:ニュートラル。 中国の中央銀行が米ドル/人民元の為替レートを比較的安定的に維持し続けると予想しています。米国の利下げサイクルが始まる可能性があるため、中国に一段の金利調整余地が生じ、人民元の対米ドル相場が制限される可能性があると考えています。次期米大統領選と新政権下の通商・金融政策が中期的な人民元相場の重要なカタリストとなるでしょう。

日本円:ニュートラル。 円相場はここ1ヶ月間ほとんど変わっていませんが、対米ドルでの最安値からは円高になっています。円は、米国のインフレ率の鈍化と雇用統計の悪化に伴う日米金利差の縮小、日本の為替介入を示すいくつかの証拠を背景に反発しました。しかし、FRBが2024年に3回の利下げを実施するとの観測が市場で強まっていることや、最近の米指標が米国の景気減速懸念を低下させたことは、更なる円高を抑制する可能性があると考えています。日銀が7月会合で予想以上にタカ派的な姿勢を示した場合、円ショートのポジションがさらに圧縮される可能性もあります。過去、8月にリスクセンチメントが悪化した際には、特にニュージーランド・ドルなどのハイ・ベータ通貨に対して、円相場が上昇した実績があることにも留意が必要です。

英ポンド:アンダーウェイト。 英ポンドは最近、ユーロ圏と米国の政情不安、高い英国金利、比較的良好な英国成長サプライズから恩恵を受けています。しかし、現在のバリュエーションでは、ポンドは成長と政策の安定という好材料の多くを反映しています。世界的な景気減速が拡大すれば、英国の金利がユーロ圏に収斂するとの見方が市場に広がり、ポンドは景気循環的な特性を示すことになるでしょう。ポジションは現在ポンド・ロングです。さらに、選挙後に海外直接投資やM&A関連の資金流入が増加する可能性があります。

豪ドル:ニュートラル。 よりハト派的なFRB、ECB、ニュージーランド準備銀行と、よりタカ派的なRBAとの間の政策スタンスの乖離は、先月の豪ドルの支援要因となり、貿易加重通貨指数は2%上昇しました2。さらに、中国のデータは依然として非常に弱く、一次産品価格の回復力に疑問を投げかけています。特に、トランプが再び大統領に就任し、インド太平洋地域の地政学的・貿易的緊張が高まれば、リスク・センチメントも脆弱になる可能性があると考えています。

今年前半の米国金融市場を牽引したのは、インフレとFRBの政策でした。インフレ率には浮き沈みがありましたが、最近のデータによると、インフレ率はFRBの目標である2%に向かって低下しており、利下げも視野に入っています。現在、米国の成長ダイナミクスへの注目が高まっています。インベスコのポートフォリオ・マネジャー、マット・ブリルとトッド・ショーンバーグに、この変化が投資適格銘柄に与える影響と、今年後半を乗り切るための戦略について聞きます。

Matt:今年の前半は興味深いものでした。数ヵ月間、市場は利下げの可能性を測り、FRBをはじめとする中央銀行の動向に注目が集まっていました。しかし4月になると、誰もがタオルを投げ入れ、利下げはおそらく今年中には実現しないと判断しました。そしてその途端、米国をはじめ世界的にインフレ率が改善し始めました。その結果、ECBはカナダ中銀とともに利下げに踏み切ったのです。つまり、米国の友人や近隣諸国は利下げを実施していますが、米国はまだ実施していません。現在、市場の関心はインフレから成長へと移っていると思われます。急激ではないにせよ、成長は明らかに鈍化しており、消費者やその他の経済分野でも鈍化が見られます。このことは、インフレが下降基調にあることをより確信させるものです。私たちは、財インフレの鈍化、そしておそらくはデフレに牽引され、インフレ率の上昇は緩やかに続くと考えています。サービス・シェルター価格は引き続き課題となるかもしれませんが、それも緩やかになり、年内に2回の利下げが実施されると考えます。

Todd:米国にはまだ膨大な資金があり、マネーマーケット口座には約6兆米ドルが眠っています3。カナダ中銀とFRBが利下げに踏み切れば、人々は銀行口座の明細書を見て、以前は5%の利回りを得られていたのに、今は5%の利回りを得られていないことに気づくでしょう。おそらく、より高い金利を固定化するために、満期を延長し始めるでしょう。米国では、資金フローのデータから、すでにそうなっていることがうかがえます4。FRBが利下げを行い、日銀が利上げを行うことで、為替ヘッジコストが改善すれば、日本の投資家も米国の投資適格債券市場に魅力を感じるかもしれません。保険会社や年金基金からの伝統的な債券需要も引き続き堅調です。

Todd:市場では今年、8,000億米ドルを超える膨大な量の債券が発行されました5。正確な数字にもよりますが、これは債券発行額が前年比で30%から40%増加したことを意味します。しかし、企業の財務担当者や最高財務責任者(CFO)が市場を注視していた昨年秋に比べ、今年は利回りが大幅に低下していることに留意する必要があります。資金調達環境は熟しており、企業は資金調達を固定化し、今年後半に米国の選挙で高まる可能性のあるボラティリティを避けたかったのでしょう。新規発行銘柄の吸収は非常によく、クレジット・スプレッドは年初来でタイトになるなど、好調に推移しています。当初は非常に前倒しで始まったため、年後半には供給が鈍化すると予想されます。また、大型のM&A案件が控えておらず、レバレッジド・バイアウト市場も閑散としているため、今後も新規発行の動きは鈍くなると予想されます。また、今年前半に大量に発行された金融機関など、いくつかのセクターでは供給が減速すると予想されます。これらにより、需給バランスが促進され、私たち投資家にとって好都合となるはずです。

Matt:年初を振り返って、私たちは米国経済の大幅な減速が起こるという議論を信じていませんでした。また、米国の銀行が深刻な事態に陥るという懸念も信じませんでした。私たちは、経済が好調なときに有利に働く傾向のあるコーポレート・クレジットや高スプレッド資産のオーバーウエイト・ポジションを選好するようになりました。景気は減速していますが、依然として好調です。とはいえ、市場の関心がインフレ懸念から成長懸念に移っている今、特にクレジット・スプレッドが縮小しており、バリュエーションが年初ほど魅力的に見えない可能性があるため、リスクをやや抑えることを推奨しています。

Todd:そうはいっても、以前は景気後退を見越したミスプライスがついていましたが、現在はよりフェアなプライスがついていると見ています。投資適格債の利回りは5%を超えており、歴史的に見てもまだ魅力的です6。私たちが考えるに、今年の投資家のトータル・リターンの大半はクーポンによるものでしょう。多少のボラティリティはあるかもしれませ んが、今夏の軟調な動きを利用し、特に新発債カレンダーが再開される秋にはチャンスがあると期待しています。当面は、将来のリスク回避の機会を待ちながら、短期資産担保証券、ノン・エージェンシーMBS、AAA格のCLOに魅力的な利回り機会を見出すつもりです。

ハイ・イールド債券部門の責任者であるニクラス・ノルデンフェルトに、現在のマクロ環境下でハイ・イールド債券が安定したリタ-ンを上げると考える理由について伺いました。

クレジット全般、特にハイ・イールドは、暑すぎず寒すぎずのコンディションから恩恵を受けます。Moderate、Moderating、 Moderation......マクロ的な背景を表現する上で、これらはすべてクレジットにとって理想的な言葉です。状況が熱すぎたり、強すぎたりすると、通常、積極的な発行が見られ、レバレッジド・バイアウト、M&A、さらにはバランスシートにレバレッジをかけたり、負債保有者から株式保有者に価値を移転したりする配当案件が増加します。このような状況は、ハイ・イールド債券市場のようなレバレッジを効かせた借り手にとって難題です。

経済成長は緩やかになっているようですが、景気後退は当面なさそうです。インフレ率は依然として低水準ですが、緩やかな基調を持続しています。ディスインフレは、年末までに少なくとも1回の利下げを実施する可能性を含め、金融政策を緩やかにするきっかけとなります。

最近まで、デフォルト率は上昇傾向にありました。レバレッジをかけた借り手のデフォルト率は今後も上昇が続くと予想されますが、ハイ・イールド債券市場では、ハイ・イールド債特有の借り手の状況が、デフォルト率の低下につながっています。第一に、ハイ・イールド債市場ではディストレスト債が減少しています。第二に、格付機関の格付けが、格下げよりも格上げされる頻度が高いことです。CCC格付の発行体では、特質的な懸念や資本コストの上昇が重荷となっている企業が増えており、状況は芳しくありません7。

しかし、ハイ・イールド債券市場全体から見れば、このような弱含みの銘柄が占める割合は相対的に小さいものです。格付けの動向だけでなく、バランスシートは依然として強固で、レバレッジ水準やインタレスト・カバレッジ・レシオも安定しています。カバレッジ・レシオは過去の平均を大きく上回っており、経済環境の悪化に耐えうる健全なクッションとなっています。

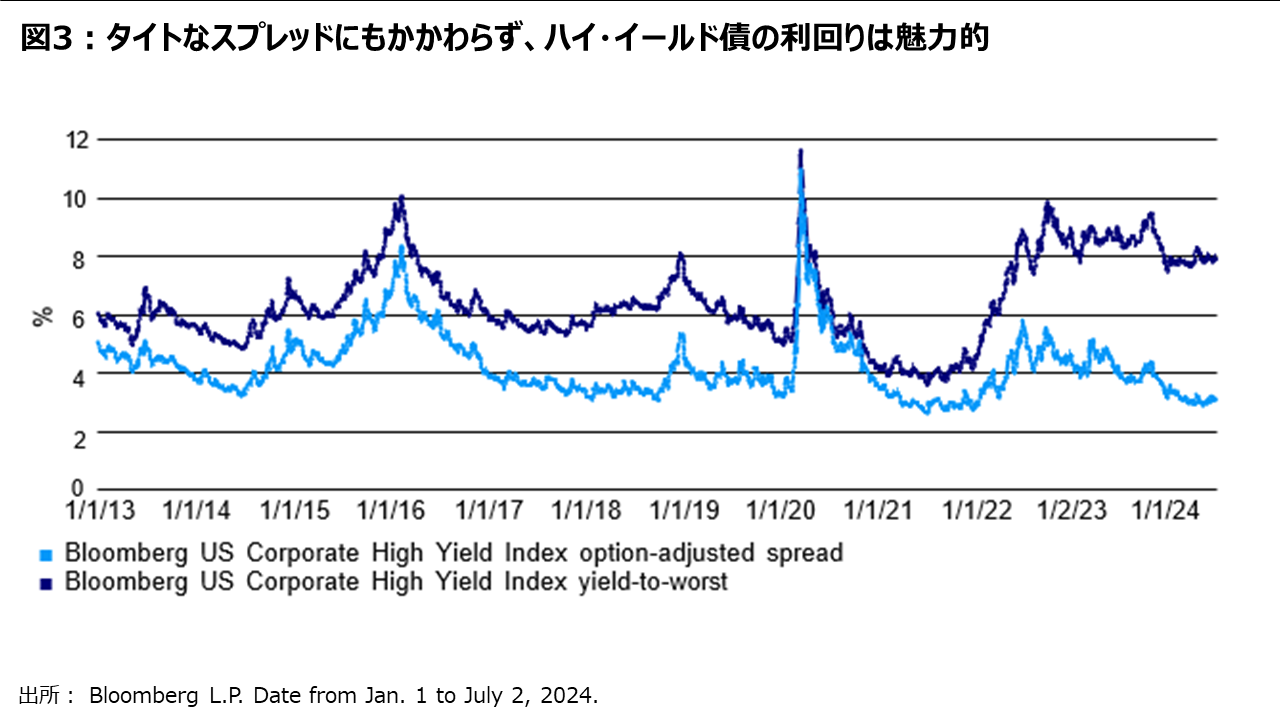

理想的な投資とは、魅力的な価格設定とファンダメンタルズの改善という追い風を組み合わせたものだと私たちは考えます。その両方が揃うことは稀です。現在のハイ・イールド債券は、企業ファンダメンタルズは堅調で、間違いなく改善していますが、プライシングはそれほど魅力的ではありません。私たちはスプレッドが高いことを望みますが、安い価格と良好なファンダメンタルズのどちらかを選ぶとすれば、後者を選びます。ファンダメンタルズはより永続的であり、短期的な下振れリスクをよりよく見通せるからです。最近の市場では、スプレッドがタイトということは利回りが非常に低いということでした。しかし今日の市場では、オールイン利回りはかなり魅力的な水準にあると私たちは見ています。この利回りは、良好なクッションとなり、ポジティブなファンダメンタルズ見通しと相まって、ダウンサイドリスクを大幅に低下させます。このセットアップでリターンがマイナスになる確率はかなり低いと考えますが、高いカレント・インカムを背景に堅実なリターンが得られる確率はかなり高いと考えます。

出所: Bloomberg L.P. Data as of June 15, 2024.

出所: Bloomberg L.P. Data as of June 15, 2024.

出所: Bloomberg L.P. Data as of June 30, 2024.

出所: Morningstar Direct. Data as of June 30, 2024.

出所: Bloomberg L.P. Data as of June 30, 2024.

出所: BloombergL.P.Dataasof July13,2024.

出所: JP Morgan, June 14, 2024. Upgrade/downgrade ratios are year-to-date, ending May 2024.

当資料は情報提供を⽬的として、弊社グループが作成した英⽂資料をインベスコ・アセット・マネジメント株式会社(以下、「弊社」)が抄訳し、要旨の追加などを含む編集を⾏ったものであり、法令に基づく開⽰書類でも⾦融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を弊社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の⾒通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の⾒解であり、将来の動向や成果を保証するものではありません。また、当資料に⽰す⾒解は、インベスコの他の運⽤チームの⾒解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。弊社の事前の承認なく、当資料の⼀部または全部を使⽤、複製、転⽤、配布等することを禁じます。

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ⦅金融派生商品⦆に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。 【特定(金銭)信託の管理報酬】 当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】 当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年11月、12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年6月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20240804-3764895-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html