.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2024年9月号」が発行されました。

FRBが9月18日に実施した50ベ-シスポイントの利下げは市場を驚かせましたが、利下げ後の市場の反応は概ね好意的で、強いリスク資産価格と急勾配のイールドカ-ブは、米経済の成長リスクが低く、金融環境が緩和的であるというマクロビュ-と一致していることが示唆されました。私たちは成長を支援も抑制もしない「中立金利」の推定値は、約3.5%とみていますが、中立水準に近い金利でのソフトランディングは、市場にとって非常に建設的な結果となる可能性が高いとみています。今月号では「FRBは中立への道を邁進する」と題して、FRBの利下げ見通しとともに今後の雇用市場や金融市場に与える影響について考察します。

また、米国および主要国の金利と為替見通しに触れています。米国では、FRBが今後数か月間にわたり利下げを続けると予想しており、引き続き米ドルのアンダ-ウェイトを推奨しています。ただ11月は米大統領選というイベント・リスクがあり、新政権下で市場にとってマイナスとなる政策が実施される可能性があるため、選挙後、政治情勢や世界貿易環境の見通しがより明確になった時点でポジションを見直す予定です。

この他、記録的な新規発行額にもかかわらず、欧米クレジット市場でタイトなスプレッドが続いていることについての要因や、債券ポ-トフォリオに株式オプションを組み入れることのメリットなどについて幅広い内容が含まれていますので、是非ご一読ください。

IFIの見解では、米国の成長は潜在成長率に近く、インフレは完全に抑制されていると見ています。これにより、連邦準備制度理事会(FRB)が金利を制限的な領域から動かし始めるべきだという主張が成り立ちます。「中立金利」、つまりFRBが成長を支援も抑制もしない金利の推定値は、現在米国経済にとって約3.5%です。中立金利を決定することは厳密な科学的ものではありませんが、明らかに5%以上の金利は経済にブレーキをかけるものであり、そのレベルの金利はもはや適切ではありません。

それでも、FRBが9月18日に実施した50ベーシスポイントの利下げは市場を驚かせました。通常、大幅な利下げは成長の減速や金融市場の混乱の中で行われますが、今回はそのどちらでもありませんでした。今回は、FRBは単に現在の環境では中立に近づくべきであり、現在は中立から遠く離れていることを認めているだけです。

利下げ後の市場の反応はこの見解を裏付け、今後の金融市場の見通しを改善させました。米国のイールドカーブは急勾配になり、クレジット市場と株式市場は好調に推移しました。急勾配のカーブと強いリスク資産価格は、成長リスク(景気後退リスク)が低く、金融環境が緩和的であるというマクロビューと一致しています。中立に近い金利でのソフトランディングは、市場にとって非常に建設的な結果となる可能性が高く、この利下げにより、FRBがそのような結果を達成する可能性が高まります。

連邦準備制度(FED)は、その二つの使命を達成しつつあります。完全雇用の使命に関しては、労働市場は依然として強く、失業率は歴史的に低い水準にあります。

失業率は最近上昇していますが、これは主に労働供給の増加によるものであり、需要の弱体化や大規模な解雇が原因ではありません。労働市場の強さにもかかわらず、軟化の兆候が見られ、Fedにとってリスクのバランスが変化しています。私たちが監視している幅広い労働市場指標は、パンデミック前よりも条件が軟化していることを示唆しています。労働市場は「ソフトパッチ」を経験しており、これは2017-2018年に見られた一時的な雇用成長の減速と似ています。パウエル議長も最近の記者会見でこれを強調し、Fedがリスクを抑えるために積極的な姿勢を取っていることを述べました。

インフレに関しては、良いニュースがあります。以前にも触れたように、インフレは引き続き低下しており、これはコモディティ価格の低下、緩やかではあるが依然として高い住居費が落ち着きつつあること、そして賃金成長の鈍化によるものです。これにより、住居を除くコアサービスのインフレが抑えられています。インフレ期待はしっかりと抑制されており、現在はインフレ前の水準に戻り、懸念されていた賃金-価格スパイラルも回避されています。

インフレはまだFedの2%目標に達していませんが、Fedは大きな進展を遂げています。これにより、高インフレに対抗するために設定された高い政策金利を維持する必要性が減少していることが示唆されています。

私たちは、今後数ヶ月間にわたり、連邦準備制度理事会(FRB)が利下げを続けると予想しています。今後は会合ごとに利下げが行われる可能性が高いと考えています。Fedは、目標としている中立金利に到達するために、さらに約1.5パーセントの利下げが必要となりそうです。1回の会合で25ベーシスポイントの利下げを行うと、あと6回の会合が必要であり、来年の中頃までかかる見込みです。

米国の継続的な成長と緩和的な政策は、米国外の資産クラスや通貨にとっても建設的であるべきです。私たちの基本的な予測では、米ドルが引き続き下落し、世界的な金融状況が緩和され、グローバルおよび新興市場を支援すると見ています。

興味深いことに、これらの米国外の市場の中には、米国の金融資産ほどタイトではないバリュエーションを持つものもあります。米国では利回りが上昇し、クレジットスプレッドがタイトであり、株式市場は高値またはその近くにあります。

要するに、連邦準備制度理事会(FRB)は、通常より大きな利下げを行っても、経済的に問題があるという懸念を引き起こすことなく、予想以上の利下げを実現しました。市場は現在、FEDが金融引き締めを解除し、金融状況を緩和するという見解に一致しています。経済見通しが良好でインフレが抑制されている中で、これは潜在的にポジティブな市場環境を作り出す要因となります。

米国:ニュートラル。 米国債の中立ポジションを支持しています。今年初めの予想通り、成長とインフレは減速しています。FRBは予想以上の速さで金利を引き下げ、成長の鈍化を認めました。この予想以上の緩和策により、市場ではFRBは成長率とインフレ率の予想経路から正当化されると考えるよりも、より積極的な利下げ経路を織り込んでいます。サイクルの初期に積極的な緩和を実施すれば、サイクルの後期には緩和幅が縮小する可能性が高いでしょう。短期的には、金利市場には双方向のリスクがあると見ています。金利市場のリスクとリターンを見極めるため、経済データの動向を注視していきます。

欧州:オーバーウェイト。 欧州の金利については引き続き大局的にポジティブですが、ドイツのような中核国とイタリアやフランスのようなより困難な市場との間で乖離が続くと予想されます。欧州中央銀行(ECB)は利下げを開始しましたが、我々の分析によると、利下げを開始するには時間がかかりすぎ、欧州経済の急減速を回避するためには市場が予想するよりもさらに利下げを行う必要があります。インフレ率が急低下しているにもかかわらず、一部のECBメンバーは金利を必要以上に高く維持しようとする姿勢を崩しておらず、イタリアや、さらに懸念されるフランスなどの重債務国に対する圧力を悪化させています。フランスは今年、財政赤字の悪化を発表すると予想されており、不安定な政権が続いているため、この状況に対処するために必要な増税や歳出削減は考えにくいでしょう。フランスは財政赤字の資金を外国人投資家に大きく依存しており、英国のリズ・トラス首相が起こした大混乱で見られたように、危機に陥ると外国人投資家の信頼はあっという間に失墜するリスクがあります。

中国:ニュートラル。 中国のオンショア金利環境は短中期的に緩和的な状態が続き、短期金利が長期金利をアウトパフォームすると予想されるため、カーブはスティープ化すると思われます。今後数ヵ月間のさまざまな緩和策がオンショア金利市場に周期的な変動をもたらす可能性があります。中央銀行による公開市場操作や債券市場に対する窓口指導を通じて、より積極的なガイダンスが期待されます。米ドル/人民元の為替レートに影響を及ぼす可能性があることを踏まえ、利回りのさらなる低下余地は、米国の利下げサイクル、米国大統領選挙、新政権下の通商および金融政策に影響を受ける可能性が高いでしょう。

日本:アンダーウェイト。 日本国債の利回りは、米国債利回りの低下と円高が日銀の利上げサイクルを頓挫させるとの懸念に引きずられて低下しています。しかし、現在のバリュエーションでは、市場は今後1年半の金利上昇を小幅なものと見なしています。植田日銀総裁は、円高がインフレの上振れリスクを低下させたと認めたものの、賃金の伸びが加速し、成長率がトレンドを上回るペースに回復していることから、日銀は基調的なインフレ圧力が高まっているとの確信を強めているようです。最近のデータでは、コア・インフレのモメンタムが急加速しています。物価上昇が続けば、現在の市場価格を上回る金利正常化が進む可能性があります。日銀は、10月のサービス価格上昇と自民党総裁選の結果を見極めたいと考えており、次回の利上げ時期はおそらく1月になると予想されます。

英国:ニュートラル。 英国10年物ギルト債の利回りは、国内成長、労働市場、インフレのデータがまちまちであることを背景に、イングランド銀行(BOE)が利下げサイクルを加速させることに消極的であることを反映して、先月からほとんど変化していません。労働市場重視に舵を切ったFRBとは異なり、BOEはインフレ抑制に重点を置いています。全体的なデータは、基本的なインフレがさらに減速するという政策立案者の予想と一致しています。しかし、こうした期待はすでに市場価格に反映されています。短期金利のリプライシングは、10月予算案を控えた財政赤字への懸念と相まって、イールドカーブのスティープ化をもたらし、米国債に対する長期金利のアンダーパフォームをもたらしました。このような英国の長期フォワード金利のアンダーパフォーマンスは、現在、相対的に行き過ぎているように見えます。英国のインフレ率が欧米の水準に収斂し続ければ、英国の金利プライシングも欧米の水準に収斂する可能性が高いと思われます。

豪州:ニュートラル。 オーストラリア債の利回りは、直近1ヶ月間では、全体としてはほとんど変化がありませんが、米国債を下回るパフォーマンスとなっています。このパフォーマンスの悪化は、短期金利差の縮小を反映したものであり、市場ではFRBの利下げサイクルが速いペースで進むと見込まれている一方で、オーストラリア準備銀行(RBA)は今年中の利下げの可能性を後退させています。市場では現在、オーストラリアの短期金利が来年半ばまでに米国の短期金利を40ベーシスポイント上回る水準になると予想されています1。労働市場の支援に重点を置くFRBとは対照的に、RBAはインフレ抑制を当面の課題としており、両者の金利差がさらに拡大するリスクが高まっていますが、その拡大幅は限定的になると思われます。さらに、オーストラリアの低調な成長率と比較的穏やかな賃金動向を考慮すると、豪州金利のパフォーマンスの悪さは、イールドカーブのロングエンドでは妥当性を欠くものとなるでしょう。RBAのタカ派的な姿勢は、米国と比較してオーストラリアのイールドカーブのフラット化につながり、オーストラリアのフォワードのパフォーマンスの悪さを抑制すると考えます。さらに、オーストラリアのイールドカーブの傾きは、米ドルベースの投資家にとって魅力的な通貨ヘッジ付き利回りを提供していると考えています。

米ドル:アンダーウェイト。 FRBが今後1年以内に金利を大幅に引き下げると予想しているため、引き続き米ドルをアンダーウエイトとしています。また、選挙を控えて米国経済はさらに減速すると考えられます。11月の米大統領選という明確なイベント・リスクがあり、新政権下で市場にとってマイナスとなる政策が実施される可能性があるにもかかわらず、リスク市場は活況を維持し、米ドルはここ数ヵ月で若干下落しました。現在はアンダーウェイトとしていますが、選挙後、政治情勢と世界貿易環境の見通しがより明確になった時点でポジションを見直す予定です。

ユーロ:オーバーウェイト。 欧州経済への逆風が続いているにもかかわらず、FRBが市場の織り込み済みの利下げを実施すると予想されるため、対ドルでユーロには引き続きポジティブです。ユーロは、円や英ポンドなど他の通貨に対してはあまり強くならないと見ます。低迷する経済、制限的な金融政策、脆弱な世界貿易環境はユーロにとってパーフェクト・ストームだと考えています。最終的に、ECBは2025年のある時点で積極的な利下げに踏み切ることになるでしょう。ユーロ圏の政治情勢は対立を深めており、加盟国間の金融面での緊密な連携が望めなくなるため、中期的にはユーロにとって逆風であり続けるでしょう。

人民元:オーバーウェイト。 人民元は、8月上旬の市場の動きに見られるように、市場のボラティリティが高い中で、同業他社に比べて底堅く推移すると予想されるため、引き続き人民元をオーバーウェイトしています。また、米国は利下げサイクルに入る一方、中国は利回りのさらなる低下を抑制しており、米国と中国の金利の方向性が変化していることも我々の見解の背景にあります。最近の中国輸出企業の貿易黒字転換率が平均を下回っており、輸出企業のセンチメントが変化すれば、キャッチアップへの扉が開かれる可能性があることに留意します。

日本円:ニュートラル。 日本と他の先進国との金利差の縮小は円の支援材料になると考えます。投機的な円ショート・ポジションは減少しているものの、日本の長期投資家は多額の海外資産を保有しているため、ヘッジ比率は非常に低いままです。海外の金利水準が日本国債の利回りに収斂し、海外のイールドカーブがスティープ化することで、債券ポジションの為替ヘッジコストが低下するため、こうした投資家が海外資産のエクスポージャーをヘッジするか、日本へ資金を戻すインセンティブが高まる可能性が高いと考えます。

英ポンド:ニュートラル。 FRBの利下げサイクルに遅れを取らないというBOEの姿勢と、比較的底堅い英国の成長が英ポンドを支えています。しかし、貿易加重指数がブレグジット国民投票後の最高値に近づいていることから、バリュエーションは相対的にストレッチしていると見ています。英国のインフレ率が他国に比べて高いことを考えると、実質為替レートはさらに割高に評価されていると私たちは見ています。英国のインフレ率が米国やユーロ圏の水準まで鈍化すれば、金利差はポンドにとって今後不利になる可能性が高いでしょう。加えて、英国の選挙後、M&A関連の資金流入が回復しているものの、現在のポジショニングは比較的ロングになっているように見えます。

豪ドル:オーバーウェイト。 RBAとFRBやカナダ中銀など他の中央銀行の政策が乖離しているため、金利差は豪ドルに有利にシフトしています。豪ドルは2025年半ばには先進国市場で最も利回りの高い通貨になると思われます。豪州のインフレ率が高止まりしているため、実質金利差は名目金利差よりも不利ですが、金利ダイナミクスは現在、豪ドルにとって追い風になると考えています。現在のところ、貿易条件とリスク・センチメントは、特にアジアにおいて逆風となっています。しかし、コモディティが安定し、中国の成長マインドが改善すれば、豪ドルは上昇するでしょう。短期的には、豪ドルはカナダ・ドル、ニュージーランド・ドル、中国人民元など、他のコモディティ通貨やアジア通貨に対してアウトパフォームできると考えます。

米国、欧州とも2024年は、クレジット市場にとって久しぶりに多くの新規発行を記録した年になりそうです。欧州の投資適格債は、年率換算したデータに基づくと、2024年の総供給額が記録的な水準に達し、純発行額は2019年のピークに迫る勢いです。米国の投資適格債市場は、2020年の総発行額を上回ることはできないまでも、過去最大級の年となる見込みです。2020年と2021年に新規発行が増加した以後、2022年と2023年の高金利環境下では、米国と欧州のハイ・イールド債券の純供給はマイナスとなりました。しかし、今年は両市場とも力強く回復しています。欧州では、2010年以来2番目にハイ・イールド債券の供給が多い年となる見込みです2。

投資家の需要は1年を通じて底堅く、9月の大量供給はセカンダリー市場のスプレッドを拡大させることなく消化されました。9月最初の2週間にユーロ市場に登場した62件の投資適格案件(合計規模385億ユーロ)については、投資家の需要は平均して発行規模の3.6倍でした3。案件全体のプライシングは、当初の価格提示と最終的な取引との間で、平均37ベーシス・ポイント引き締まった水準でした4。

何が投資家の需要を後押ししているのでしょうか?ひとつの要因は企業収益です。前号で米国投資適格リサーチヘッドのポール・イングリッシュが述べたように、企業収益は予想を上回る成長を続けています。この収益が企業のクレジット指標を支えています。バークレイズ社の最新データによると、第2四半期のグロス・レバレッジとネット・レバレッジは小幅に上昇しましたが、いずれも2021年より低く、金利が上昇したにもかかわらずインタレスト・カバレッジは過去の範囲内に収まっています5。

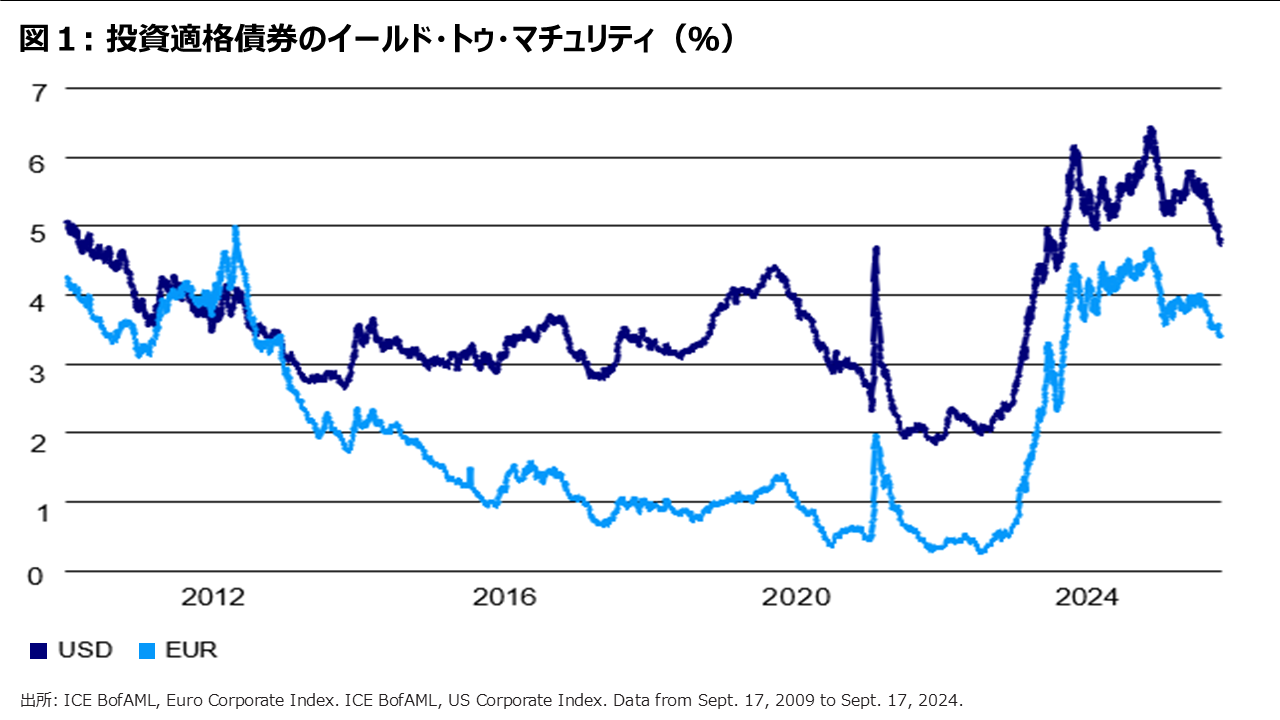

同時に、利回りは依然として魅力的です。クレジット・スプレッドはこれ以上の縮小余地はほとんどないと思われる程度までタイトニングしましたが、米ドル建ての投資適格債の利回りは、世界金融危機以降のほぼ最高水準にあります。また欧州投資適格債の利回りは、2011-12年のユーロ危機時に匹敵する水準にあります。

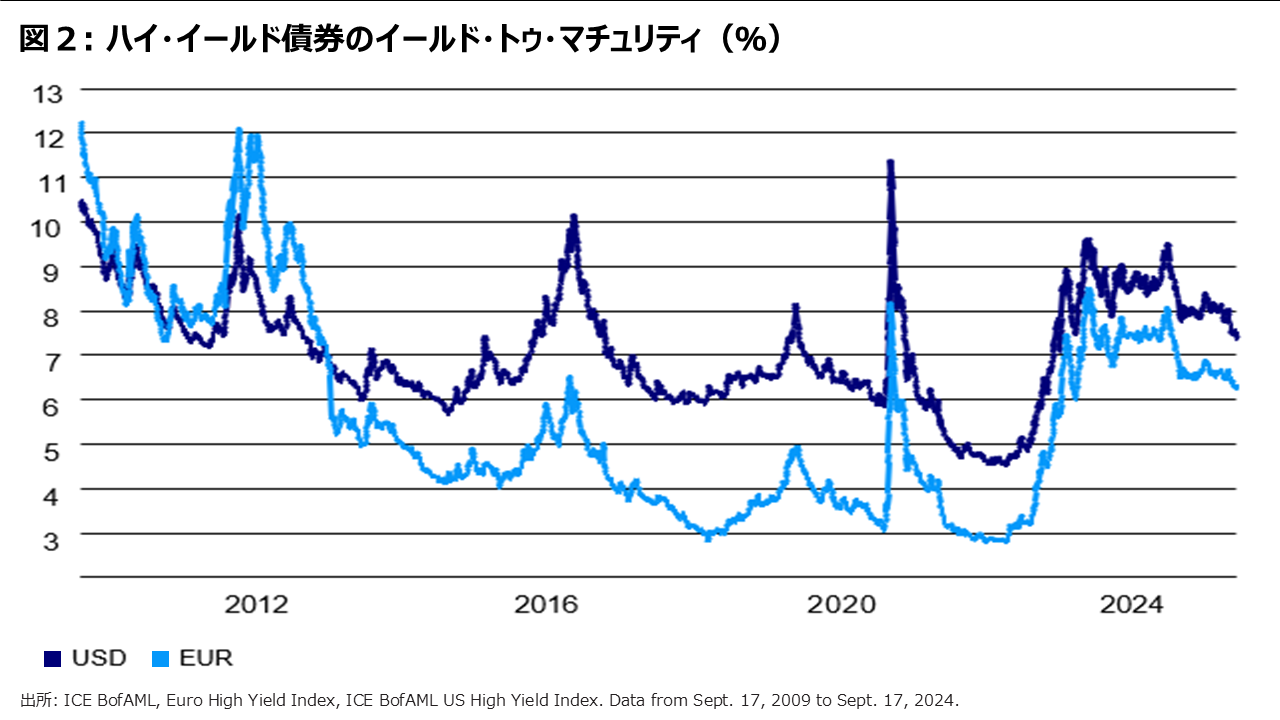

ハイ・イールド債の場合は少し毛色が異なります。ハイ・イールド債の利回りは、過去10年間に何度か上昇した時期がありますが、そのような時期、例えば2015年から16年にかけての転換期や2020年3月のCOVIDの最初の急騰は、今日のファンダメンタルズから示唆されるよりも大きな信用不安と関連していました。

もうひとつの支えは投資家のフローです。投資適格債券のファンドには、2023 年を通して資金が流入し、そのフローは今も続いています。ユーロ建てのファンドに限れば、ネット・フローは通年で300 億ユーロに迫り、昨年通年の200億ユーロを大きく上回っています6。ハイ・イールド債券については、2023年のフローはまちまちでしたが、2024年初来では着実にプラスに転じています。

最後に、今年の市場の特徴として興味深いのは、バークレイズ社のデータによると、投資適格債とハイ・イールド債の両分野の投資家がアクティブ・ファンドを選好していることです。これは、昨年やそれ以前と比べると著しい変化であると言えます。おそらく投資家は、ここまで成熟した市場で慎重に債券の銘柄選択をすることのメリットを感じていると考えられます。

資産運用業界は、顧客の投資目的を満たし、リスク・リターン・プロファイルを改善し、分散投資を拡大するために、常に革新を続けています。顧客のリスク許容度に応じて、債券マネジャーはハイ・イールド社債、新興国債券、バンクローンなど、さまざまなタイプの資産を活用してこれらの目標を達成しようと努めています。しかし株式もまた、リターンを高め、分散効果を高めるための興味深い選択肢となります。さらに、伝統的な株式の代わりに株式オプションを駆使することで、ユニークなメリットが得ることが期待できます。伝統的な債券ポートフォリオにおける株式と株式オプションのケースについて、3人のインベスコのポートフォリオ・マネージャーに話を伺いました。

ロバート:伝統的な債券ポートフォリオに株式を加えることのメリットは、過去30年間のマーケット・リターンで株式が債券を大幅にアウトパフォームしてきたことからも裏付けられています7。その結果、株式へのエクスポージャーの程度は、顧客の投資目的やリスク許容度によって異なりますが、少額でも株式をポートフォリオに組み入れた債券マネジャーは、より高いリターンを得ることができました。

例えば、投資適格債券ポートフォリオのようなリスク許容度の低い戦略では、債券99%/株式1%という保守的な配分が考えられます。マルチ・セクター・ポートフォリオやハイ・イールド・ポートフォリオのようなリスク許容度の高いポートフォリオでは、よりアグレッシブに90%の債券と10%の株式というような組み合わせが考えられるでしょう。

ニクラス:ハイ・イールドでは、いくつかの手法を用いて少額ながら株式を組み入れるケースがあります。いずれの場合においても、ポジションはIFIのクレジット・ビューや既存のポジションと整合的です。一例としては、クレジットが改善傾向にあると判断する債券発行体の株式オプションを購入することです。これは、債券が生み出すインカムの一部を使って実質的に転換社債に似たエクスポージャーを作ることで、コンベクシティ(価格変動に対する柔軟性)を生み出す効果があります。そうすることで、クレジットの継続的な改善による利益を享受しつつ、ダウンサイド・リスクをかなり抑えることが期待できます。

もう一つの方法は、株価にはデフォルトの可能性が高く織り込まれている一方で、IFIとしてはデフォルトを回避できる、あるいは買収のターゲットになりうるというように、クレジットが好転する可能性のあると考えられる発行体の株式ポジションを持つことです。

ライアビリティ・マネジメント(LME)に対するヘッジとして株式ポジションを組み入れるケースもあります。多くの場合、LMEによって利益を受けるのは株式です。なぜなら、企業は通常、債務負担を軽減したり、満期を先送りすることができるからです。最後に、株式エクスポージャーは、質の低いハイ・イールド債券の効果的な代用となることが多いと考えています。株式市場とCCC格の債券の相関は高い傾向があるため、IFIのハイ・イールド債券運用チームでは 、全体的なベータを高めることで強気なビューを反映したり、CCC格のアンダーウエイトをヘッジするために、株式のエクスポージャーを追加することがあります。

ジェームス:株式の組入れに関する有効な懸念としては、株式のリターンが高いほどボラティリティが高いということです。過去30年間、株式は一貫して債券よりもボラティリティが高いことが実証されており、債券マネジャーの中には株式を債券ポートフォリオに組み入れることに対して躊躇する者もいるでしょう8。

また、株式市場は時折、大きなトータル・リターンのドローダウンを経験しています。このため、株式は長期的なパフォーマンスを向上させる可能性があるにもかかわらず、短期的なパフォーマンスへのマイナスの影響により、債券ポートフォリオに株式を組み入れることが魅力的に見えなくなることがあります。

ロバート:株式オプションとする利点は、伝統的な現物株投資では得られない魅力的な非対称のリターン・プロファイルが期待できることです。

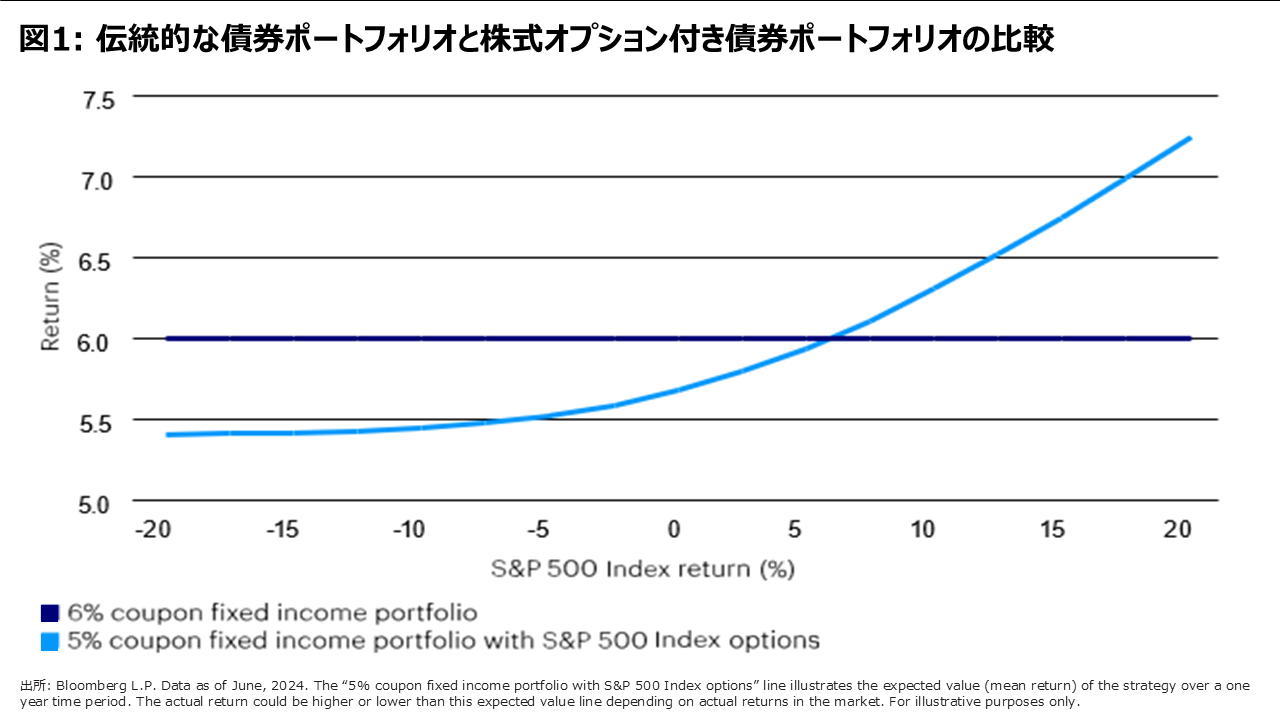

株式エクスポージャーを持たない伝統的な債券ポートフォリオに株式オプションを追加する例を見てみましょう。マネジャーはポートフォリオの収益の一部または全部を株式エクスポージャーの支払いに充てることができるものとします。この例では(図1)、6%のクーポンのポートフォリオ(紺色の線)から始め、クーポンの1パーセント・ポイントを使ってS&P500指数オプションを購入し、5%のクーポンの債券ポートフォリオと株式オプション(水色の線)のポジションとします。一般に、ポートフォリオにおけるクーポンの使用量は、マネジャーの株式感応度の目標に応じて変化し、クーポンの使用量が多いほど株式感応度は高くなります。

この戦略における株式オプションの最大損失は、株式市場がどれだけ下落しても、使用したクーポンの額で固定されることになります。しかし、株式市場への参加は完全に無制限であるため、ダウンサイドは制約される一方でアップサイドは制約されないという魅力的なリスク・リターンのポジションが構築されます。

これは、ダウンサイドの幅がはるかに広い伝統的な株式配分とは対照的であり、図1は、この戦略の1年間の予想結果を例示しています。

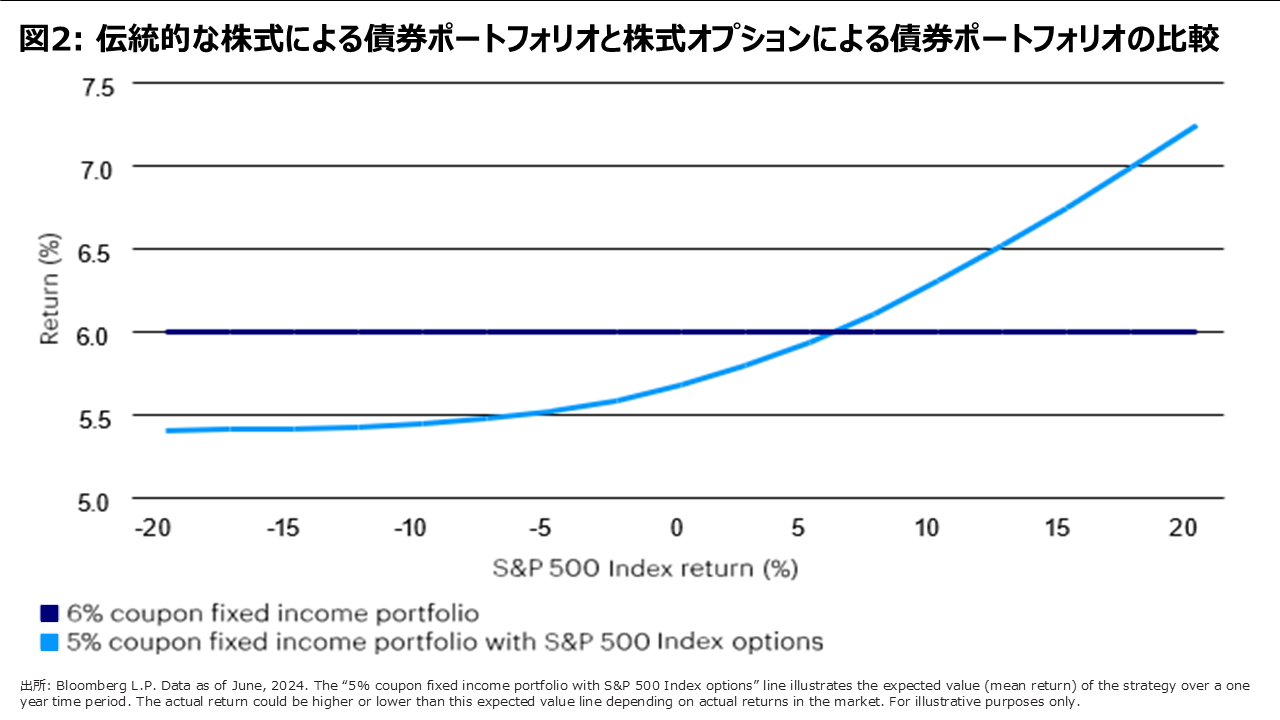

ジェームス:すでに伝統的な現物株式にエクスポージャーを持っている債券マネジャーは、既存の伝統的株式のポジションを株式オプションに置き換えるだけで、上記と同様のオプション・ベースのポートフォリオを作ることが可能です。ここでは、伝統的株式に既に10%を配分している債券マネジャーを考えてみましょう。オプション・ベースのアプローチで債券90%/株式10%のポートフォリオ・エクスポージャーに近似させるためには、このマネジャーは10%の株式ポジションを売却し、その資金を伝統的な債券に再投資し、ポートフォリオのクーポンの1パーセント・ポイントを使って株式オプションを購入するだけでいいのです。

この例では、再設計されたポートフォリオは高い株式エクスポージャーを維持しています。そして重要な点は、株式市場が下落したときに元のポートフォリオよりも大きなダウンサイド・プロテクションの可能性を提供することにあります(図2)。

ロバート:このオプション・ベースの戦略は柔軟性に富んでおり、ポートフォリオにある程度の株式エクスポージャーを加えたいと考える債券マネジャーや、すでに株式エクスポージャーを有しており、 伝統的な株式のダウンサイド・リスクの一部を除去したいと考えるマネジャーにとって魅力的な手法になると考えます。

いずれの場合においても、株式オプションは債券ポートフォリオのリスク・リターン特性を改善する可能性を秘めています。

出所: Bloomberg L.P. Data as of Aug. 27, 2024.

出所: Barclays Research, Bloomberg L.P. Data from Dec. 1, 2010 to Aug. 31, 2024.

出所: Invesco. Data from Sept. 1, 2024 to Sept. 14, 2024.

出所: Invesco. Data from Sept. 1, 2024 to Sept. 14, 2024.

出所: Barclays, US Investment Grade Credit Metrics. Data as of Sept.9, 2024.

Source: Barclays, European corporate credit fund flows. Data as of Sept. 13, 2024.

出所: Bloomberg L.P. Data as of June 30, 2024.

出所: Bloomberg L.P. Data as of June 30, 2024.

当資料は情報提供を⽬的として、弊社グループが作成した英⽂資料をインベスコ・アセット・マネジメント株式会社(以下、「弊社」)が抄訳し、要旨の追加などを含む編集を⾏ったものであり、法令に基づく開⽰書類でも⾦融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を弊社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の⾒通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の⾒解であり、将来の動向や成果を保証するものではありません。また、当資料に⽰す⾒解は、インベスコの他の運⽤チームの⾒解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。弊社の事前の承認なく、当資料の⼀部または全部を使⽤、複製、転⽤、配布等することを禁じます。

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ⦅金融派生商品⦆に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。 【特定(金銭)信託の管理報酬】 当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】 当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年11月、12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年7月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年6月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20241002-3906536-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html