.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2024年8月号」が発行されました。

今年のジャクソンホ-ル・シンポジウムにおけるパウエルFRB議長のスピ-チは「金利引き下げの時が到来した」という明確なメッセ-ジを持っていました。直近の雇用統計で失業率が上昇したことで市場では米国経済の減速が話題に上がっていますが、IFIでは米国経済の回復力があり、今後FRBの利下げにより、金融情勢は緩和し、成長を下支えするとみています。「ジャクソンホ-ルからのメッセ-ジ:利下げの時が来た」と題してFRBの利下げが今後の雇用市場や金融情勢に与える影響について考察します。

また、米国および主要国の金利見通しに触れています。米国では、IFIは現在の利回り水準においては引き続き中立のポジションを維持することを推奨します。為替見通しについては、ここ数年の米ドル高の主要因である、相対的な力強い成長や高金利が衰え始めていることから、米ドルは中期的に下落すると予想しています。ただ、11月の米大統領選後の政策次第では、米国の成長期待が再び高まり、今後数カ月に予想されるドル安は短命に終わる可能性があるとみています。

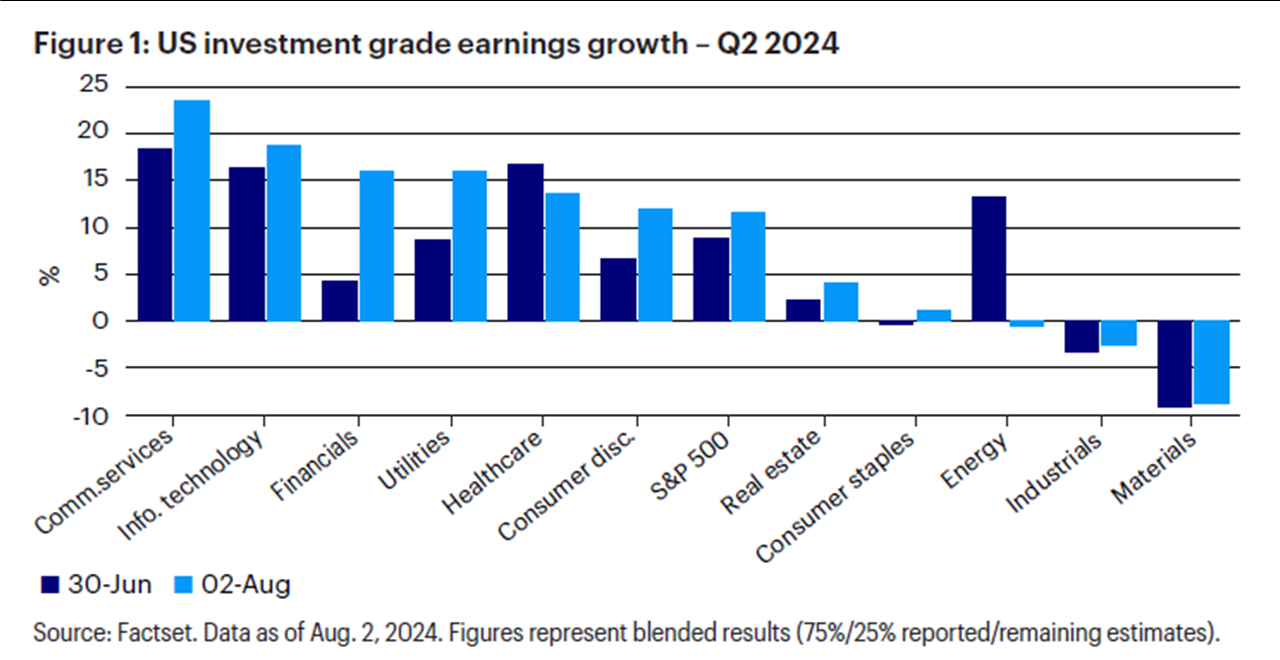

この他、米国投資適格社債企業の第2四半期の業績動向や今後の見通しなどについて幅広い内容が含まれていますので、是非ご一読ください。

ジャクソンホール・シンポジウムにおけるパウエルFRB議長の待望のスピーチは明確なメッセージを持っていました。金利引き下げの時が到来したというものです。このメッセージは予想されていたもので、連邦公開市場委員会(FOMC)の複数のメンバーが同様の見解を示しており、金利引き下げが近いという見方が広範に広がっていることを示しています。パウエル議長は、過去数年にわたるインフレの推移について、その上昇と低下の過程についての自身の解釈を交えながら、スピーチの大部分を費やしました。そして、インフレは持続可能な形でFRBの物価安定目標に向かっており、この進展には自信があるため、金利引き下げの時期が到来したとの結論に達しました。しかし、パウエル氏は利下げの規模とペースについては明言を避けました。現時点では急ぐ必要はなく、今後さらにデータが得られる時間的余裕がありますし、市場も安定しています。利下げサイクルのペースは、今後得られるデータ、FRBの見通し、リスク要因によって決まるでしょう。以下では、米国経済の短期的な見通しと、FRBの今後の政策に関する見通しについて説明します。

減速が話題になる一方で、成長が遅いという印象を与えるかもしれませんが、実際にはそうではありません。昨年の後半には成長が力強く、年率平均で4%強となり、経済の潜在成長率を大きく上回りました1。これほど堅調な基盤があるため、若干の減速は予想されており、懸念すべきことではありません。経済成長の基調をより正確に把握するには、在庫や輸出といった変動しやすい要素を除外した国内民間需要に注目することが重要であると我々は考えています。消費と投資から成る国内民間需要は、GDP全体よりも経済の中核的な強さをより明確に示しています。この指標は、上半期に2.6%と着実に成長しており、過去の中央値とよく一致しています2。潜在成長率を巡る成長が、現時点における今年後半のベースライン予想です。

直近の雇用統計における重要なデータポイントは失業率の上昇であり、これは歴史的に、現在の変化レベルにおけるさらなる弱体化につながる傾向があります。この傾向は「サーム・ル-ル」として知られています。この動向は注視に値し、経済におけるリスクを高めますが、過去の経験則を厳格な規則として捉えるべきではありません。景気循環には共通点がありますが、すべてが同じというわけではありません。

現在の景気循環は、通常の経済・金融要因ではなく、パンデミックによって引き起こされたという点で独特です。 最近の失業率上昇は、労働参加率の増加と移民の増加による労働供給の増加が主な原因です。 労働統計局(BLS)の事業所調査で報告されているように、純雇用創出は継続しています。 労働需要は弱まっていますが、依然として堅調であり、解雇は低水準です。 また、雇用統計以降に発表されたデータはそれほど懸念すべきものではありません。新規失業保険申請件数は安定しています。

小売売上高は、個人消費の安定性を示しています。 全体的には、BLSの最新報告書は景気拡大の持続可能性について疑問を投げかけましたが、データ全体を見ると、転換点を示すものではありません。

9月6日に発表予定の8月の雇用統計は、次回のFOMC会議を前に最も重要なデータとなります。市場では、非農業部門雇用者数の変化や失業率など、よく知られた変数に注目するでしょう。この報告書の中心的な焦点は、7月に観察された弱さは、天候の影響や典型的な月ごとの変動による単発的な出来事であったのか、あるいはより懸念される弱化傾向を示すものなのかを判断することです。

こうした大まかな数値の背後にある詳細を掘り下げていくことが、労働市場の転換点が近づいているかどうかを評価する上で不可欠です。例えば、労働市場の流れを調査することで、失業率上昇の原因が、労働力への新規参入、移民や労働参加率の増加によるものなのか、あるいは現在雇用されている人々によるものなのかを判断するのに役立ちます。後者のシナリオは、しばしば転換点の到来を示唆しています。さらに、労働市場の根本的な動態を総合的に理解するために、雇用創出の規模や労働時間などの指標にも注目が集まるでしょう。失業率の上昇は、それが労働市場の転換点であるかどうかに関わらず、リスクのバランスを変化させます。労働供給の増加は、より多くの人々が働く意欲を持っているものの、十分な速さで仕事を見つけられていないことを示しています。これは、経済の潜在成長率が通常よりも高く、需給の緩みが生じていることを示唆しており、現在の経済状況に対して金融政策が引き締め過ぎである可能性を示唆しています。現在の政策金利は、労働市場が逼迫し、インフレ率が高騰していた時期に設定されたものです。しかし、現在ではインフレ率が低下している一方で失業率は上昇しています。FRBには物価安定と最大限の雇用という2つの責務があることを踏まえると、現在の経済状況を反映して政策を調整すべき時期に来ているといえるでしょう。

FRBの利下げはすでに織り込み済みですが、おそらく私たちが予想する以上に織り込み済みであると思われます。しかし、金融情勢はさらに緩和する余地があると考えています。金利、資産価格、スプレッドの加重平均であるシカゴ連銀指数やゴールドマン・サックス指数などの標準的な指標に基づくと、金融状況はすでに緩和しています。しかし、金融状況を評価する際には、さらに考慮すべき点があります。銀行の貸出条件は依然として厳しく、貸出の伸びは鈍く、景気拡大期に見られる典型的な伸びを下回っています。ただ今後、貸出量は増加し始め、状況は変化すると予想されます。シニア・ローン・オフィサー・オピニオン・サーベイによると、銀行は依然として融資条件を厳格化していますが、そのペースは鈍化しています。過去の経験則から判断すると、この傾向は年末までに緩和に向かう可能性があります。一方で、融資需要は回復しており、金利引き下げの可能性も出てきたため、銀行は融資の伸びを加速させるかもしれません。

ソフトランディングのベースラインシナリオ、潜在成長率、金融緩和の予想、そして目標値に達していないインフレ率を考慮すると、FRBは慎重な対応を取る可能性が高いと思われます。今年、景気後退リスクを軽減するために一連の利下げ(「メンテナンス・カット」と呼ばれる)を行った後、FRBは経済予測の概要が発表される会合を除いては、来年もほぼすべての会合で利下げを継続し、最終的な金利水準は3.00%~3.25%の範囲になるものと予想されます。リスクシナリオは、8月の雇用統計で労働市場がさらに悪化し、FRBが50ベーシスポイントの利下げに踏み切るというものです。このリスクは低下していると考えていますが、市場は9月6日に発表される8月の雇用統計が出るまでは不透明な状況が続くでしょう。

米国:ニュートラル。 IFIは米国金利に対し中立のポジションを選好します。今年初めに予想した通り、米国の成長とインフレは減速しています。FRBは雇用面でのリスクが高まっていることを認めてはいますが、市場は短期的な利下げを見積もりすぎていると見ており、IFIはFRBが年内実施する利下げ回数は3回になると予想します。このため、米金利に対しては中立的なポジションを支持します。

欧州:ニュートラル。 これまでの世界的な金利低下を受けて、欧州のデュレーション・ポジショニングを戦術的に中立に変更しました。しかし、中期的には、利回りはさらに低下すると予想しており、9月に金利が上昇するようなことがあれば、再びオーバーウェイトに転じる考えです。今年初めの成長率の改善は一服し、経済指標は現在、ユーロ経済の停滞を示唆しています。低迷する世界市場と不安定なエネルギー価格により、欧州の製造業は依然として厳しい状況にあります。消費が依然として成長の鍵を握っているわけですが、労働市場が非常に堅調であるにもかかわらず家計は貯蓄を取り崩すことに消極的なように見受けられます。欧州中央銀行(ECB)にとっての課題は、短期的に高まったインフレ水準と弱い成長見通しとのバランスをとることです。ECBは市場の予想通り、今年中にさらに2回の追加利下げを実施すると予想しますが、インフレ率がECBの目標を下回ると見込まれる来年はさらに多くの利下げを実施すると予想します。

中国:ニュートラル。 中国のオンショア金利は短・中期的には緩和的な状態が続くと予想され、カーブのスティープニングにより短期ゾーンが長期ゾーンをアウトパフォームすると予想します。注目すべきは、長期債利回りのさらなる低下を抑制するための規制措置に関するさまざまな報道でしょう。中央銀行による公開市場操作の金利設定や債券市場の長期ゾーンに対する介入を通じて、より積極的なガイダンスを行うことが予想されます。利回りがさらに低下するかどうかの余地は、米国の利下げサイクル、米大統領選、新政権下の通商・金融政策などが左右しそうです。

日本:アンダーウェイト。 日本の10年国債利回りは他国の国債利回り低下を反映して7月上旬のピークから20ベーシスポイント以上低下しました。しかし、他の地域とは異なり、最近の日本の経済活動データは回復を見せており、賃金上昇率は数十年来の高水準で推移しています。日本銀行(BOJ)は、政策が緩和的であり、金利の中立方向への正常化が従来からの予想と一致するとのシグナルを送り続けています。この場合、実質金利は現在の-2%近くから、約-1%~0%となるでしょう。日銀はまた、2026年第1四半期まで国債買入額を四半期あたり4,000億円のペースで縮小する計画を打ち出し、保有残高を約7~8%削減します。ここで重要なことは、買い入れの縮小が10年未満の満期国債に集中していることであり、将来の利上げと相まって利回りが上昇し、日本国債のイールドカーブはよりフラットニングすると考えられます。

英国:ニュートラル。 イングランド銀行(BOE)が8月の金融政策決定会合で政策金利を25ベーシスポイント引き下げ5%としたこともあり、英国債利回りはここ1ヵ月で低下しました。しかし、英国債は米国債やドイツ国債をアンダーパフォームしています。英国債の供給増につながっている財政懸念や、英国のインフレが膠着状態にあることからBOEの利下げサイクルがFRBやECBより遅れるとの見方が、アンダーパフォームの一因となっています。英国のマーケット・プライシングは絶対ベースではフェアと見ており、ターミナル・レートは3.5%をわずかに下回る水準とIFIは見ています。しかし、米国債やドイツ国債と比較したアンダーパフォーマンスはとりわけ、英国のインフレ動向が他の先進国市場に収斂しつつあることから、相対的に拡大すると思われます。

豪州:ニュートラル。 第2四半期のインフレ率が予想を下回ったことから、オーストラリア準備銀行(RBA)が利上げに踏み切るかどうかに対する短期的な見通しは後退しました。しかし、RBAは引き続きインフレ上昇リスクを重視しており、しばらくの間は現在の政策金利を維持する意向を示しています。このため、オーストラリアは米国、ユーロ圏、英国、カナダ、ニュージーランドの政策緩和に遅れをとる可能性が高いでしょう。2024年のFRBの100ベーシス・ポイント近いと市場で見込まれている利下げ幅に対し、RBAは27ベーシス・ポイントの利下げ幅しか織り込まれていません。RBAがタカ派的で、他の中央銀行よりも相対的に長期に政策金利を維持する場合、豪州のフロントエンドの金利は脆弱になるかもしれませんが、豪州のロングエンドのフォワード金利は他の先進国市場と比べて相対的に高水準にあります。このため、イールドカーブは、他の先進国市場のイールドカーブと比較して、全体的にも相対的にもフラット化する方向にバイアスがかかると見ています。

米ドル:アンダーウェイト。 ここ数年の米ドル高の主な要因である、他国経済に対する力強い成長や高金利は衰え始めており、そのため米ドルは中期的に下落すると予想します。FRBが今後数カ月で利下げを開始し、今後数年間で市場が予想する以上の利下げを実施する可能性があるため、米ドル安は広範囲に及ぶと予想され、特に数十年来の安値圏で取引されているアジア通貨に対するドル安が予想されます。注意点としては、米大統領選が2025年の見通しにとって極めて重要であることです。選挙後、減税、規制緩和、貿易関税の拡大といった環境が実現すれば、米国の成長が再び高まり、今後数カ月に予想されるドル安は短命に終わる可能性があります。

ユーロ:ニュートラル。 FRBが利下げサイクルに乗り出す一方、ユーロ圏は課題に直面しているにもかかわらず、ECBの利下げはFRBに遅れる可能性が高いと見ているため、ユーロは対米ドルで底堅く推移すると予想します。しかし、成長率が低迷を続け、財政赤字をめぐる政治的圧力が今後数ヵ月間強まる中、ユーロは他の通貨に対して苦戦を強いられる可能性があります。

人民元:オーバーウェイト。 人民元は、8月初めの市場の動きで示されたように、市場のボラティリティが高まる中では、他の通貨と比較して回復力を示すと予想されるため、人民元のポジションを中立からオーバーウエイトに引き上げました。この引き上げは、米国が利下げサイクルに入り、中国が利回りのさらなる低下を制限するという、米国と中国の金利パスの変化も背景にあります。中国輸出企業の貿易収支に対する想定為替レートが過去平均を下回っており、輸出企業のセンチメントが変化すれば、キャッチアップを見せる可能性があります。

日本円:ニュートラル。 円相場はこの1ヶ月で米ドルに対して約6%の円高となりました。FRBが米国の労働市場を支えることに重点を置くようになっていることと、日銀が政策の正常化を継続することを決定していることが相まって、金利差は今後縮小し、米ドル/円の為替レートには下落圧力がかかるでしょう。しかしながら、大幅な円高には、米国の景気後退と、FRBの政策が正常化から中立金利(FRBは現在2.75%と定義)を下回る金利にシフトすることが必要条件と考えます。このような政策転換は、米国の成長モメンタムがより不況的な状況へと大幅に悪化しない限り起こりそうにはありません。ヘッジファンドや商品取引顧問(CTA)の円ショート・ポジションは現在縮小していますが、日本の投資家が資金を送金したり、為替ヘッジ比率を引き上げたりしているファクトはまだほとんど見られません。米国のイールドカーブがスティープ化し、FRBの利下げが加速すれば、これが重要な要因となり、円高がさらに進む可能性はあります。

英ポンド:アンダーウェイト。 比較的堅調な国内データと、ハト派的なFRBによる金利差の拡大が、特に対米ドルで英ポンドをサポートしています。しかし、特に貿易加重ベースではバリュエーションが相対的に割高に見えること、BOEが他の中央銀行に遅れて追加利下げに踏み切るとは考えにくいことから、英ポンドが将来にわたってアウトパフォームを維持するとは考えにくいと見ています。長期的な財政緊縮とこれまでの利上げの影響が引き続き英国の成長を圧迫し、金融緩和につながる可能性は高く、英ポンドのアウトパフォームにとって逆風となるでしょう。

豪ドル:ニュートラル。 FRBの利下げサイクルが間近に迫っていることから、米豪間の金利差は今後収束に向かい、豪ドルをサポートするでしょう。しかし、これはすでに市場で織り込み済みであり、2025年後半には米金利が豪金利を下回ると予想されています。加えて、中国の成長見通しとそれに関連するコモディティ価格は引き続き軟調で、豪ドルの持続的なアウトパフォームには大きな逆風となっています。今後、豪ドルの大幅なアウトパフォームを実現するためには、コモディティ価格の上昇、リスクセンチメントの改善、米国との金利差の縮小が必要となるでしょう。

S&P 500指数の90%以上の企業が2024年第2四半期の業績を報告し、収益と利益のパフォーマンスは全体として予想をわずかに上回っています。S&P 500企業のうち、予想を上回る利益を報告した企業の割合は長期平均を上回っていますが、そのインパクトは平均レベルを下回っています。それにもかかわらず、S&P 500指数は2021年第4四半期以来の最高の前年同期比利益成長率を報告しています。これらの企業のうち、79%が予想を上回る1株当たり利益(EPS)を報告しており、これは5年平均の77%および10年平均の74%を上回っています3。

第2四半期の予想利益成長率(報告済み企業の実際の結果と未報告企業の推定結果を組み合わせたもの)は、6月30日時点で8.5%です。全体として、企業は予想を4.5%上回る利益を報告しており、これは5年平均の8.6%および10年平均の6.8%を下回っています。最近では、3つの大手テクノロジー関連企業が報告したポジティブなEPSサプライズが、全体の利益成長の増加に最も大きく貢献しました。利益成長が高かったセクターには、ヘルスケア、一般消費財、公益事業が含まれ、素材、工業、消費財は最も弱い利益成長を示しました。

第2四半期のS&P 500の収益成長率は4.8%で、利益成長の軌道を大きく下回りました。収益成長が最も高かったのはエネルギー、ヘルスケア、テクノロジーセクターであり、素材、工業、消費財は最も弱い収益成長を示しました。

Factsetによると、S&P 500指数の74社が2024年第3四半期のEPSガイダンスを発表しています。このうち、39社がネガティブなEPSガイダンスを、35社がポジティブなEPSガイダンスを発表しています。第3四半期のネガティブなEPSガイダンスを発表した企業の割合は53%(74社中39社)で、これは5年平均の59%および10年平均の63%を下回っています。

収益と利益のデータを経営陣のコメントと合わせて考えると、企業は引き続き良好な財務状況にあり、マージンを効果的に管理し、低所得者層の消費支出や高額な裁量支出などの弱点をうまく処理できると考えています。技術関連の資本支出は依然として堅調であり、ほとんどの金融機関は消費者信用のパフォーマンスが徐々に悪化しているにもかかわらず、堅実な結果を報告しています。雇用動向、連邦準備制度の政策、および企業と消費者の支出の潜在的な変化に引き続き注視しています。

8月には、雇用データの不振など一連の悪い経済イベントに反応して、国債利回りが低下し、クレジットスプレッドが拡大したため、市場はボラティリティの急騰を経験しました。しかし、その後、クレジットスプレッドが縮小し、国債利回りが年初来の低水準から回復したため、安定が戻りました。投資家は状況を再評価し、8月初旬のボラティリティが完璧な経済結果を期待した市場の過剰反応に起因する可能性があることを認識したようです。インベスコのポートフォリオマネージャーであるマット・ブリル氏とトッド・ショムバーグ氏とのディスカッションでは、このボラティリティの背後にある要因と、今後の投資適格債券市場に対する彼らの見解を探ります。

マット: 私たちの見解では、月初に始まった株式および債券市場のボラティリティ上昇は、3つの要因に集中していました。まず、以前から述べているように、FRBはインフレからインフレと成長に焦点を移しており、最近では成長がより困難になっています。FRBはインフレを制御できたと自信を持っているようですが、低所得者層の消費者が苦しんでいる兆候がある一方で、成長は減速しつつも堅調です。

それにもかかわらず、7月の雇用統計では、予想されていた17万人4に対して11.4万人の雇用しか創出されず、失業率も上昇しました。市場はFRBが政策緩和に遅れているのではないかと懸念しました。FRBはすでに金利を引き下げるべきであり、以前よりも速く引き下げる必要があると感じました。

第二の要因は、いわゆる「円キャリートレード」の解消です。基本的に、投資家は円で安く借りて、そのお金を使って世界中の他の場所でより高いリターンを得るために投資していました。円が上昇すると、円でそのローンを返済するのが難しくなり、投資家は世界中の資産を売却し、その価格を押し下げことにつながりました。これは人々を驚かせました。

第三の要因はバリュエーションです。特にテクノロジー分野におけるクレジットと株式のバリュエーションは割高になっていました。バリュエーションがバブルを表しているかどうかについてはすでに疑問があり、市場の不確実性がその感情を助長しました。

私たちのマクロ見通しに基づくと、FRBが大幅に政策執行が遅れているとは思いません。FRBは9月の会合で次の動きが25ベーシスポイントの引き下げになる可能性が高いと認めています。50ベーシスポイントの引き下げが必要かどうかはまだ分かりませんが、全体として、経済はまだ良好な状態にあると信じています。

トッド: マットが強調したように、8月の売りは主にテクニカルな状況でした。S&P 500企業の80%以上が決算を報告しており、前年同期比の利益成長率は約11%5です。これは景気サイクルの終わりに近づいていることを考えると、かなり強い数字です。企業のバランスシートは健全で、流動性も良好です。システミックな影響を及ぼす可能性のある金融セクターを見ても、銀行のバランスシートの資産品質は依然として良好で、資金調達条件も良好です。消費者のバランスシートも健全です。市場に大きなファンダメンタルズの懸念は見られません。

マット: 売りの興味深い点の一つは、歴史的に見て、悪い経済ニュースはリスク資産にとって良いニュースであったことです。これは部分的には、市場がFRBが介入して金利を引き下げてリスク資産を支援することを期待していたからです。これが過去数年間に起こったことです。しかし今回は、市場は悪いニュースを悪いニュースとして受け取りました。堅調なマクロ経済パフォーマンスにもかかわらず、景気サイクルの後半に差し掛かっているため、悪いニュースはそのまま受け取られる可能性が高いのです。

したがって、今は良いニュースを求めており、市場は良いニュースを評価すると思います。1年前、インフレとインフレの再加速を懸念していたとき、悪いニュースは成長が鈍化していることを意味していたため、良いニュースでした。しかし今は、ソフトランディングのシナリオがまだ実現可能であることを支持するために、良いニュースを求めています。ソフトランディングが私たちの基本シナリオであり、FRBは年末までに3回金利を引き下げると考えています。なぜなら、インフレを制御できたからです。

トッド: それは、景気後退に突入するかどうかなど、根本的な問題があるかどうかに依存します。その場合、クレジットスプレッドが拡大すると予想されますが、それが私たちの基本シナリオではありません。現時点では、米国の投資適格市場での新規発行を利用することを好んでいます。新しい供給には、最近よりも25〜35ベーシスポイント安い高品質の取引が含まれています。私たちは景気後退時でも生き残り、うまくやっていけるクレジットを好むため、このような機会は私たちにとって魅力的です。そして、それらはディスカウントされた価格で販売されています。したがって、これが私たちの戦略であり、9月のFRBの重要な金利決定に向けて、ボラティリティがどこに向かうかを注視していきます。

マット: インフレは今年の残りと来年にかけて引き続き減速すると考えています。前述のように、これによりFRBは年末までに3回金利を引き下げることができると考えていますが、非常にデータ依存的になると予想しています。必要であれば、FRBはより積極的に金利を引き下げることをためらわないと思います。FRBの3回の金利引き下げが市場に織り込まれ始めています。

しかし、中央銀行が金利を引き下げ始めると、通常は最終的な政策金利ターゲットに近づくまで止まらないと考えています。したがって、FRBの金利引き下げサイクルの開始が近づくにつれて、さらに金利引き下げが続くと予想しており、利回り曲線が正常化することを期待しています。米国の利回り曲線は依然としてわずかに逆転しています。曲線の短期部分が低下し、最終的には長期金利もそれに従って低下する可能性があります。

全体として、今後のクレジットおよび債券市場の投資機会に興奮しています。私たちの基本シナリオであるソフトランディングが実現すれば、年間で高い一桁のリターンを達成できると考えています。そして、それは魅力的だと思います。確かに利回りは低下しましたが、過去数年間よりも依然として大幅に魅力的です。したがって、全体として、債券市場にとって依然として良好な環境にあると考えています。

出所: Bureau of Economic Analysis. Data as of July 25, 2024.

出所: Bureau of Economic Analysis. Data as of July 25, 2024.

出所: Factset. Data as of Aug. 19, 2024.

出所: Bureau of Labor Statistics, Bloomberg L.P. Data as of Aug. 2, 2024.

出所: Factset. Data as of Aug. 2, 2024.

当資料は情報提供を⽬的として、弊社グループが作成した英⽂資料をインベスコ・アセット・マネジメント株式会社(以下、「弊社」)が抄訳し、要旨の追加などを含む編集を⾏ったものであり、法令に基づく開⽰書類でも⾦融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を弊社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の⾒通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の⾒解であり、将来の動向や成果を保証するものではありません。また、当資料に⽰す⾒解は、インベスコの他の運⽤チームの⾒解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。弊社の事前の承認なく、当資料の⼀部または全部を使⽤、複製、転⽤、配布等することを禁じます。

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ⦅金融派生商品⦆に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。 【特定(金銭)信託の管理報酬】 当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】 当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年11月、12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年7月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年6月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20240910-3846809-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html