.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2024年4月号」が発行されました。

COVID危機の後、米国は経済成長率の観点で欧州を引き離しています。一方、インフレ率の観点では欧州の方が低下が早く、欧州のインフレ率も当初はより頑強でしたが、現在はほぼ目標値に近い水準まで戻っています。当レポートでは、米欧におけるマクロの乖離が、金融政策、金利、通貨に与える影響について考察していきます。

また、米国および主要国の金利見通しに触れています。米国では、想定より強い経済デ-タを受けてIFIはFRBの利下げサイクル開始のベースケースを6月から7月に再度修正しましたが、引き続き現在の利回りは長期的には現金よりも有利なリターンをもたらすと見ており、慎重に米国金利のロング・エクスポージャーを増やすというアプローチが有益と考えています。為替見通しについては、好調な経済デ-タに伴う利下げ期待の後退が米ドルの追い風になっていますが。今年後半には成長率が鈍化し、インフレ率も低下基調に転じるとみていることから早晩ドル高には歯止めがかかるとみています。

この他、新たなグリ-ン市場として期待される気候適応市場の最新動向や最近の新興国の債務再編の動向など幅広い内容が含まれています。

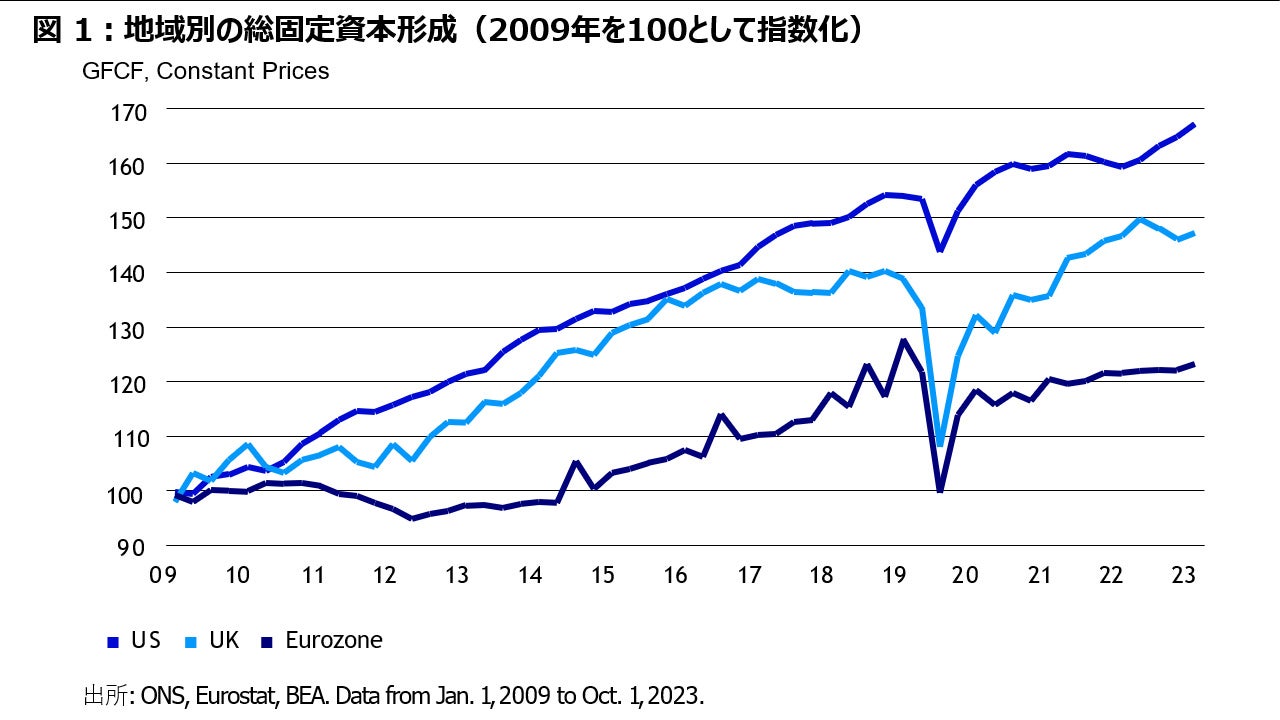

米国は経済成長率の観点で欧州を引き離しています。COVID危機の後、欧州は緩やかな回復にとどまりましたが、米国は着実に拡大してきました。一方、インフレ率の観点では欧州の方が低下が早く、欧州のインフレ率も当初はより頑強でしたが、現在はほぼ目標値に近い水準まで戻っています。最近まで「スタグフレーション」の異常値だと考えられていた英国でさえ、2024年残りの期間のヘッドライン・インフレ率は米国のインフレ率を下回る見込みです。このマクロ的な乖離は、以下で述べるように、金融政策、金利、通貨に影響を与えると考えられます。

3つの要素がここ数四半期の米国経済の拡大に寄与したと考えられています(①労働生産性の向上、②労働市場への参加の増加、③移民の急増)。労働生産性の向上に関しては、その起源について様々な見解があります。特に、人工知能(AI)のポジティブな影響については過剰な見立てが多いように思います。しかし、最近の力強い労働生産性の伸びは、過去数年間の弱い経済成長の伸びと比較すると、過去のトレンドへの逆戻りを示している可能性があると考えます。IFIはAIがもたらす改善について楽観的ではありますが、過去の経験から、新たな技術開発が労働生産性を向上させるには時間がかかるということを示唆として学んでいます。米国の労働生産性向上の原動力はシクリカルの要因が大きいと考えており、それは

つまり、経済成長率が改善すると、企業は通常、労働と資本からより多くの生産物を産み出すために業務を最適化させてきたことを意味します。

米国経済の成長軌道は、労働市場への参加と移民の増加によってさらに強化されました。リモートワークやハイブリッドワークの採用拡大など、柔軟な勤務形態も後押ししていると見られます。ポスト・パンデミック期はまた、労働市場内に大きな流れをもたらし、部門間の労働者の再配置や、より労働効率の高い新しい役割へのスキルの再分配に繋がったと考えられます。

これらの要因から、米国の潜在成長率は過去10年間に推計された数字よりも高い可能性があります。生産性と労働供給における最近の改善は、潜在成長率が一時的に2~2.5%の範囲に達し、米連邦準備制度理事会(FRB)の長期予測値である2%弱を上回る可能性があることを示しています。これは、米国がインフレ率の上昇を引き起こすことなく、この水準前後の成長を維持できる可能性があることを意味します。

大西洋を挟んだ米国とは異なり、欧州は生産性の伸び悩みに陥っており、この低迷が循環的なものなのか構造的なものなのかは依然として分かっていません。楽観的な見方をすれば、生産性の低迷は周期的なものであり、一連の供給ショックに起因するものと見ることができます。欧州の企業は、パンデミック(世界的大流行)の間、労働力をため込み、労働時間を削減することで低成長に対応してきました。ショックが薄れ、成長の逆風が追い風に変われば、企業は労働力をより有効に活用するようになり、生産性は回復すると考えることができます。

悲観的な見方としては、構造的な、より永続的な何かが働いているという考えです。悲観論者は、世界金融危機後の設備投資の回復の弱さを指摘するかもしれません。

また、欧州の硬直した労働市場がイノベーションを阻害し、市場が新しくエキサイティングなビジネスに資源を再配分するのを妨げていると批判するかもしれません。こうした力は、生産性、そして成長を抑制する可能性があります。

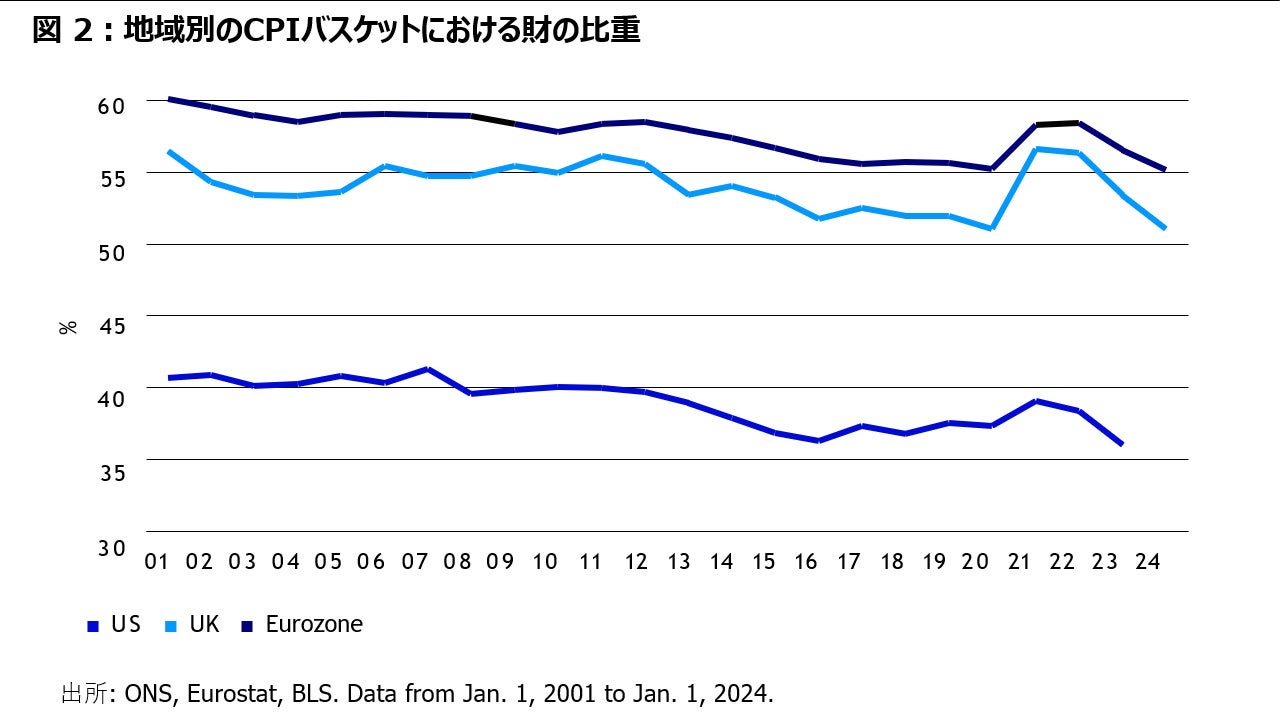

欧州が低迷していない分野のひとつに、ディスインフレのスピードがあります。当初は米国に遅れをとっていたユーロ圏のインフレ率も、今では目標水準に近づいています。最近まで高インフレに直面していた英国でさえ、2024年のヘッドラインインフレ率は米国のインフレ率(CPI)を下回ると見られます。米国とは異なり、ユーロ圏も英国も「持ち家住宅」を消費財として消費者物価指数の統計には含まれていません。

例えば、賃貸料のインフレ率はユーロ圏のCPIの6%に過ぎませんが、米国のCPIでは36%近く占められています1。また物品インフレ率(急速に低下している)はユーロ圏のCPIの55%近くを占めていますが、米国のCPIでは36%に過ぎません2。欧州中央銀行(ECB)とイングランド銀行(BOE)は、将来的には持ち家の住宅費を組み入れたインフレ指標に切り替えたいと述べています。その時まで、欧州と米国のCPIを比較することは、リンゴとオレンジを比較するような違いが生まれます。

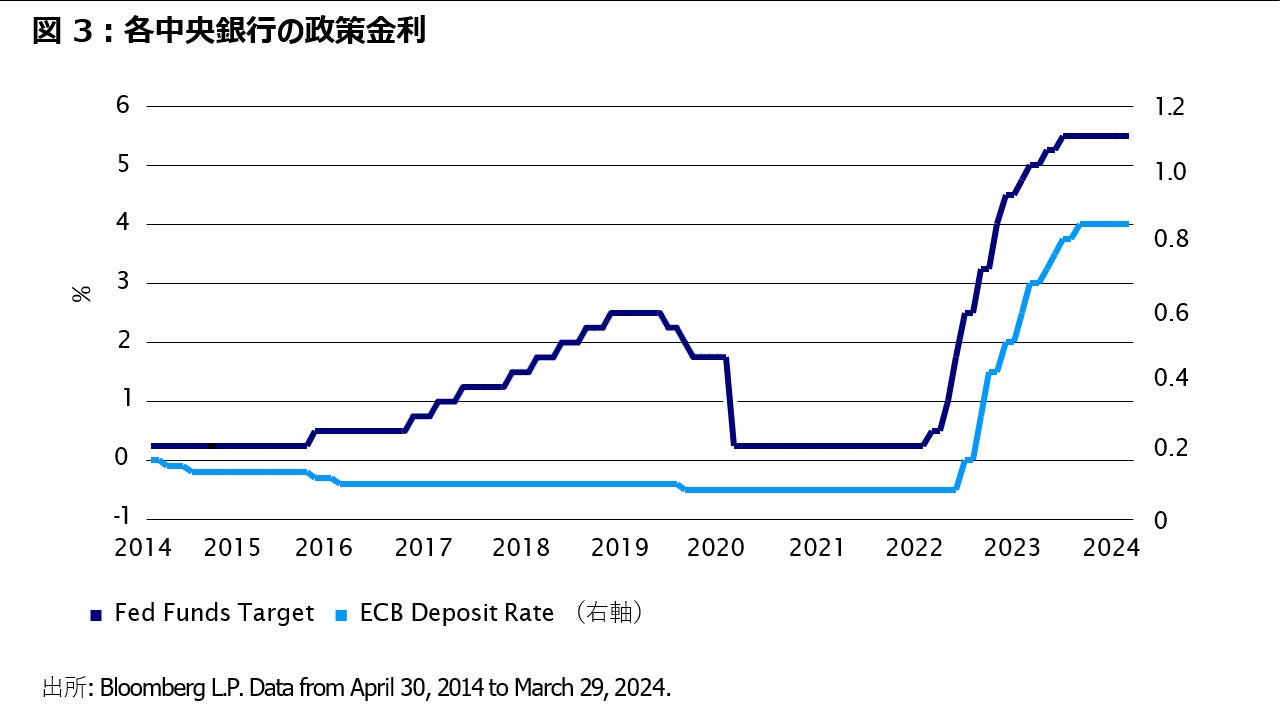

図3は過去10年間のFF金利とECBの預金ファシリティ金利の誘導目標値を示しています。

マクロの結果が乖離していることから、市場ではFRBとECBの 政策金利に対するポリシーの乖離を予想する動きが強まっています。図4は1年物米ドル・スワップ金利とユーロ・オーバーナイト・インデックス・スワップ(OIS)金利の差を示しており、水色の線は今後5年間のフォワード・プライシングを表しています。FRBの利下げが織り込まれ、ECBの政策に対する市場価格設定がほとんど変化していないため、米欧金利差は通年で約30bps拡大しました。

しかし、フォワード市場は将来の金利乖離をあまり織り込んでおらず、乖離の大部分は今後5年間で元に戻ると見ています。この文脈では、ユーロ圏のインフレ率が米国のインフレ率に比べて緩やかな状態が続けば、短期金利差はパンデミック前の2018年から2019年のサイクルで見られた水準まで拡大する可能性を示唆しています。

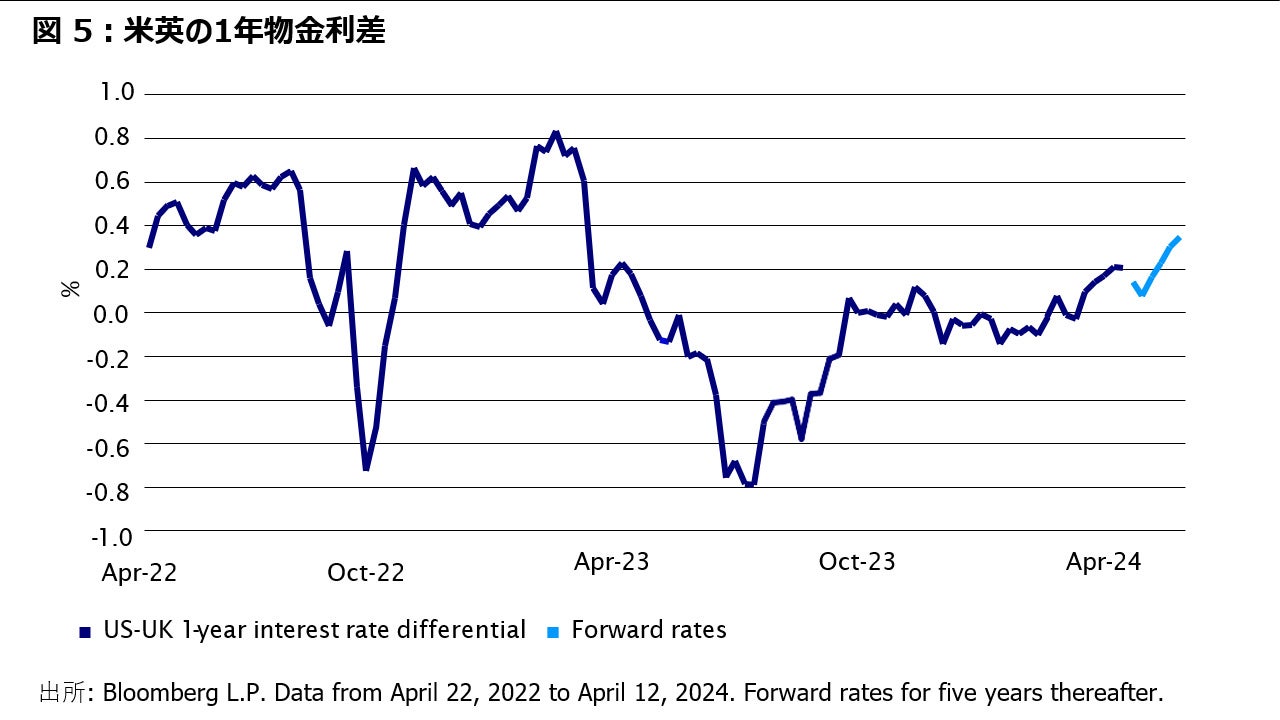

英国では、成長ダイナミクスがユーロ圏のそれに似ているにもかかわらず、市場はBOEの金融政策サイクルをECBよりもFRBに近いものと見なしているようです3 。しかし、英国のインフレ率がユーロ圏のように過去の供給ショックを反映する程度であれば、英国のインフレ率がユーロ圏のように低い水準に収束し、金利が米国の金利を下回ることが正当化される可能性があります。英国の労働供給動向をモニターすることは、インフレ収束の程度を予測する上で特に重要だと考えます。図5は、米国と英国の1年物オーバーナイト・インデックス・スワップ(OIS)金利の差を示しており、水色の線は今後5年間のフォワード・プライシングを表しています。

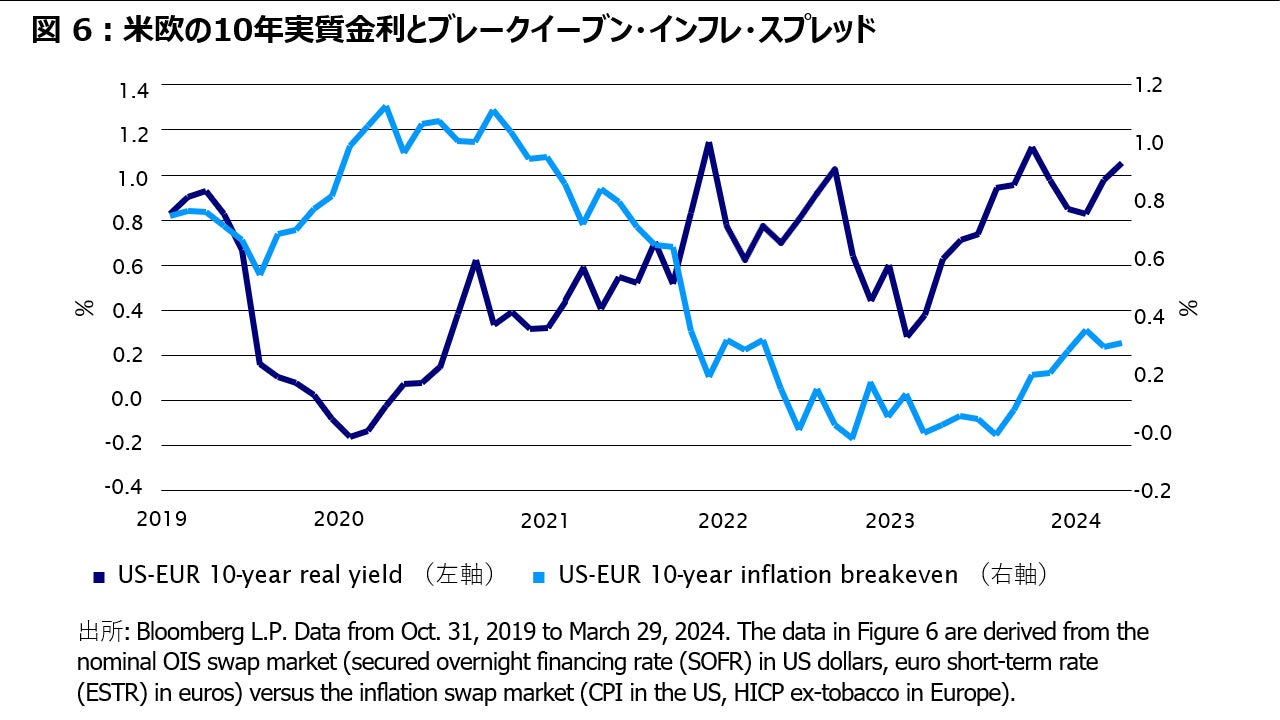

図6は米欧の実質金利と期待インフレの違いを示しています。現在、市場は米欧の実質金利(米・ユーロの10年物実質利回り)に大きな乖離を織り込んでいますが、ブレークイーブン・インフレは米欧のインフレ率(米・ユーロ圏の10年ブレークイーブン・インフレ・スプレッド)に非常に似た経路を織り込んでいます4 。最近の米国とユーロ圏の金利差全体の拡大は、実質金利によってもたらされているということになります。

米国の生産性が上昇したことで、米国の潜在成長率がユーロ圏のそれに比べて上昇したと考えると、これは理にかなっています。しかし、米国の成長率の上昇は、米国のインフレ率のブレークイーブンがユーロ圏の同程度のインフレ率よりも拡大することを示唆している可能性もあります。

米ドルに有利な金利差の拡大、米国の相対的な成長率の上昇、コモディティ価格の上昇、そして米国の大統領選挙を控えた地政学的リスクの高まりが、米ドル対ユーロ、英ポンドの相場を下支えするとIFIは見ています。FRBがインフレ率の上昇に対応することができ、予想以上の利下げを行うか、米国の成長が予想以上に鈍化し、欧州の成長が加速しない限り、ユーロと英ポンドが米ドルを上回ることは難しいと考えます。

どちらのシナリオも短期的には現実的ではないでしょう。実際、欧州は中東やウクライナといった地政学リスクの中心に近接しており、トランプ大統領の誕生がNATO内の米欧協力関係に悪影響を及ぼす可能性があるため、ユーロとポンドには下振れリスクがあるとIFIは見ています。

米国:ニュートラル。 最近のインフレ率と成長率は市場予想を上回っており、米国債利回りの上昇につながりました。こうした利回りは、長期的には現金よりも有利なリターンをもたらすと見ていますが、慎重に米国金利のロング・エクスポージャーを増やすというアプローチが有益となる可能性もあると考えています。インフレ・データが安定化するまでは、利回りの上昇リスクが非対称になる可能性があり、市場は不安定な状態が続くでしょう。FRBは次の利下げサイクルを5月ではなく7月に開始すると予想しています。

欧州:オーバーウェイト。 IFIは欧州金利に引き続き前向きであり、特にイールドカーブのフロントエンドでは、現在の利回り水準は魅力的な投資機会であると見ています。ECBメンバーの控えめなコメントにもかかわらず、今後数ヵ月間にインフレ圧力が一段と後退すれば、ECBは市場の予想以上に大幅な利下げに踏み切ると予想されます。欧州経済は2023年の惨状から一応の回復の兆しを見せ始めましたが、これは構造的な動きというよりはむしろ循環的な反発であり、インフレ低下への道筋に与える影響は限定的であると予想しています。

中国:ニュートラル。 IFIは、中国の金利が「より長く、より低く」なると予想してきましたが、中国のオンショア債券の動きの大きさが世界の他の地域の国債利回りと比べて限定的であることから、中立のスタンスを維持しています。ここ数カ月、さまざまな形での利下げが相次ぎ、政府・政策銀行による超長期債の増発が市場で期待されるなか、金融政策は大規模なソブリン債や準ソブリン債を支えるのに十分な流動性を維持し続けると思われます。中国オンショア金利市場は比較的混みなっているものの、中国の銀行は債券市場への投資を継続するとみられ、これが市場のパフォーマンスを下支えすると思われます。

日本:アンダーウェイト。 最近の日本のインフレ・データは市場や日銀の予想より軟調だったものの、第1四半期の成長率は持ち直したように見え、賃金は加速しており、円安は輸入インフレを押し上げ、日本国債(JGB)利回りの下値は限定的と弊社では見ています。3月にイールド・カーブ・コントロール政策が円滑に終了したことで、日銀は20年以下セクターの国債購入ペースのさらなる縮小を検討する動機付けになるかもしれません。4月の会合での国債買入ペースに関する日銀のガイダンスが注目されます。日銀の国債買い入れペースが一段と低下するリスクは残っており、利回りを下支えするはずであると考えています。

英国:オーバーウェイト。 英国の金利は先月、イールド・カーブ全体で20~25ベーシス・ポイント上昇し、市場では、2024年のBOEによる利下げはわずか40ベーシス・ポイント、最終金利3.6%までの利下げは合計160ベーシス・ポイントと見積もっています5。この反落の一部は、3月のコア・インフレと賃金の伸びが予想を上回ったこと、第1四半期のGDPが回復の兆しを見せたことで説明できるものの、全体的なマクロ見通しは依然としてトレンドを下回る成長とインフレの減速であり、雇用が減速している兆候もあります。したがって、最近のデータは利下げを遅らせる可能性はあるものの、利下げを妨げるものではないとIFIは考えています。BOEの政策担当者は、ディスインフレが失速しつつある兆候に注意を払うでしょうが、ベース効果により4月の前年比インフレ率が比較的有意に低下することはほぼ確実でしょう。さらに、2月のBOE見通しは、金利が現在の水準より70ベーシス・ポイント程度低くなることを前提にしていたことは注目に値します。経済データはBOEの予測から大きく乖離していないため、政策立案者が最近の金利上昇傾向を悪化させたいとは考えにくいと思われます。実際、バーナンキ氏が最近BOEの予測を見直したことは、シナリオの導入を通じて市場の期待を誘導する道を示唆するかもしれません。シナリオはおそらく、現在の市場予想金利を下回る経路を描くでしょう。

豪州:オーバーウェイト。 豪州国債利回りは直近1ヵ月で20ベーシスポイント上昇し、米国債を上回りましたが、ドイツ国債は下回りました6 。現在のバリュエーションは、10年物利回りが豪準備銀行(RBA)の政策金利をわずかに下回る程度で、まずまず魅力的に見えます。低成長とインフレの鈍化により、今年後半、早ければ8月にも利下げが実施され、利回りは現在の水準から低下するでしょう。しかし、RBAとFRBのプライシングが収斂していることから、米国債がクロス・マーケット・ベースでアウトパフォームする余地はおそらく限られていると考えています。米国とは対照的な今後の支援材料は、供給量の減少が豪州国債を下支えする可能性です。

米ドル:ニュートラル。 ここ数カ月、米国の成長データが好調だったことを考えれば、最近のドル高は理解できます。インフレ率は低下しているものの、市場予想からは遅れており、2024年に予定されていた利下げ規模も縮小されたため、ドル高にはさらなる追い風となっています。とはいえ、ディスインフレの道筋は「でこぼこ」であると予想しており、現在の市場価格を潜在的な投資機会と見ています。今年後半には成長率が鈍化し、インフレ率も低下基調に転じ、FRBが利下げに踏み切り、ドル高に歯止めがかかる可能性があると予想しています。

ユーロ:アンダーウェイト。 ユーロ圏のインフレ率が中央銀行の目標である2%に向けて低下していることから、ECBが夏に利下げに転じるとの予想から、ユーロのアンダーウエイトを継続します。ユーロ圏の経済データは2023年の低迷を経て改善の兆しを見せ始めているものの、インフレ率の低下はECBを利下げに向かわせる可能性が高いと考えています。米国経済がペースを取り戻し、市場がFRBの利下げ観測を後退させるなか、ユーロは苦戦を強いられそうだと考えています。

人民元:ニュートラル。 米中金利差の継続により、一部の投資家や輸出企業は米ドル対人民元に関心を持ち続けると予想され、4-5月は通常、現地企業の配当支払いによる米ドル需要が高まると認識しています。米ドル以外の通貨に対する人民元の相対的な強さと、季節性による今後の潜在的な圧力を考慮し、人民元については中立を維持します。

日本円:ニュートラル。 先月から円安ドル高が進み、1990年以来の円安水準を記録しました。円安のペースと為替レートの水準から、日本政府関係者は口先介入を強めています。現在の傾向が続けば、為替介入の脅威はますます現実味を帯びてきます。しかし、為替介入は膝を打つようなショートスクイーズをもたらす可能性は高いものの、持続的な円高をもたらすことはないだろうとIFIは考えています。円相場のトレンドをより意味のあるものに変化させるためには、名目および実質金利差がフォワードが示唆するよりも早く縮小する必要があり、そのためには成長率とインフレ率が予想を上回るペースで減速し、その結果リスク選好度が低下することが必要でしょう。現在のマクロデータ、特に米国のマクロデータは、成長率とインフレ率が予想を上回るペースを示しており、金利差を下支えしています。

夏にECBの利下げサイクルが始まれば、ユーロ円相場は下落に転じる可能性がありますが、ユーロ圏の成長見通しがやや良好であるため、クロス円の下落幅は限定的かもしれません。マクロ的な背景は円ロングにとって特に好ましいものではありませんが、金利差に対するバリュエーションは割安であり、欧米の金利が大幅に上昇するか、日本からの資本流出が加速しない限り、円の下値は限定的であると弊社は考えています。

英ポンド:アンダーウェイト。 英ポンドは過去1ヵ月間に対米ドルで下落しましたが、対ユーロではほとんど変動がありませんでした。旺盛なリスクセンチメント、高水準のキャリー、英国の成長見通しの改善が、特にユーロと円に対するポンドの底堅さに寄与しています。しかし、先行きについては、BOEが年後半に利下げに踏み切る可能性が高く、成長見通しが軟調であることから、リスクは英国とユーロ圏の金利が収束し、米国と乖離する方向に偏っています。その結果、ポンドの高利回り国としての地位が損なわれ、対米ドルで一段と下落する可能性が高く、特にリスク心理が悪化し始めれば、対ユーロや対円でも若干の下落が生じる可能性があると考えています。

豪ドル:ニュートラル。 金利差、交易条件、対外収支に対する豪ドルのバリュエーションは比較的魅力的であると弊社は考えています。しかし、対米ドルのマイナス・キャリーや中国の成長見通しに対する継続的な懸念は、豪ドル高にとって逆風となる可能性があります。ユーロとポンドに対する豪ドルの弱さは説明しづらく、ECBが利下げを開始するか、商品価格が反発を続ければ、反転する可能性があると考えています。

気候変動は、食料安全保障を破壊し、インフラに損害を与え、沿岸地域を破壊するなど、さまざまな形で社会に影響を及ぼします。海面上昇、広範な山火事、頻発する悪天候によるサプライチェーンの混乱は、気候関連リスクのほんの一例にすぎません。その結果、気候への適応は重要な投資テーマとなっています。気候適応(クライメート・アダプテーション)とは、気候リスクの現在および将来の影響に適応するために、政府、非政府組織、企業がとる行動を指します。気候適応の目的は、気候の影響による有害な影響に対して、地域社会や生態系をより回復力のあるものにすることです。気候移行(クライメート・トランジション)は、組織や政府が排出量を削減し、低炭素経済へ移行するためにとる措置を指す関連概念です。今日、レジリエンス(回復力)に投資することで、政府や 企業は、資産への物理的損害のような直接的なものから、保険費用の増加のような間接的なものまで、気候に関連する将来の負債やコストを軽減することができます。

アドバイザリー組織である気候政策イニシアチブ(CPI)によると、気候変動による最悪の影響を回避するためには、2030年までに年間4兆3,000億米ドルの投資が必要です7。国際通貨基金(IMF)は、気候変動の物理的な影響を相殺するために、農業部門、インフラ、水供給など経済の一部を適応させるために、途上国経済だけでも2030年までに年間3,000億米ドルが必要になると見積もっています8。しかし、途上国には適応プログラムを実施するための財源や制度的能力が不足しています。

近年、途上国の気候変動への適応のための資金調達は、主にグリーン・ソーシャル・サステナビリティ(GSS)債の発行を通じて行われています。気候適応への取り組みは、気候が社会に及ぼす影響と同様に多岐にわたります。洪水から資産を守るための防潮堤の建設、気象現象に対する早期警報システムの開発、干ばつに強い作物の開発などです。GSS債の市場はまだ初期段階にありますが、IFIは成長の余地があると考えています。

これらの債券からの収益は、環境または社会プロジェクトの実施に使用され、政府機関、企業、金融機関が持続可能な開発目標を達成できるよう支援します。

最近のいくつかの動きは、気候適応市場の進化とさらなる拡大の見込みを強調しています

これまでは、主に多国間開発銀行や開発金融機関を通じて、公的セクターが気候適応プロジェクトへの融資において主導的な役割を果たしてきました。

しかし、政府と民間セクターによる気候適応への取り組みを支援するグローバル・センター・オン・アダプテーション(GCA)は、「公的支出だけでは適応資金のギャップを埋めることはできないため、限られた公的資源を補うためには、公的投資と並行して民間セクターの投資を拡大する必要がある」と主張しています10。IFIは、投資業界が機関投資家に対して、途上国における気候変動への適応投資を拡大する機会を提供できると考えています。

IFIは、気候変動投資や自然・社会ベース投資など、テーマ別投資において幅広い経験を有しており、2006年に初のクリーン・エネルギー戦略を創設し、現在は気候変動緩和に焦点を当てた債券戦略を8本運用しています。IFIは、GCAのような主要なプレーヤーとパートナーシップを組み、インパクトの高い投資機会を特定しています。このようにして、気候変動への適応目標を達成するための世界的な取り組みにおける資金ギャップを埋めるために、民間投資家を活性化させることを目指しています。

IFIは、気候変動適応市場が制度的基準を満たし、民間資本を大規模に活用できるように成長・発展するためには、いくつかの前進が必要だと考えています。課題の一つは、GSS債の発行が先進国市場の発行体に偏っており、エネルギーや運輸セクターの気候変動緩和に偏っていることです。また、市場の成長には、発行体の情報開示と情報の標準化が不可欠です。また、途上国の発行体には、適格な適応プロジェクトの選定・評価方法、インパクト報告、外部審査員の役割に関するガイダンスなど、GSS債の発行・運用の実際を説明するための技術的支援が必要です。アセットマネージャーは、発行体や国際機関との積極的な関わりを通じて、こうした開発を支援できると考えます。

ソブリン・ストラテジストのManuel Terre、シニア・エマージング・マーケット・ストラテジストの Daniel Phillips、ポートフォリオ・マネジャーのClaudia Castroに、エマージング・マーケット(EM)の債務再編の最近の動向について伺います。ザンビアでの最近の債務再編、スリランカ、ガーナ、エチオピアでの継続中の交渉、深刻な資金調達圧力からのエジプトの救済、アルゼンチンでのミレイ大統領のアプローチに対する市場の受け入れの高まりは、債券保有者にとっての改善の可能性を含め、債務整理の状況における心強い改善を示しています。

Manuel: いくつかの要因が最近の特定の国債の窮状に繋がっています。債務残高は、先進国の金融政策が緩やかであったため、信用供与が容易であったことから、過去15年間にわたり増加し続けてきました。高利回りのソブリン全体の平均を見ると、政府総債務残高の水準は2010年代初めのGDP比45%から2020年のピーク時には83%まで増加しています11。債務返済比率は、過去の平均が10%であったのに対し、輸出の15%を超える水準にまで上昇しました12。さらに、債務残高が大幅に増加した他の時期(1980 年代や1990 年代など)とは異なり、非譲許的債務の割合が高まったこと、二国間(中国など)債務の重要性が高まったこと、マルチラテラルを犠牲にして商業債権者の数が増加したことなどが、この問題を悪化させました。

こうしたトレンドに加え、負債を悪化させたその他の要因があります。COVID後の公共政策の柔軟性の低下、ロシア・ウクライナ戦争の影響、FRBの利上げサイクルの開始などです。経常収支は交易条件ショックによって悪化し、対外資金調達ニーズと金融収支は国際市場へのアクセスが低下する中で圧迫されました。これらの要因が重なり、最終的に最近のEM債務再編の引き金となりました。

中国は近年、二国間債権国としての役割を増しており、最近のこの役割の変化は債務再編プロセスにプラスの影響を与えています。中国は、2000年にはEM諸国のソブリンに対する貸し手としてほとんど存在しなかったものの、2020年までには最大級の貸し手となりました。前述したように、この間にEM諸国の債務ストックは膨れ上がり、2020年後半のザンビアを含め、COVIDショック後に債務不履行の波が押し寄せました。中国が融資を急増させる以前は、ほとんどの二国間債権者(ソブリン政府が他のソブリンに融資すること)はパリクラブ(裕福な欧米諸国と日本)にグループ化されていました。パリクラブには、支払不能に陥った国への対処法がありました。

通常、国際通貨基金(IMF)が主導して問題を評価し、債務削減と改革計画を決定します。これには、債権者への返済に充てられる新たな債務支払能力とスケジュールが含まれ、パリクラブと民間債権者(銀行、債券保有者、企業)はこれをほぼ均等に分配します。

ひとたび危機が発生すると、パリクラブのメンバーではなく、債券保有者でも銀行でもない中国は、この確立されたプロセスに場当たり的に参加しました。2019年から2023年にかけての数年間は、中国のどの主体(政府、国有企業、民間企業、銀行など)が債務を負っており、それぞれがどのように扱われるのかについて大きな混乱がありました。中国の債務をリストラできないことは、債券のリストラができないことを意味し、一国の貸し手グループに中国が存在することは、リストラをかなり困難にしました。パリクラブ、借り手国、中国のさまざまな組織、債券の間で交渉を重ねた結果、暫定的ではあるものの新たなプロセスが生まれました。2023年、ザンビアは中国との間でIMFとパリクラブに受け入れられる債務再編の合意を発表し、他の債権者の祝福を受けました。この進展は、ソブリン債の再編という新しい世界を航海するための雛形を提供し、市場にある程度の確実性をもたらしました。

Daniel: 債権者の要請により、VRIがソブリン債のリストラクチャリングの要素として復活することは、当初融資のヘアカットに直面した債権者にとって、ある程度の潜在的アップサイドをもたらす可能性があります。リストラ後に旧債券を置き換えるために発行される伝統的な債券に加え、VRIが追加されることで、その国が予想よりも早く力強く回復した場合、債権者に支払われるクーポンが増えます。ザンビアとスリナムはそれぞれ、ソブリン債のリストラにVRIを追加しました。ザンビアは輸出の伸びと連動し、スリナムは石油生産量と連動しました。債権者は、現在進行中のガーナとスリランカの再建においても同様の手段を求めています。

2000年代初頭に一時的に流行した後、EMソブリン債のリストラクチャリングはほとんどこれらの手段を避けていました。ギリシャ、ウクライナ、アルゼンチンのGDPワラントには設計上の欠陥があったため、債権者はこれらの金融商品が割に合わないほど厄介なものだという印象を抱いたのです。しかし、VRIの新バージョンは、過剰な支払いを防ぐために上限が設定され、定義やトリガーを明確化する文言が強化されており、過去の過ちが修正されることを期待しています。このような金融商品がより効果的に機能するかどうかは時間が経てばわかることですが、このような金融商品は、一国の不確実性が最も極端な時期に債券のキャッシュフローを固定化するのではなく、ダイナミックな経済状況の中で潜在的な上昇を捉えようとする試みです。

Claudia: ここ数カ月でエジプト経済の流れが変わり、投資家も注目するようになりました。

その引き金となったのは、資金調達の逼迫を緩和し、アラブ首長国連邦のエジプトに対する長年の支援を新たなレベルに引き上げる前例のない資金提供でした。この資金調達は、他の国際的な金融コミットメントに続く、前倒しされた大規模な移転が伴うものです。信用市場は、エジプトの短期流動性危機の終息に好意的に反応し、長期的な債務持続可能性がより達成可能なものになるにつれて、持続することを期待する地方債務市場への扉を開きました。

このような軌道修正は今に始まったことではありませんが、不均衡が再構築され、エジプト資産からの資金流出が起こりました。この間、エジプト当局は経済の不均衡に対処するための措置を講じてきました。しかし、大幅な通貨切り下げ、堅調な基礎的黒字、強力な資産売却プログラム、揺るぎない地域支援、IMFプログラムなどの野心的な構造改革は、国の信頼性ギャップと長期的な持続可能性に信頼できるアンカーを提供することはできませんでした。経済はまた、2011年の「アラブの春」と2022年のロシア・ウクライナ紛争による大きなショックに見舞われました。

しかし、今回の500億米ドルの支援パッケージは前例のないもので、エジプト経済4,000億米ドルの10%以上に相当します13。その他の主な動きとしては、大幅な為替レートの調整、600ベーシス・ポイントのサプライズ利上げ、IMFとの取引拡大などがあります。これらの進展により、エジプトの国際収支圧力は大幅に緩和され、新たに強化されたIMFプログラムと財政スタンスの強化が可能になりました。

高い名目利回りと通貨切り下げ後の安定化、そして堅固な対外資金供給パイプラインとIMFプログラムの規模拡大が、エジプトの地方債を魅力的なものにしているとIFIは見ています。エジプトは、海外からの直接投資や資産売却によっ て民間投資を拡大させながら、長期的に国内債務カーブを再構築する機会を得ています。この利益をより持続可能で長期的な経済政策に転換することは困難であると考えます。しかし、信頼できる通貨体制、引き締まった金融・財政政策、海外からの民間投資、これらすべてがエジプトの信用格付けを回復させる鍵になると考えます。

Claudia: アルゼンチンは注目に値します。新興国市場が経済モデルの大幅かつ痛みを伴う変更を必要とするときによく起こることですが、経済再建は政治的な移行に伴って行われます。短期的な流動性ニーズに直面したエジプトとは異なり、アルゼンチンでは金融・財政政策を変更し、広範な経済改革を支援するための包括的なマクロ安定化プログラムが必要でした。現在進行中の強力な景気循環と構造調整は、アルゼンチンの潜在的な経済力と産業、農業、サービスのインフラを活用し、マクロ安定化と長期的な持続可能性への道筋を示す好機です。そのためには、相対的な物価や所得を変化させ、インフレ率を年率3桁から引き下げ、投資家の信用を取り戻し、社会的・政治的支持を広く得ることが必要です。

アルゼンチンのマクロ安定化は急速に進んでおり、政策が実施され、信用が回復すれば、アルゼンチンは曲がり角に立てるかもしれないと期待しています。安定への道のりは、状況が好転する前に悪化するため、困難なものになる可能性が高いですが、政府の初期行動は危機の激化を回避しています。通貨のズレを修正し、伝統的な物価統制を撤廃する段階にありますが、これはインフレを引き起こし、現在進行中の経済活動の縮小を深化させる可能性が高いでしょう。同計画はまた、最も弱い立場にある人々を保護するための社会扶助の拡大も想定しています。ディスインフレ、堅固な対外ポジション、生産高と実質賃金の回復を特徴とする、より強力なマクロ経済の均衡がもたらされるはずです。IFIは、アルゼンチンの野心的な安定化計画は、今後数年間、より強力な市場志向の経済と整合的であると考えています。

Manuel: 再建合意が持続可能なマクロとソブリン債の軌道を信頼できる形で保証するものであれば、信用結果は大幅に改善する可能性があります。対外収支は、これまで保留されていた海外直接投資の流入や、市場アクセスの回復が可能になった後の公的セクターおよび/または民間債権者からの対外資金調達の幅広い利用可能性から恩恵を受けるはずです。どちらの要因も、成長と国際収支のダイナミクスにプラスの影響を与えるはずです。言い換えれば、再建はソブリンの信用状態を構造的に改善する道を開き、シングルB格付けへの潜在的な再格付けルートを生み出すということです。歴史的な証拠によると、格付けはデフォルトの前に急激に低下し、その後ゆっくりと改善します。今後、このような新たな進展があれば、このような道筋がより可能性が高くなり、スピードアップする可能性があります。

ここ数カ月で予想外の進展があったのは、ニューヨーク州議会で、ソブリン債のリストラクチャリングのプロセスを変更しようとする法律が登場したことです。これは、世界のソブリン債契約の半分がニューヨーク州法に準拠し、投資家にさらなるセーフガードを提供するものであることから、関連性があります14。この法律の主な条項は、(1)ソブリン債の再編を解決するための正式な法的プロセスと、(2)特定のケースにおける回収額の上限を定めるものです。この法律の成立は確実ではなく、文言を明確にするためのロビー活動が進行中。また、可決されたとしても、この法律に対する異議申し立てが行われる可能性があり、ニューヨーク州議会がこの法律を変更する可能性もあります。いずれにせよ、この法律がもたらす影響は非常に大きいものです。その広範な文言は、苦境にある、あるいは苦境にある可能性のある名称をめぐる重大な不確実性を生み出す可能性があります。IFIはこの問題を注視しています。

上記の動向は、ソブリンがバランスシートに対する最近の圧力を乗り越えることができることを示しており、現在の債務再編を円滑化するのに役立つ可能性があります。市場はこの潜在的な影響を認識しているようで、ディストレスト・コンプレックスは2024年のこれまでのところEMのコホートで最も高いパフォーマンスを示しており、C格付けのEMソブリン債のトータルリターンは25.6%、次いでB格付けのソブリンが4.8%、BB格付けのソブリンが2.7%、投資適格格付けのソブリンが-1.3%となってます15。

出所: Eurostat and BLS. Data as of Dec. 31, 2023.

出所: Eurostat and BLS. Data as of Dec. 31, 2023.

将来の見通しに関する記述は、将来の結果を保証するものではありません。これらにはリスク、不確実性および仮定が含まれています。実際の結果が予想と大きく異ならないという保証はありません。

ブレ-クイ-ブン・インフレとは、名目債とインフレ連動債の利回りの差のことであり、これは基本的に、当該期間の平均インフレ率の市場価格を表しています。

出所: Bloomberg L.P. Data as of April 19, 2024.

出所: Bloomberg L.P. Data as of April 19, 2024.

出所: Global Landscape of Climate Finance: A Decade of Data - CPI (climatepolicyinitiative.org).

出所: How to Scale Up Private Climate Finance in Emerging Economies (imf.org).

出所: AIIB Issues First Climate Adaptation Bond Targeting Resilient Infrastructure, May 11, 2023.

出所: GCA, Financial Innovation for Climate Adaptation in Africa, Oct. 2021.

出所: IMF, Invesco. Data from Dec. 31, 2010 to Dec. 31, 2022.

出所: IMF, Invesco. Data for calendar year 2022. Average since 2010.

出所: Egyptian Ministry of Finance, IMF, World Bank, Invesco. Data as of March-April 2024.

出所: International Monetary Fund, The International Architecture for Resolving Sovereign Debt Involving Private-Sector Creditors – Recent Developments, Challenges, and Reform Options 22 n.27 (Sept. 23, 2020), https://www.imf.org/ en/Publications/Policy-Papers/ Issues/2020/09/30/The- International-Architecture-for- Resolving-Sovereign-Debt-Involving- Private-Sector-49796.

出所: JPMorgan Emerging Market Bond Index Global. Data from Jan. 1, 2024 to April 10, 2024. EMBI Global measures total returns for traded foreign debt instruments in emerging market countries.

当資料は情報提供を⽬的として、弊社グループが作成した英⽂資料をインベスコ・アセット・マネジメント株式会社(以下、「弊社」)が抄訳し、要旨の追加などを含む編集を⾏ったものであり、法令に基づく開⽰書類でも⾦融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を弊社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の⾒通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の⾒解であり、将来の動向や成果を保証するものではありません。また、当資料に⽰す⾒解は、インベスコの他の運⽤チームの⾒解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。弊社の事前の承認なく、当資料の⼀部または全部を使⽤、複製、転⽤、配布等することを禁じます。

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ⦅金融派生商品⦆に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。 【特定(金銭)信託の管理報酬】 当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】 当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年11月、12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年7月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年6月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20240509-3569132-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html