.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2024年5月号」が発行されました。

インベスコ・フィクスト・インカム(IFI)は半期に一度、IFIサミットと呼ぶ世界中のシニア・インベスタ-が一堂に会し、経済と市場の方向性と展開に関するIFIの戦略的見解について議論を行っています。マクロ・テーマはIFIの投資プロセスにおいて重要な役割を果たしており、成長、インフレ、政策といったマクロ要因の枠組みは、マクロ・トレンドを予測し、市場の動きを解釈するのに役立ちます。5月に行われたサミットでは、参加したパネリストたちが世界のマクロ動向について意見を交わしました、本稿ではその主な結論についてご紹介します。

また、米国および主要国の金利見通しに触れています。特に米国では、インフレのデータが安定化するまで市場のボラティリティは続くと予想し、利下げ開始時期を7月ではなく、9月もしくは12月に開始する予想に修正しました。よって米国金利に対するスタンスは引き続き中立とし、インフレ率低下への道筋がより明確な欧州や英国を選好します。為替見通しについては、米国金利の現在の市場価格設定を考慮し、短期的には米ドルに対して中立のスタンスを継続します。

この他、年初に多くの人々が予想したようなパフォ-マンスになっていない米国地方債市場の見通しや、IFIサミットで主要アセットクラスの専門家をパネリストに迎え、クレジット市場に関する最新の見解など幅広い内容が含まれています。

インベスコ・フィックスト・インカムチーム(IFI)は、半期に一度のサミットを5月に終えたばかりです。アトランタ本社では、世界中のシニア・インベスターが一堂に会し、討論や意見交換を行いました。これほど多くの同僚と直接顔を合わせることができ、また経済と市場の方向性と展開に関するIFIの戦略的見解について話し合うことができ、大変有意義でした。

IFIの基本的な考え方に変更はありません。世界経済は、米国が昨年の力強いペースからやや減速し、欧州の成長が回復する中、引き続き安定したペースで成長すると考えています。経済の基本的なモメンタムと、明確な不均衡が存在しないことを考慮すると、景気後退のリスクは依然として低いと考えます。

IFIは、現在がディスインフレ環境にあると確信しています。実際、インフレ率はほとんどの経済圏で昨年着実に低下し、中央銀行の目標に近づいています。サプライチェーン圧力の緩和は、財インフレから脱却し、財価格が全体としてデフレーションしたことを意味します。サービス・インフレの低下は遅れていますが労働市場の圧力が緩和していることから、サービス価格は時間の経過とともに中央銀行の目標に近づいていくと思われます。サービス・インフレ、特にシェルター価格に関するデータの多くは、公式データへの反映に大きなタイムラグがあるため、サービス価格の冷え込みが公式データに完全に反映されるにはしばらく時間がかかると思われます。

米連邦準備制度理事会(FRB)を含む先進国の中央銀行のほとんどは、現在の金利水準は引き締め的であり、したがって均衡している経済にとっては高すぎると考えています。中央銀行は、インフレ率の低下を受けて今年中に金利を引き下げたいと考えており、そうなる可能性が高いと思われます。欧州中央銀行(ECB)とイングランド銀行(BOE)は早ければ6月にも利下げを開始する可能性が高く、FRBもECBの後に利下げを開始し、今年は2回利下げを実施する可能性が高いと考えます。

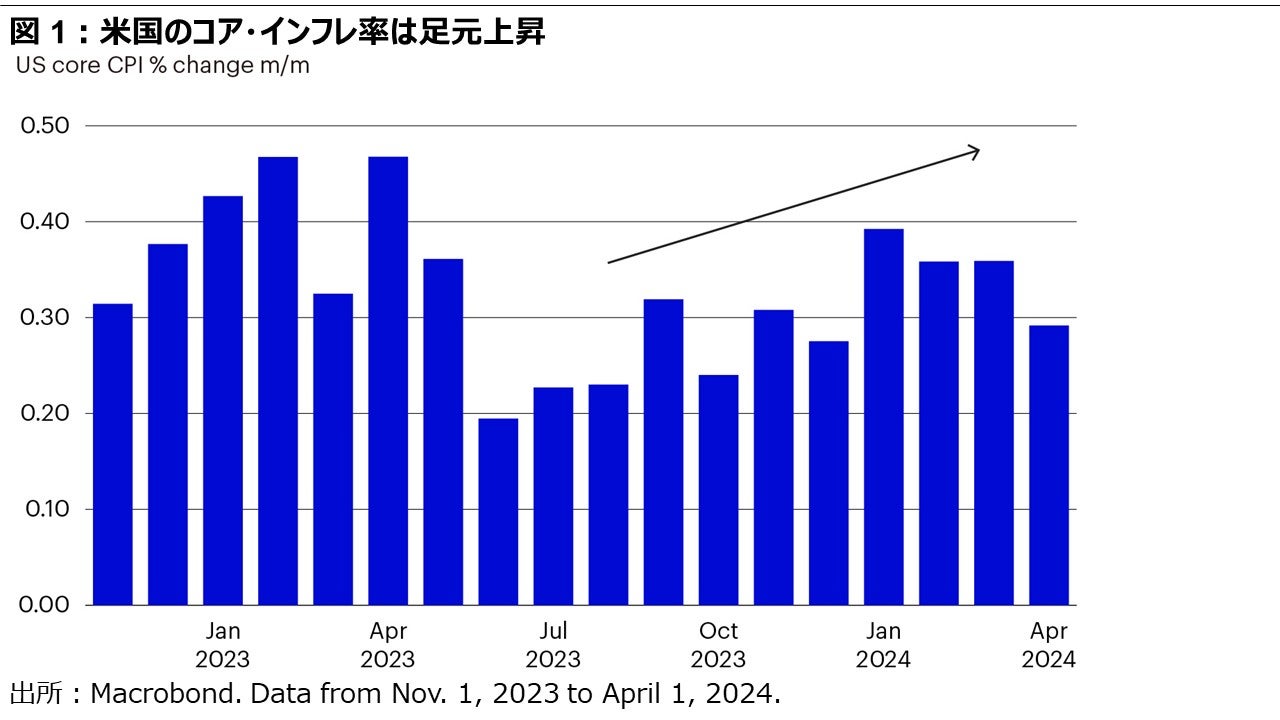

FRBの手を縛るのは、年初のコア消費者物価指数(CPI)が予想を上回ったことです。コアCPIは2023年後半には下振れしましたが、2024年には予想より強くなっています。市場は、これらの予想より強いデータがインフレの再加速を示唆するのではないかと懸念していますが、IFIはそうは考えていません。IFIはディスインフレ・トレンドが継続すると考えていますが、その進展は一直線ではないでしょう。今年に入ってからの数ヵ月は、やや後退したとはいえ、トレンドが変わったわけではありません。このような見方から、FRBは9月までに利下げを実施し、今年中に合計2回の利下げを実施する可能性が高いと考えています。

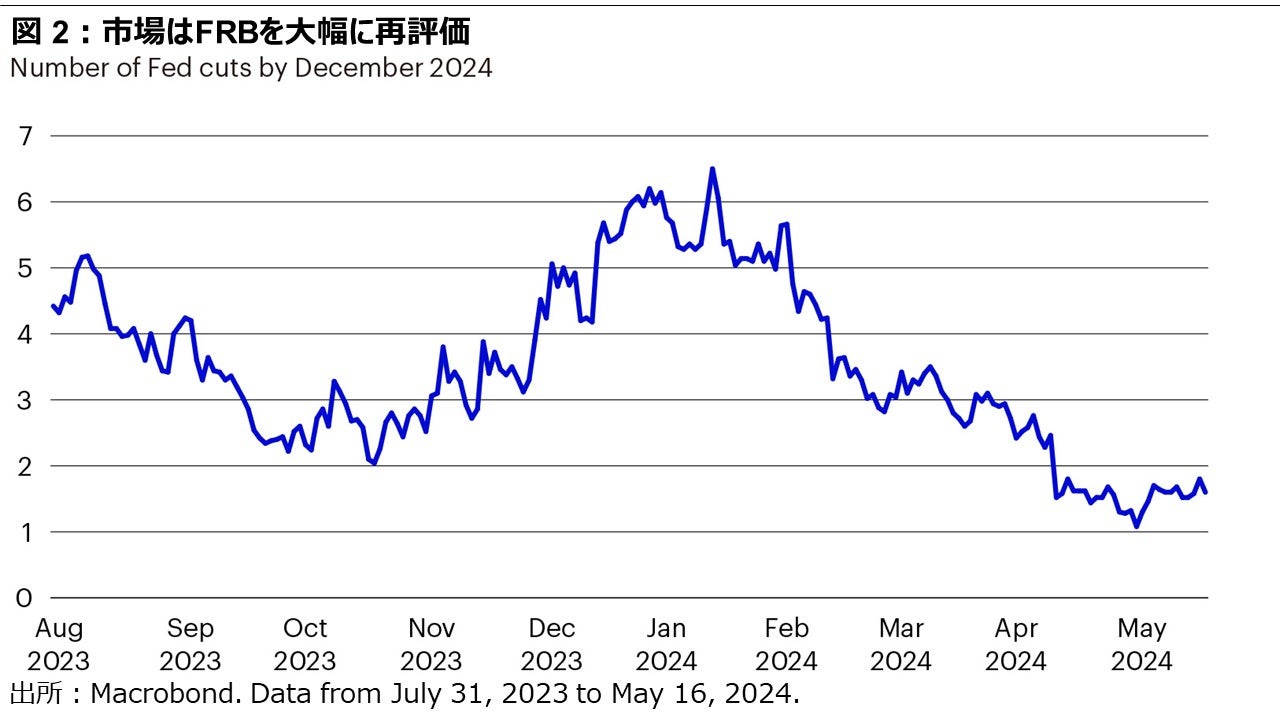

ここ数四半期、IFIの見方はほぼ一貫していますが、市場のシナリオはデータを受けて積極的に変化しています。経済がどのように推移するか不透明な要素が多く、中央銀行がデータ次第であることを表明している場合、これは理にかなっていますが、同時に市場のオーバーシュートを利用する機会も生み出しています。

昨年、市場は景気後退/ディスインフレのシナリオに対して、2024年末までに6回以上の利下げを織り込みました。昨年は、実際のマクロのモメンタムが市場のシナリオよりもかなり安定していたため、レンジ取引の機会が生まれました。この状況は今後も続くと思われます。

IFIは引き続き、投資を後押しするマクロ環境を期待しています。成長する世界経済はディスインフレの時期でもあり、ほとんどの資産市場にとって穏やかな環境です。今後数四半期に利下げが実施される可能性が高いことも市場を下支えし、債券資産への資金流入を促進するでしょう。

投資家にとって逆風となるのはバリュエーションです。逆イールド・カーブとタイトなクレジット・スプレッドが上値を限定しています。IFIは保守的なリスク・ポジションを維持しつつ、市場のシナリオが変化・進化し続ける中、このレンジの環境を利用したいと考えています。

米国:ニュートラル。 米国債利回りは、長期的にはキャッシュ運用よりも魅力的なリターンを提供する可能性が高いと考えますが、米国金利の長期ゾーンにおけるエクスポージャーの拡大には慎重なアプローチを選好します。インフレのデータが安定化するまで、市場のボラティリティは続くと予想されます。FRBが次の利下げサイクルを開始する時期については依然不透明であり、IFIの見通しでは、利下げ開始時期を7月ではなく、9月もしくは12月に開始するという予想に修正しました。

欧州:オーバーウェイト。 IFIは、欧州金利については引き続きポジティブに見ており、特にイールドカーブの短期ゾーンにおいて、現在の利回り水準は魅力的な投資機会であると考えています。ECBは6月に利下げを実施する意向を示していますが、それ以降はデータ次第となるでしょう。ECBは今後数ヵ月でインフレ圧力がさらに後退すると考えられるため、市場の予想よりも大幅な利下げに踏み切ると予想します。欧州の地域経済は、2023年の惨憺たる状況から一応の回復の兆しを見せ始めていますが、これは構造的なものというよりはむしろ循環的なものであり、インフレ率低下への道筋に与える影響は限定的と見ています。

中国:ニュートラル。 IFIは、中国の金利について、実体経済に対する資金調達コストを引き下げる政策が継続されることで、中国金利が「より低く、より長く(lower-forlonger)」になると予想しています。これは最近発表された住宅ローン金利の引き下げでも証明されていることでしょう。金融政策は、大規模なソブリン債や準ソブリン債の発行を支えるのに十分な流動性を維持し続けると見ています。中国のオンショア株式市場における潜在的なリスクセンチメントの改善は、オンショア債券のパフォーマンスにおける短期的なボラティリティに影響を与える可能性があります。

日本:アンダーウェイト。 日銀の直近の政策決定会合の議事録は比較的タカ派的な内容で、賃金上昇に対する確信度の高まりと、円安の上振れリスクに対する懸念に言及していました。日銀はすでに量的緩和(QE)の規模を5-10年の国債買い入れで縮小させており、少なくともバランスシートの拡大がなくなるレベルまで、6月にQEオペをさらに縮小する可能性が高いように思います。金利政策をめぐるシグナルでは、企業が足元の賃金上昇を価格に転嫁した場合、7月の利上げの可能性を示唆しているようです。第1四半期の成長率と東京のインフレ率のデータが弱ければ、日銀のタカ派的な姿勢は制限されるかもしれませんが、現在の反応関数は非対称的にタカ派的に振れており、インフレ率や賃金が上振れした場合には金融政策が引き締められる可能性が高い一方で、これ以上緩和される可能性は低いでしょう。

英国:オーバーウェイト。 BOEの5月定例理事会は、全体的にハト派的なトーンとなり、仮に経済データが予想にほぼ沿ったものである場合、早ければ6月にも政策立案者たちが利下げを実施する可能性があるとの予想を支持した形となりました。2人の理事は0.25%ポイント引き下げ、5%への利下げを支持しました。予想では現在、インフレ率が目標の2%を下回ると予想されており、市場金利のプロファイルに基づくと、今後2年間で累積150ベーシス・ポイントの利下げが行われることになります1。ベイリー総裁は6月会合での利下げを否定し、最近の賃金データは予想をやや上回り、第1四半期の成長率は上振れしましたが、全体的な英国内の経済データはBOEの予想通りとなっています。IFIは、4月のインフレ・データがBOEにとって極めて重要であり、国内インフレ率の急低下が6月利下げの前提条件になると考えています。

豪州:オーバーウェイト。 第1四半期のインフレ率が予想を上回ったため、豪州の利回りは上昇し、米国債や英国債との比較ではパフォーマンスが劣後しました。市場は一時、オーストラリア準備銀行(RBA)の年内利上げを織り込みましたが、5月に発表されたRBAの金融政策決定会合では、インフレ率が上昇基調にあるにもかかわらず、利上げのハードルは依然として高いことが示されました。豪州国内の経済データは依然として比較的軟調で、今後の政策が緩和的な方向に動く可能性が高くなっていると見ています。連邦政府予算は、すでに比較的大きなプラスの財政刺激策を追加で織り込んでいますが、賃金が鈍化し失業率が上昇しているため、ディスインフレの流れを大きく狂わせることはないでしょう。

米ドル:ニュートラル。 米ドルについては短期的には中立としています。ここ最近の米国経済のアウトパフォームと、他の先進国よりも高い短期金利水準を考慮すれば、米ドルは十分なサポート力を維持すると考えます。しかし、先行きは不透明であるとも見ており、バリュエーション・ベースで考えると、米ドルは割高に映ります。FRBが今年後半に利下げに踏み切れば、米ドルはその輝きを失うでしょう。IFIの中期的な予想では、米国経済は市場の予想以上に減速し、FRBによる利下げサイクルはより長期化するとしています。

ユーロ:アンダーウェイト。 ユーロ圏のインフレ率が中央銀行の目標である2%に向けて低下していることから、ECBが夏に利下げに転じるとの予想しており、ユーロのアンダーウエイトのスタンスを継続します。ユーロ圏の経済データは足元改善の兆しを見せ始めていますが、インフレ率の低下がECBを利下げに向かわせるとの見方を維持します。

人民元:ニュートラル。 米中金利差の継続により、一部の投資家や輸出企業は米ドル対人民元に関心を持ち続けると予想されます。季節要因な観点からは、4-5月期は通常、現地企業の配当支払いによる米ドル需要が高まります。全体として、米ドル以外の通貨に対する人民元の相対的な強さ、潜在的な季節的圧力、中央銀行が人民元の固定レートの水準を安定的に維持するとの見方を考慮し、人民元については中立のスタンスを維持します。

日本円:ニュートラル。 米ドル/円の為替レートが160円を突破したとき、日本の通貨当局はついに為替介入に踏み切りました。これによって為替レートは一時153円まで円高方向に振れましたが、その後、主に世界的なリスクセンチメント改善を背景に156円台まで反発しました2。このような値動きは、金利差の有意な縮小なしに日本の通貨当局が円安を反転させることが困難であることを示しています。

英ポンド:ニュートラル。 英ポンドは、高い短期金利、良好な交易条件やリスクセンチメントに支えられ、年初来好調に推移しています。成長見通しの改善は支援材料となりますが、特にそれがヘッジなしの株式資金流入を促すのであれば、英ポンドに対するリスクは下方に偏っているとIFIは見ています。今夏にBOEがECBに追随して利下げを実施する可能性が高い場合、金利差は今後、特に対米ドルにおいて、それほど支援材料になるとは考えにくいです。加えて、リスク環境は成長率の下振れや、中東、米国選挙、ウクライナ紛争による地政学的ショックに脆弱です。

豪ドル:ニュートラル。 足元のコモディティ価格の上昇が豪ドルを下支えしています。しかし、中国の需要が依然として非常に弱いため、この豪ドルの強さを説明するのは難しいでしょう。同時に、金利差は1ヵ月前より改善したとはいえ、豪ドルは特に対米ドルにとっては依然として逆風です。さらに、オーストラリアは中国に経済的に依存しているものの、安全保障問題では米国と協調しているため、豪ドルは米中競争による地政学的ショックにもさらされています。

2024年のこれまでのところ、地方債市場、そして債券市場の多くは、年初に多くの人々が予想したようなパフォーマンスとなってはいません。2023年末の猛烈な相場上昇は、2024年にFRBが複数回の利下げを実施するという予想に基づくもので、あまりに早く、あまりに急激でした。第1四半期のCPIデータが上振れサプライズとなったため、こうした期待は薄れ、債券市場のパフォーマンスは4月までにマイナスに転じました。

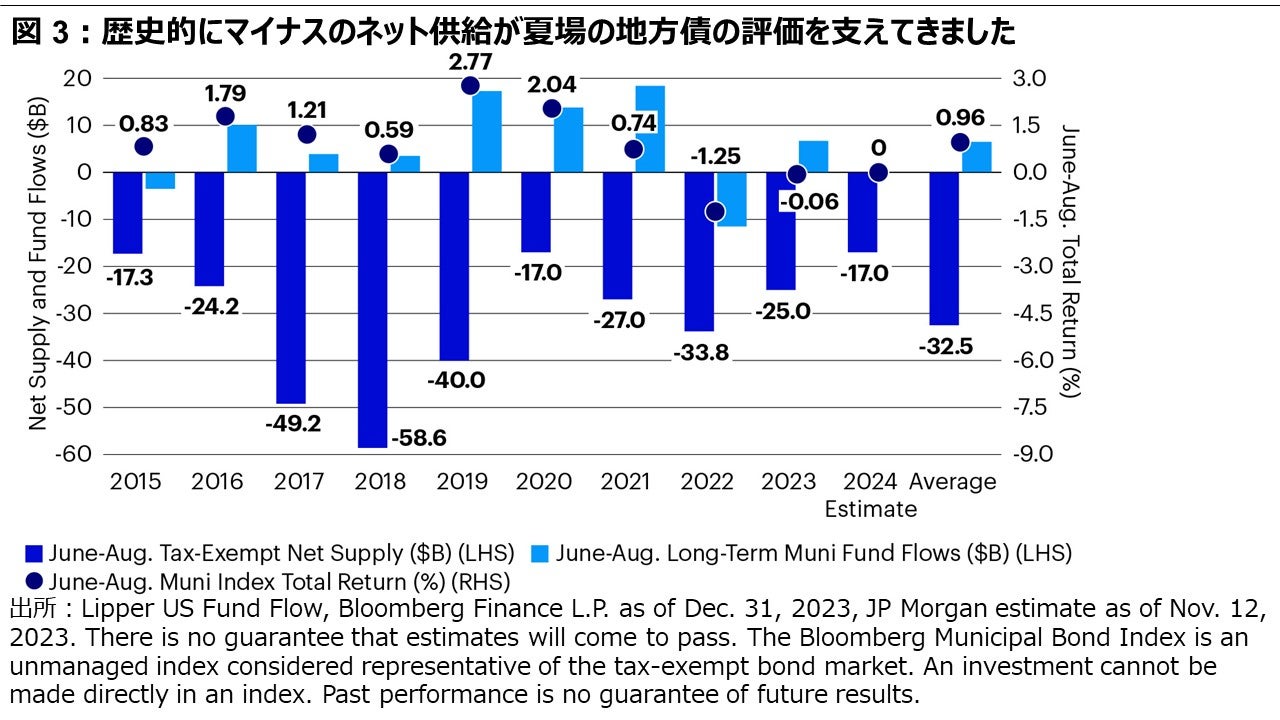

とはいえ、この反落は地方債投資家にとって興味深いエントリー・ポイントになったかもしれません。また、地方債は歴史的に好調な季節要因の時期に入ったばかりで、通常5月から8月まで続くと考えられます。

図3は、地方債市場のパフォーマンスが夏季にプラスになる傾向があることを示しています。ブルームバーグ地方債インデックスのトータル・リターンは、2015年以降、2022年と2023年を除けば、毎年プラスとなっています。月別のリターンを見ると、7月のリターンは、2015年や2022年のような資金流出があった年であっても、2013年以降毎年プラスとなっています。6月と8月のリターンはまちまちでした。今年、5月から8月までの元本償還とクーポン支払いは合計で約2,300億米ドルと推定される一方、発行額は約1,600億米ドルにとどまると予想されています3。この大きな需給不均衡は、地方債投資家の背後でプラスの追い風となるはずです。このような強力なテクニカル要因により、地方債のスプレッドは縮小すると予想されます。加えて、市場は現在、9月のFRB利下げの可能性を高めに見積もっており、これが国債金利の上昇を促しているようです。これは地方債投資家にとって、夏場を迎えるにあたり歓迎すべきニュースでしょう。

地方債を取り巻くファンダメンタルズは、全体として良好な状態が続いています。連邦政府によるパンデミック支援と健全な徴税による資金が引き続きバランスシートを強化する一方、財政抑制がほとんどのクレジットの弾力的なポジションを維持するのに役立つと思われます。2023年、ムーディーズ・インベスターズ・サービス(ムーディーズ)とS&Pグローバル・レーティングス(S&P)は、1,400件以上の格付けを引き上げ、350件以下の格付けを引き下げました。IFIは、地方自治体のクレジットの質は、全体として過去最高水準であると引き続き考えています。

少ない格下げに対する格上げのこの目覚ましいペースは持続可能なものではなさそうですが、2024年においても信用力は比較的安定しており、デフォルトの大幅な増加はないと予想されます。2024年第1四半期には、S&Pは93件を格上げし、38件を格下げしました。ムーディーズはこれほど前向きではなく、153債券を格上げし、79債券を格下げしました。これは、格上げと格下げの比率が2対1をわずかに上回るもので、2023年ほどの勢いはないものの、地方債市場と投資家にとってポジティブなシグナルであることに変わりはありません。

格付け会社によると、速い格上げペースの原動力となっているのは、米国経済の力強さと地方自治体の堅実な財政です。売上税、固定資産税、個人所得税など、地方自治体の収入源は好調であり、ほとんどの地方自治体は、パンデミックに関連した連邦政府の景気刺激策の流入を慎重に管理しています。インベスコでは、23名のプロフェッショナルからなる経験豊富な地方債専門チームが、内部格付けのアップグレードに関して同様の傾向を見てきました。IFIでは、保有するすべてのポジションに内部格付を付け、ポートフォリオ・チームが各保有銘柄のリスク・リターン・メリット、またはその欠如を判断するのに役立つ、将来を見据えたガイダンスを提供しています。

ブルームバーグ地方債インデックスの2024年4月利回りは3.78%で終了しました。現在のFRB利上げサイクルに先立ち、指数の最低利回り(YTW)がこの水準に達したのは2011年4月が最後でした。パンデミック最盛期の2020年3月でさえ、指数のYTWは3.52%でピークを迎えました。地方債の利子は連邦所得税が非課税であるため、最高税率層の投資家が3.78%の利回りの地方債を購入した場合、税金に相当する利回りは6.39%になります4。さらにリスクを取ることを厭わない投資家にとって、ブルームバーグ地方債ハイイールド債券インデックスのYTWは、4月末現在で5.66%であり、さらに魅力的でしょう。現在の利回り水準となるのは、パンデミック時の一時的な利回り上昇を除けば、2017年7月以来のことです。

FRBがいつ利下げを開始するかはわかりません。もちろんIFIは現在のデータに基づいて意見を持っていますが、FRB同様にデータに依存しており、データは常に変化しています。幸いなことに、私たちはFRBが利下げに踏み切るようなデータを辛抱強く待つことで、ここ数年見られなかったような多額のインカムを手にすることができると信じています。

5月に開催した半期に一度の投資家サミットでは、アセットクラスの専門家をパネリストに迎え、クレジット市場に関する最新の見解について議論しました。その中で、2024年にはフロー面から投資適格クレジットが最も選好される資産クラスとなり、エマージング・マーケット(EM)と米国ハイ・イールド社債が最も選好されない資産クラスとなるとの予想が示されました。クレジットの金利変動に対する感応度は過去9ヵ月間に大幅に低下しており、投資家はより高い利回りを受け入れているようだとの見解が示されました。にもかかわらず、スプレッドが狭いため、リターンはキャリーによって左右される可能性が高いと考えています。以下、パネリストの主な見解を紹介します。

JasonTrujillo:EM市場への資金流入が限定的であることは非常に驚きだと考えています。なぜなら通常、12ヵ月以上にわたって非常に好調なリターンが続けば、個人投資家、機関投資家ともに資金が流入するはずだからです。しかし、個人投資家の資金流入は持続的にマイナスです。機関投資家のフローは回復しつつありますが、ベンチマークから外れたポジションを取ることができる投資適格グレードのポートフォリオからの関心はあるものの、まだかなり緩やかとなっています。ハイ・イールド・ヘッジファンドもディストレスト・ソブリンなどのスペシャル・シチュエーションに注目しており、伝統的なEM専業ファンドではないものの、一定の関心はあるようです。

JasonTrujillo:パンデミック(世界的大流行)によって多くのEM発行体が窮地に追い込まれ、さらにロシアのウクライナ侵攻によってデフォルト(債務不履行)/制裁措置が取られる状況が拡大し、それに中国の不動産セクターの悪化が密接に追い打ちをかけました。ガーナやザンビアのような国々は、債権者と協力して債務状況を解決し、前進しようとしています。アルゼンチンやエクアドルもかなり良くなってきていると考えています。

NiklasNordenfelt:ここ2週間、ハイ・イールド社債に対する需要は桁外れに高まっていますが、それは上場投資信託(ETF)に対する需要に集中しているようです。

最近、ETFへの資金流入とETFからの資金流出が非常に多くなっています。機関投資家においては需要が減少していますが、それはハイ・イールド社債のファンダメンタルズが悪化したためというよりは、多くの機関投資家がより安全な投資適格社債でも高い利回りが得られるようになったという理由で投資適格社債を選好した結果、ハイ・イールド社債の相対的な魅力が低下したためだと思われます。流動性の劣るレバレッジド・ファイナンスの分野では、公社債の利回りよりも150~200ベーシス・ポイント高い利回りが利用可能です5。IFIも利回りの優位性からバンクローンを選好してきました。FRBが利下げを開始し、変動利付債の利回りの優位性が低下すれば、この動きは一変すると予想されます。

KevinCollins:はい、CMBSは金利に非常に敏感です。FRBが間もなく方針を転換し、景気後退のリスクがなくなると投資家が期待しているためです。このことは、ディスインフレの進行が緩やかになりつつあるという背景と結びついています。商業用不動産物件は一般的にレバレッジがかかった投資であり、レバが大きくかかっていることが多いので、間違いなく、ファイナンスコストが何よりも重要なことは言うまでもありません。その結果、実質金利は2023年初頭の1.5%に対し、現在は2%を超えており、利下げ開始時期が長引けば長引くほど、不動産評価の重石となる可能性が高いのです。

KevinCollins:私たちは住宅市場を一戸建てと集合住宅の2つに分けて考える必要があります。米国不動産市場の約3分の1を占める集合住宅では、大幅な供給が続いています。この傾向は四半期ごとにピークを迎え、2025年まで続くと予想されます。入居率は依然として94%前後ですが、これは12年ぶりの低水準となっています6。賃料の伸びは横ばいで、2025年に向けてさらに軟化すると予想されます。

一方、市場の3分の2を占める一戸建ては、新規供給が少ないので興味深い状況となっており、一戸建ての賃貸料は前年比で約5%上昇しています7。結果として、マルチファミリ-向けの集合住宅の家賃のディスインフレは、新築の建売賃貸物件の増加とともに、最終的には住居費に下落圧力をかけ、経済をディスインフレ目標に整合させる可能性を秘めています。

ToddSchomberg:確かに、バリュエーションは非常にタイトで、ボラティリティは低く、新規発行額も記録的なレベルです。現在の利回り水準は好ましいものの、潜在的なスプレッド拡大からポートフォリオを保護したいと考えています。そのため、イールドカーブの短期ゾーンにポジションを移し、質の高いインカムへのアクセスを確保しています。実際、スプレッドはイールドカーブの3年から7年の部分でやや拡大しています。10年から30年のレンジは、年金基金のような長期投資家の旺盛な需要に牽引され、史上最高水準に近い水準にあります。

Thomas Moore:私募ハイ・イールド社債市場は約4兆~5兆米ドルと大幅に成長しており、これは借り手にとってプラスです8。資本へのアクセスは膨大であるため、企業はいずれかの市場で借り換えの道を見つけることができます。これにより、デフォルト率は全体的に低下します。IFIは、公募市場が提供しようとしないような信用を私募市場で利用できる特定の事例を目にしています。しかし、ストレス・リテールのような特定の分野では、銀行が提供しないような価格でリボルビング・クレジット・ファシリティを提供してくれる民間金融機関が存在します。また、別の見方をすれば、フローをめぐる競争ということになりますが、プライベート・マーケットへの関心が高まっている現在、公募ハイ・イールド社債は競争に直面しています。

出所: BoE Monetary Policy Report, May 9, 2024.

出所: Bloomberg L.P. Data as of May 20, 2024.

出所: Bloomberg L.P. Data as of April 30, 2024.

出所: Bloomberg L.P., US Internal Revenue Service, Invesco. Data as of April 30, 2024

出所: Invesco, Bloomberg L.P. Data as of May 14, 2024.

出所: RealPage. Data as of March 31, 2024.

出所: Zillow Observed Rent Index (ZORI). Data as of April 30, 2024.

出所: Invesco. Data as of May 14, 2024.

当資料は情報提供を⽬的として、弊社グループが作成した英⽂資料をインベスコ・アセット・マネジメント株式会社(以下、「弊社」)が抄訳し、要旨の追加などを含む編集を⾏ったものであり、法令に基づく開⽰書類でも⾦融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を弊社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の⾒通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の⾒解であり、将来の動向や成果を保証するものではありません。また、当資料に⽰す⾒解は、インベスコの他の運⽤チームの⾒解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。弊社の事前の承認なく、当資料の⼀部または全部を使⽤、複製、転⽤、配布等することを禁じます。

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ⦅金融派生商品⦆に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。 【特定(金銭)信託の管理報酬】 当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】 当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年11月、12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年7月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年6月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20240509-3569132-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html