インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2021 第9回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディ

82のソブリン・ファンドと59の中央銀行における、141名の投資責任者、資産クラスの責任者もしくはシニア・ポートフォリオ・ストラテジストを対象に調査を行いました。調査対象となった運用資産総額は19兆米ドルに上ります。

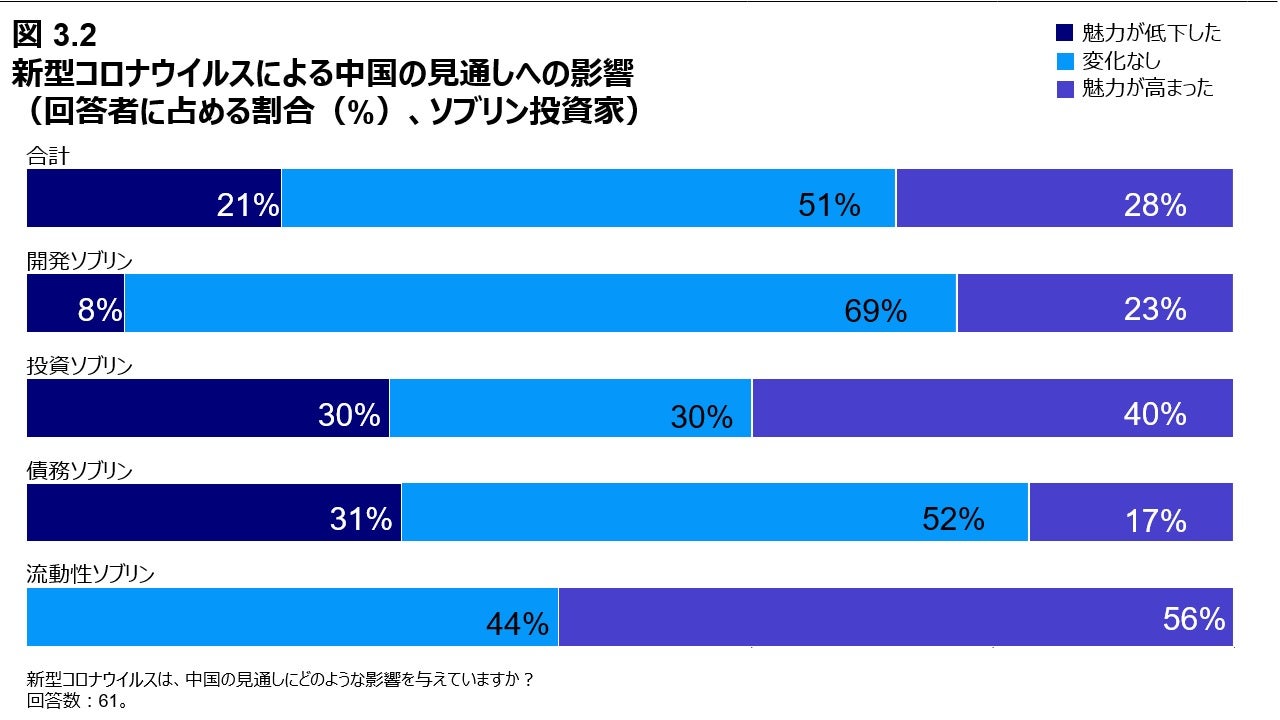

中国、台湾、韓国などのアジアの新興諸国は、新型コロナウイルスの感染拡大に迅速に対応し、経済は急回復しました。それらの国々では素早い閉鎖の実施と厳格な自己隔離とともに、マスク着用と追跡調査が実施されたため、ウイルスの封じ込めに比較的うまく対応し、経済は回復し始めました。2021年になり、ワクチン接種が始まり、そのペースや成功の度合いはさまざまですが、ソブリン投資家はアジア太平洋の新興諸国、特に中国に注目しました。

新型コロナウイルスにより、先進国市場がそれほど強力ではなく、回復力も弱いという弱点が露呈しました。

APACの開発ソブリン

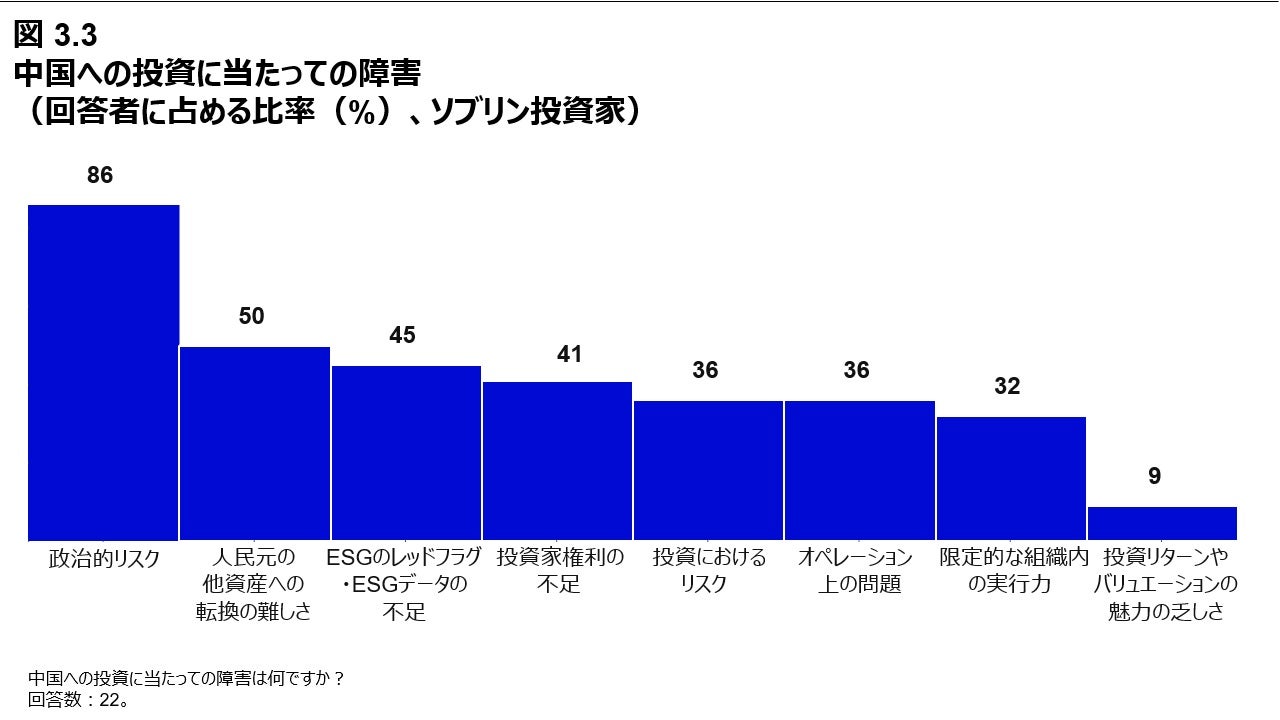

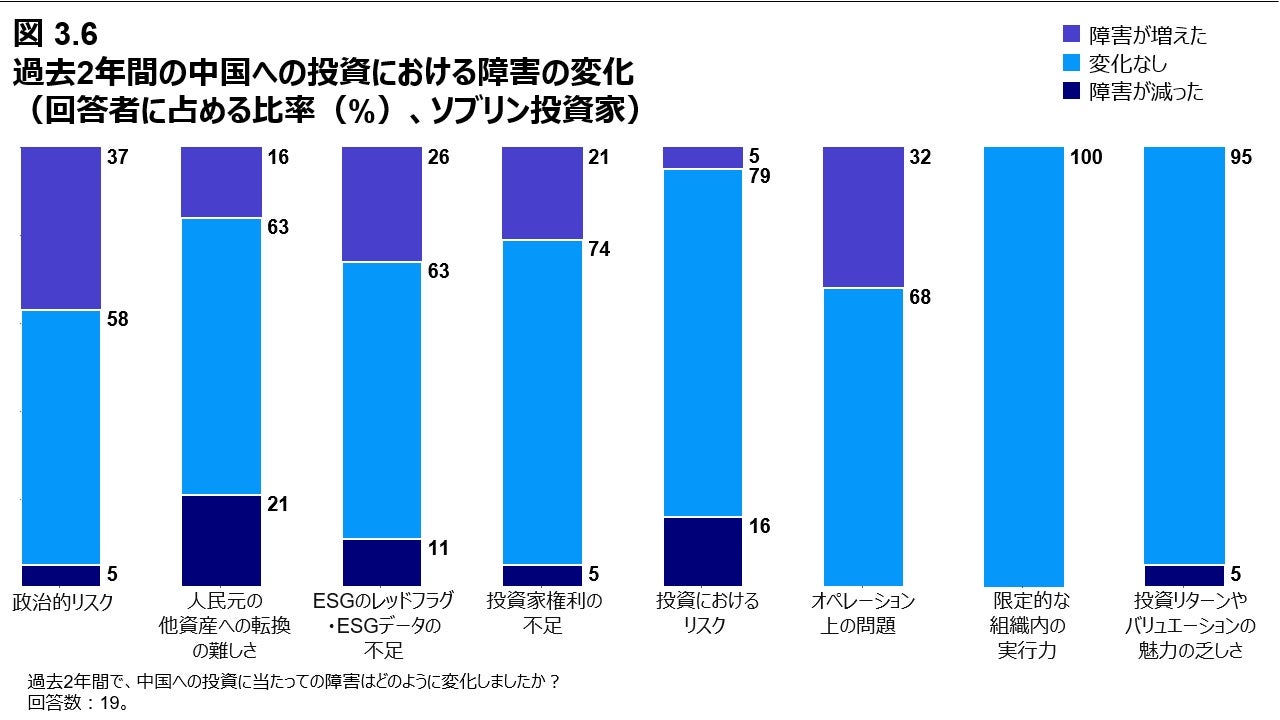

中国への投資における最大の障害として、政治的リスクがあげられます。ソブリン投資家は、米国との政治的緊張の高まりを重大な障壁として指摘しています。また、米国政権の交代にもかかわらず、両国間の緊張は続いており、資産配分の決定に今後も影響を及ぼす可能性があります。

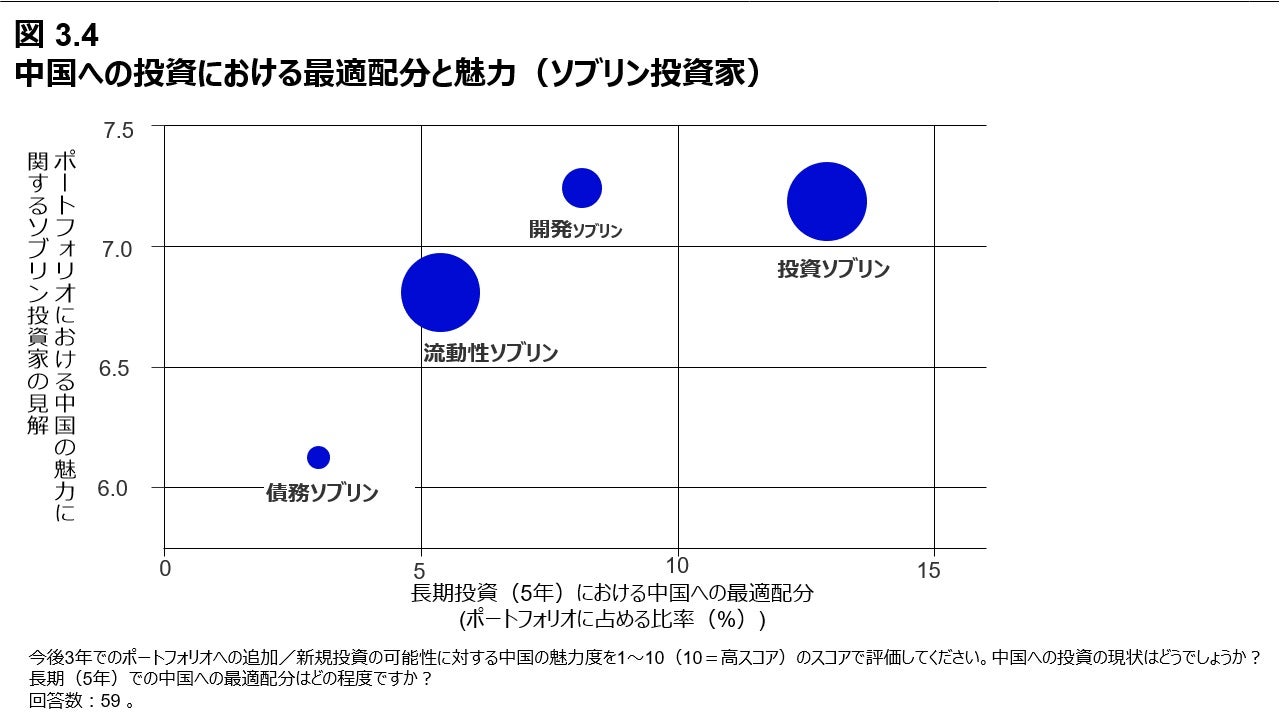

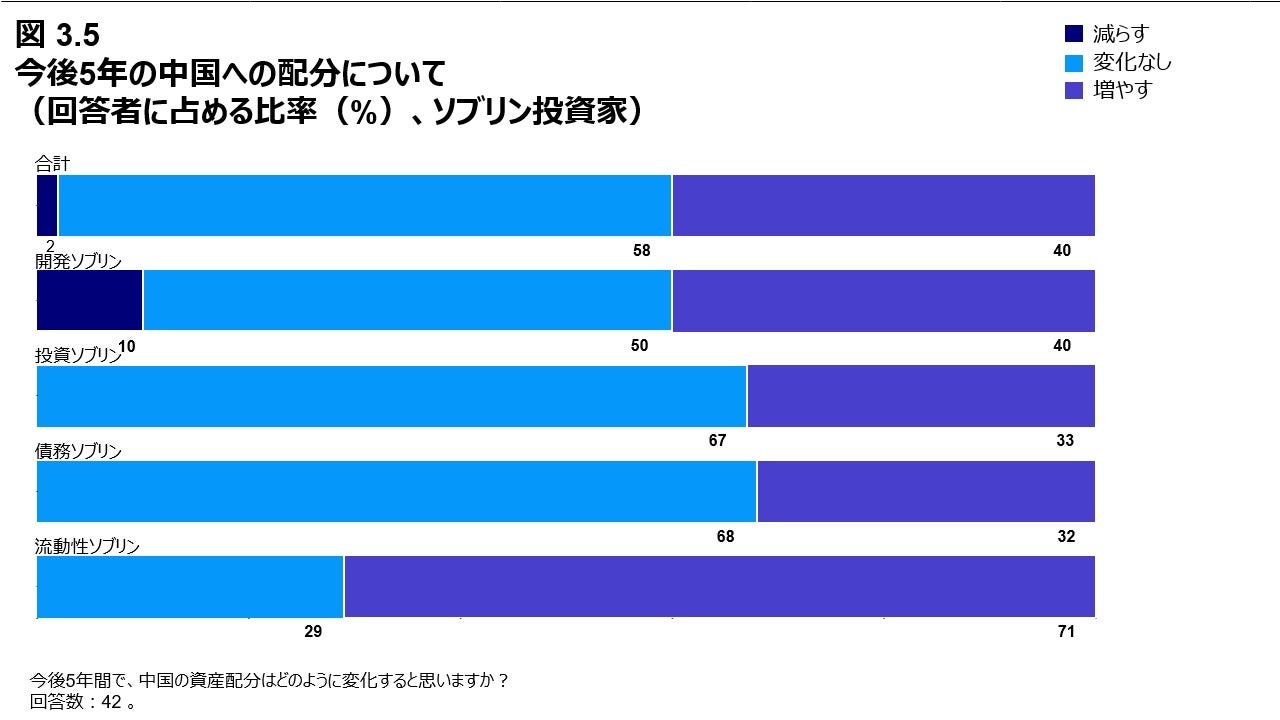

投資ソブリンは中国に対して最も強気であり、その配分を増やすことを計画しています。同様に、流動性ソブリンは自身の資産配分における配分目標とは大きな隔たりがあるとしており、投資における課題が解消された場合には中国への資金の流入が大幅に増加すると見込まれます。中国の経済的地位の向上と中国本土の投資収益の潜在的な高さを背景に、中国は今後何年も注目を集めると予想されます。

中国市場を無視することはできません。現在の地政学的環境にもかかわらず、中国は依然として持続可能なエネルギー、インフラストラクチャー、そして豊富な不動産開発と高級宿泊施設の投資機会における最大の市場です。

北米の債務ソブリン

ESGの重要性が増す中、データ開示の不十分さや深刻な不祥事(レッドフラグ)の存在が、中国への投資の障害と考えられています。環境問題については中国企業に改善の努力が見られますが、コーポレート・ガバナンスをめぐる透明性の低さが引き続き懸念されています。

82のソブリン・ファンドと59の中央銀行における、141名の投資責任者、資産クラスの責任者もしくはシニア・ポートフォリオ・ストラテジストを対象に調査を行いました。調査対象となった運用資産総額は19兆米ドルに上ります。

新型コロナウイルスの世界的な大流行(パンデミック)により、当面の資金引き出しニーズと将来の投資機会を捉えるため、流動性が焦点になりました。低利回り環境とインフレ懸念を背景に債券への資産配分が削減され、株式とプライベート資産が増加しました。また、バリュエーションへの懸念はあるものの、アクティブ戦略の活用の増加や投資期間の長期化によってそれが一部低減する形で株式配分は増加しています。

新型コロナウイルスにより、特に中央銀行の間でESGへの注目が高まっています。気候変動は市場価格に完全には織り込まれていないとの見方が一般的となり、それによりESGインテグレーションの目的が投資リターンの改善へと変化しました。特に開発ソブリンの間でインパクト投資への関心が高まっていますが、規模があり投資可能な機会を見つけることが課題として残っています。

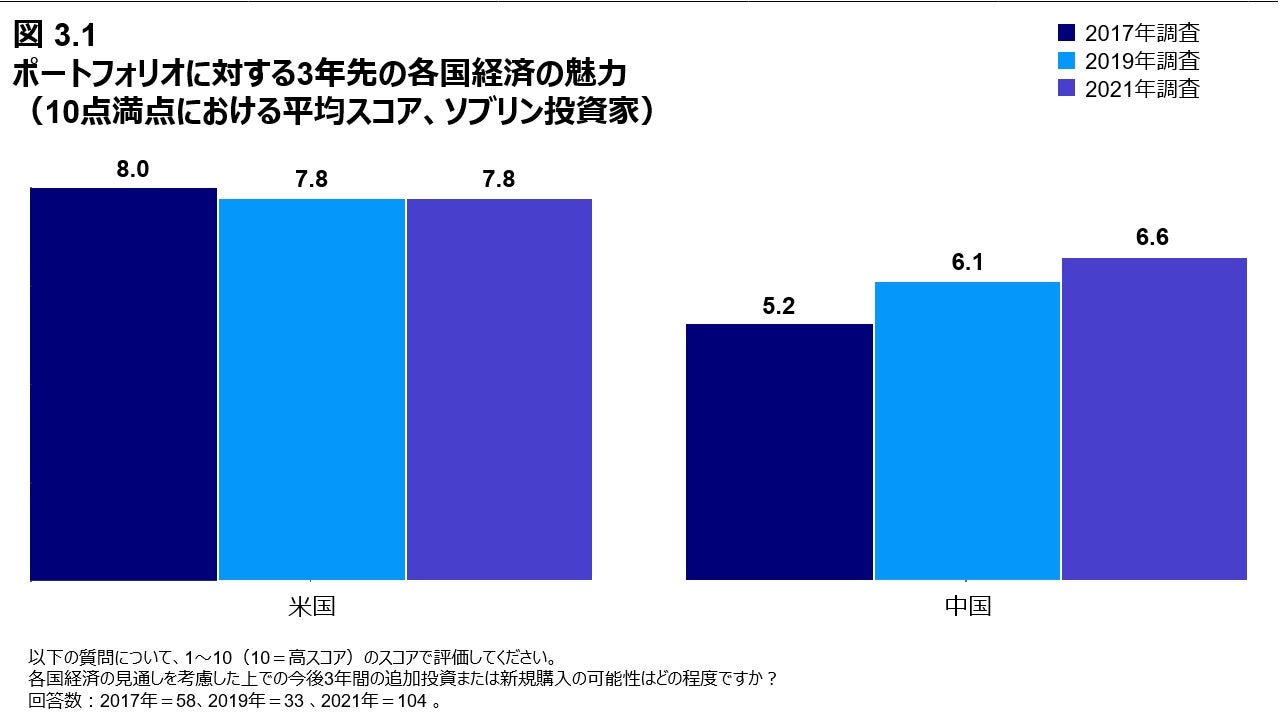

魅力的な内需によるリターンと多様な投資機会に支えられ、中国の投資妙味は過去4年間で着実に高まっています。ソブリン投資家は、中国の経済的重要性の高まりと、株価指数と債券指数における中国採用の増加に着目しています。一方で、政治的リスクはますます大きな課題となっており、ソブリン投資家は投資に対する重要な障害として米国との政治的緊張の高まりを指摘しています。

ソブリン投資家は引き続き不動産を大きな投資機会を見出しており、北米と欧州先進国がその投資地域として注目されています。投資機会は不動産タイプによって異なっており、産業施設(物流倉庫)、住居、データセンターが最も魅力的な利回りを提供すると見なされています。また、気候変動はポートフォリオに対する最も重要なリスクと見なされており、ソブリン投資家は不動産の評価とデューデリジェンスの際に気候リスクの考慮を強めています。

新型コロナウイルスによりリスクに関する議論が高まり、準備金が増加し、流動性資産への配分が増加しました。中央銀行は、単一資産レベルのリスクからポートフォリオ・レベルでのリスクを注視するようになっており、非伝統的な「リスク資産」への配分はポートフォリオ・レベルのリスクを低下させると認識されています。株式の重要性は高まり続けていますが、広範なインデックスやETFという最も流動性の高い選択肢が注目されています。また、米ドルからの資金移動が続いており、その主な受益者は中国人民元となっています。

当資料は、一般もしくは個人投資家向けに作成されたものではなく、機関投資家向けのものとなります。情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が、英文でリリースされた”Invesco Global Sovereign Asset Management Study 2021”を解説するために作成された英語コンテンツの一部を翻訳して作成したものであり、法令に基づく開示書類でも投資勧誘を目的としたものでもありません。翻訳(または抄訳)には正確を期していますが、必ずしも完全性を保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、公表されたデータ等に基づいて作成されたものですが、過去から将来にわたって、その正確性、完全性を保証するものではありません。

本書に記載されたデータや記述等は過去の事実や実績を示したものであり、将来の運用成果等を示唆・保証するものではありません。本書で詳述した分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。市場の見通しに関するコメントは、本書作成時における筆者の見方を反映したものであり、将来の時点において予告なく変更される可能性があります。本書について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

C2021-08-619