.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・ファンダメンタル・フィックスト・インカム(IFFI)より「グローバル・マクロ・ストラテジー 2023年5月号」が発行されました。

今年の初め、私たちは今年前半にインフレ率が一時的に上昇すると予想していました。これは、米国経済が回復力を持ち、安定した消費力を維持できていることが一因でした。しかし、その原動力の大半は、パンデミックによって引き起こされた経済の不均衡が残っていることに起因すると考えていました。当レポートでは、「FRBが警戒を怠らないほど高いインフレ率」と題して最近のインフレ動向について考察しています。

また、米国および主要国の金利見通しに触れています。特に米国では、債券利回りは、10年債で3%から4%の範囲に収まると引き続き考えています。為替見通しについては、米ドルの短期的な見通しは、最近のアンダーパフォーマンス、経済データの改善、米国の債券利回りの上昇を考慮すると、ポジティブであると考えています。

この他、「新興国における投資適格債の長期的に魅力的な投資価値」や「戦略的なアロケーションになりうる超短期の変動利付債券戦略」など幅広い内容が含まれています。

今年の初め、私たちは今年前半にインフレ率が一時的に上昇すると予想していました。これは、米国経済が回復力を持ち、安定した消費力を維持できていることが一因でした。しかし、その原動力の大半は、パンデミックによって引き起こされた経済の不均衡が残っていることに起因すると考えていました。パンデミックは終わりましたが、それが引き起こした余震はまだ残っており、インフレの持続性を引き起こしています。私たちは、最近のインフレ率上昇の要因は後退し、この夏にはディスインフレが再開されると考えています。

昨年末の数ヶ月間、インフレの鈍化が続いた後、月次コアインフレは冬に勢いを増しました。インフレ率の上昇の多くは、いくつかの要因によって説明されます。すなわち、自動車や旅行に対するペントアップ需要、および公式指標における住宅関連インフレの持続です。

自動車価格は、新車・中古車を問わず、供給不足のため、過去2年間に大きく上昇しました。現在、この不均衡は終わりに近づいていると考えており、今後数ヶ月で自動車価格は安定し、下落すると予想しています。新車価格は2022年のピーク時に14%も上昇し、中古車価格は40%強上昇しました1。消費者物価上昇率(CPI)バスケットにおける自動車セクターの割合が大きいことから、自動車セクターはインフレ全体の大きな要因となってきました。グローバルなサプライチェーンと自動車生産の改善にもかかわらず、同部門の需給不均衡はまだ完全に解消されておらず、最近まで継続的な価格上昇を引き起こしていました。

パンデミック以前、米国の新車販売台数は年平均で約1700万台でした2。自動車販売台数は昨夏に1300万台強まで減少し、ここ半年は年率換算で1500万台を下回る水準で推移しています3。今後、自動車価格は安定的に低下していくと予想されます。需要面では、旺盛な需要に対して、供給が徐々に改善されていくものと思われます。一方、高金利と名目所得の伸びの鈍化は需要にとって逆風になりつつあります。最後に、ディスインフレの裏付けとして、中古車オークションが通常小売市場に2〜3ヶ月先行していることが挙げられます。中古車価格は、今年初めには一貫してオークションで上昇していましたが、ここ2ヶ月で5%以上下落しています4。

旅行もまた、パンデミックにより、需要の枯渇が見られた分野です。2年間、行動が制限され、リスクの高い旅行環境が続きましたが、昨年のオミクロンの波のあと、世界ではリオ-プニングの動きが進み始めました。この時期は「ブーム的」な旅行シーズンとなり、航空運賃のインフレ率は40%以上に跳ね上がり、ホテル価格も昨年9月時点で約29%と大幅に上昇しました⁵。その後、旅行インフレ率は大幅に低下しましたが、昨年ほどではないにしても、現在、再び強い旅行シーズンが到来しつつあります。当然のことながら、航空会社やホテルの価格は、夏の旅行のために多くの予約や購入が行われる冬以降、急激に上昇しています。私たちは、旅行パターンが正常化し、過剰な貯蓄が減少するにつれて、この需要が衰え、今後数カ月でディスインフレに転じることを予想しています。

最後に、住宅関連インフレは最近ピークに達したと思われ、過去の平均的な水準に向かって収束し始めると考えています。CPIの公式データは、民間の家賃データをおよそ1年遅れで追従していることはよく知られています。新規賃貸の民間家賃のインフレ率は昨秋に過去の基準値まで低下し、いくつかの指標では過去の基準値を下回って推移しています。マクロ変数と民間家賃に依拠した当社のインフレモデルは、住宅関連インフレ率の前年比のピークが4月に発生し、約8.1%であったことを示唆しています。当社のモデルは、年末までに6%以下に減速することを示唆しています。住宅関連インフレがコア・インフレに占める割合は約3分の1であるため、その低下はインフレ見通し全体に大きな影響を与えることに留意する必要があります。

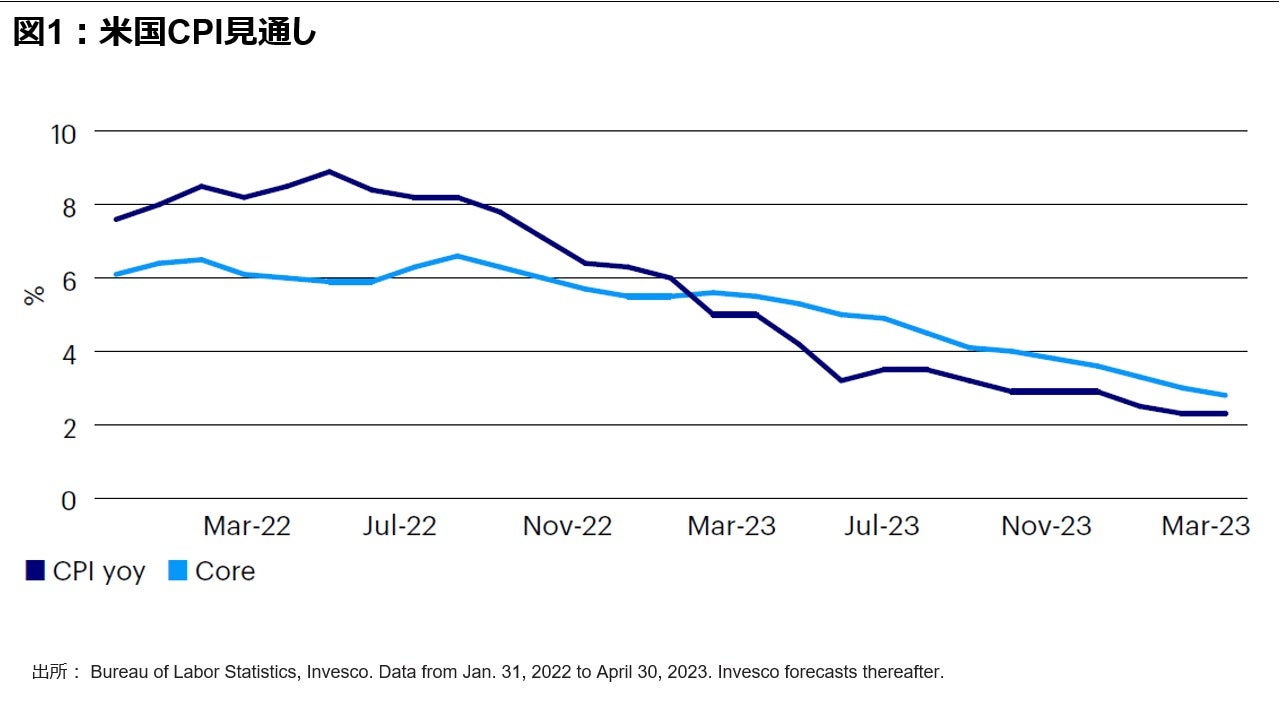

4月のインフレ報告は、我々の基本的な予想に沿ったものとなりました。月次コアCPIインフレ率は0.41%と予想通り高くなりましたが、その上昇分の約3分の1は中古車価格によるもので、数ヵ月後には低下すると予想しています。住宅関連については、過去数ヶ月の月次インフレ率は平均0.5%で、過去6ヶ月の0.7%から低下し、当社のモデルに沿ったものとなっています。最後に、旅行関連のインフレ率は、季節調整もあって当社の予想を下回っており、この分野でのインフレはもう少し続くと引き続き予想しています。全体として、今回のインフレレポートは、私たちのベースライン予測を若干上回ったとはいえ、ほぼ一致しており、今後ディスインフレが再開し、1年後にはコア年間インフレ率が2.8%程度まで低下するという私たちの予測に自信を与えています(図1)。

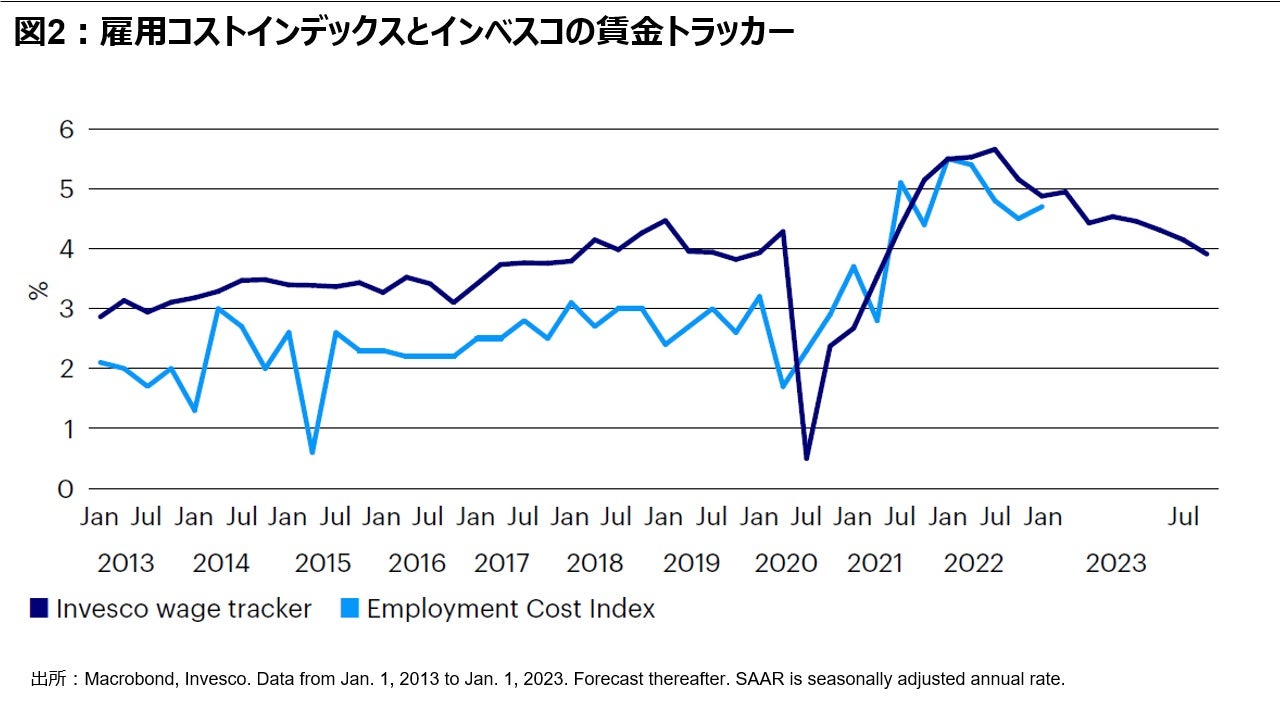

パズルの残りのピースは、FRBがコミュニケーションで強調する住宅関連以外のコアサービスインフレです。これらの部門は賃金に敏感で、労働市場の逼迫がディスインフレのリスクをもたらしています。賃金は昨年は低下傾向にありましたが、今年第1四半期には勢いを増しています。昨年はインフレ率が高かったため、生活費の調整など、年明け早々に一過性の調整がありました。

それらが今後数カ月で繰り返されることはないと考えられます。さらに、各種調査のフォワードルッキングな成分で構成される当社の賃金トラッカーは、今後数ヶ月の賃金インフレ率が低下することを示唆しています(図2)。

一方、CPIに含まれるヘルスケア・インフレは後ろ向きで、秋には上昇すると予想され、ディスインフレの余地は限定的です。私たちは、インフレ率3%前後へ低下する道筋があると信じていますが、それを下回ることはしばらく難しいかもしれません。

FRBにとっては、目標に向けた明確な進展の兆しがあるまで、軌道修正し、金利を上昇させ続けるということにつながります。つまり、FRBは今年の残りの期間、金利を据え置くと予想されます。

1.出所: Bureau of Labor Statistics. Data as of May 10, 2023.

2.出所: Ward’s Automotive Group. Data as of May 2, 2023.

3.出所: Ward’s Automotive Group. Data as of May 2, 2023.

4.出所: Manheim Auctions. May preliminary data. Data as of May 17, 2023

5.出所: Bureau of Labor Statistics. Data as of May 10, 2023.

米国: ニュートラル。 インフレ率の鈍化と低成長は、イールドカーブ全体の利回りを低下させることを主張しています。しかし、非常にタカ派的なFRBは短期金利を高く維持し、イールドカーブが大幅に反転していることから、利回りの下値は限定的です。私たちは、米国の10年物国債が3%から4%の範囲に収まることを引き続き期待しています。現在の水準では、このレンジの中間に位置し、デュレーションについては中立的なスタンスを支持しています。

欧州: オーバーウェイト。 欧州債券市場の見通しは、最近の利回りの上昇や多くのECBメンバーによるタカ派的なレトリックの継続にもかかわらず、ポジティブです。インフレ率はECBの目標値である2%を大きく上回っており、サービス部門は引き続き回復力を示していますが、信用需要や成長率などの先行指標は低下しています。これまでの利上げの累積的な影響は、まだ家計や企業に十分に浸透しておらず、今後数ヶ月間にわたって浸透していくものと思われます。欧州経済は減速を始め、ECBは引き締めバイアスの見直しを迫られる可能性が高いと考えます。現在、市場では金利のピークを4%程度と見積もっており、今年後半に入ると金利は低下し始めると思われます。

中国: オーバーウェイト。 国際社会が中国のプラス成長を期待し、基礎効果を背景にGDPが高水準になる可能性があるにもかかわらず、オンショア投資家はより保守的な姿勢を示しています。これは、政府が2023年のGDP成長率目標を比較的控えめにしていることや、金融・財政面での大幅な緩和策への期待が限定的であることを反映しています。月中旬以降、利回りは低下していますが、投資家のポジションは現段階では重くないかもしれません。このため、債券利回りがさらに低下する可能性がありますが、現在の水準では若干の調整局面が生じる可能性があります。

日本: アンダーウェイト。 植田日銀新総裁が初会合でイールドカーブ・コントロールの早期終了を示唆しなかったため、日本10年国債利回りは、主にショートカバーによって過去1ヵ月間に急低下しました。しかし、予想を上回る成長率とインフレ率のデータは、日銀の現在の政策スタンスが最終的に持続不可能であることを示唆しています。日銀は4月に見通しを修正したばかりですが、最近の発表では、7月の会合でさらに上方修正する可能性が高いと考えます。さらに、インフレプロセスの持続可能性に関する楽観的な見方は、予想を上回る年間賃金交渉によって強化されるはずです。ポジショニングとは別に、ここ1ヶ月の利回りの低下は、植田総裁が12〜18ヶ月の政策見直しを打ち出したことで、当面の政策調整を事実上否定したと市場が誤解したことに起因しているかもしれません。しかし、植田総裁は、インフレ率が持続的に目標を上回った場合、この見直しは政策調整を禁止するものではないと述べています。我々は、市場が今後の政策変更に対するリスクプレミアムをより多く反映させる必要があり、日本国債の利回りを上昇させると考えています。

英国: オーバーウェイト。 成長データの改善、予想を上回るインフレと賃金データにより、金利は絶対的・相対的に急変しました。現在、市場は9月までにオーバーナイト金利が5%近くまで上昇することを予測しています6 。さらに、10年ギルトの利回りは、トラス首相の「ミニ予算」に市場がまだ動揺していた10月以来の高水準となり、供給量の多さから、この1ヵ月で利回りがパラレルに上昇しました。最近の国内データは、最近のリプライシングの一部を正当化するものですが、現在のバリュエーションは、成長とインフレのアップサイドを十分に織り込んでいます。経済成長は貿易条件の改善によって支えられると思われますが、金利の上昇は年を追うごとに重くなるはずです。さらに、BOEがFRBやECBから市場が期待するほど大きく乖離する可能性は低いと思われます。市場は現在、2024年後半までに英国金利が米国金利を100ベーシス・ポイント以上上回ると見ていますが、相対的な成長とインフレのダイナミクスを考えると非現実的と思われます7 。

豪州: オーバーウェイト。 オーストラリア準備銀行(RBA)は、5月の会合で25bp引き上げ、3.85%とし、市場を驚かせました。しかし、利上げ後の国内データは、小売売上高の低迷、信頼感の低下、賃金上昇の鈍化、雇用の減速など、総じて予想を裏切り、5月の利上げがこのサイクルでは最後になる確率が高まっています。さらに、最近の中国のデータの弱さは、オーストラリアが中国の再開による大幅な成長の後押しを受ける可能性が低いことを示唆しています。したがって、マクロのダイナミクスは、デュレーションの長いポジションにとってより有利な方向に動いています。しかし、インフレのスタート地点が非常に高いため、利回りの下値は比較的限定的です。RBAが利下げを行うのは、早くても2024年半ばになりそうです。全体的な利回りは比較的レンジ内で推移すると思われますが、レンジはおそらく10年物国債の3.6%から3%の間まで低下していると考えます。

6.出所: Bloomberg L.P. Data as of May 18, 2023.

7.出所: Bloomberg L.P. Data as of May 18, 2023.

米ドル: ニュートラル。 米ドルの短期的な見通しは、最近のアンダーパフォーマンス、経済データの改善、米国の債券利回りの上昇を考慮すると、ポジティブであると考えています。これまで経済の回復力には驚かされましたが、利上げサイクルとSVB破綻後の信用条件の引き締めの累積的な影響が実体経済に重くのしかかり始めると予想しています。そのような環境では、米ドルの下落トレンドが引き続き再活性化する可能性がありますが、それは債務上限に関する課題をうまく乗り切った後に限られます。

ユーロ: オーバーウェイト。 米国の金利が急上昇し、債務上限の行き詰まりによる市場の混乱への懸念が米ドルを支えたため、ここ数週間のユーロの上昇の動きは停滞しています。こうした力学が、短期的には幅広いドルのムードを牽引すると思われますが、我々は中期的にはユーロに肯定的であり、通貨が上昇すると予想しています。

人民元: ニュートラル。 米ドル/人民元相場は5月上旬の米ドル高によって上昇しましたが、中国の堅調な外部セクターのファンダメンタルズが中期的に人民元のパフォーマンスをサポートすると予想しています。中央銀行の5月19日の声明は、通貨の一方的で投機的な動きを抑制する姿勢を示しました。季節性の観点から、今後2ヶ月間の企業の配当支払いは企業のドル需要を生み出す可能性がありますが、輸出企業のドル供給は緩和効果となる可能性があります。

日本円: オーバーウェイト。 強いリスク心理、米国利回りの上昇、ポジショニング、日銀が4月の会合で政策の切迫した転換を示唆しなかったことへの失望などが重なり、この1ヶ月で円は米ドルに対して約3%下落しました。しかし、将来的には、いくつかの要因が円をサポートするはずです。最近、中国のデータが期待を裏切っていることから、世界の成長センチメントは衰え始めています。商品価格が急落し、日本の交易条件を下支えしています。米国の債務上限に関するボラティリティは、投資家が分散投資を求め、日本の投資家が資金を還流させるため、安全資産としての円買いをもたらす可能性があります。先月から円のポジションがストップアウトしているため、現在はポジションもすっきりしています。

英ポンド: ニュートラル。 英ポンドは対米ドルで5%、対ユーロで2%上昇し、主要通貨の中で最も好調なパフォーマンスを見せています8。この上昇は、エネルギー価格の下落に基づく交易条件の改善、予想以上に堅調な成長、市場がFRBの利下げとBOEの追加利上げを織り込んだことによる金利差の好転によって正当化できます。貿易条件の改善は成長と国際収支を支えるでしょうが、金利差がさらなる支えになるとは考えにくく、金利の上昇は年が明ければ貿易条件の改善を相殺する可能性があります。その結果、ポンドの見通しはレンジ相場になると考えています。

豪ドル: アンダーウェイト。 最近の商品価格の急落や中国の経済データの失望は、豪ドルの下振れリスクを高めていると弊社は見ています。国内経済の低迷は、おそらくRBAが利上げを終了し、米国に対する金利ディスカウントを維持し、おそらく豪州と欧州の金利の稀な収束につながることを意味します。

8. 出所: Bloomberg L.P. Data as of May 18, 2023.

過去3年間、新興国のハードカレンシー債は厳しい状況にありました。パンデミック、中国の不動産セクターの危機、ロシアのウクライナ侵攻、先進国市場における記録的なインフレや米国の急速な利上げなど、一連の異常で破壊的な出来事がパフォーマンスに重くのしかかりました。

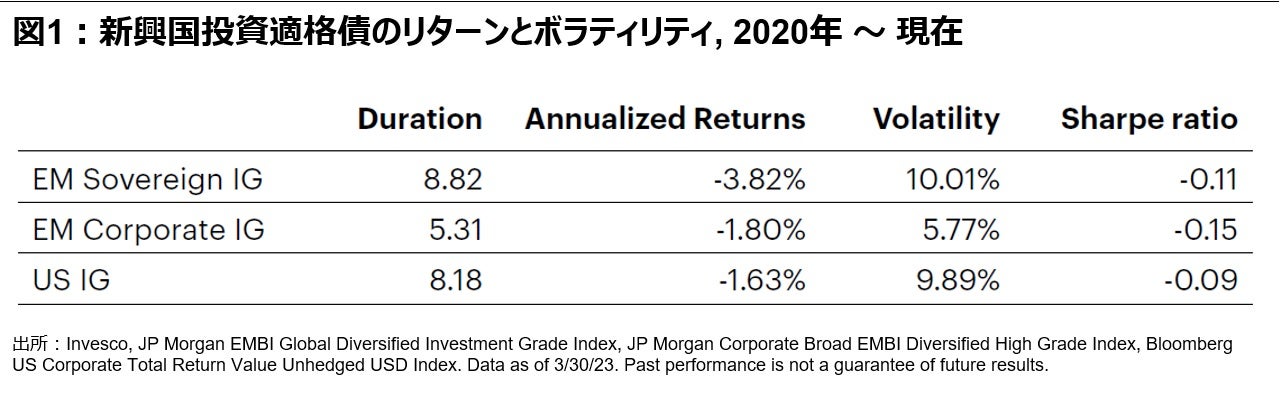

その結果、新興国債券だけでなく、債券全般のパフォーマンスが大きく低迷しました。2020年に入ってから現在に至るまで、新興国の投資適格債の年率リターンは、米国投資適格債と同様にマイナスとなっています(図1)。

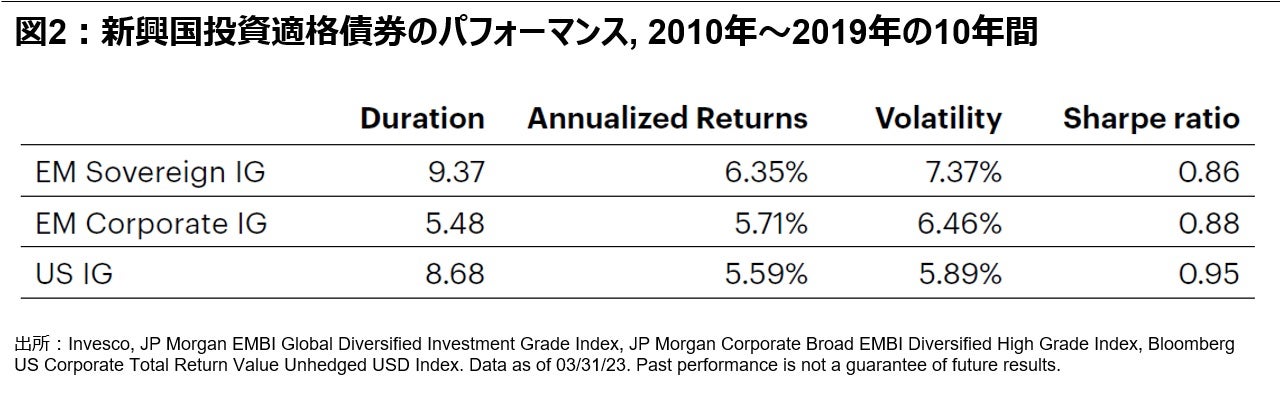

これは、年率のリターンが大きくプラスになり、トータルリターンがマイナスになる年が滅多になかった過去10年やそれ以前とは大きく異なります。

この過去の期間におけるシャープレシオは米国の投資適格債と同程度であった一方で、リターンは新興国の投資適格債券が上回っていました。

過去3年間を特徴づける混乱期は、新興国債券にとって困難なものとなりましたが、我々は、この混乱期は既に乗り越えており、さらに、新興国の成長率は先進国の成長率を大幅に上回ると予想しています。さらに、新興国のハードカレンシー債は、より広範で成熟したアセットクラスとなっており、その規模は数倍にも拡大し4兆米ドル超、その内訳は70カ国、1,000発行体以上に及びます。9

米ドル建ての新興国債券の半数以上が投資適格の格付けとなっています。これらに加え、足元、債券利回りが過去10年以上にわたって見られなかったほど高い水準となっていることから、トータルリターンの観点で見て、今後数年間は2010年から2019年にかけての好調だった期間に近いパフォーマンスになると予想されます。

今後、新興国の投資適格債はいくつかの要因によって、良好なパフォーマンスを発揮すると考えています:

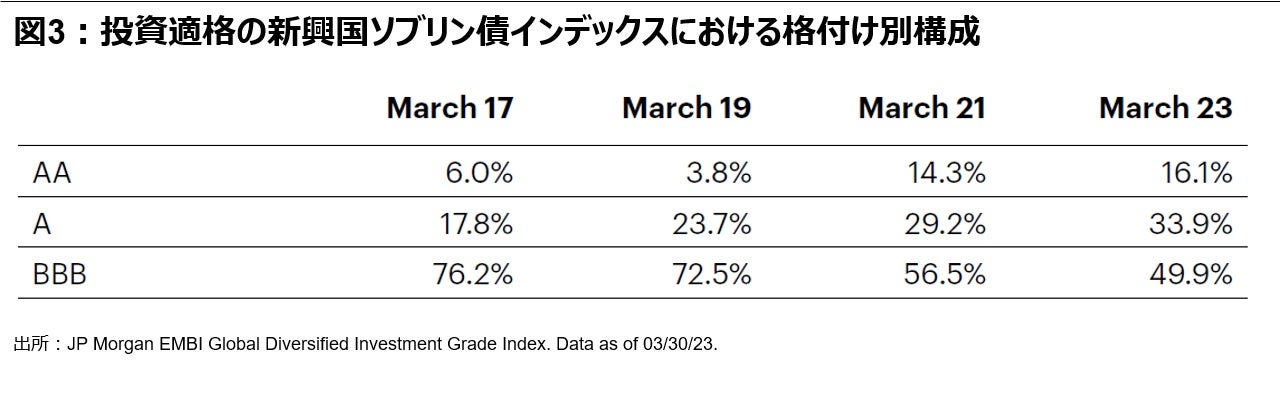

近年、新興国のソブリン債と社債において、信用の質が大きく改善されています。これは、A各およびAA格の格付けが拡大したことに加え、過去3年間に経験した激しい格下げサイクルにより、投資適格からハイ・イールドに落ちる発行体がわずかになったことが要因として挙げられます。

このアセットクラスにおける平均格付の向上は、ソブリン債および準ソブリン債において最も顕著であり、A格以上の比率は2017年以降で2倍以上に増加し、50%強に達しています(図3)。

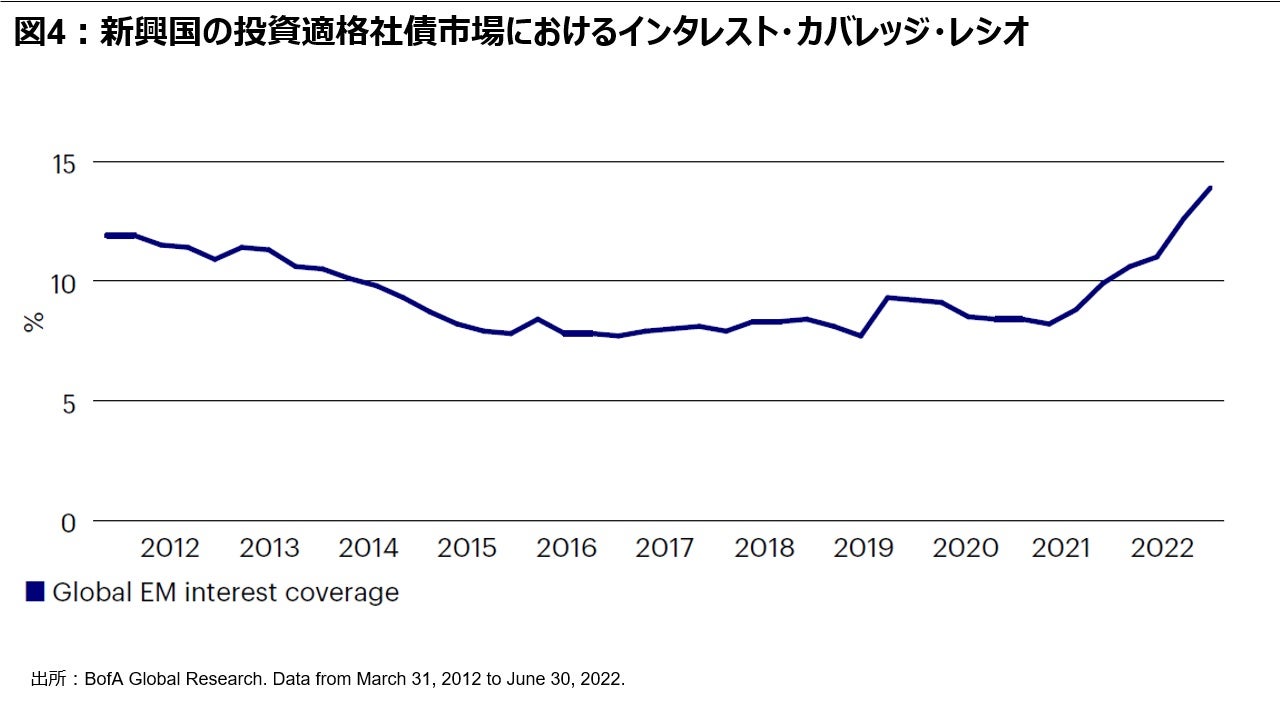

新興国の投資適格社債における信用の質も大きく改善しています。ネットレバレッジは平均で1倍を下回っており、過去15年間で見て最も低い水準にあります。

この水準は、米国および欧州の投資適格社債市場と比較しても低い水準です。また、インタレスト・カバレッジ・レシオも改善しています(図4)。

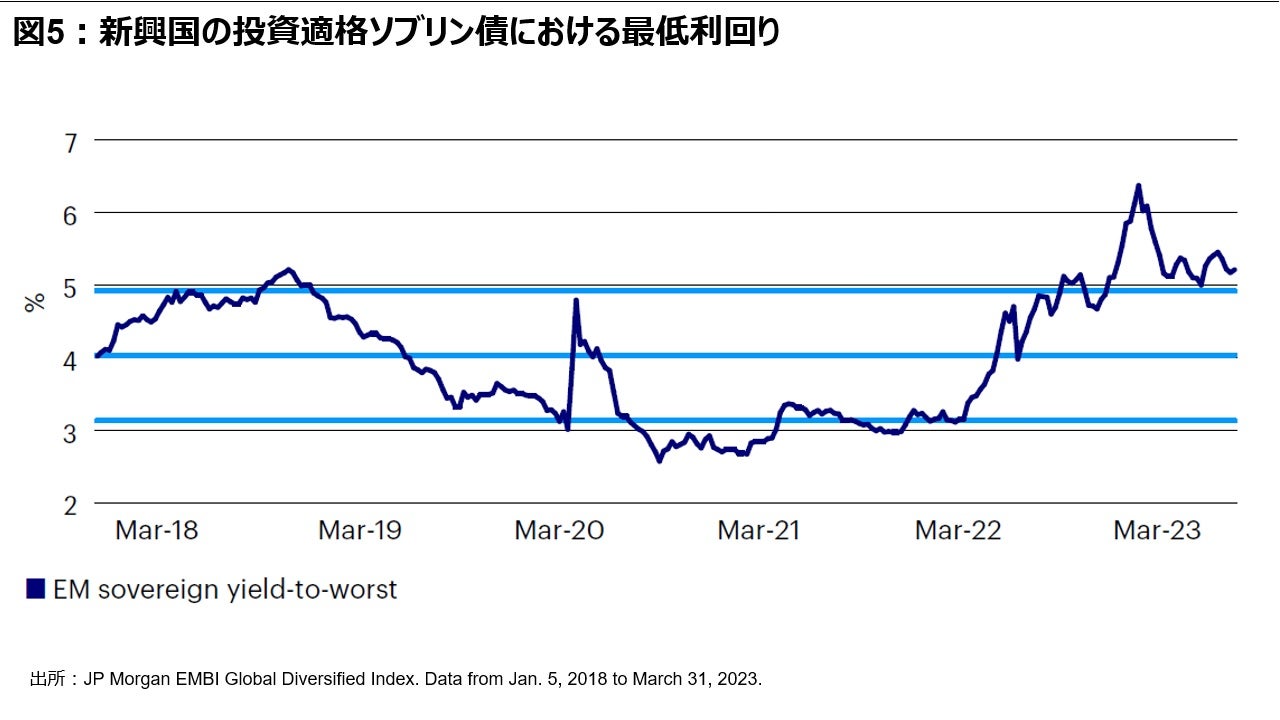

信用の質の向上に加え、新興国債券の期待リターンは伝統的なオルタナティブ資産と比較しても魅力的な水準にあります。

ショック時を除けば、新興国の投資適格ソブリン債の利回りは過去10年以上の期間で見ても現在が最も高い水準にあります(図5)。

新興国における経済成長は、先進国の経済減速が予想されるにも関わらず、今年も堅調に推移すると予想されます。2023年は、先進国では景気後退リスクが高まり、成長が緩やかになると予想される一方で、新興国のGDP成長率は4%以上に達すると予想しています。さらに、新興国の年齢分布を見ると、若年層に偏っており、これは将来の成長にとって良い兆候となります。現在の新興国における先進国とは異なる成長構造が維持されるのであれば、新興国は今後20年間で世界のGDPに占める割合が現在の40%から、今後20年間で50%以上となるポテンシャルがあります10。

かつて、新興国のハードカレンシー債は、しばしば(そして当然ながら)、ユニバースは狭く、相関の高いアセットクラスと見なされていました。しかし、もはやそのようなことはありません。新興国債券市場は信用の質と満期構造の点でより広範になっており、地域、国、個別発行体によってリターンに大きなばらつきが見られ、特にショック時においてそれは顕著になっています。もちろん、ハードカレンシーの新興国債券と先進国の債券市場は、米国の金利動向などの主要なマクロのドライバーについては、多少の相関はあります。しかし、広範なマクロのドライバーがない場合、先進国と新興国の間でリターンに乖離が生じることがあるのと同様に、新興国市場の中だけでも同じことが言えます。

過去3年間、新興国市場内におけるリターンは、大幅なマイナスから大幅なプラスまで大きな幅がありました。投資適格級に限ってみても、リターンのばらつきは大きく、最もパフォーマンスの高い国は100%以上上昇し、最もパフォーマンスの低い国は50%以上下落しています11。

直近の過去3年間は、新興国のハードカレンシー債にとって厳しい環境でした。しかしながら、長期的に見ると、このアセットクラスは魅力的なリスク調整後のリターンを提供できると考えています。新興国の投資適格債は、コロナショックまでの10年間、米国投資適格と比較して良好なパフォーマンスを示しており、今後数年間も同様のパフォーマンスを示すと考えています。ここ数年の出来事は稀有なものであり、クレジット・ファンダメンタルズの改善、魅力的なバリュエーション、世界中の投資家に潜在的な分散効果をもたらす投資ユニバースの広がりにより、新興国の投資適格債の見通しは強化されていると考えています。

資産担保証券のポートフォリオ・マネジメントの共同責任者であるPhilip Armstrongに、超短期の変動利付債における投資機会についてお話を伺いました。従来の考え方では、利上げサイクルが終わると伝統的な固定金利戦略に切り替えることが推奨されますが、Philipは、変動金利戦略が依然として理にかなっている理由を説明しています。

投資家は、変動金利のアセットは利上げサイクルが進行しているときにしか意味がないと考えるので、これはとてもいい質問です。

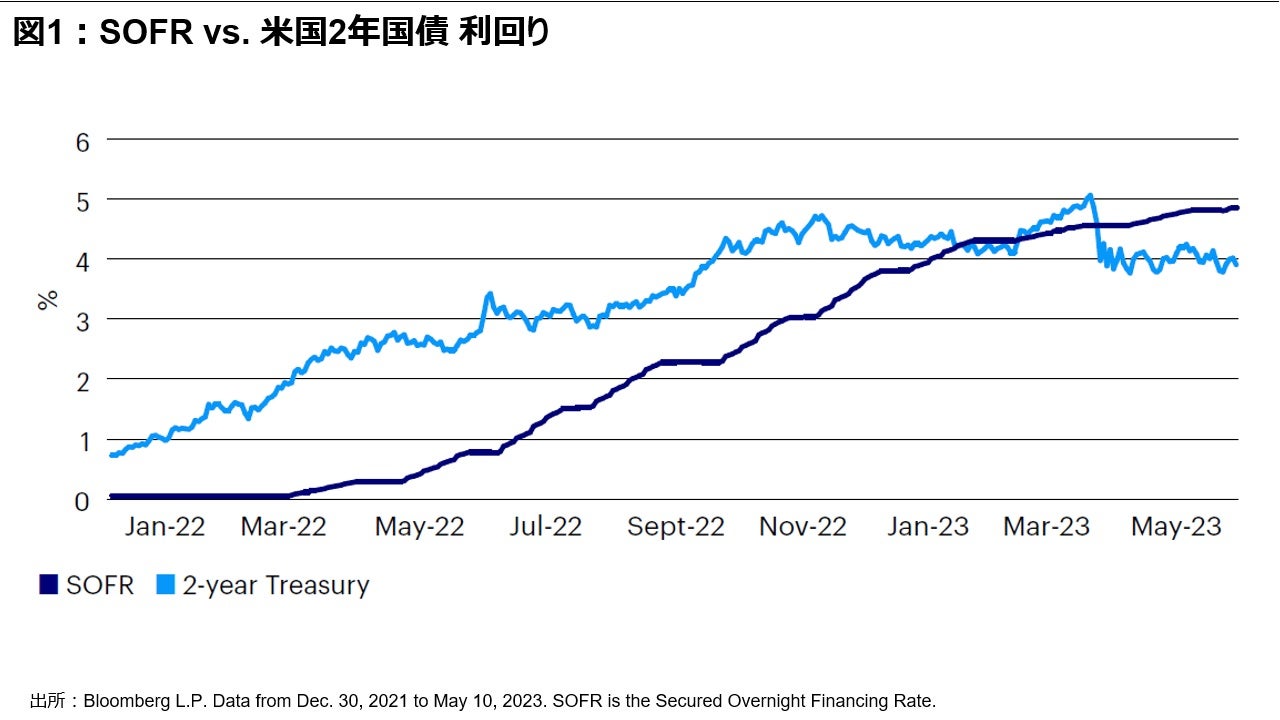

重要なことは、ほとんどの変動金利資産は、新たな基準金利であるセキュアード・オーバーナイト・ファイナンシング・レート(SOFR)をベースに変動しているということです。この基準金利は現在、米国債カーブのどの年限よりも高い利回りを示しています。つまり、変動金利資産は、固定金利の同等資産よりも高い確率で利回りを上げることができるのです。その結果、特に現在のようにイールドカーブが逆転している環境では、潜在的な収益が大きくなります。第二に、FRBが方針転換を始めると、金融環境が緩和され、クレジット・エクスポージャーを持つあらゆる戦略に恩恵をもたらすはずです。IFIの超短期(ウルトラショート)戦略は、従来のウルトラショート戦略よりも高いクレジットエクスポージャーを持つこととしており、スプレッドが引き締まったときには相対的に良好なパフォーマンスを示すと考えています。

非伝統的なウルトラショート戦略のアイデアは、証券化市場の中で、特にウルトラショート債のカテゴリーで十分に活用されていない、短期間の変動金利資産の可能性に着目したことから生まれました。この種のアセットは一般に、従来よりウルトラショートのカテゴリーで利用されてきたアセットに比べ、スプレッドが広く、したがって利回りも高くなります。広範に分散されたマルチアセットの変動金利戦略は、以下の2つの要因から、長期的に従来のウルトラショート戦略を凌駕すると考えています:第一に、変動利付債のユニバースに積極的に資産配分を決定していること。第二に、IFIの戦略で採用しているアセットと同じ種類で、より長期の、変動金利の証券化商品や企業資産に関連するイールドプレミアムです。

幸いなことに、当戦略はアクティブ運用であるため、投資機会は非常に大きいです。したがって、伝統的なウルトラショート・アセットだけでなく、変動金利の社債や証券化商品にもかなりの量を配分することができます。つまり、原則的には、債券市場全体を見て、戦略の中でターゲットとしたいアセットやアセットクラス固有の特性を見ることができるのです。例えば、変動金利の住宅ローン債権に焦点を当てることもできます。資産配分は、各アセットクラスのファンダメンタルズ分析と見通し、および魅力的なバリュエーションに基づいて決められます。現在、当戦略は証券化商品セクターに対する比較的ポジティブな見通しを反映しており、住宅ローン担保証券および商業用不動産担保証券への配分を通常より高くしています。現在、商業用住宅ローン市場では、知名度の高い物件に裏打ちされた高品質の債券に投資機会があると考えています。

証券化商品市場における多くのサブセクターは、実際、社債と比較して魅力的に見えます。一般に、証券化商品は同格付の社債よりも高いスプレッドで取引されているため、スプレッドが厚いだけでは、社債に対して「割安」であると結論づけるには十分ではありません。

IFIでは、各サブセクターが短期および長期の平均スプレッド差に対してどの程度魅力的であるかを評価するためにZスコア比較を行い、証券化商品のユニバース全体で特に魅力的なエントリーポイントを特定します。これらの指標によると、現在、証券化商品は魅力的であると捉えることができます。

当資料は情報提供を⽬的として、弊社グループが作成した英⽂資料をインベスコ・アセット・マネジメント株式会社(以下、「弊社」)が抄訳し、要旨の追加などを含む編集を⾏ったものであり、法令に基づく開⽰書類でも⾦融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を弊社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の⾒通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の⾒解であり、将来の動向や成果を保証するものではありません。また、当資料に⽰す⾒解は、インベスコの他の運⽤チームの⾒解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。弊社の事前の承認なく、当資料の⼀部または全部を使⽤、複製、転⽤、配布等することを禁じます。

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ⦅金融派生商品⦆に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。 【特定(金銭)信託の管理報酬】 当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】 当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年7月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年6月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2023年12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20230609-2946130-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html