.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

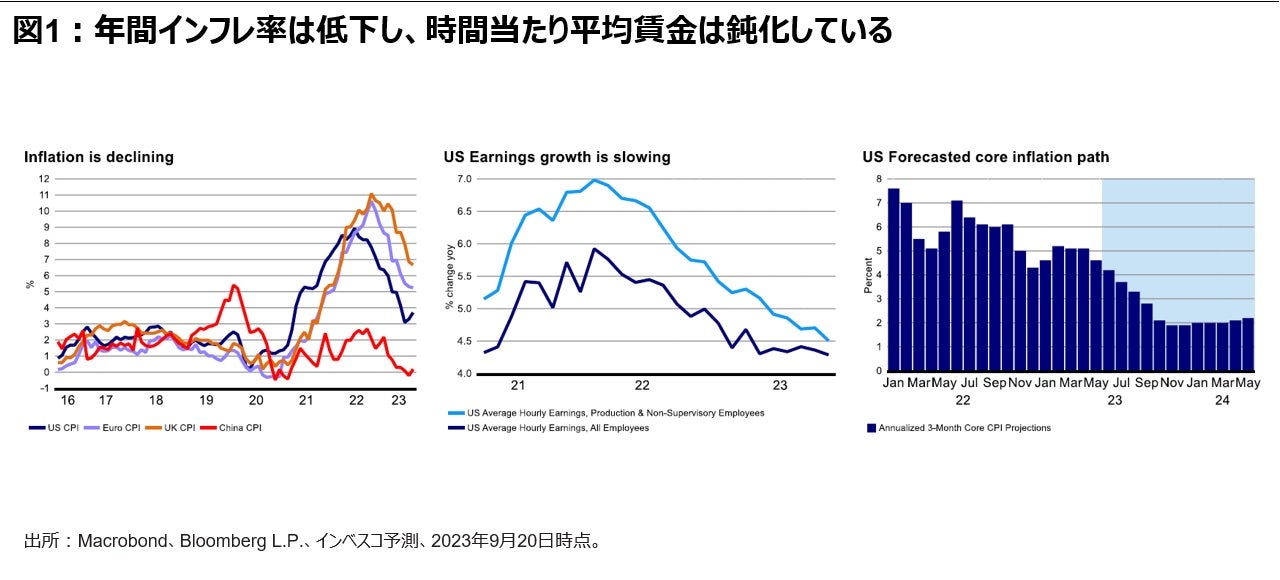

ショーンバーグ:債券市場で大きなリターンが見られない理由のひとつは、経済成長が多くの人々の予想を上回る中で利回りが高止まりしていることが挙げられます。年初から、私たちはソフトランディングを基本シナリオとしてきましたが、それが現実のものになりつつあります。

雇用市場は引き続き好調で、インフレ率も昨年のピークである9%から3%台まで低下しています。金利は高水準で推移しており、良好なインカムが期待できますが、トータル・リターンにはその兆しがまだ現れていません。米連邦準備制度理事会(FRB)が2024年に利上げを停止し利下げを行うことで、期待されていたプラスのトータル・リターンがもたらされると考えています。

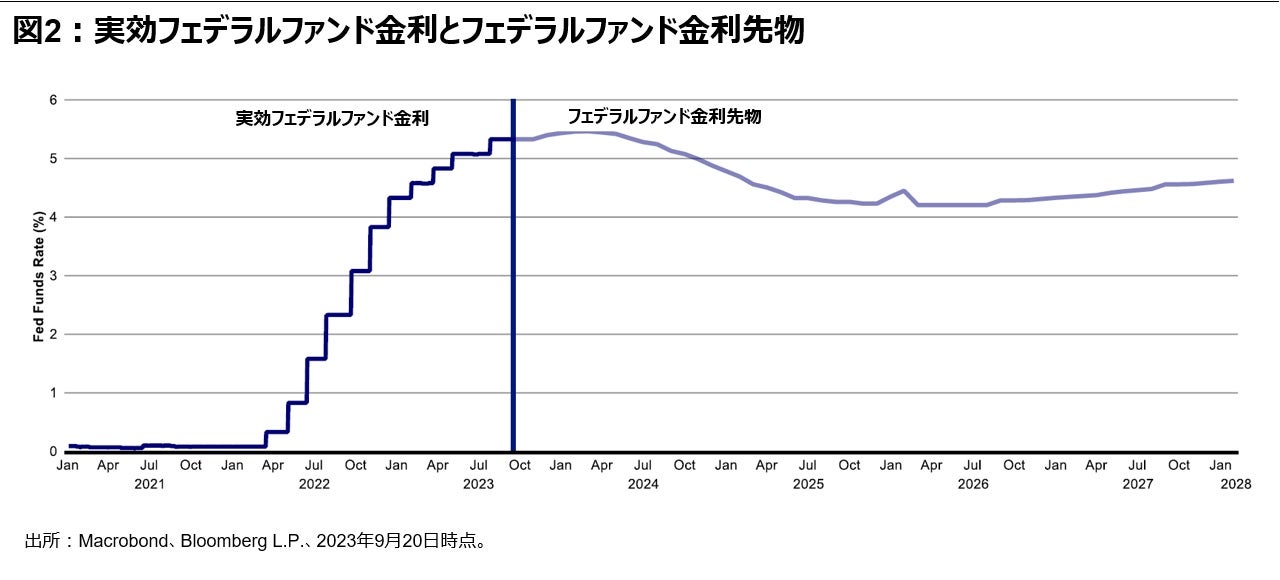

ブリル:私たちは今が終わりの時だと感じています。先物市場は今年後半の利上げの可能性を五分五分と示唆していますが、利上げがないとしても、現在5.25%~5.50%のフェデラルファンド金利は経済にとって抑制的と言えるでしょう。私たちは、FRBが再利上げをする必要はないと考えています。私たちの考えでは、金利据え置きはある意味、利上げのようなものと言えるでしょう。FRBの利下げ開始は2024年5月と予想しています。インフレ率が低下しているという事実は、FRBが利下げが必要だからとの理由でなく、利下げしたいとの理由から利下げすることを可能にするでしょう。

ショーンバーグ:クレジット・リスクをそれほど増やすことなく、適正な利回りを得られる段階にようやく到達しました。投資適格債、住宅ローン担保証券(MBS)、BB格のハイ・イールド債などのセクターで、利回りは軒並み魅力的な水準になっていると考えています。24カ月前に非投資適格と格付けされながら、8月にスタンダード&プアーズによってBBB+格に格上げされたネットフリックスのような一部の銘柄には強さが見られます。

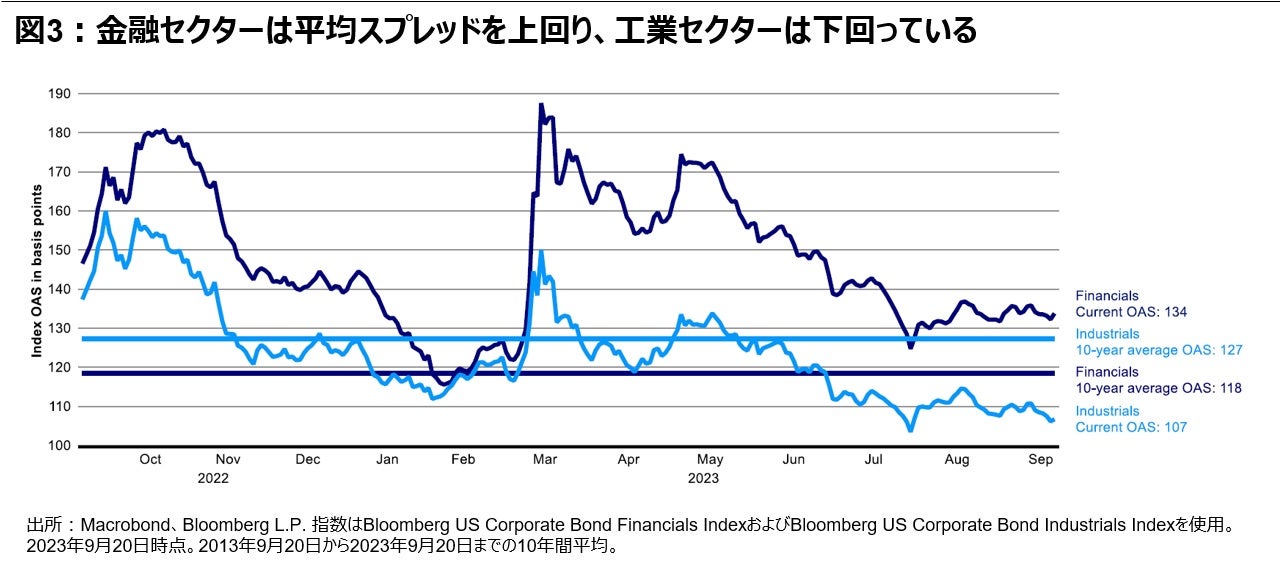

現在の注目しているのは銀行セクターです。3月には過去最大規模の銀行破綻が3件発生し、銀行セクターのボラティリティが高まりました。私たちにとって、このような変動は潜在的な投資機会をもたらします。銀行ルールは銀行の安全性を高めるために変更されましたが、多くの銀行は依然としてスプレッドが拡大したままの水準で取引されています。「ビッグ6」銀行(バンク・オブ・アメリカ、ウェルズ・ファーゴ、ゴールドマン・サックス、シティ、JPモルガン、モルガン・スタンレー)、およびスーパーリージョナルバンクや質の高い地銀は、過去の平均値よりスプレッドが拡大した状態で取引されており、、魅力的な投資機会を提供すると考えています。銀行セクターではスプレッドが縮小すると予想しており、これは追加的なアルファーをもたらすと考えています。

また、現在の水準ではエージェンシー・モーゲージ担保証券を選好しています。住宅所有者の観点からは、7%超の住宅ローン金利は厳しい状況ですが、投資家としてはこの水準は魅力的です。住宅ローン担保証券の利回りがこれほど高いのは久しぶりのことです。

ブリル:この問題は「損益分岐点」の計算に行き着きます。利回りが非常に高いため、債券のトータル・リターンがマイナスに転じるには、利回りが大幅に上昇する必要があります。経済が好調を維持すれば、今後6~9カ月は6~7%の利回りが続くでしょう。景気が悪化すれば、トータル・リターンは大きくなるでしょう。「どちらに転んでも損はない」ような状況です。重要なのは、デュレーションを短くしないことです。イールドカーブのフロントエンドに留まり、魅力的な利回りを獲得したいのはやまやまですが、それにはリスクが伴います。FRBが利下げ開始した時に、デュレーションを求め奔走するのを避けるには、利回りを長く固定化することです。

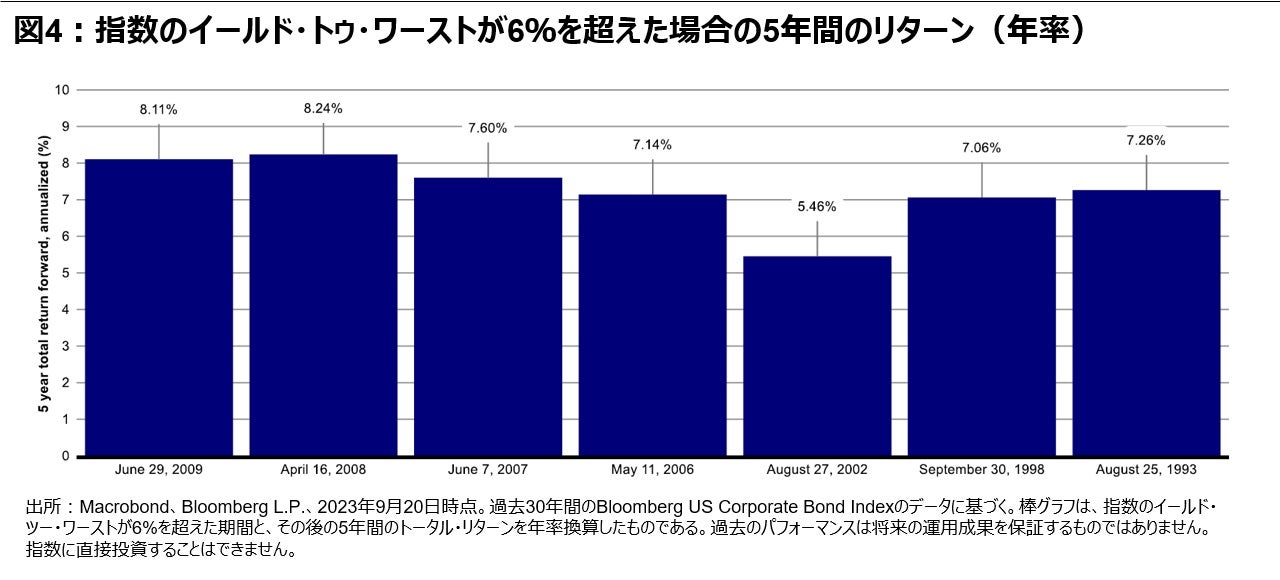

ショーンバーグ:注目すべきは再投資と計画リスクです。6.5%台の利回りを見るには、2009年や2000年当時を振り返る必要があります。確かに、今はイールドカーブのフロントエンドで魅力的な利回りが見られていますが、FRBが利下げを開始すれば、そうした利回りはなくなってしまうでしょう。図4は、Bloomberg US Corporate Bond Indexのイールド・トゥ・ワーストが6%に達したときの5年先のトータル・リターン(年率)を示しています。これらの例は、利回りが6%でスタートしたときの利回りの力強さを示しています。

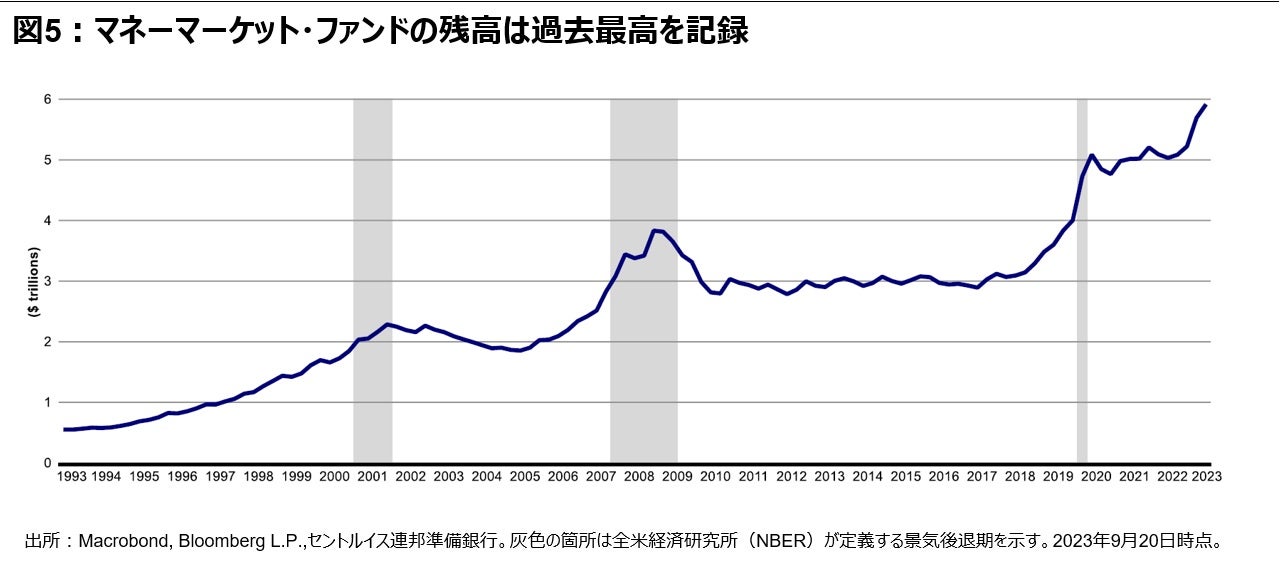

ショーンバーグ:FRBが利下げに踏み切った場合、「現金の壁」が押し寄せてくると思われます。マネーマーケット・ファンドに積みあがったキャッシュ残高は数十年で最も高い水準にあります(図5)。通常、このようなシナリオの場合、投資家は取引に出遅れがちになります。FRBが利下げに踏み切り、現金が様子見姿勢から解き放たれると、市場全体で利回りが低下する可能性が高いからです。これまでのサイクルで見てきたように、少し早い方が遅いよりも良い選択となるでしょう。

当資料は情報提供を⽬的として、弊社グループが作成した英⽂資料をインベスコ・アセット・マネジメント株式会社(以下、「弊社」)が抄訳し、要旨の追加などを含む編集を⾏ったものであり、法令に基づく開⽰書類でも⾦融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を弊社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の⾒通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の⾒解であり、将来の動向や成果を保証するものではありません。また、当資料に⽰す⾒解は、インベスコの他の運⽤チームの⾒解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。弊社の事前の承認なく、当資料の⼀部または全部を使⽤、複製、転⽤、配布等することを禁じます。

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ⦅金融派生商品⦆に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。 【特定(金銭)信託の管理報酬】 当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】 当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2023年12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2023年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

【グローバル・デット】構造的・循環的な変化が新たな市場力学を示唆

インベスコ・フィックスト・インカムのグローバル・デット・チームが、絶え間なく進むマクロ経済情勢を背景に、現在の世界経済情勢に対する見方や、当チームの見解を形成している主なトレンドについて考察します。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2023年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

プライベート・クレジット市場に関する現在の混乱:ディストレスト・デット

インベスコのプライベート・クレジット・プラットフォームに属するディストレスト・クレジット運用チーム・ヘッドのポール・トリジアーニが、ディストレスト・デット市場をめぐる状況が近年どのように進化してきたか、また、運用チームはこの市場でどういった投資機会を見出しているのかなどについて考察します。

3142892-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html