IGSAMS2022 インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ 2022

第10回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディでは、81のソブリン・ファンドと58の中央銀行の投資責任者、資産クラスの責任者、シニア・ポートフォリオ・ストラテジスト、計139名への個別面談調査を行いました。調査対象となった運用資産総額は23兆米ドルに上ります。

概要と主な指標をご紹介します。

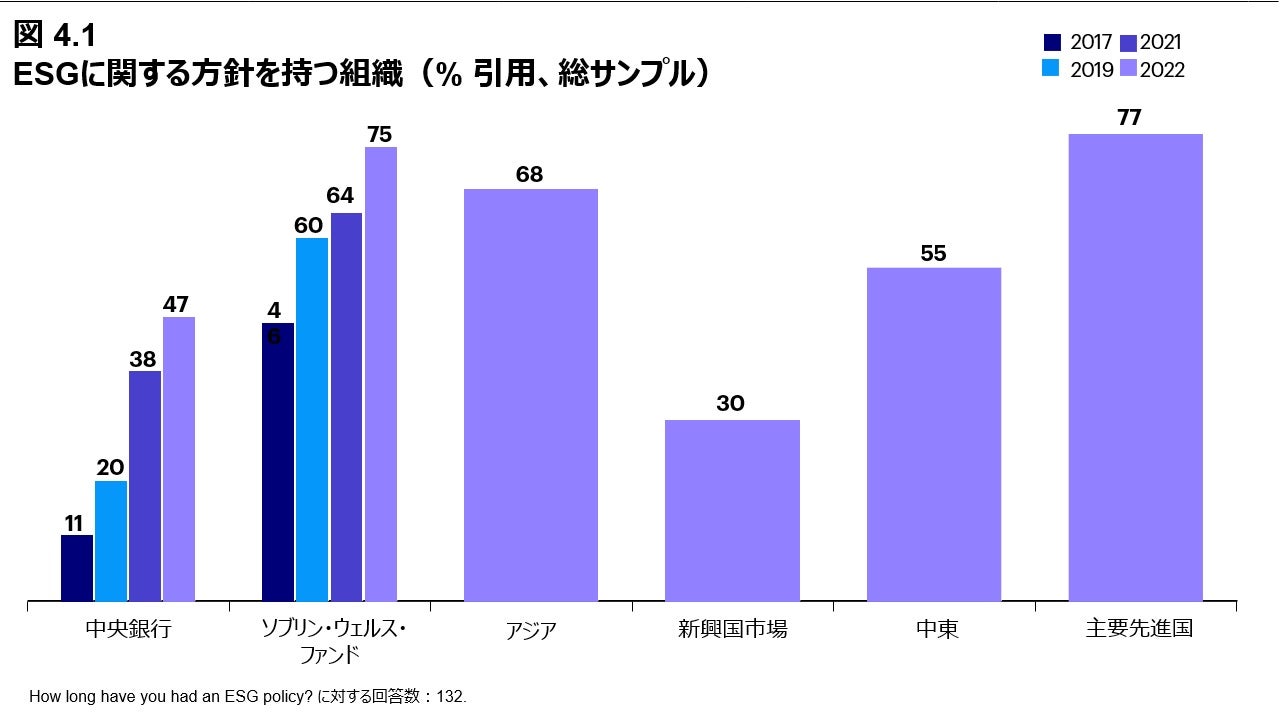

2017年には、中央銀行の11%とソブリン・ウェルス・ファンドの46%が ESGに関する方針を導入していました。 今年はその数がそれぞれ47%と75%となり、前年よりもさらに増加しています(図 4.1)。

現在、ソブリンファンドの4分の3がESGを組み込んでおり、以前は抵抗していた多くのファンドが参加しています。 一部の人にとっては、潮流に逆らって泳ぐというレピュテーションリスクが導入の大きな要因となっています。中東を拠点とするある開発ソブリンは、次のように説明しています。「歴史的に、私たちは非常に目立たない株主でした。しかし、規制状況により、私たちは立場を示さざるをえなくなり、ESGは我々にとって非常に大きな存在になりつつあります。大衆に伝える良いストーリーを提供しないと、大衆は独自のストーリーを作りだしますが、そのストーリーが正しいとは限りません。」

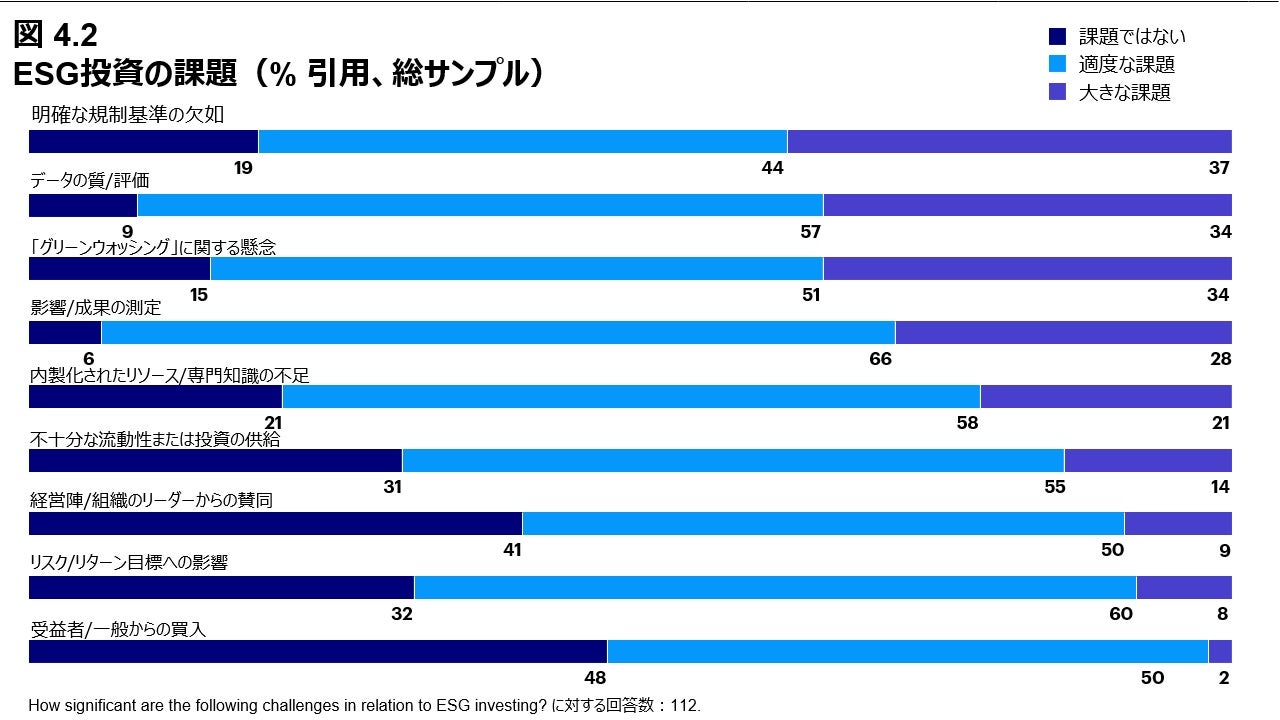

ソブリン・ファンドと中央銀行の両方が、ESG方針の目標と現在の実施状況との間にしばしばギャップがあり、課題があることを認識しています。最も挙げられている課題は、明確な規制基準とデータ品質の欠如に関連しています(図 4.2)。後者に関しては、回答者は、データの質が低いためにESG戦略の影響を定量化することが難しくなっていると指摘し、プロバイダー間で一貫性がないという問題点を指摘しました。 そしてそれぞれに独自の方法論があります。 ある企業にとってESGに準拠しているものが、別の企業にとって必ずしも準拠しているものに当てはまるとは限りません」と中東の開発ソブリンは述べています。

合意されたデータ基準の欠如は、グリーンウォッシングに関する懸念をかき立て、ESG の実装および報告時にレピュテーション・リスクを生み出すと見なされていました。 「多くの投資機会は、環境に優しいように見えるかもしれない方法でブランド化され、販売されていますが、実際にはそうではありません」と、欧米に本拠を置く中央銀行は述べました。中東の開発ソブリンは、「透明性が欠如しており、それがレピュテーションリスクをもたらしている」と付け加えています。

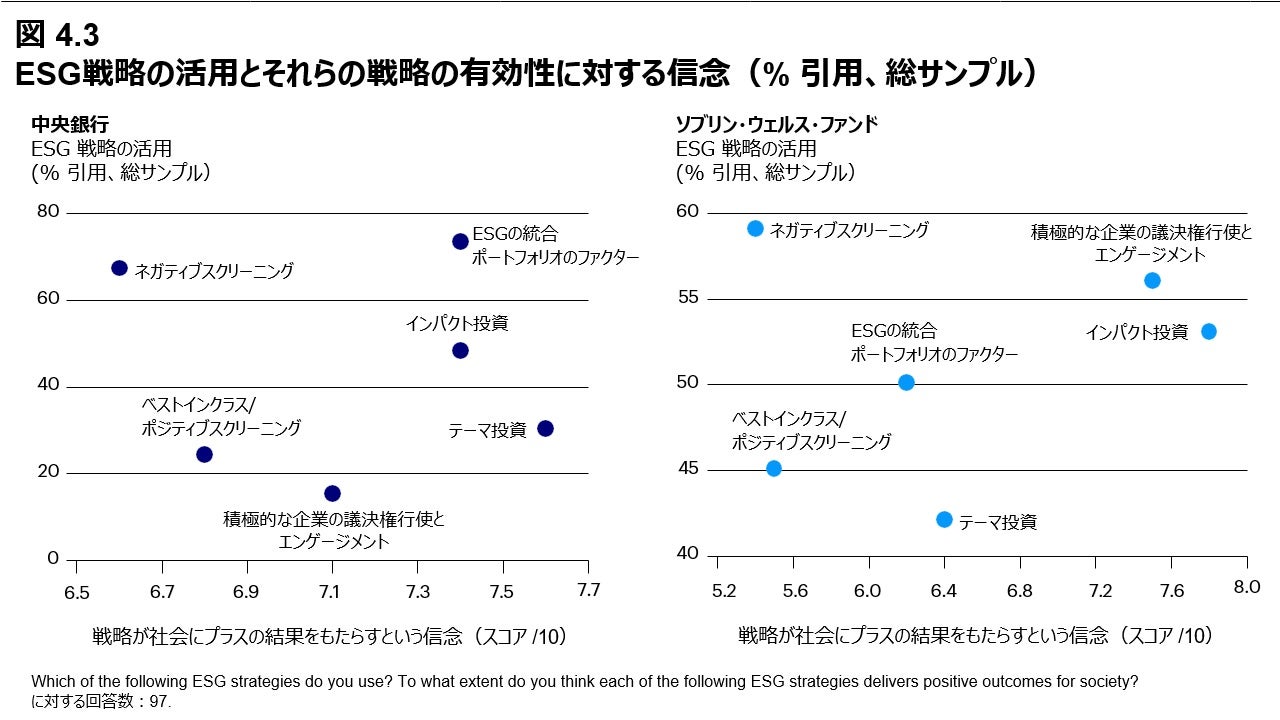

これらの課題の結果として、回答者はESG戦略に対してより批判的で差別化された見方をするようになっています。特に政府系ファンドは、さまざまな ESG戦略の有効性をより綿密に検討し始めており、時間の経過とともに検証および追跡できる測定可能な結果という点で最高の結果をもたらす戦略にリソースを集中させています。

例えば、ネガティブ・スクリーニングは、中央銀行とソブリン・ファンドの両方で最も広く使用されている戦略の1つですが、ソブリン投資家は、社会にプラスの結果をもたらすという点では、最も効果がないと考えている戦略でもあります(図 4.3)。

一方、積極的な議決権行使とエンゲージメントは、そのような結果をもたらすのに効果的であると政府系ファンドによって見なされており、広く用いられています。但し、議決権とエンゲージメントは中央銀行ではあまり広く利用されていません。中央銀行は、保有株においてより積極的な役割を果たすことが障壁になるといった潜在的な利益相反に関する点を、その理由としてしばしば挙げています。しかし、これは一部の中央銀行が取り組み始めた課題であり、解決策として、特定された所定のガイドラインに従って行使することを義務付けられた議決権代理機関を効果的に利用しています。

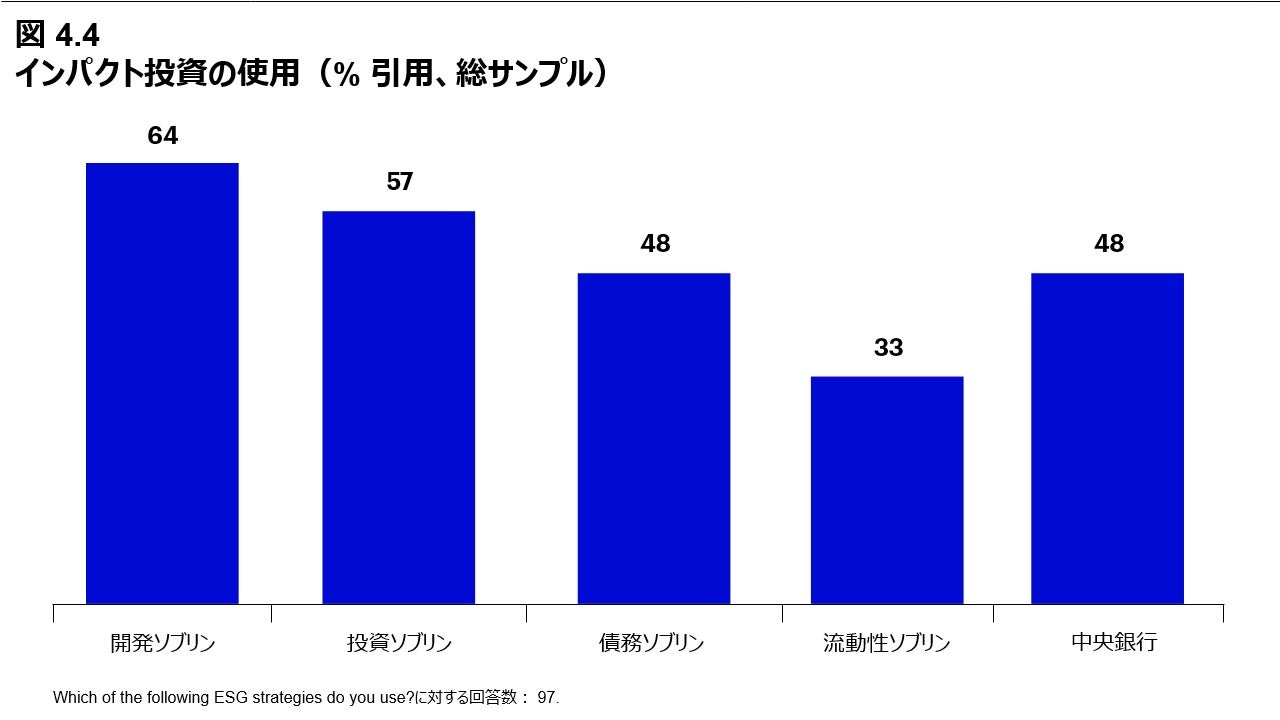

昨年の調査で、一部のソブリンは、ESG分野のインパクト投資の分野でスケーラブルで投資可能な機会がないことについて懸念を表明しました。

インパクト投資は当初、多くの場合、マイクロファイナンスやクリーン ウォーターなどの分野のコミュニティプロジェクトへの直接投資に限定されていました。しかし、今年は、ソブリン投資家がより広い範囲でインパクト投資の機会を求めており、「インパクト投資」に該当する幅広い投資を行っていることがわかりました。

これらの投資の主な基準は、測定可能で、意図的で、直接的な社会的または環境的貢献をすることです。現在、このフレームワークに定期的に含まれている投資には、グリーンで持続可能な債券、再生可能エネルギーへの直接投資、二酸化炭素回収などの新興技術への投資が含まれます。

その結果、インパクト投資の使用は現在広く普及しており、特に開発ソブリンの間で人気があります(図 4.4)。これらのソブリン・ファンドの焦点は、風力や太陽光エネルギーなどを含む、国内市場でのエネルギー移行に資金を提供することであり、ある新興国のソブリンファンドは「私たちのインフラ投資の多くは、影響力に重点を置いています。 これには、現在再生可能エネルギーのインフラがない国の一部で太陽エネルギーに投資するプログラムが含まれます。」と語っています。

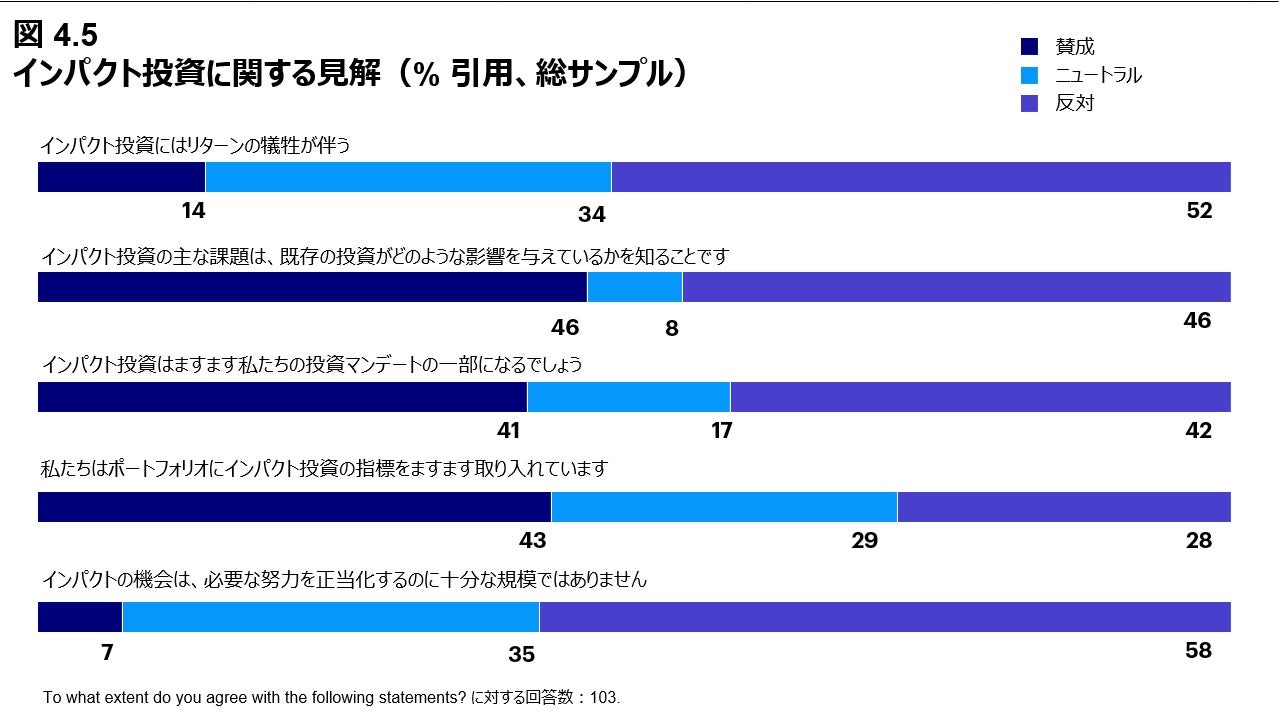

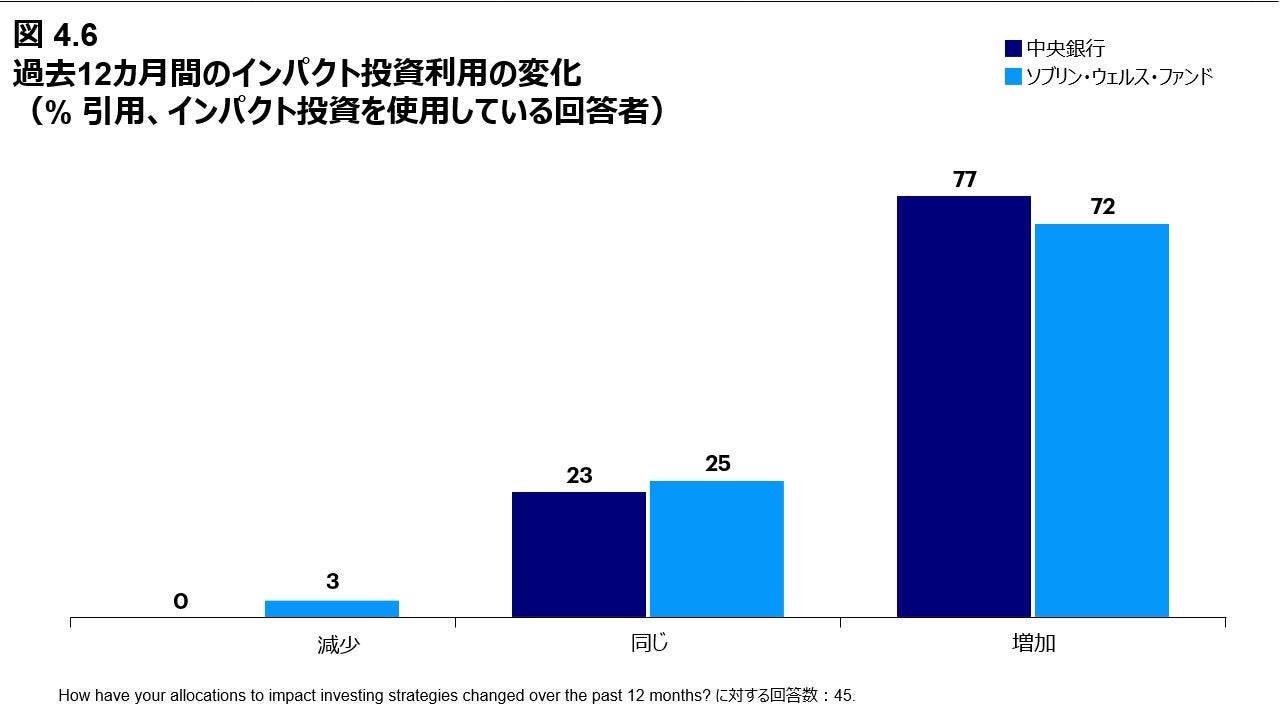

ソブリン投資家の約41%は、インパクト投資がますます全体的な使命の一部になると考えており、すでにインパクト戦略に投資している投資家の約4分の3が、過去12カ月間に配分を増やしています(図 4.5 および 4.6)。

実際、インパクト投資の実装に伴い開発された用語やツールは、現在では多くの場合、目標の冒頭に掲げられる測定可能な項目として、ESG戦略の中にますます取り入れられています。回答者の約43%が、ポートフォリオにインパクト投資の指標をますます取り入れていると報告しています(図 4.5)。特に、インパクト投資はリターンを妨げるものとは見なされていません。社会的または環境的にポジティブな影響に直接貢献する投資は、リターンの目標に沿っていると見なされることが増えているからです。

前向きな進展の1つは、投資家のわずか7%が、インパクトの機会が必要な努力を正当化するのに十分な規模ではないと述べたことです(図 4.5)。「インパクトについて話すとき、私たちは安易なスクリーニングなどを望んでいるわけではありません。 私たちは、企業が事業の脱炭素化を支援するクリーンテックとビジネスソリューションであるエネルギー転換に投資するリーダーになりたいと考えています」と欧米に拠点を置く開発ソブリンは述べています。

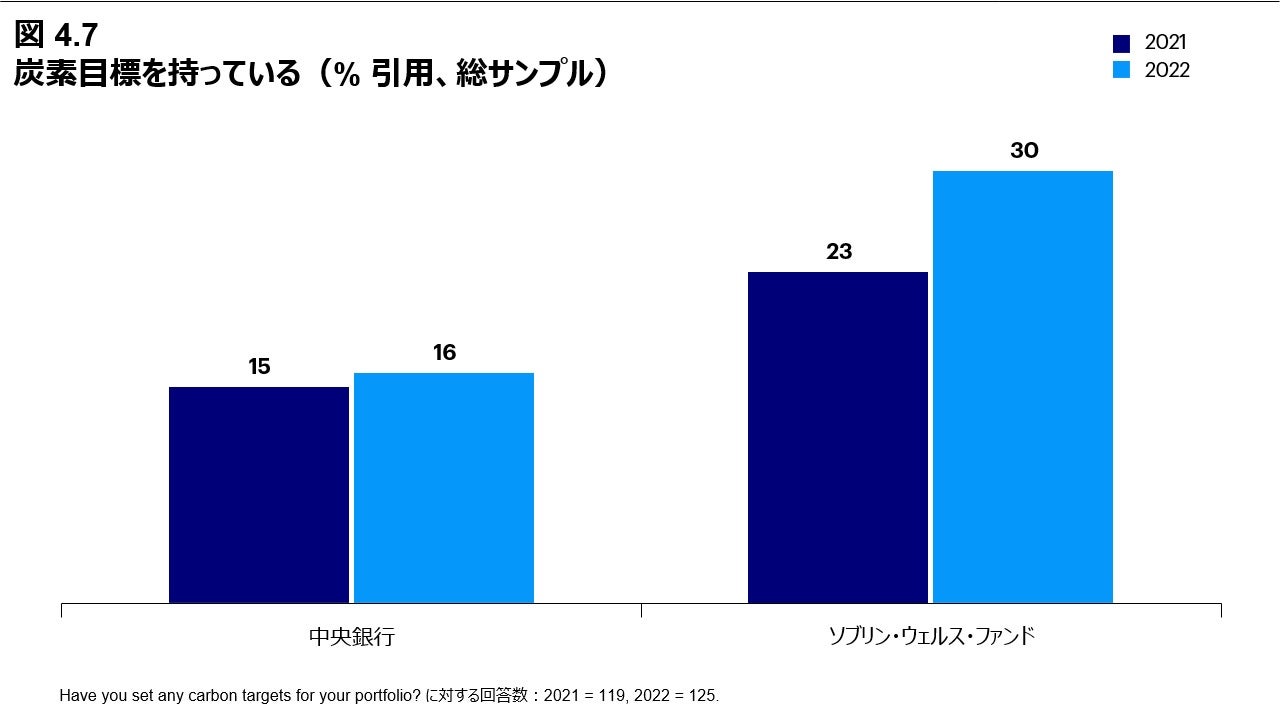

ソブリン・ファンドは、ポートフォリオ全体の炭素目標をますます導入してきています。ソブリンの約30%が炭素目標を実施しており、昨年の23%から増加しています。対照的に、正式な炭素目標を設定している中央銀行はわずか16%で、前年比でほとんど変化がありません(図 4.7)。

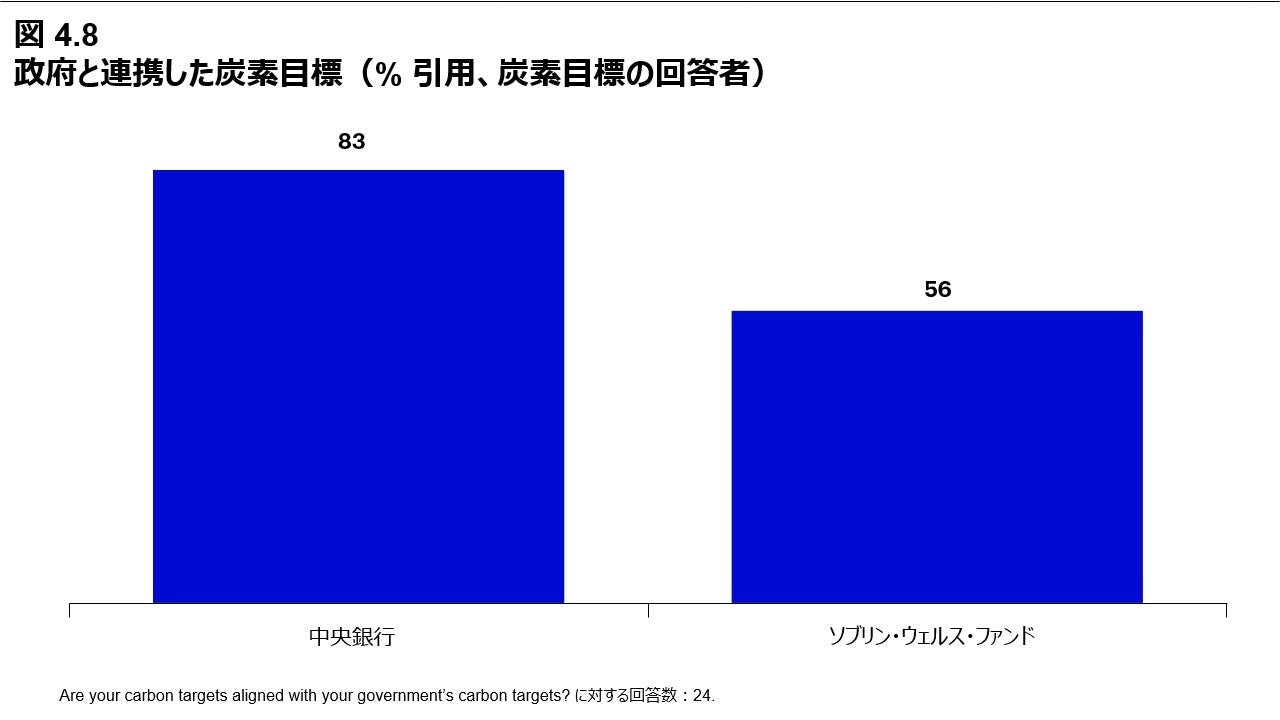

中央銀行は、一般的に、これらの目標を政府と調整する義務があると指摘しました。炭素目標を掲げている中央銀行の約 83% が、この目標は自国の政府と一致していると回答しましたが、ソブリンファンドの半数強が同様の回答を示しました(図 4.8)。

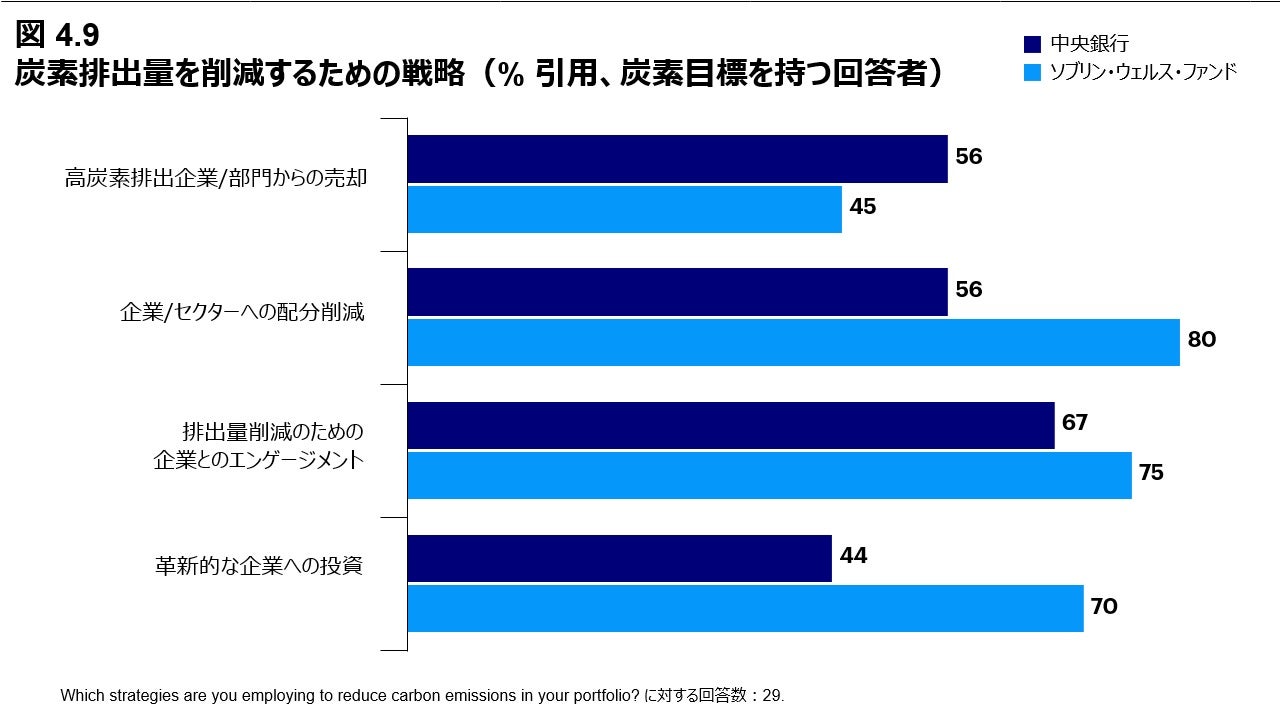

ソブリン投資家は、炭素目標を達成するために、ダイベストメント、エンゲージメント、再配分された配分、再生可能エネルギーや炭素回収などのイノベーションへの投資など、さまざまな戦略を採用しています(図 4.9)。ソブリン投資家の約半数がダイベストメントを利用したと述べていますが、可能であればエンゲージメントを好むことが明らかになりました(10人中約7人が利用しています)。これは、肯定的な社会的成果をもたらすという点で、エンゲージメントがネガティブスクリーニングよりもはるかに効果的であると見なされているという以前の発見と結びついています。ダイベストメントは一般的に、最後の手段として、または新しいスクリーニング・ポリシーの必要な部分と見なされていました。 たとえば、あるファンドは、オイルサンドの採掘と石炭からの収益の 15%以上を生み出す企業に対してネガティブ スクリーニングを導入した後、売却を行う必要があったことを指摘しました。

エンゲージメントのメリットは、企業のタイプによって異なります。 回答者は、高炭素企業を単にポートフォリオから除外するのではなく、高炭素企業に影響を与えて排出量を削減することで、最大の影響を与えることができると指摘しました。「企業が長期的に炭素排出量を削減するための適切な戦略を策定できるように、私たちは企業と積極的に関与することを好みます。私たちは、この側面に関する企業の進捗状況を監視することを可能にする多くの指標を開発しました」と、欧米に拠点を置く債務ソブリンは述べています。

ウクライナの侵略により、ESGパッシブ戦略の限界が浮き彫りに

ロシアのウクライナ侵攻は、国レベルでのESG導入の堅牢性に関して、ソブリン投資家にいくつかの挑戦的な質問を投げかけました。テーマ 1 で述べたように、多くのソブリン投資家にとって、ロシアは侵略の時点まで投資先候補として評価されていました。そのため、何人かの投資家はロシアの資産を保有したままになっており、その後制裁の実施により価値が劇的に下落したり、取引できなくなったりしています。

多くの人にとって、これはESGフレームワーク内でのパッシブ投資の役割に対する懸念として認識されました。新興国市場のインデックスにパッシブ投資を行っていたソブリン投資家は、株式および債券のポートフォリオにおいて当然ながらインデックスに占める分のロシアのウェイトを保有していました。侵略以前は、ロシア株は世界の時価総額の1%未満を占めていたため、ほとんどの場合、保有量は重要なものではありませんでした。しかし、一部の国の利害関係者は、自国のソブリン・ウェルス・ファンドが隣国の国境で軍事力を増強している国に投資した理由について精査することを妨げていません。

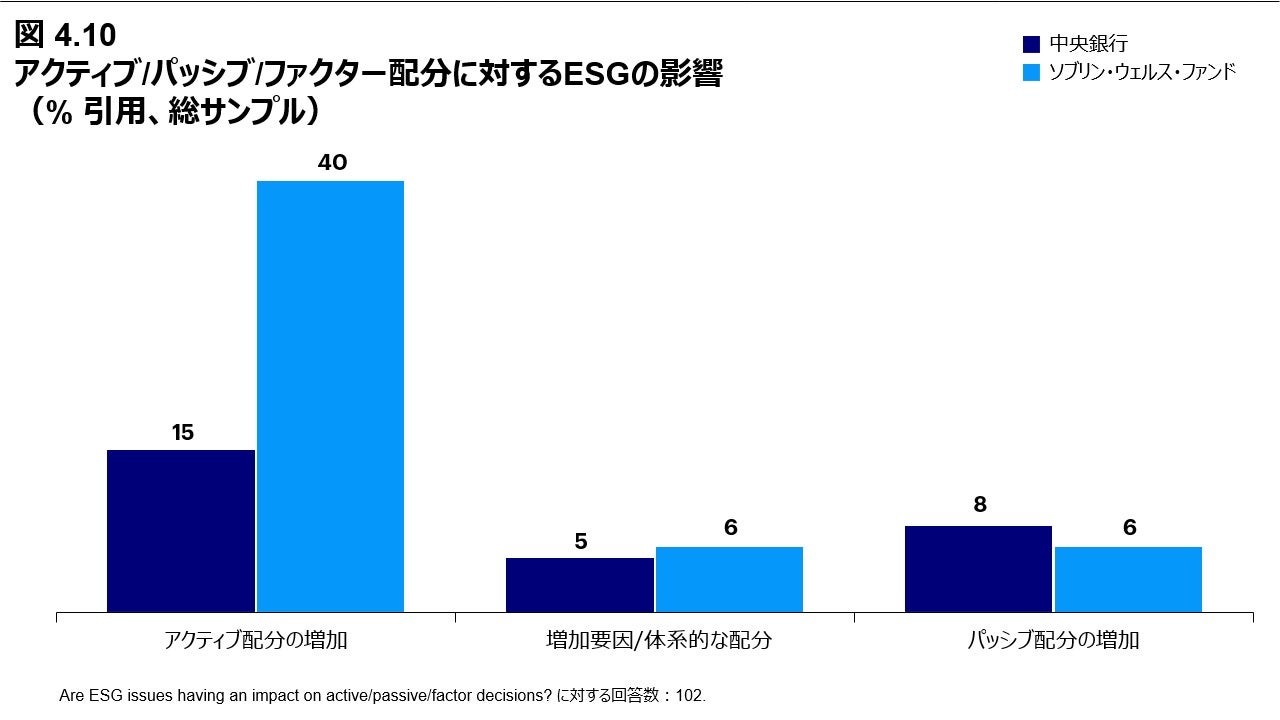

ソブリン・ウェルス・ファンドの約40%と中央銀行の15%が、ESG の問題がアクティブ・アロケーションの増加を促していると述べています(図 4.10)。アクティブなリスクベースのアプローチは、スクリーニングベースのパッシブなアプローチよりも有利であると見なされました。スクリーニングの基準値を満たさない可能性のある企業や政府は、代わりに(例えば、侵略後に強制的に売却するのではなく、地政学的リスクが高まったときにロシアへの割り当てを減らすことによって)下方修正することができます。

「パッシブに投資している場合、アクティブで責任ある所有者になることは困難です。あなたがただのパッシブインデックス投資家であれば、そのポートフォリオに何が入ったり、外れたりしているのかを正確に知ることは非常に困難です」と、欧米に拠点を置くある債務ソブリンは述べました。「ESGは、投資家がよりアクティブに行動することを奨励します。デューディリジェンスにおいて、アクティブ配分を支持しています」と欧米に拠点を置く開発ソブリンは付け加えました。

ESGの洗練度の向上により、測定可能な結果に重点が置かれる

ソブリン・ウェルス・ファンドと中央銀行はいずれも、ESGを投資戦略の中心に据えています。データの質やグリーンウォッシングに関する懸念などの課題は残っていますが、ソブリン投資家は、これらの問題を克服するための戦略を立てることができると信じています。これには、積極的な運用、インパクト投資、測定可能な炭素目標、適切な議決権/エンゲージメントの活用が含まれます。これらの戦略がその価値を証明するにつれて、特に検証可能で長期的に追跡できる測定可能な結果をもたらすものとして、より多くの投資家に採用され、ソブリンポートフォリオ全体に着実に浸透する可能性があります。

第10回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディでは、81のソブリン・ファンドと58の中央銀行の投資責任者、資産クラスの責任者、シニア・ポートフォリオ・ストラテジスト、計139名への個別面談調査を行いました。調査対象となった運用資産総額は23兆米ドルに上ります。

概要と主な指標をご紹介します。

1年前、この調査では、ソブリン・ウェルス・ファンドの間で慎重ながらも楽観的なムードが報告されていました。最悪のパンデミックから脱却したこれらの投資家は、リスク資産に資本を投入し、より正常な運用環境の見通しを歓迎しました。インフレ率は、配分に影響を与えるマクロ テーマで7位にランクされており、それよりもパンデミック、気候変動、低利回りが、はるかに差し迫った問題と見なされていました。

規模の拡大により、大規模なソブリン投資家ほど、特にプライベート市場において、外部運用会社をより活用するようになっています。外部マネージャーとのパートナーシップは、ESGを統合し、ベータエクスポージャーと通貨リスクを管理するために使用されています。 データサイエンスは規模の課題に対する解決策とも見なされており、ソブリン投資家は機械学習と人工知能を利用してアルファ生成とポートフォリオの最適化で優位に立つことを目指しています。外部管理とデータサイエンスは、規模の課題の克服に貢献しています。

ソブリンはデジタル資産を研究していますが、投資に対しては保守的なアプローチを取っています。 デジタル資産インフラストラクチャを提供する企業への直接投資は、エクスポージャーを獲得するために選好されているアプローチです。 一方、中央銀行のデジタル通貨(CBDC)は精力的に研究されており、既存の暗号通貨の長期的な実行可能性に対する潜在的な脅威と見なされています。

ソブリン投資家は引き続き不動産を大きな投資機会を見出しており、北米と欧州先進国がその投資地域として注目されています。投資機会は不動産タイプによって異なっており、産業施設(物流倉庫)、住居、データセンターが最も魅力的な利回りを提供すると見なされています。また、気候変動はポートフォリオに対する最も重要なリスクと見なされており、ソブリン投資家は不動産の評価とデューデリジェンスの際に気候リスクの考慮を強めています。

新型コロナウイルスによりリスクに関する議論が高まり、準備金が増加し、流動性資産への配分が増加しました。中央銀行は、単一資産レベルのリスクからポートフォリオ・レベルでのリスクを注視するようになっており、非伝統的な「リスク資産」への配分はポートフォリオ・レベルのリスクを低下させると認識されています。株式の重要性は高まり続けていますが、広範なインデックスやETFという最も流動性の高い選択肢が注目されています。また、米ドルからの資金移動が続いており、その主な受益者は中国人民元となっています。

当資料は、一般もしくは個人投資家向けに作成されたものではなく、機関投資家向けのものとなります。情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が、英文でリリースされた”Invesco Global Sovereign Asset Management Study 2022”を解説するために作成された英語コンテンツの一部を翻訳して作成したものであり、法令に基づく開示書類でも投資勧誘を目的としたものでもありません。翻訳(または抄訳)には正確を期していますが、必ずしも完全性を保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、公表されたデータ等に基づいて作成されたものですが、過去から将来にわたって、その正確性、完全性を保証するものではありません。

本書に記載されたデータや記述等は過去の事実や実績を示したものであり、将来の運用成果等を示唆・保証するものではありません。本書で詳述した分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。市場の見通しに関するコメントは、本書作成時における筆者の見方を反映したものであり、将来の時点において予告なく変更される可能性があります。本書について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

2461364ーJP