IGSAMS2022 インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ 2022

第10回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディでは、81のソブリン・ファンドと58の中央銀行の投資責任者、資産クラスの責任者、シニア・ポートフォリオ・ストラテジスト、計139名への個別面談調査を行いました。調査対象となった運用資産総額は23兆米ドルに上ります。

概要と主な指標をご紹介します。

デジタル資産は、少数の個人グループによる非常に早い段階で利用される状態から、中規模の証券取引所に相当する時価総額を持つ資産クラスに発展しました。

資産クラスの重要性が増し、多くの人がかなりのボラティリティを伴うにもかかわらず、利益を上げていることは注目を集めており、デジタル資産が投資機会であるかどうかについて、個人投資家と機関投資家の間で同様に議論を引き起こしています。

機関投資家によるデジタル資産の採用を予想する多くの報道記事にもかかわらず、これは今年の調査でほとんどのソブリン投資家から聞いたことではありません。より広範な金融システムにおけるデジタル資産とブロックチェーン技術の潜在的な役割については幅広い支持と評価がありますが、ほとんどの回答者のデジタル資産はまだ投資可能とは見なされていません。

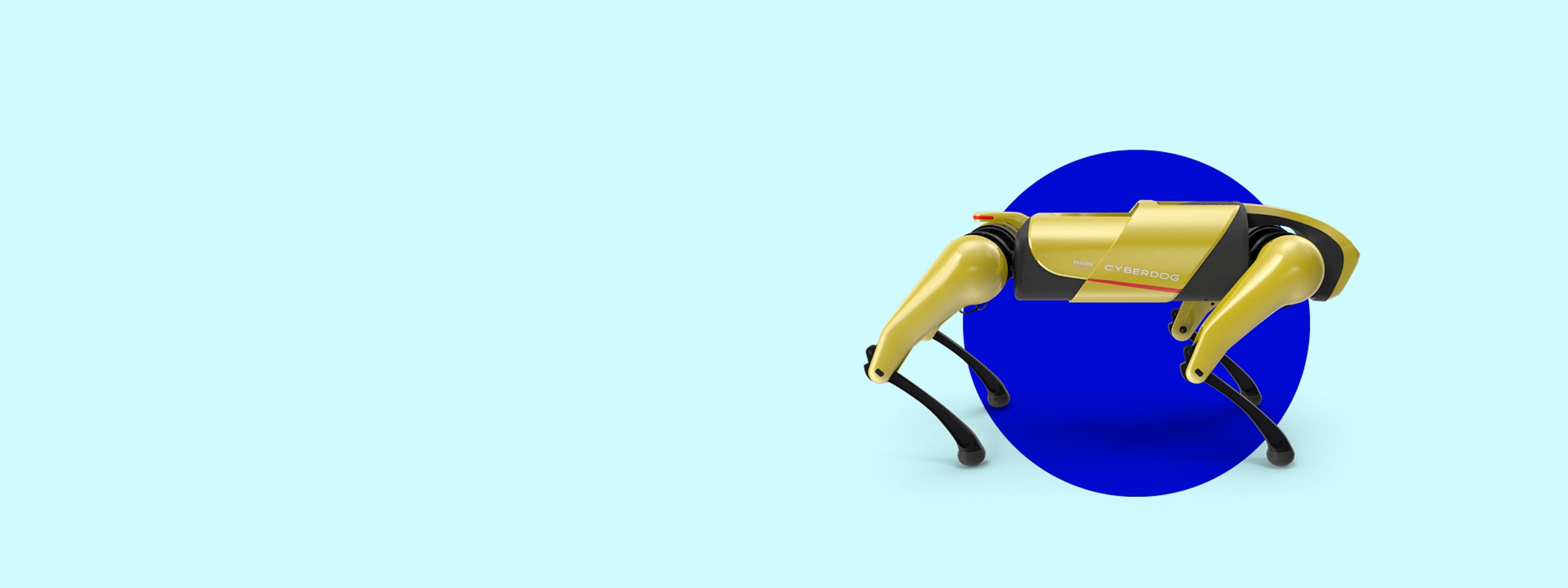

ただし、デジタル資産に関する研究は増加しています。この調査の2018年版で、政府系ファンドにデジタル資産と暗号通貨について最初に尋ねたところ、この分野の研究を行っていると答えたのはわずか12%でしたが、2022年にはソブリンの41%に急増しました(図 3.1)。

関心があることは疑いの余地がありませんが、多くの回答者は、保守的な投資委員会が現在デジタル資産への投資を承認する可能性は低いと示唆しています。ソブリン・ファンドは代わりに、プライベート・エクイティを介して、その基礎となるテクノロジーへの直接投資や、割り当てがある場合は既存の枠組みに適合するベンチャー・キャピタル投資に対してより強気でした。 ETF、上場ブロックチェーン企業への投資、さらには物理的な暗号通貨 ETF などの商品に対する需要もあります。

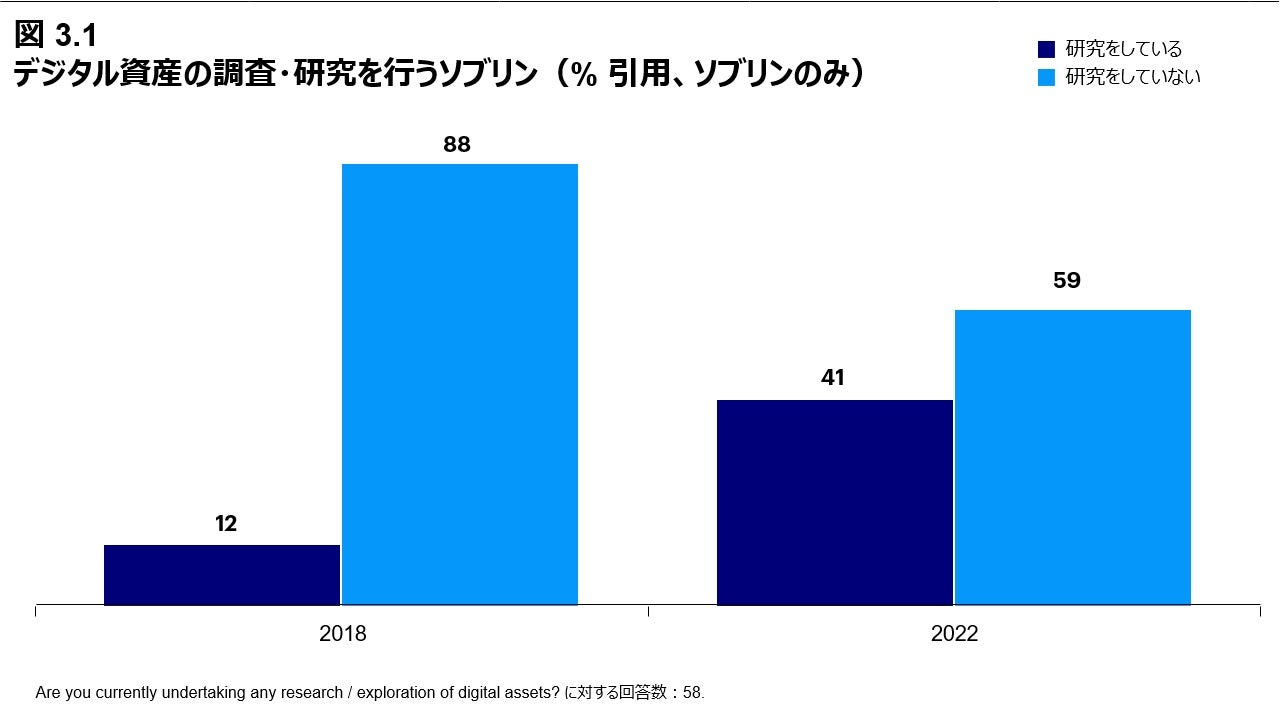

ソブリンの約7%は、基盤となる技術をもつブロックチェーン企業への直接投資を通じて、デジタル資産エコシステムへのエクスポージャーをすでに持っており、さらに55%は、適切な機会があれば、業界への投資を検討します(図 3.2)。

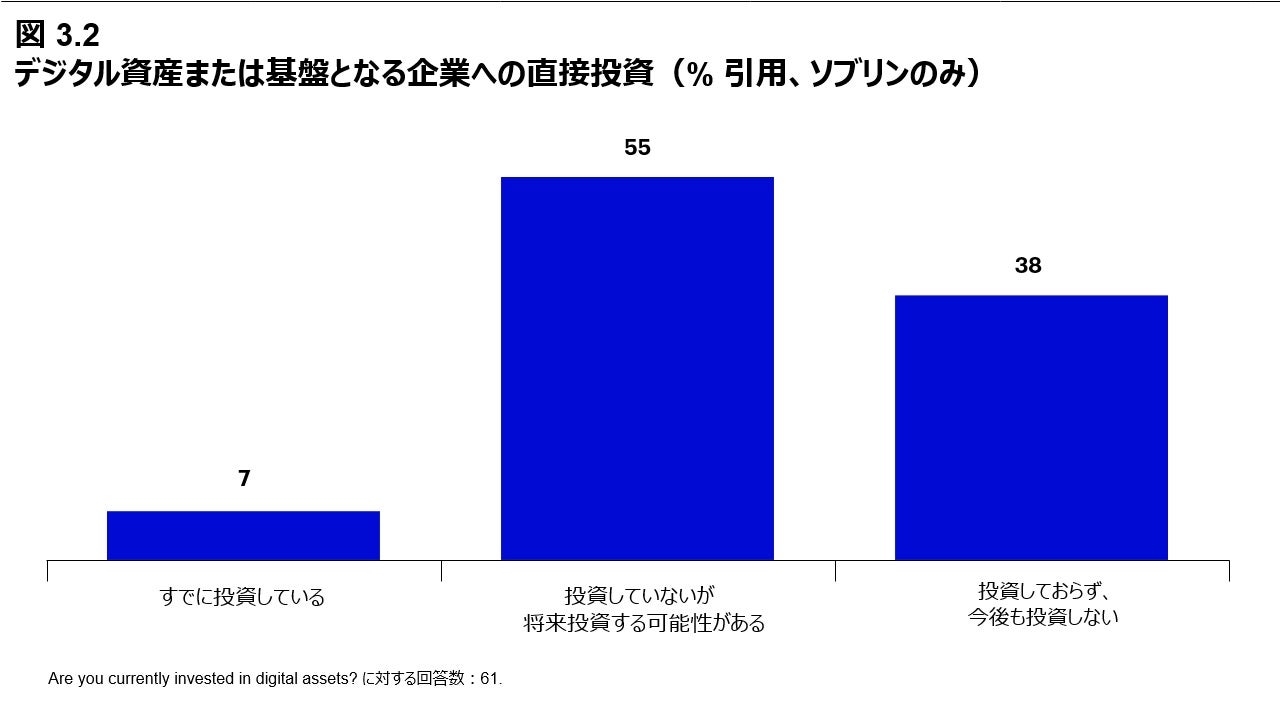

一握りのソブリンは、この分野で非常に進んでいると考えていますが、一般的な認識では、他の国の多くが実際よりも多くのデジタル資産に投資しているということです(図 3.3)。 とはいえ、これは次の大きな成長セクターの1つになる可能性があり、ソブリン投資家は開発の初期段階で関与することで大きな利益を得ることができるとの見方もあります。

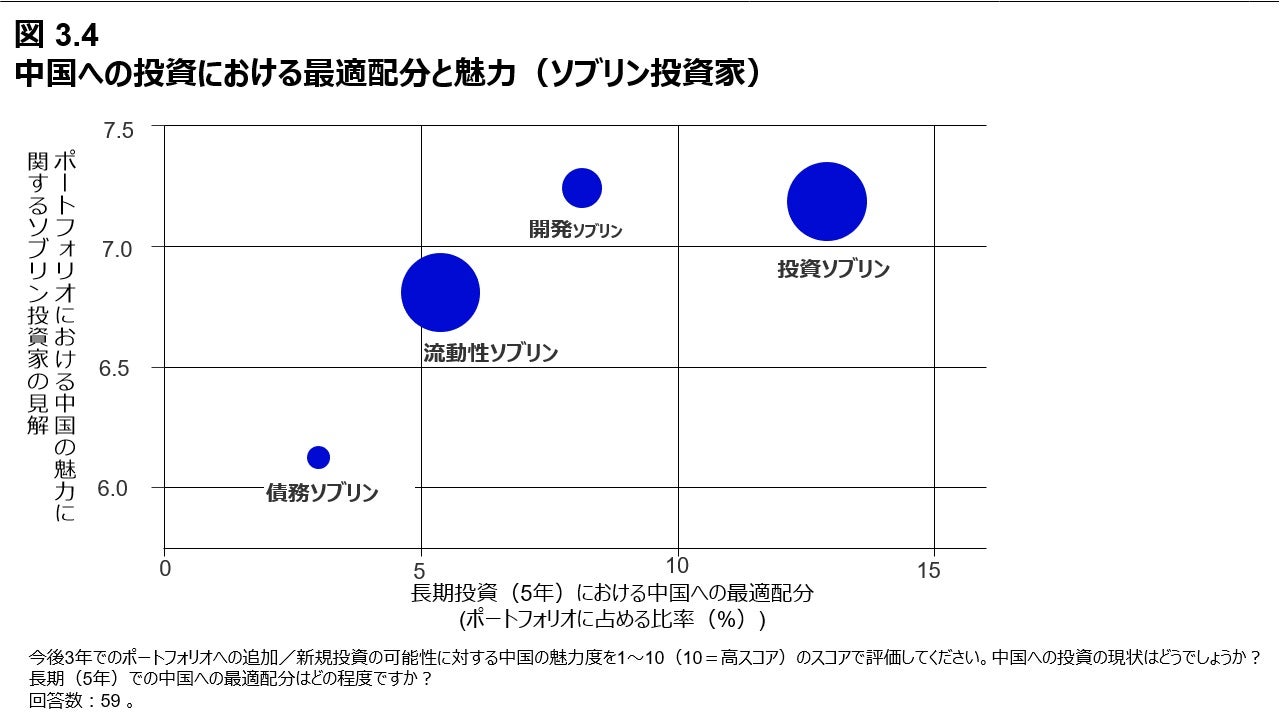

基盤となるブロックチェーン技術は多くの人々に大きな影響を与え、真の投資事例をもたらすものと見なされています。 半数以上が、デジタル資産インフラストラクチャへの投資を最大の成長機会と見なし(図 3.4)、投資収益をもたらす最大の機会であると考えています。これらの投資は、破壊的技術に対する他のアーリーステージ企業に投資するベンチャーキャピタル投資と同じように見られています。

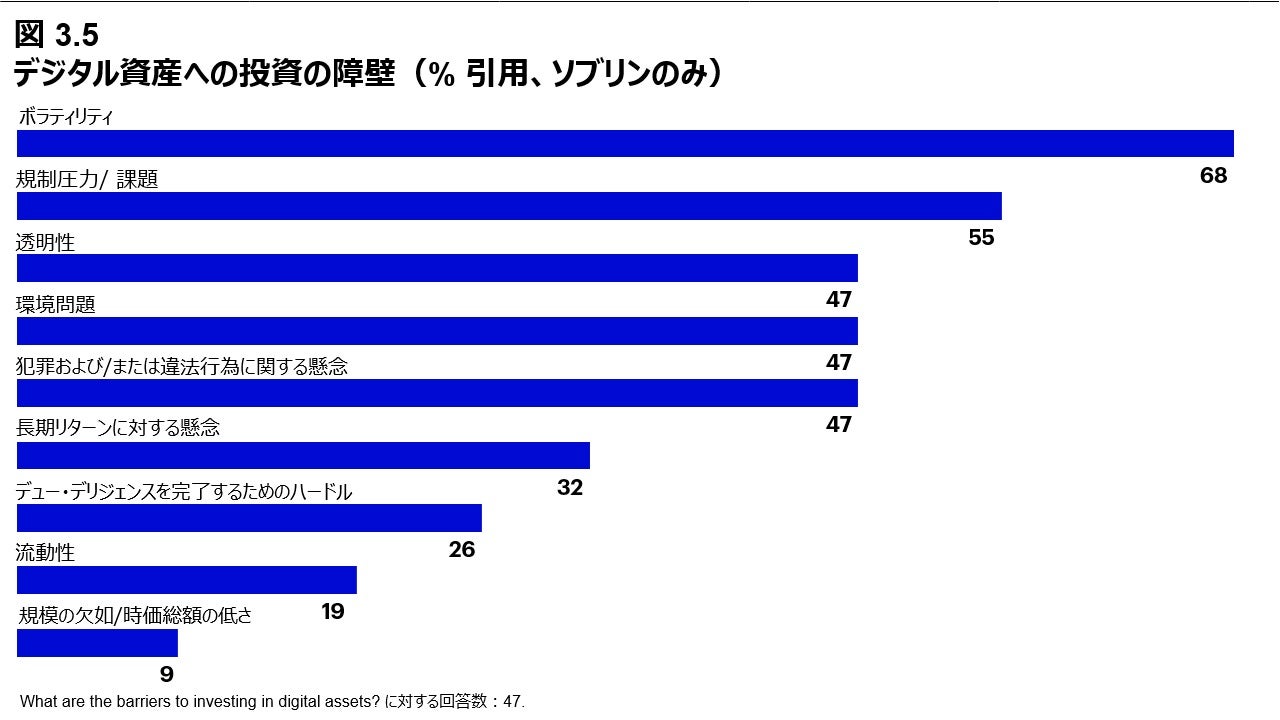

デジタル資産は現在、投資配分において重要な役割を果たすには変動が大きすぎると一般に見なされており(図 3.5)、価格投機が主な要因であると考えられています。わずかな割合でモデル化されたとしても、ポートフォリオのボラティリティが高すぎると見なされたため、投資委員会を通過してファンドのマンデートに参加することは非常に困難になりました。

また、エネルギーの大量消費は、ESGの考慮事項との潜在的な競合や、ネットゼロの約束を含む炭素コミットメントの採用により、デジタル資産の採用に対する課題として頻繁に挙げられました(図 3.5)。

「ボラティリティは、デジタル資産への投資に対する最大かつ最も重要なハードルであり、エネルギー消費も同様です。 持続可能性は、私たちの投資決定の中心にあるため、環境面は私たちにとって課題となります」と、別のアジアの投資ソブリンは述べています。

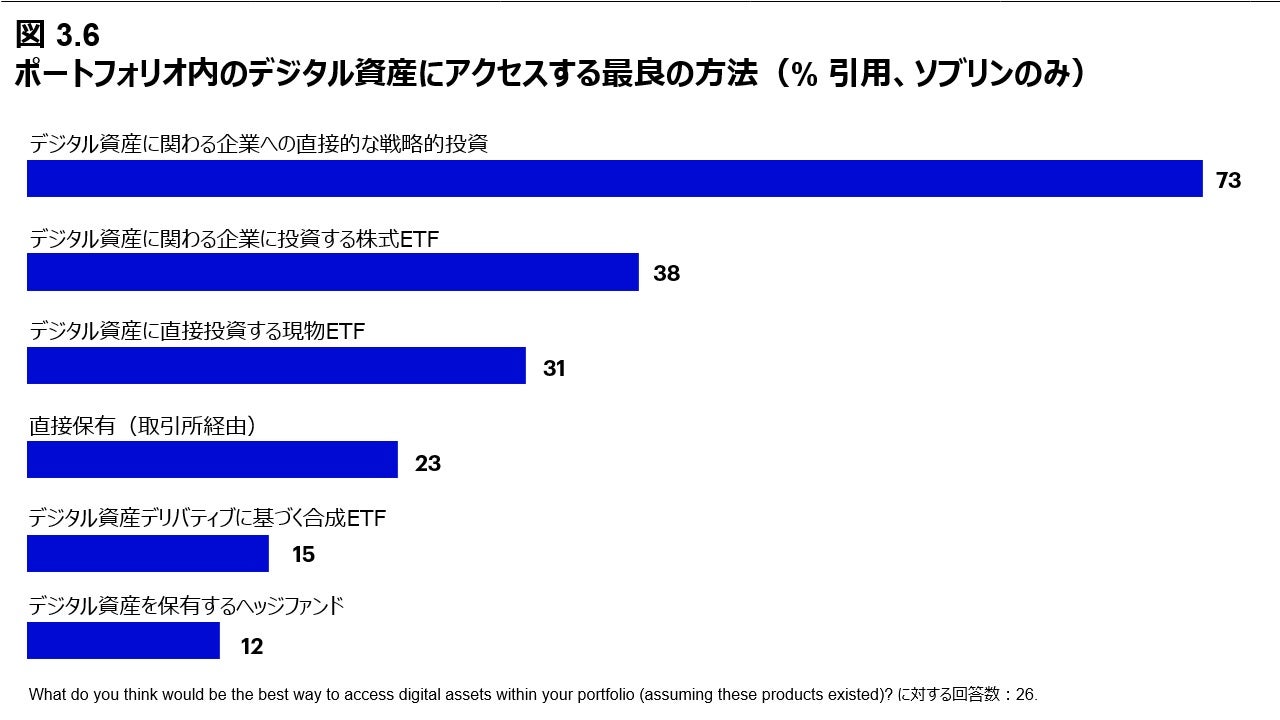

ポートフォリオのデジタル資産へのエクスポージャーを増やすという仮説シナリオを提示すると、関連会社への直接戦略投資が最も望ましいアプローチと考えられました(図 3.6)。ソブリン投資家は、デジタル資産関連企業に投資するブロックチェーンETFを通じてアクセスすることも検討しています。取引所を介した直接的なエクスポージャーは一般的にあまり望まれておらず(4分の1近くがこのルートを検討することを示唆していましたが)、ETFを介した間接的なアクセスはより実行可能であると考えられていました。

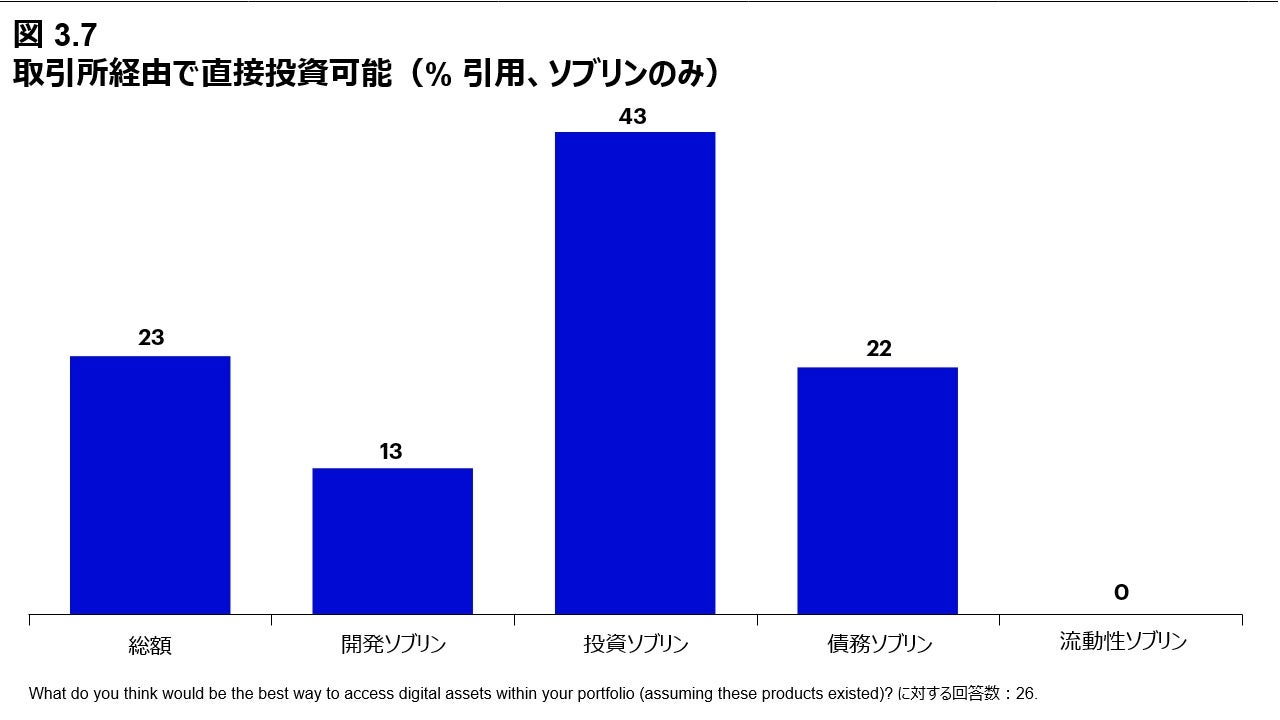

投資ソブリンは、取引所を介した直接保有に最もオープンであり、43%がそのような投資を検討すると述べています(図3.7)。

これは、彼らの長い投資期間と高レベルのボラティリティを処理する能力に適合する見解です。私たちは、今後数年間に最大の直接的関与をそうしたファンドで見る可能性が最も高いでしょう。

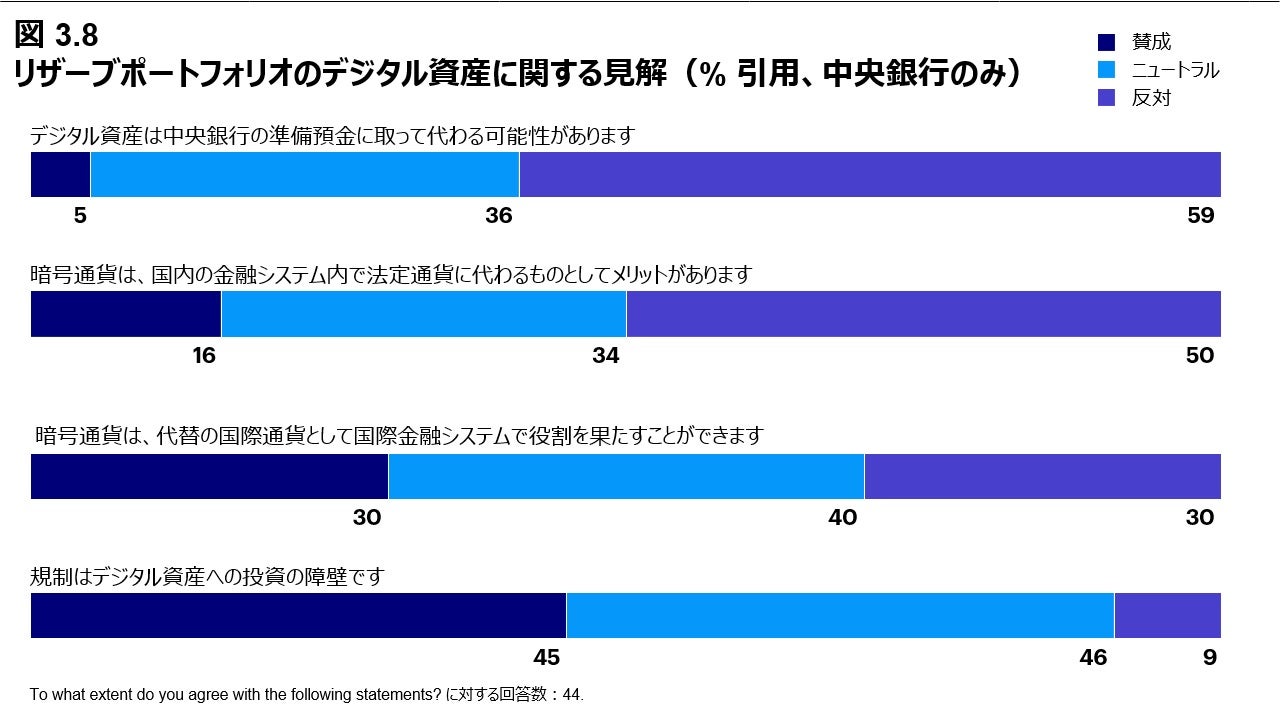

中央銀行は一般的に、ソブリンほどデジタル資産の採用に熱心ではありませんでした。価値の保存手段として金に取って代わる可能性のあるデジタル資産については多くのことがなされてきましたが、これは中央銀行によって広く拒否された見解です。規制は準備金の一部としてのデジタル資産の採用に対する重大な障壁と見なされていましたが、法定通貨の代替としての役割についてはある程度の支持がありました(図 3.8)。

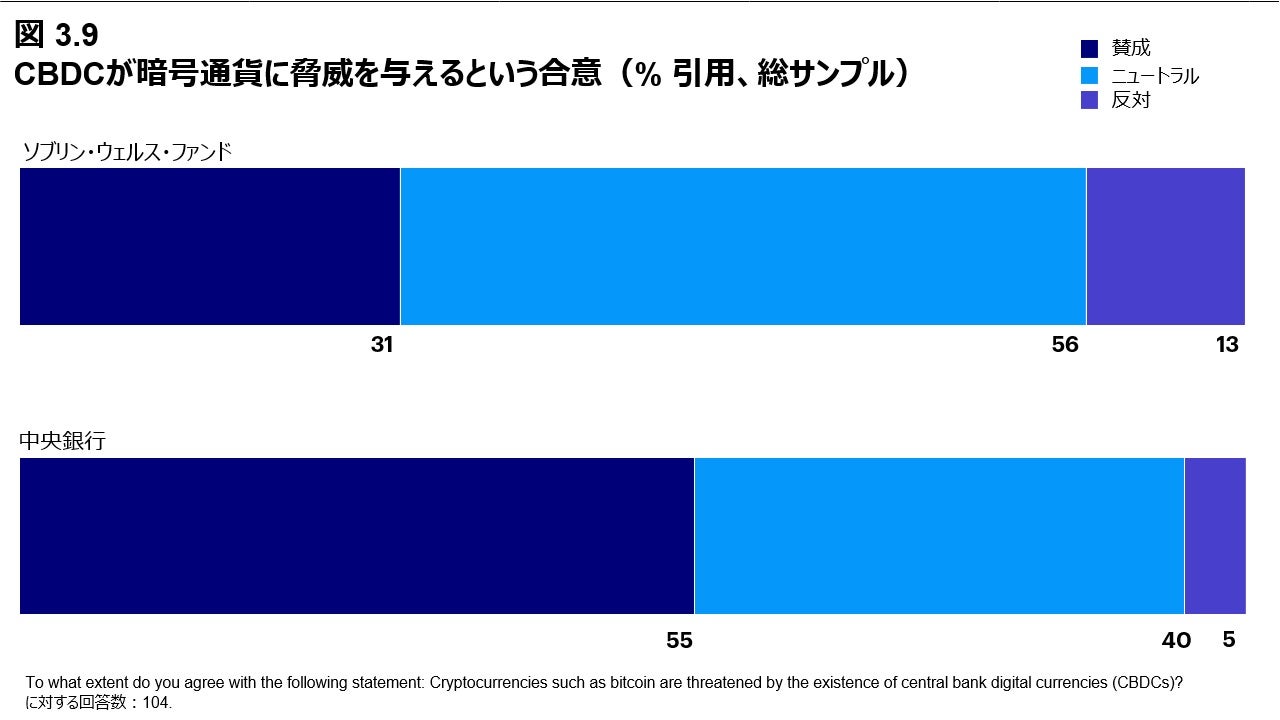

ソブリンと中央銀行の両方が、既存の暗号通貨が中央銀行のデジタル通貨の開始によって潜在的に脅かされていると考えていますが、銀行はこの感情に同意する可能性がはるかに高いです(図 3.9)。最初に金融機関による取引を禁止し、次に国内の採掘を禁止した後、2021年に民間の暗号通貨を非合法化したにもかかわらず、中国はいくつかの都市や地域でデジタル人民元をソフトローンチしたCBDCをリードしています。 CBDCの設計と立ち上げにおけるリードは、準備金の通貨配分に影響を与えており、人民元への配分増加にさらに貢献しています。あるアジアの中央銀行は、「中国は国際レベルで大きな市場の1つであり、中国のCBDCに対する関心とスタンスの高まりが、人民元の配分を増やすという我々の決定に何らかの役割を果たした」と述べた。

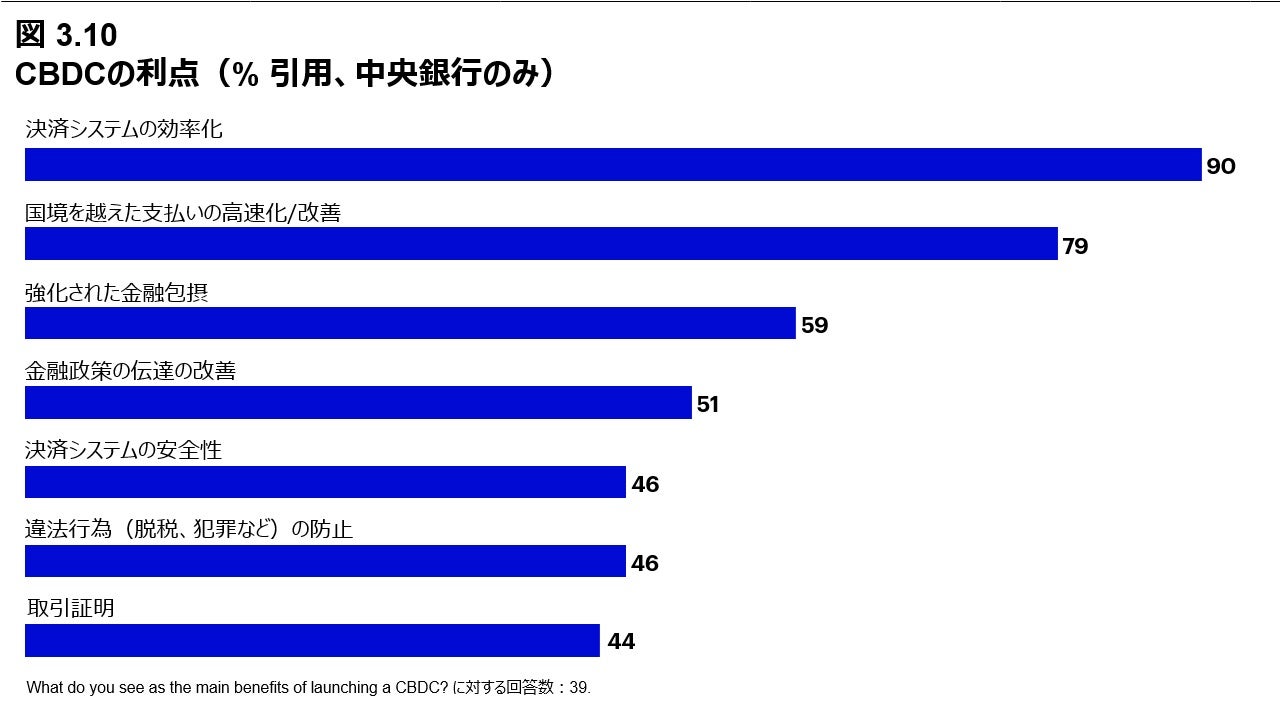

ほとんどの中央銀行は、デジタル通貨の旅の研究開発段階に深く入っているため、リテールまたはホールセール CBDCの実際のアプリケーションをまだ評価している段階です。一般的なブロックチェーン技術に関する幅広い見解と同様に、決済システムの効率性向上が CBDC 採用の主な要因と見なされています(図 3.10)。強化されたファイナンシャル・インクルージョンは、特に人口の大部分が銀行口座を利用できない新興市場において、CBDCを支援するユース・ケースとしても認識されています。ヨーロッパの中央銀行は次のように説明しています。 「CBDCがトランザクションをより効率的にし、コストを大幅に削減することに疑いの余地はありません。金融システムは取引コストで多くのお金を失いますが、CBDCはこれらの損失を減らすのに役立ちます。」

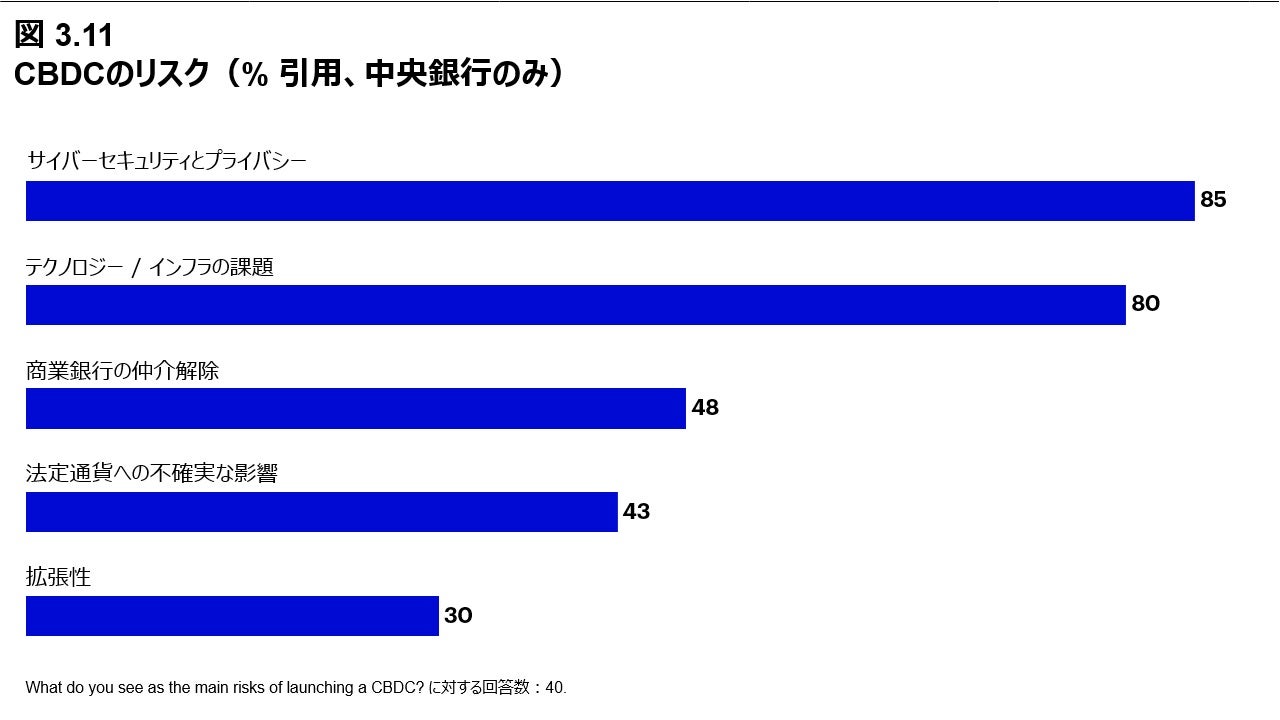

サイバーセキュリティとテクノロジーの課題は、リスクリストの上位にあります(図 3.11)。特にCBDCプロジェクトがまだ研究段階にある国では、商業銀行の仲介機能がなくなることもリスクとして広く挙げられています。 また、小売業者がCBDCにどのようにアクセスするかについても不明であると見られていました。最終的に、ほとんどの先進国にとって、CBDCの立ち上げは短期的な議題にはなっていません。なぜなら、CBDCを設計して立ち上げる前に、多くのハードルを克服しなければならないという意見があるからです。

ソブリン投資家とデジタル資産の未来

多くの中央銀行が今後数年間で独自のデジタル通貨を発行する可能性が高いため、これが既存のプライベート暗号通貨にどのような影響を与えるかは不明です。ソブリン投資家は、この分野の発展、特にブロックチェーン技術と、世界の金融システムに有意義な影響を与える可能性のあるその現実世界への応用について、常に最新の情報を把握しています。いずれにせよ、こうしたデジタル資産の調査と理解への取り組みの強化は、ソブリン・ウェルス・ファンドのポートフォリオ内での採用拡大に向けた楽観的な芽生えを示しています。

第10回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディでは、81のソブリン・ファンドと58の中央銀行の投資責任者、資産クラスの責任者、シニア・ポートフォリオ・ストラテジスト、計139名への個別面談調査を行いました。調査対象となった運用資産総額は23兆米ドルに上ります。

概要と主な指標をご紹介します。

1年前、この調査では、ソブリン・ウェルス・ファンドの間で慎重ながらも楽観的なムードが報告されていました。最悪のパンデミックから脱却したこれらの投資家は、リスク資産に資本を投入し、より正常な運用環境の見通しを歓迎しました。インフレ率は、配分に影響を与えるマクロ テーマで7位にランクされており、それよりもパンデミック、気候変動、低利回りが、はるかに差し迫った問題と見なされていました。

規模の拡大により、大規模なソブリン投資家ほど、特にプライベート市場において、外部運用会社をより活用するようになっています。外部マネージャーとのパートナーシップは、ESGを統合し、ベータエクスポージャーと通貨リスクを管理するために使用されています。 データサイエンスは規模の課題に対する解決策とも見なされており、ソブリン投資家は機械学習と人工知能を利用してアルファ生成とポートフォリオの最適化で優位に立つことを目指しています。外部管理とデータサイエンスは、規模の課題の克服に貢献しています。

ソブリンはデジタル資産を研究していますが、投資に対しては保守的なアプローチを取っています。 デジタル資産インフラストラクチャを提供する企業への直接投資は、エクスポージャーを獲得するために選好されているアプローチです。 一方、中央銀行のデジタル通貨(CBDC)は精力的に研究されており、既存の暗号通貨の長期的な実行可能性に対する潜在的な脅威と見なされています。

ソブリン投資家は引き続き不動産を大きな投資機会を見出しており、北米と欧州先進国がその投資地域として注目されています。投資機会は不動産タイプによって異なっており、産業施設(物流倉庫)、住居、データセンターが最も魅力的な利回りを提供すると見なされています。また、気候変動はポートフォリオに対する最も重要なリスクと見なされており、ソブリン投資家は不動産の評価とデューデリジェンスの際に気候リスクの考慮を強めています。

新型コロナウイルスによりリスクに関する議論が高まり、準備金が増加し、流動性資産への配分が増加しました。中央銀行は、単一資産レベルのリスクからポートフォリオ・レベルでのリスクを注視するようになっており、非伝統的な「リスク資産」への配分はポートフォリオ・レベルのリスクを低下させると認識されています。株式の重要性は高まり続けていますが、広範なインデックスやETFという最も流動性の高い選択肢が注目されています。また、米ドルからの資金移動が続いており、その主な受益者は中国人民元となっています。

当資料は、一般もしくは個人投資家向けに作成されたものではなく、機関投資家向けのものとなります。情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が、英文でリリースされた”Invesco Global Sovereign Asset Management Study 2022”を解説するために作成された英語コンテンツの一部を翻訳して作成したものであり、法令に基づく開示書類でも投資勧誘を目的としたものでもありません。翻訳(または抄訳)には正確を期していますが、必ずしも完全性を保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、公表されたデータ等に基づいて作成されたものですが、過去から将来にわたって、その正確性、完全性を保証するものではありません。

本書に記載されたデータや記述等は過去の事実や実績を示したものであり、将来の運用成果等を示唆・保証するものではありません。本書で詳述した分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。市場の見通しに関するコメントは、本書作成時における筆者の見方を反映したものであり、将来の時点において予告なく変更される可能性があります。本書について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

2461364ーJP