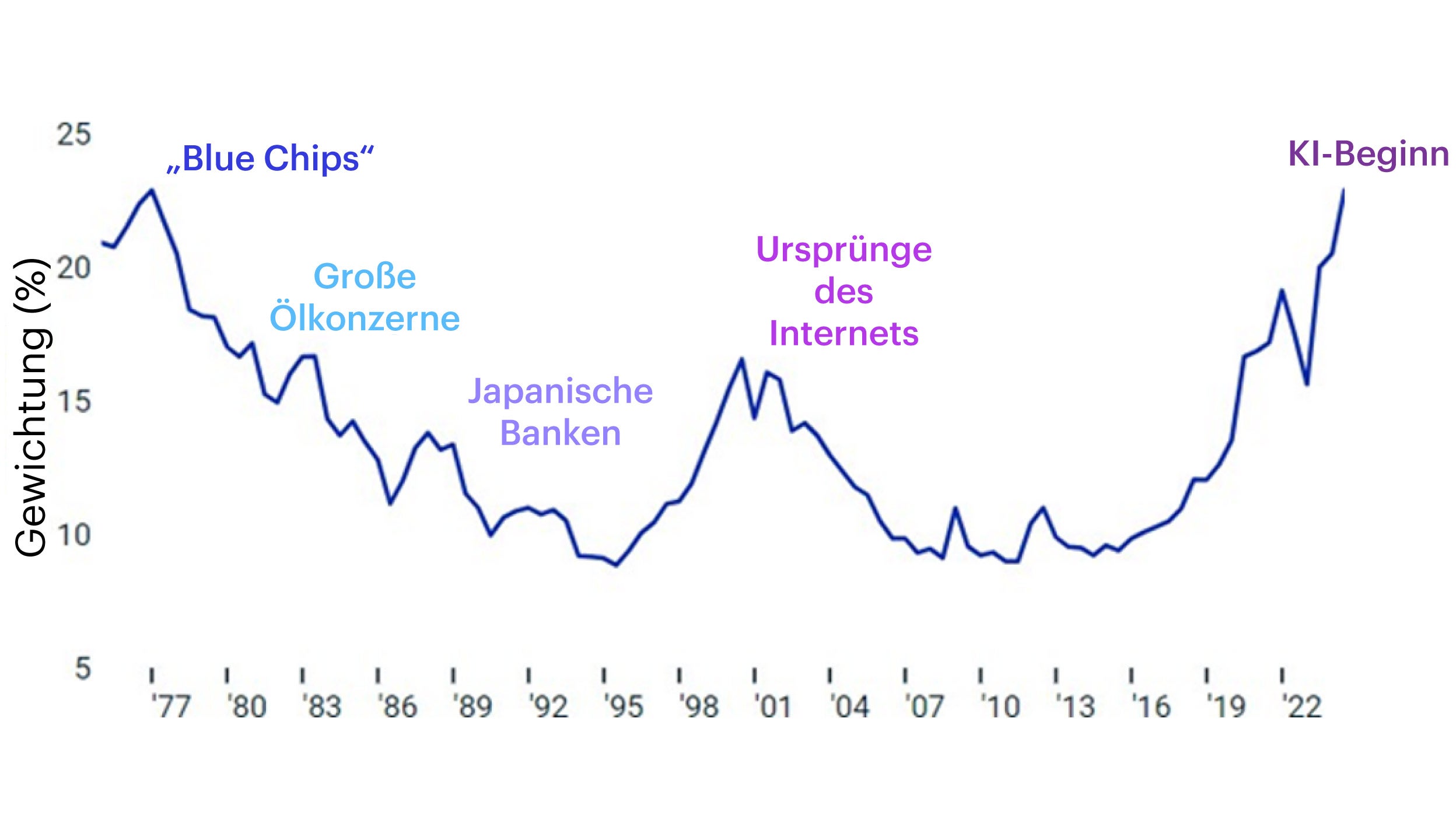

Das gebündelte Gewicht der Top 10 Aktien im MSCI World Index ist so hoch wie zuletzt vor mehr als 40 Jahren. Die Grafik oben zeigt auch, dass sich die Art der Aktien, die den Markt antreiben – und die Top 10 bilden – in diesem Zeitraum häufig geändert hat. Viele Anleger werden sich an die Dot.com-Ära erinnern, sowohl an den Hype in den späten 1990er Jahren als auch an das anschließende Platzen der Blase Anfang der 2000er.

Eine einfache Lösung, um dieses Konzentrationsrisiko zu meiden, ist ein Gleichgewichtungsansatz. Gleichgewichtete Indizes enthalten dieselben Aktien wie ihre nach der Marktkapitalisierung gewichteten Pendants, gewichten aber, wie der Name schon sagt, jedes Unternehmen unabhängig von seiner Größe gleich. Ein gleichgewichteter Index wird regelmäßig neu gewichtet, zum Beispiel vierteljährlich wie beim MSCI World. Dabei werden die Titel, die sich besser entwickelt haben als der Index, reduziert und die, die sich schlechter entwickelt haben, erhöht, sodass alle Titel im Index wieder das gleiche Gewicht haben.

Ein gleichgewichteter Ansatz für den MSCI World

Der MSCI World Index umfasst mehr als 1.400 Aktien aus 23 entwickelten Märkten. Die größte Einzelkomponente macht 4,8% des nach der Marktkapitalisierung gewichteten Standardindex aus, gegenüber 0,07% bei der gleichgewichteten Version (nach jeder vierteljährlichen Neugewichtung). Umgekehrt sind Anleger beim Gleichgewichtungsansatz stärker in kleineren Aktien investiert, die oft andere Wachstumstreiber aufweisen als die Mega-Caps an der Spitze des Standardindex. Im MSCI World hat die kleinste Aktie nur ein Gewicht von 0,003% – in der gleichgewichteten Version kommt sie dagegen auf 0,07% (genauso wie alle anderen Aktien).

Der Unterschied bei der Ländergewichtung ist ebenfalls bemerkenswert. So beträgt das Gewicht der USA im Standardindex über 70%, in der gleichgewichteten Variante dagegen nur etwa 40%. Die deutlichste Aufwertung erfährt Japan mit einem Gewicht von rund 15% im gleichgewichteten Index, gegenüber lediglich 5,8% im Standardindex. Tatsächlich sind Anleger mit einem Gleichgewichtungsansatz in allen anderen Märkten stärker investiert.