Märkte und Wirtschaft 2021: Licht am Ende des Tunnels

2020 haben defensive Anlagewerte besser performt als zyklische Vermögenswerte. Für 2021 erwarten wir das Gegenteil.

Zum Zeitpunkt des Schreibens notieren die europäischen Märkte seit Jahresanfang 2019 mit rund 20% im Plus. Was nach mehrjährigen Höchstständen für europäische Aktien aussehen könnte, ist aber tatsächlich nur ein sehr geringes Plus gegenüber dem Niveau von Anfang 2018. Wie von uns Anfang 2019 prognostiziert, haben die Märkte nach Auflösung mehrerer Einmaleffekte und einer allgemeinen Stimmungsaufhellung einen Grossteil ihrer 2018 verzeichneten Verluste wieder hereinholen können.

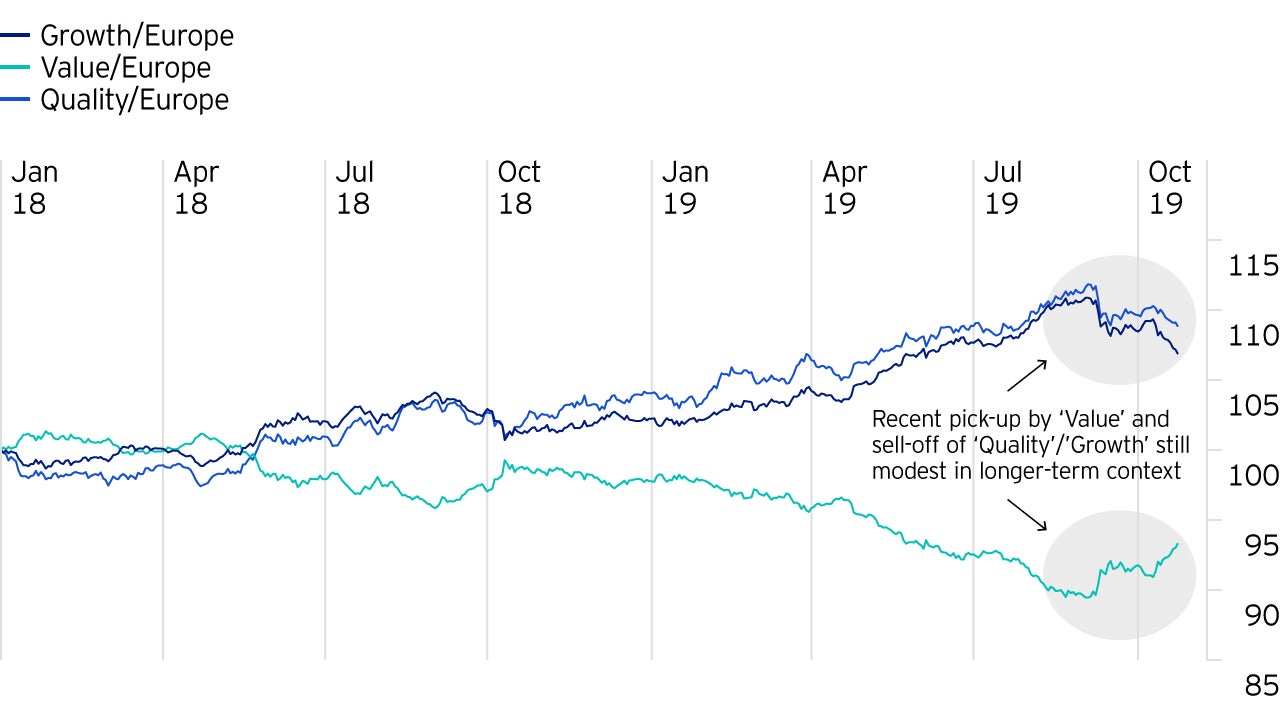

Die in diesem Jahr grösstenteils vorherrschenden Marktströmungen waren aber ganz andere, als wir gehofft hatten. So verschleiert die positive Gesamtperformance der Märkte eine sehr unterschiedliche Entwicklung der verschiedenen Faktoren – es gab klare Gewinner und Verlierer und stark divergierende Bewertungen.

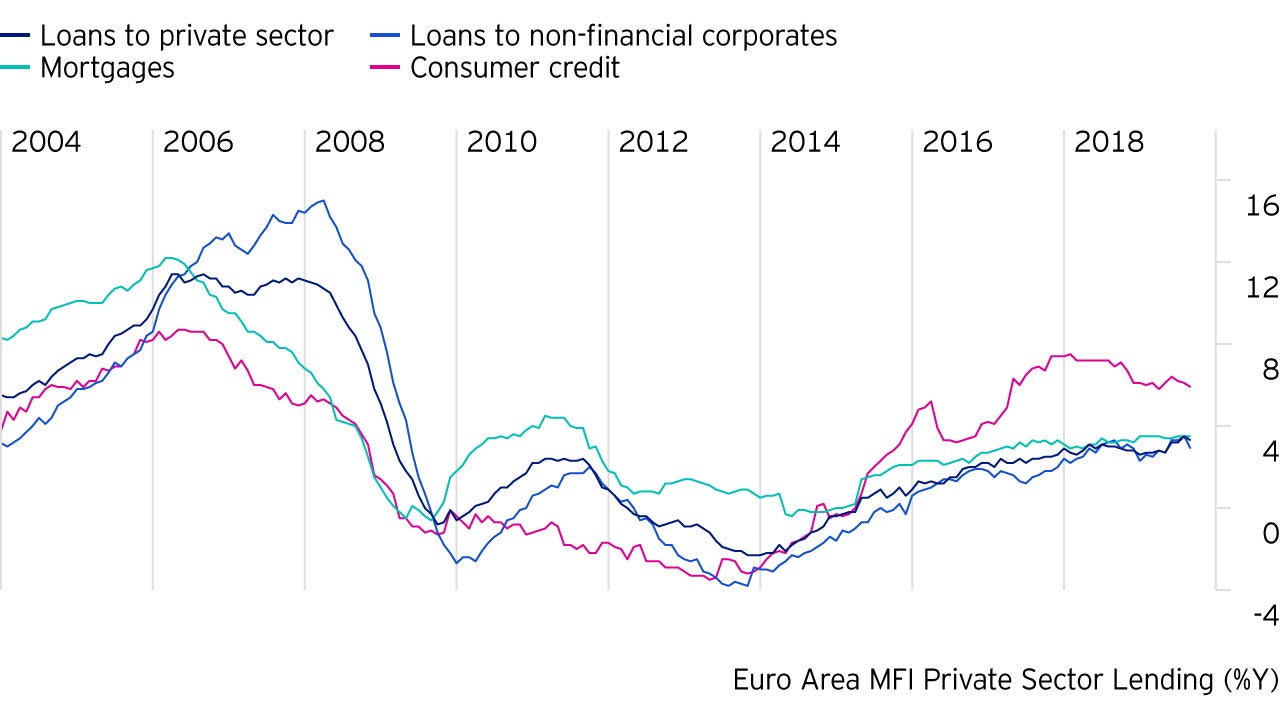

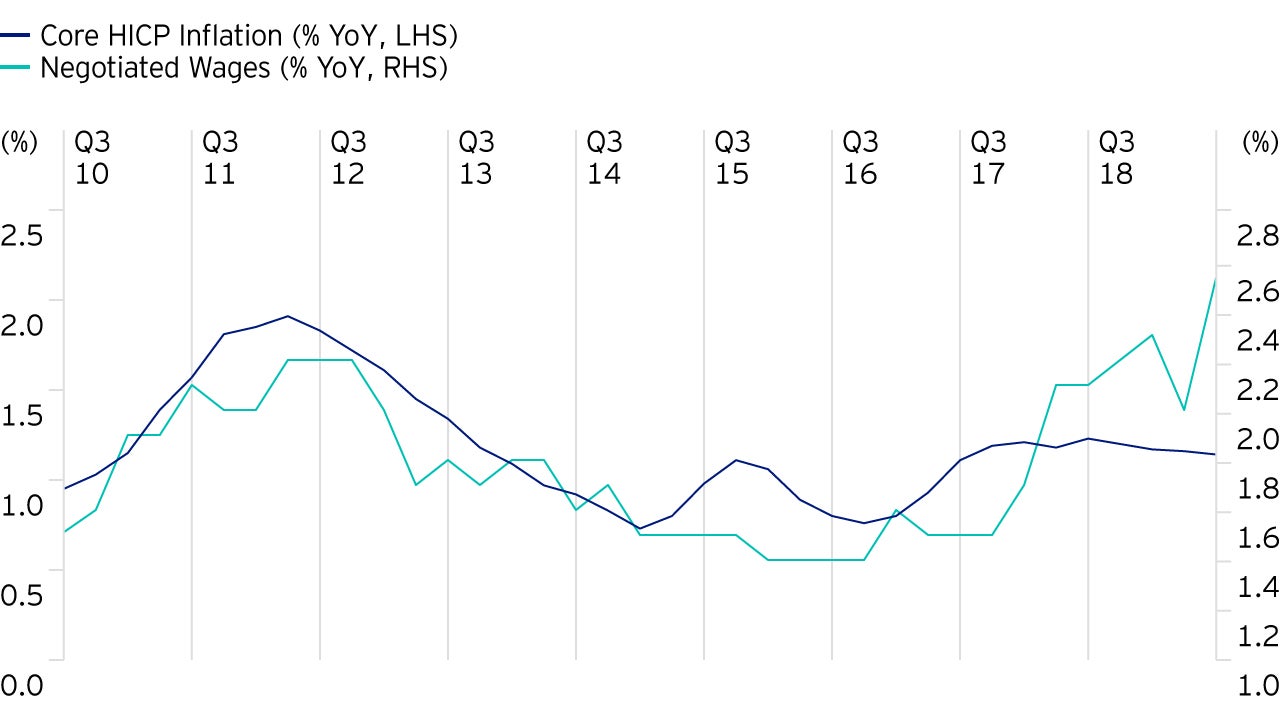

Hinter der historisch einmaligen Rally der Anleihenmärkte in diesem Jahr stehen mehrere Faktoren: die schwachen Makrodaten in Europa (wobei wir das Glas hier – anders als die meisten – nicht als halb leer, sondern als halb voll betrachten), die durch US-Präsident Trump verstärkte Unsicherheit an der Handelsfront und die Kehrtwende mehrerer Zentralbanken. Die Aktienmärkte haben generell nach der Pfeife der Anleihemärkte getanzt.

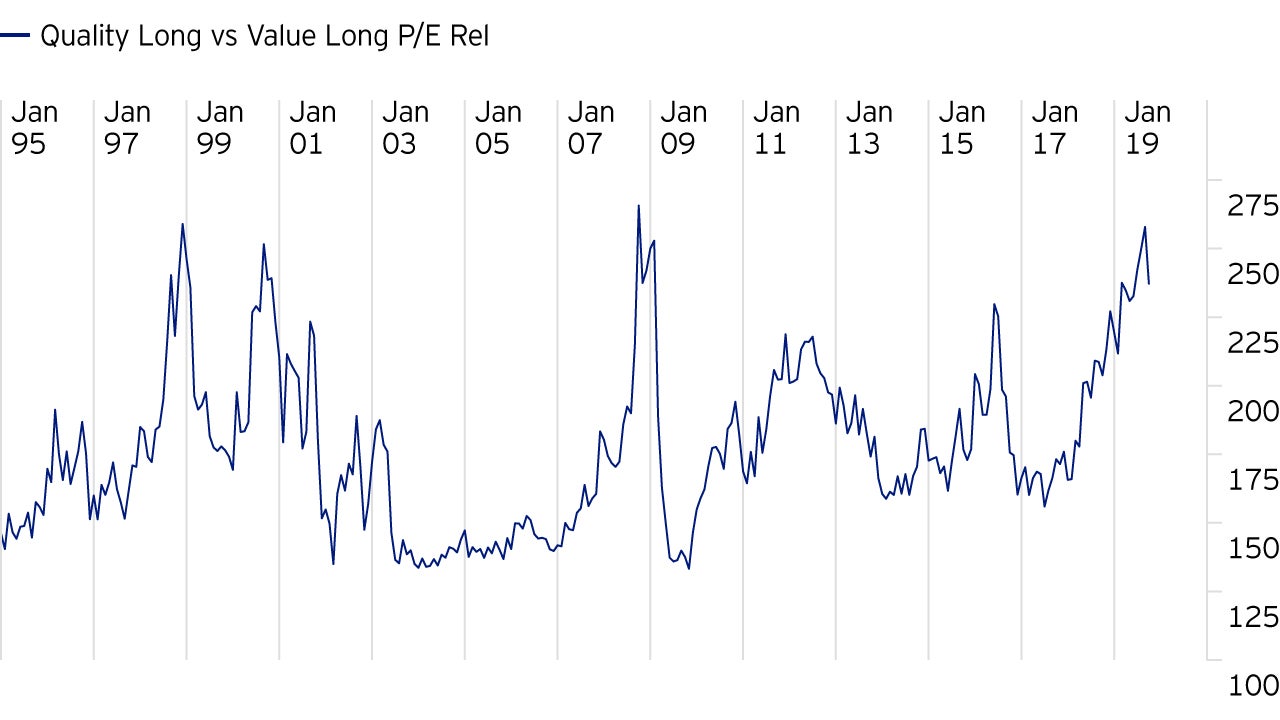

Anleihenähnliche Aktien (‚Bond Proxies‘) und vermeintlich ‚sichere‘ Branchen waren gefragt, konjunktursensitive Marktbereiche dagegen nicht. Die Bewertungsunterschiede zwischen ‚Quality‘ und ‚Value‘ waren zuletzt höher als während der TMT-Krise und der globalen Finanzkrise. Auch auf Einzeltitelebene gibt es jede Menge Beispiele für eine überdurchschnittliche Wertentwicklung, die durch die Fundamentaldaten allein nicht gerechtfertigt ist, sondern vor allem auf eine Neubewertung zurückzuführen ist. Die zum Teil etwas bequeme Annahme der Märkte ist, dass ‚Quality‘ / ‚Growth‘-Aktien ein Monopol auf hochwertige Geschäftsmodelle haben. Wir wissen, dass das nicht zutrifft.

Besser als erwartete Wirtschaftsdaten:

Weniger Geldpolitik, mehr Fiskalpolitik:

Einige der Aktien, die von zehn Jahren extrem akkommodierender Geldpolitik am stärksten profitiert haben, zeigen bereits Anzeichen von Schwäche. Was bedeutet das für die Fondspositionierung mit Blick auf 2020? Wenn die Anleiherenditen nur eine Richtung – abwärts – kennen, macht es Sinn, „Duration Assets“ zu kaufen. Wie in letzter Zeit aber deutlich wurde, können die Anleiherenditen auch steigen – und wenn „Duration Assets“ nicht „durable" sind, also nicht die erwarteten Cashflows liefern, hat der Marktkonsens ein echtes Problem.

Gibt es hierfür aktuelle Beispiele? Mehrere regulatorische Prüfungen sind zu negativen Ergebnissen gekommen, die die Fähigkeit der Unternehmen, steigende Dividenden zu zahlen, beeinträchtigen – und damit den anleihenähnlichen „Bond Proxy“-Status einiger Versorgeraktien. Bei einigen Basiskonsumgüter- und Luxusgüterunternehmen haben negative Gewinnrevisionen auf die Aktienkurse gedrückt. Das heisst nicht, dass alle ‚Quality‘-Aktien enttäuschen, sondern nur, dass die Liste der Aktien, die sich schlecht entwickeln, inzwischen so lang ist, dass sie auf einen Trend hindeutet – einen Trend, der sich 2020 leicht fortsetzen könnte.

Daher sehen wir auch in Sektoren, die aktuell nicht im Fokus der Märkte stehen, deutlich bessere Risiko-Ertrags-Profile. Ähnlich haben wir bereits vor einem Jahr argumentiert. Tatsächlich ist diese Logik nicht nur immer noch intakt, sondern gilt heute sogar noch mehr. Da das Bewertungsargument inzwischen noch mehr Bestand hat, sollten langfristig orientierte Investoren in Europa auch bedenken, dass der Preis, den sie für Vermögenswerte zahlen, stark mit der Rendite korreliert ist.

Inzwischen sind es nicht mehr die ‚Value‘-Aktien, die mit den meisten Gewinnenttäuschungen aufwarten. Ganz im Gegenteil: Aktuell zeichnet sich das ‚Value‘-Segment des Marktes durch bessere Ertragstrends aus als das ‚Quality‘-Segment. Auch auf makroökonomischer Ebene – und in der Geld- und Fiskalpolitik – scheint sich das Blatt gewendet zu haben. Im Jahr 2020 dürfte uns eine interessante Kombination einer unverändert expansiven Geldpolitik mit positiven fiskalpolitischen Impulsen erwarten. Aus unserer Sicht spricht das für positive Wachstumsimpulse, nicht aber für ein gutes Umfeld für Wachstumsaktien.

Auf Basis unserer bewertungsorientierten Aktienanalysen gehen wir mit einer unveränderten Präferenz für ‚Value‘-Aktien ins Jahr 2020. Wir finden in diesem Bereich eine ausreichend grosse Vielfalt an Anlagemöglichkeiten – in zyklischen Industriewerten genauso wie in defensiven Finanzwerten –, um Portfolios zusammenzustellen, mit denen wir Investoren ein sehr differenziertes Engagement am europäischen Markt bieten können.

Der Mut, andere Wege zu gehen, kann sich auszahlen – im wahrsten Sinne des Wortes!

Der Wert von Anteilen kann schwanken. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten.

Die in diesem Material dargestellten Prognosen und Marktaussichten sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

2020 haben defensive Anlagewerte besser performt als zyklische Vermögenswerte. Für 2021 erwarten wir das Gegenteil.

Als aktive Manager in einer Industrie, in der passive Strategien weiter Marktanteile gewinnen, möchten wir daran erinnern, dass sich Investments in herausragende, gut geführte Unternehmen auf lange Sicht überdurchschnittlich auszahlen. Uns ist es bislang immer wieder gelungen, derartige Unternehmen zu identifizieren und zum richtigen Preis zu kaufen.

Mike Shiao, CIO des Asia Equity Teams (HK), gibt Einblick in die attraktiven Anlagechancen, die er an den chinesischen Aktienmärkten sieht. Nachdem China das Covid-19-Virus erfolgreich in den Griff bekommen hat, meint Shiao, dass der private Konsum ein wichtiger Motor der Wachstumserholung sein wird.