IGSAMS2024 インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2024

第12回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディによると、地政学的緊張がインフレを上回るソブリン投資家の主な懸念事項となり、新興国市場に関する投資への関心が高まっていることが分かりました。

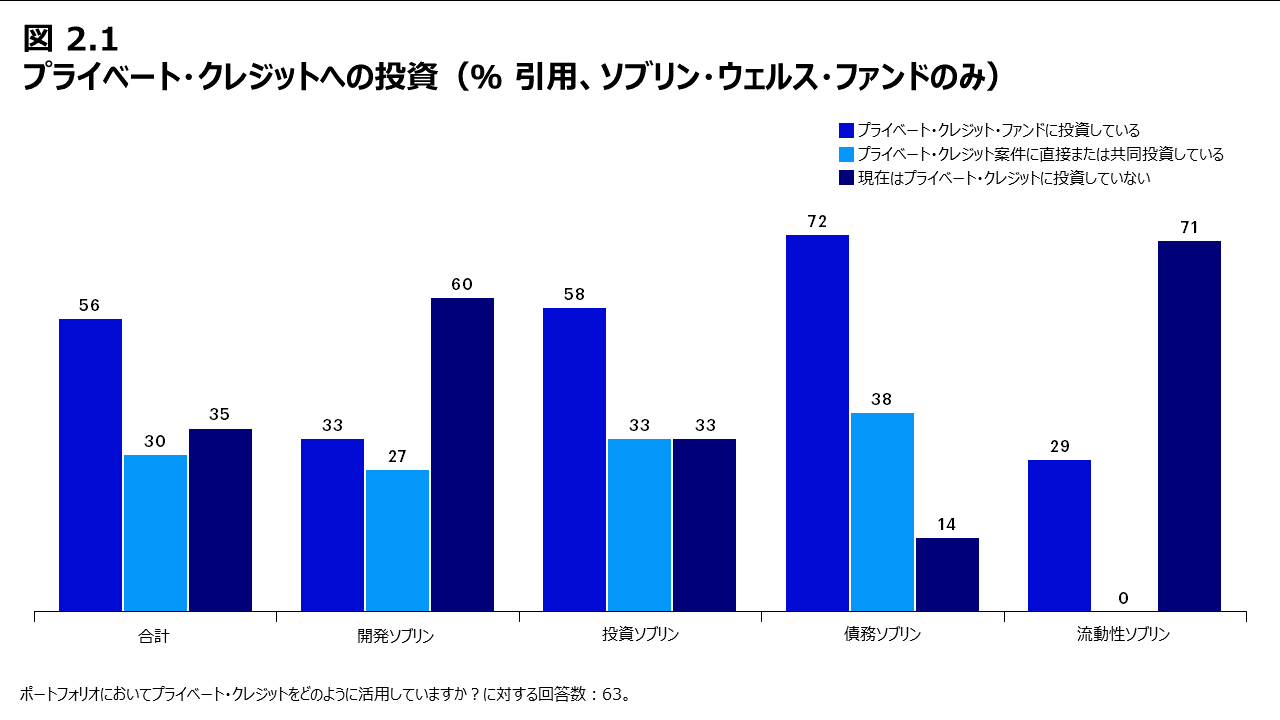

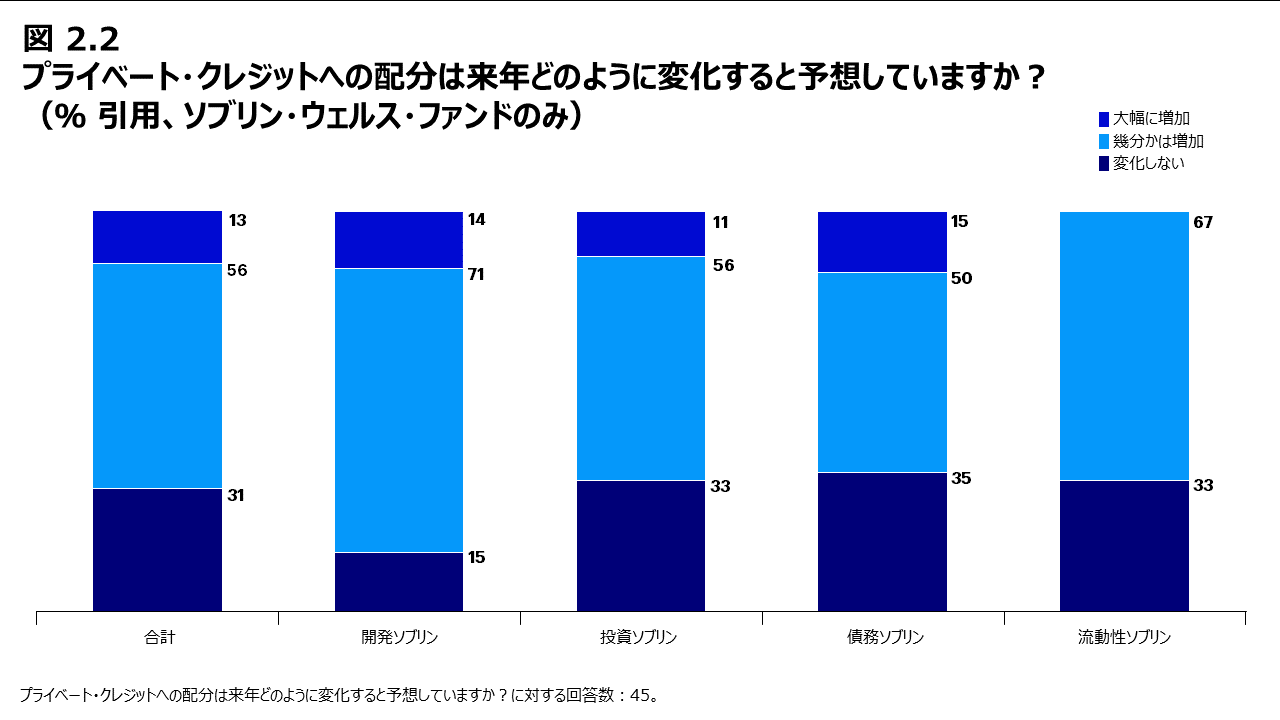

ソブリン・ウェルス・ファンドは、こうした新しい融資環境の可能性をいち早く認識しており、プライベート・クレジットは今やソブリン・ウェルス・ファンドの間で広く採用されている戦略となっています。回答者の56%がファンド投資を通じて、30%が直接または共同投資を通じてプライベート・クレジット投資に参加していると述べています(図2.1)。伝統的な融資チャネルが制約されたままであるため、ソブリン・ウェルス・ファンドの投資戦略おけるプライベート・クレジットの役割は高まる見通しです。3分の2超のソブリン・ウェルス・ファンドが今後数年間でプライベート・クレジットへの配分を増やす計画です(図2.2)。

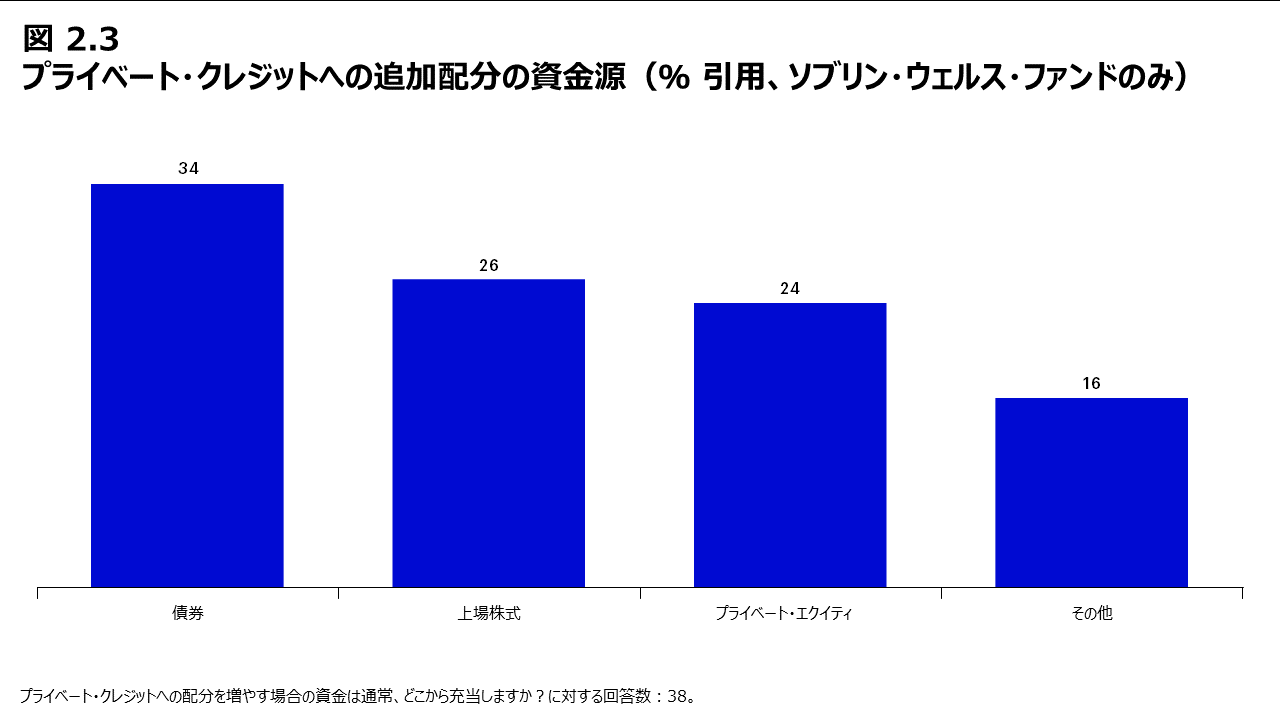

興味深いことに、こうした追加された配分の資金源は様々であり、ソブリン・ウェルス・ファンドは主に債券(34%)、上場株式(26%)、プライベート・エクイティ(24%)から資本を再配分しようとしています(図2.3)。

あるアジアのソブリン・ウェルス・ファンドは次のように述べています。「現在の配分は非常に低いものの、プライベート・デットは私たちが優先すべきと考える投資先の1つです。ただしその場合、インハウスでの能力を開発する必要があります。新しい資産クラスへの投資を始める場合、その分野を専門とする人材がいることが重要であるからです。」

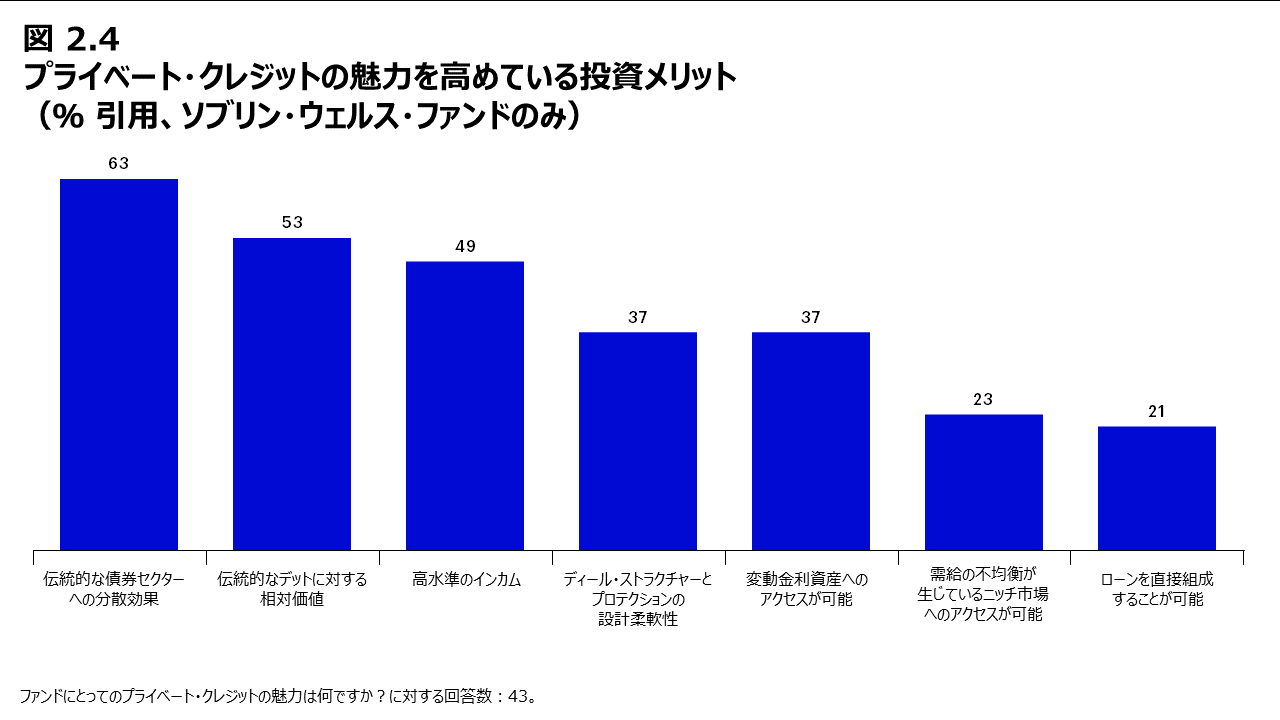

プライベート・クレジットへの関心が高まっている理由はいくつかの要因があります。中でも最も重要なのは、この資産クラスが伝統的な債券セクターに対して分散効果(63%)と、伝統的なデットに対する相対価値(53%)が期待できることです(図2.4)。

プライベート・クレジット投資の高水準のインカム(49%)とディール・ストラクチャーおよびプロテクションの設計柔軟性(37%)も、大きな魅力とみられています。

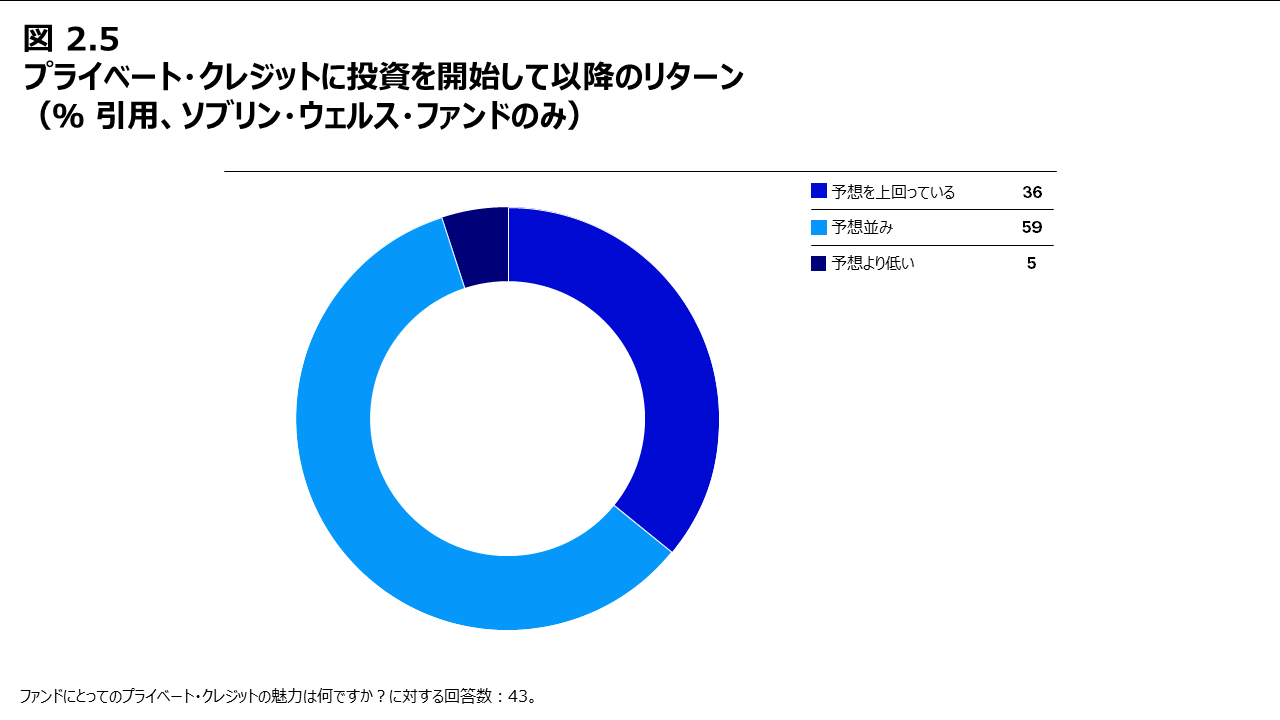

プライベート・クレジットの堅調なパフォーマンスを受けて、この資産クラスへの関心はいっそう高まっています。プライベート・クレジットに投資しているソブリン・ウェルス・ファンドの3分の1超が予想を上回る

リターンを得ていると述べています(図2.5)。ある中東のソブリン・ウェルス・ファンドは次のように説明しています。「銀行規制の強化が続いていることで、プライベート・クレジットにとって良い市場が生まれ、そして私たちがその市場に参加するといった構造的な状況が見られます」

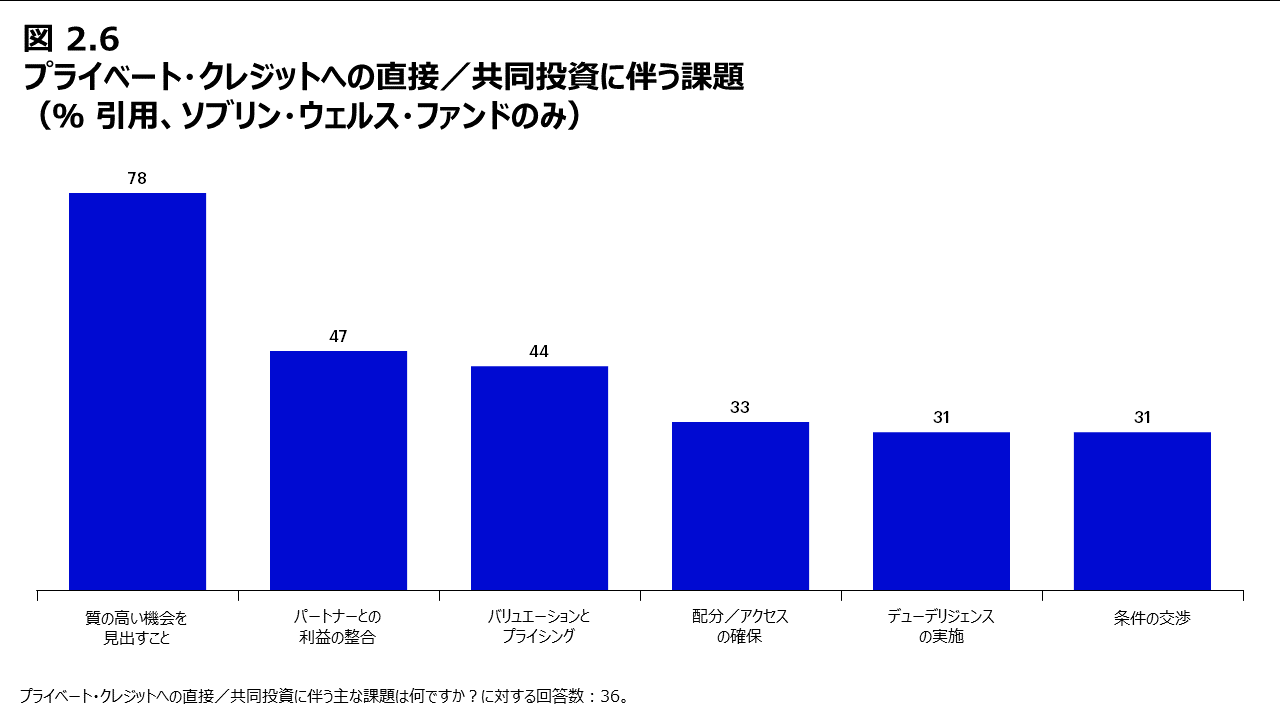

プライベート・クレジットの魅力は明らかですが、ソブリン・ウェルス・ファンドは競争が激化するこの市場への投資に伴う課題についても認識しています。最も多くの回答者が指摘する懸念事項には、質の高い機会を見出すこと(78%)やパートナーとの利益の整合(47%)、バリュエーションとプライシング(44%)などがあります(図2.6)。

現在の厳しい競争環境を乗り切り、創出する価値を最大化するため、多くのソブリン・ウェルス・ファンドが、社内に専門的な知識と能力を備えたプライベート・クレジット・チームを構築しています。

また、最も高いパフォーマンスを挙げているファンドを特定し、魅力的な共同投資機会にアクセスできるよう、戦略的なポジショニングを取ることにも注力しています。

ある欧米のソブリン・ウェルス・ファンドは次のように指摘しています。「私たちは、クレジットの投資機会をタクティカルに捕捉しながら、シニア・トランシェ中心に投資するダイレクト・レンディングを含むプライベート・クレジット投資に戦略的に取り組んできました。このアプローチは、低リスクで低リターンの投資フレームワークに則ったものですが、過去のパフォーマンスは目覚ましいものとなっています。私たちの成功を支えているのは、タクティカル・クレジット・チームによる厳格なリスク評価と規律ある投資哲学です。」

ソブリン・ウェルス・ファンドは自らが持つ固有の強みを活かして、プライベート・クレジット市場における競争上の優位性を獲得しています。例えば、彼らの投資期間が長いため、長期的な運用目標とリスク許容度に合致する投資機会に焦点をあてて、忍耐強く選択的にディール・ソーシングを行うことができます。

また、多くのソブリン・ウェルス・ファンドは、その規模と影響力を利用して大手のプライベート・クレジット運用会社と戦略的パートナーシップを結び、有利な条件の取引フローへのアクセスを独占的に確保しています。

ある中東のソブリン・ウェルス・ファンドは、こうしたパートナーシップの重要性を強調して次のように述べています。「私たちは、高いリターンを創出してきた実績を持つ、厳選されたトップクラスのプライベート・クレジット運用会社のグループと緊密に連携しています。双方の利益を一致させ、双方の専門知識を組み合わせることで、市場で最も魅力的な機会を特定し、実行することができています。」

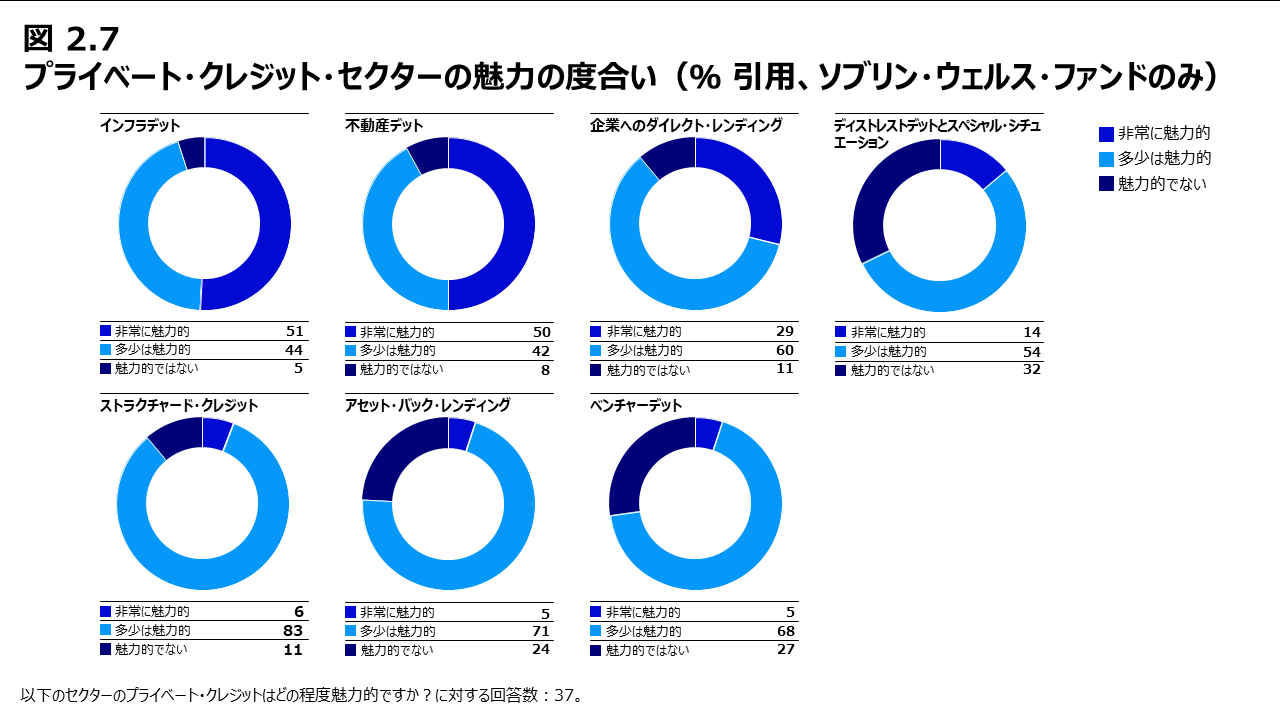

プライベート・クレジットの特定分野に関して言うと、ソブリン・ウェルス・ファンドはインフラデット(51%)、不動産デット(50%)、企業へのダイレクト・レンディング(29%)を最も重視しています(図2.7)。上記のセクターの魅力には、安定した長期のキャッシュフローの可能性と、世界的に高まるインフラおよび不動産向けファイナンスへの需要に乗じる機会が反映されています。

インフラデットは、ソブリン・ウェルス・ファンドの長期的な投資期間との相性が良いうえ、自国と地域の経済発展を支えるというソブリン・ウェルス・ファンドの使命とも合致することがあります。ソブリン・ウェルス・ファンドは、交通網、エネルギー・システム、通信インフラなどの重要なインフラ・プロジェクトに資金を提供することで、魅力的なリスク調整後リターンを創出するとともに、地域経済の長期的な成長と回復力に貢献することもできます。

インフラデットはインフラ株式への投資と比べて低いリスク特性を持ち、キャッシュフローがより予測可能で、しかも資産の管理と運用への直接的な関与の必要性が低いため、これらを選好するソブリン・ウェルス・ファンドもみられました。

不動産デットはソブリン・ウェルス・ファンドにとって、もう一つの重点分野となっています。安定した収益源になる可能性と、質の高い収益を生み出す不動産の開発に資金を提供する機会をもたらすからです。現在の市場環境では、市場の歪みと資金調達ギャップを背景に、十分な資金力を持つ投資家にとって魅力的な投資機会が生まれており、不動産デットの分野はいっそう魅力度が高まっています。

一方、企業へのダイレクト・レンディングはソブリン・ウェルス・ファンドに対し、規制の強化と資本要件の引き上げを受けて企業向け融資市場から撤退した伝統的な銀行が残した資金調達ギャップを埋めることを可能にします。ソブリン・ウェルス・ファンドは、ミドルマーケットの企業にカスタマイズされた資金調達ソリューションを提供することにより、魅力的な利回りを生み出すとともに、対象市場における企業の成長と規模拡大を支援することもできます。

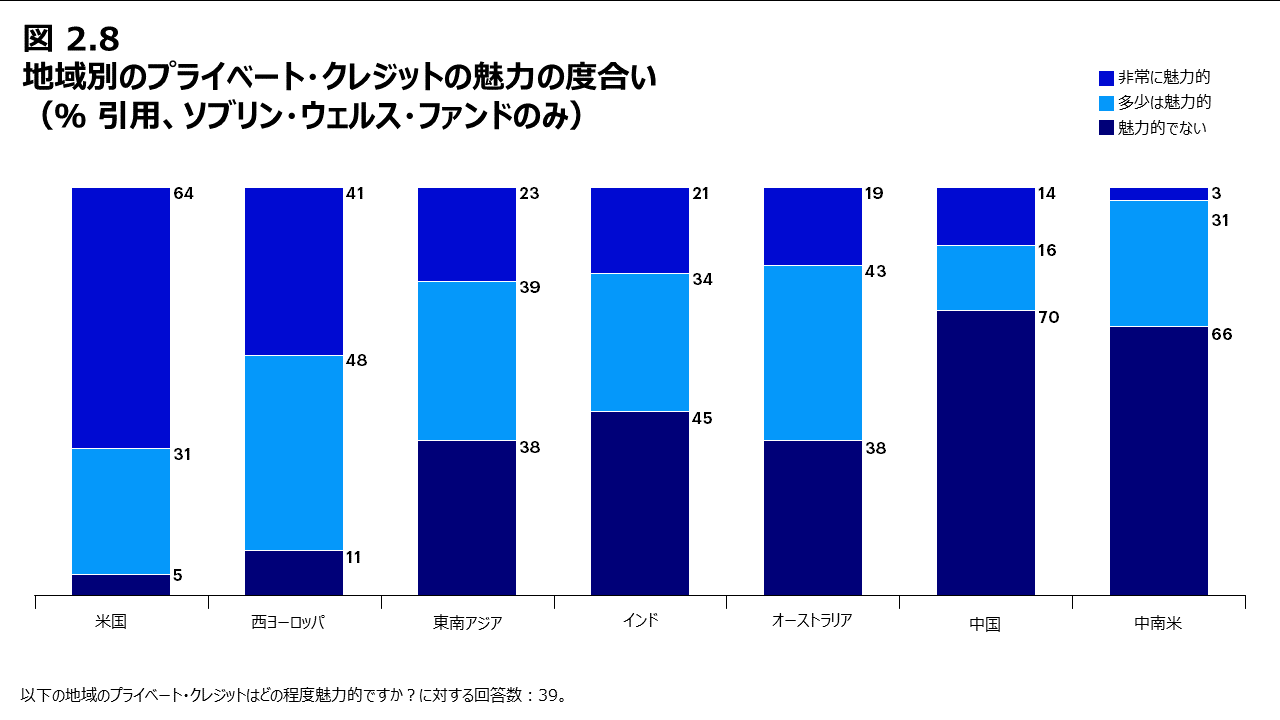

地域別にみると、ソブリン・ウェルス・ファンドは主に先進国市場に的を絞っており、プライベート・クレジット投資を行ううえで最も魅力的な地域は米国(64%)と西ヨーロッパ(41%)だとみています(図2.8)。これらの市場は奥行きが深くて成熟しており、そのことが強固な法的および規制上の枠組みと相まって、プライベート・クレジット投資を行う上での安定的で魅力的な環境をもたらしています。

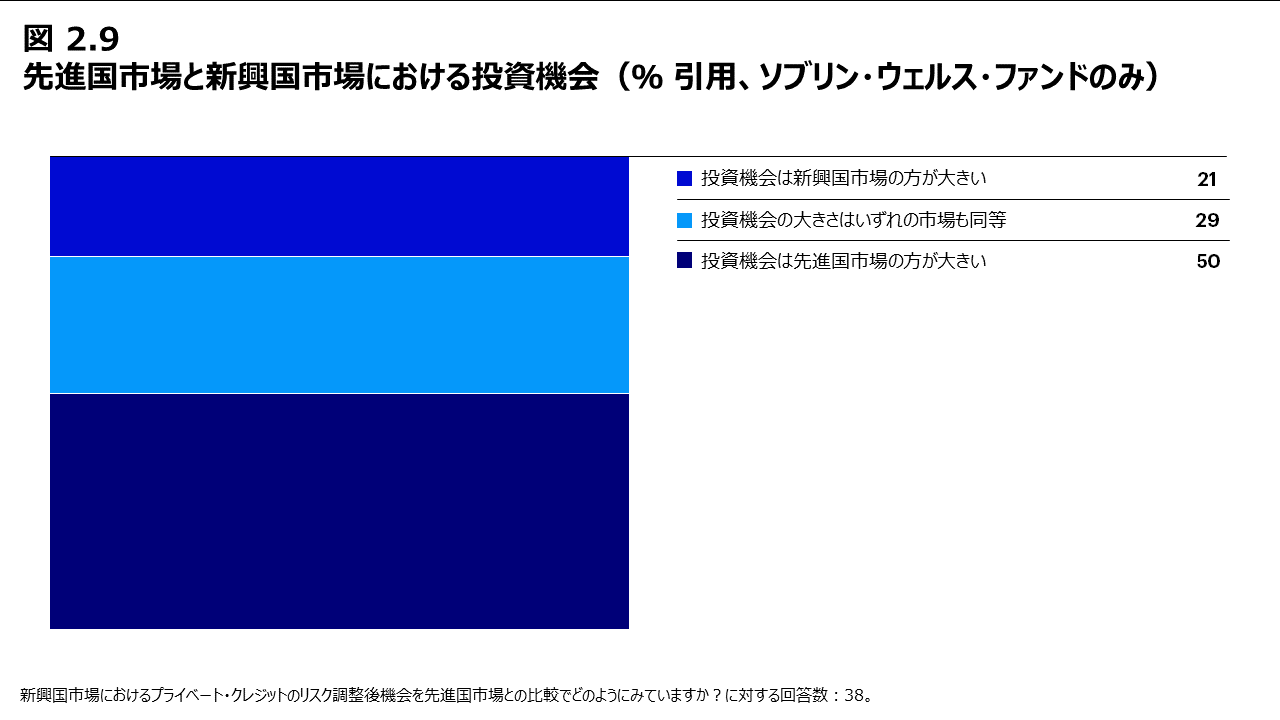

一方、新興国市場においても、上場市場が未発達であることと、野心的なインフラ目標を下支えするための膨大な資金需要があることから、プライベート・クレジット投資機会に対する認識が高まっています(図2.9)。多くの新興国では、資金調達ギャップを埋め、経済成長と発展を支えるうえで、プライベート・クレジットが重要な役割を果たしているとみられています。

ある欧米のソブリン・ウェルス・ファンドは、「インドに関心を持っています。この国からは、私たちのリターン要件を満たす投資機会が多くもたらされています」と述べています。特にインド市場に対するソブリン・ウェルス・ファンドの関心が高まっています。大規模な経済が持続的に成長し、人口動態が好ましく、政府がインフラ開発と金融セクター改革に注力しているからです。

一方、新興市場への投資には固有のリスクと課題もあります。

あるソブリン・ウェルス・ファンドが警告しているように、新興国市場の監視体制は不十分であるうえ、政治および経済情勢の起伏が激しくなる可能性があることを踏まえると、新興国市場とプライベート・クレジットの組み合わせは「非常に不安定」と言えるかもしれません。ソブリン・ウェルス・ファンドはこうしたリスクを軽減するため、新興国市場のプライベート・クレジットに対して厳選された規律あるアプローチを採用するとともに、下落リスクに対する強力なプロテクションを有する投資機会に的を絞り、さらには市場と規制環境を深く理解している経験豊富な現地の運用会社と提携しています。

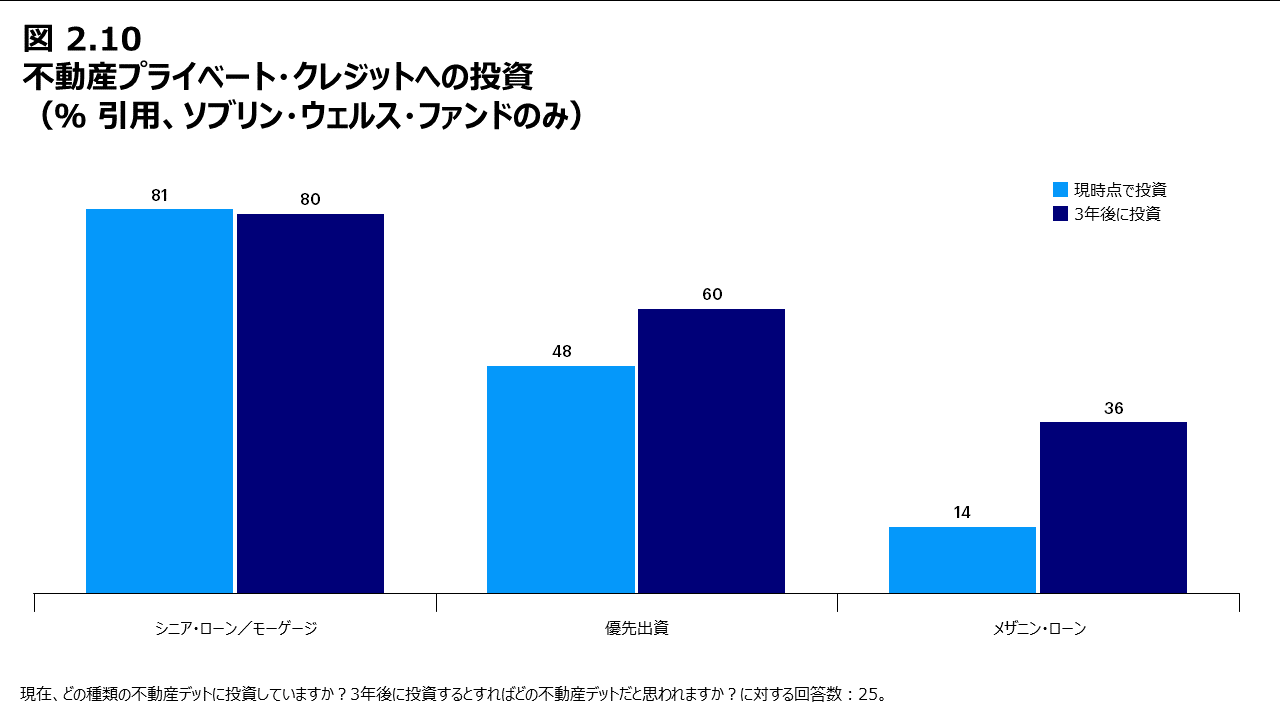

不動産セクターにおいて、ソブリン・ウェルス・ファンドは、銀行による融資基準の厳格化が続いていることを踏まえ、足もとの魅力的な掘り出し物や価値を高める投資機会の最大化をより重視するようになっています。本調査からは、ソブリン・ウェルス・ファンドが追加的な利回りを重視し、今後3年間でメザニン・ローンを利用する機会が増えると予想していることが明らかになりました(図2.10)。

メザニン・ローンは、不動産への投資を可能にしつつ、ダウンサイド・プロテクションを提供し、しかもシニア・ローンに比べて高いリターンをもたらす可能性があることから、ソブリン・ウェルス・ファンドの間で人気が高まっています。この金融商品は通常、資本構造の中でシニア債と株式の間に位置付けられ、信用補完の機能とともに、非常に魅力的な利回りを提供します。

ある中東のソブリン・ウェルス・ファンドは次のように説明しています。「昨年、私たちはメザニン・タイプの取引をいくつか行い、現在もその1つに取り組んでいます。株式のようなリスクを取ることなく、株式のようなリターンが得られます。14~15%のリターンが得られ、しかも資本を保護する自己資本バッファーがある程度残されるのであれば、それは魅力的なポジションといえます。資産価値の上昇の恩恵は受けないので、リターンの上振れ幅は限定的ですが、それでもリターンはかなり魅力的です。

メザニン・ローンが使用されるもう一つの理由は、ソブリン・ウェルス・ファンドが現在の市場環境の中でリスク調整後リターンを最適化できることです。現在、不動産のバリュエーションは不安定になっていますが、これらの金融商品は不動産エクイティ持ち分の保有と異なり、全てのリスクを負うことなく魅力的な利回りを創出する手段となります。さらに、これらの投資は構造化されているため、ソブリン・ウェルス・ファンドは最低リターンの基準やコントロール権などの有利な条件とプロテクションを求めて交渉することができます。これは、ダウンサイドリスクの軽減に役立ちます。

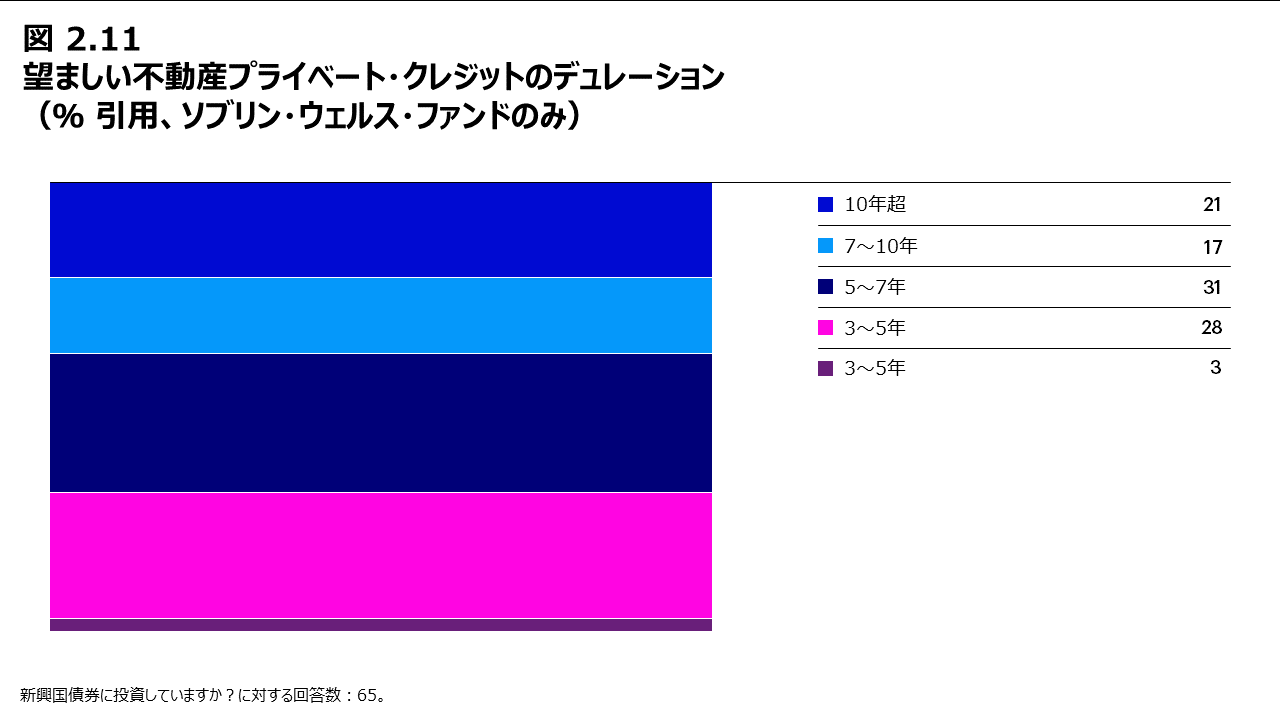

ソブリン・ウェルス・ファンドは不動産プライベート・クレジット投資におけるデュレーションの重要性も指摘しており、取引を実行可能なものにするには一定のミニマム・デュレーションを設ける必要があるという共通認識を持っています(図2.11)。パフォーマンスが良好なローンの満期延長を可能にするオプションの設定は、柔軟性と潜在的な追加利回りをもたらす有利な特徴とみなされています。

別の中東のソブリン・ウェルス・ファンドは次のように指摘しています。「メザニン・ローンに投資する場合、その投資を価値あるものにするには、例えば2年物金利並みの最低リターンを確保したいと考えています。あまりにも早期に償還される状況には望ましくありません。最低でも2年間は投資を継続し、リターンを得ることを希望しています。裏付けとなる資産のパフォーマンスが良好である限り、投資を継続することでより高いリターンを得られる可能性があると考えています。」

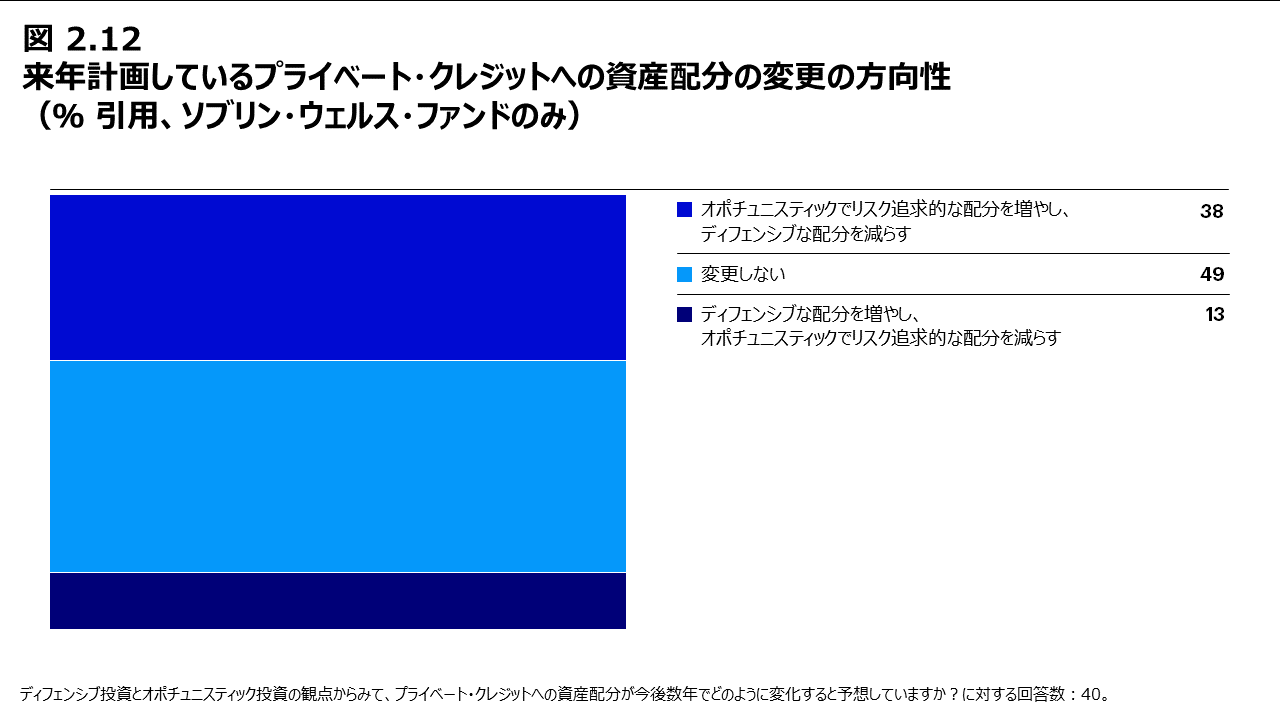

プライベート・クレジット市場は変化し続けているため、ソブリン・ウェルス・ファンドはディフェンシブ投資とオポチュニスティック投資のバランスを取ることをますます重視しています。現在の市場環境を踏まえてより慎重なアプローチを取ろうとしているファンドがある一方で、市場競争が激化するなかで競争力を維持するためには比較的リスクの高い分野における新たな投資機会に対してオープンな姿勢で臨む必要があるだろうと考えるファンドもあります。

本調査からは、回答者の38%が今後1年間でプライベート・クレジットへのよりオポチュニスティックでリスク追求的な投資への配分を増やすことを計画している一方、13%がよりディフェンシブなアプローチを取ると予想していることがわかりました(図2.12)。このようにソブリン・ウェルス・ファンドによって戦略が乖離している背景には、ソブリン・ウェルス・ファンドによってリスク許容度や投資目的が異なり、プライベート・クレジット市場の異なるセグメントの相対価値や可能性に関する見方も異なっていることがあります。

一部のソブリン・ウェルス・ファンドは、現在の市場環境は、より高いリターンを追求するために追加的なリスクを負う好機だとみています。こうしたソブリン・ウェルス・ファンドは、潜在的なリターンがリスクに十分見合うと考えられるディストレストデット、スペシャル・シチュエーション、また、それ以外の高利回りのセクターでの投資機会に注目することがよく見られます。

ある欧米のソブリン・ウェルス・ファンドは次のように述べています。「我々は非常に優秀なチームを組織しており、投資機会の発掘がより難しくなる中でも当社のスキルセットを活用してポートフォリオを拡大できるような成長市場に注目しています。」

このソブリン・ウェルス・ファンドは、市場におけるより複雑で困難な分野の専門知識を深めています。そうした取り組みによって、他の投資家が見逃しそう魅力的な機会を見つけて実行することができます。

一方、ソブリン・ウェルス・ファンドの中には、シニア有担保デットや市場におけるその他の低リスク・セグメントへのディフェンシブな投資に的を絞ったより慎重なアプローチを取るところもあります。こうしたファンドは、現在の市場環境が積極的なリスクテイクに適さない可能性があると考えて、資本の保全と安定した収益の創出を優先しています。最終的に、プライベート・クレジットに対してよりディフェンシブなアプローチを取るか、あるいはよりオポチュニスティックなアプローチを取るかの判断は、ソブリン・ウェルス・ファンドの全体的な投資戦略、リスク許容度、市場見通しなど、様々な要因によって左右されます。

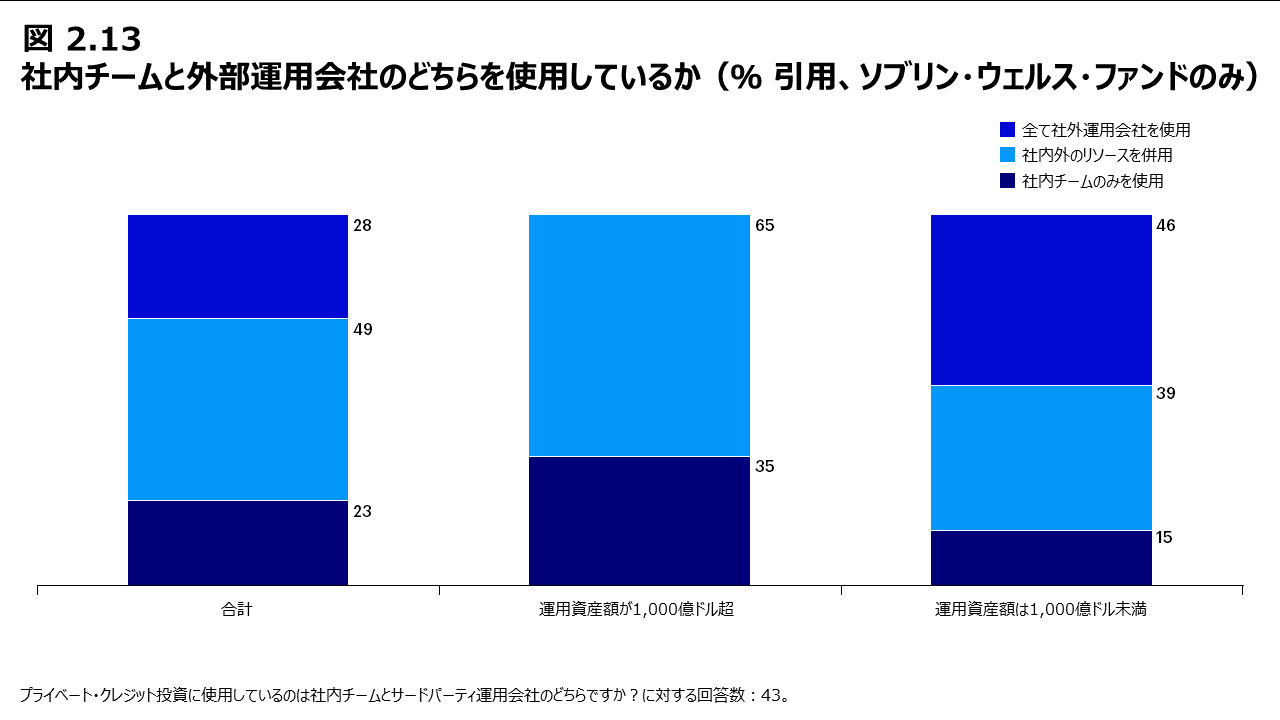

ソブリン・ウェルス・ファンドはプライベート・クレジットへの投資機会の活用を模索する一方で、こうした投資にどうアプローチするのが最善かという問題にも取り組んでいます。本調査からは、社外の運用会社と社内チームのどちらを利用するかはファンドの規模によって異なり、規模の大きい(運用資産が1,000億ドルを超える)ソブリン・ウェルス・ファンドになるほど社内外のリソースを併用する可能性が高いことがわかりました(図2.13)。

プライベート・クレジット投資に社外運用会社を使用するのか、社内チームを構築するのかの判断は、コスト、管理、専門知識へのアクセスなど、様々な要素の検討が必要になります。社外運用会社を活用する場合、ソブリン・ウェルス・ファンドは、専門的なスキルやリソースの他、その業界内の幅広い人脈にすぐアクセスでき、また、質の高い案件の紹介を受けることができます。また、大規模な社内チームを構築し維持することによるリスクなど、直接投資に伴うリスクの一部を軽減するのにも役立ちます。

ただし、社外運用会社を利用すると、コストが上昇したり、投資判断に対するコントロールを失ったりする可能性が生まれるなどの欠点もあると思われます。プライベート・クレジットにアプローチするなかで経験を積み、スキルを磨くソブリン・ウェルス・ファンドが増えるにつれて、プライベート・クレジット投資をより直接的に管理し、コストを削減するために、独自の社内チームの構築を目指すソブリン・ウェルス・ファンドが増えています。

ある欧米のソブリン・ウェルス・ファンドは、「最終的には、ほとんどのプライベート・クレジット取引に対処するための社内チームの構築を検討することになるでしょう」と説明しています。このソブリン・ウェルス・ファンドの狙いは、インハウスでの専門知識と能力を開発することにより、プライベート・クレジット投資に対するコントロールを強化し、投資活動を全体的な戦略目標とより密接に整合させることです。

別の欧米のソブリン・ウェルス・ファンドは、「使用する社外運用会社の数を増やしてきましたが、私たちのプライベート・クレジット投資は主に社内チームが担当しています」と述べています。ソブリン・ウェルス・ファンドは、こうしたハイブリッド型のアプローチを取ることにより、社外運用会社の専門知識とリソースを活用しながら、プライベート・クレジット投資を監督および管理する有能な社内チームを維持することができます。

結局のところ、社外運用会社と社内チームとの最適なバランスは、ソブリン・ウェルス・ファンドが置かれた特定の状況と目標によって決まります。最も効果的なアプローチを決定するうえでは、ファンドの規模、投資戦略の複雑さ、社内リソースと専門知識の可用性などの要素がいずれも重要な判断材料となります。

ソブリン・ウェルス・ファンドにとってプライベート・クレジットの重要性はますます高まっています。ソブリン・ウェルス・ファンドは、利回り、分散化、市場の非効率性に乗じる能力を追求するなかで、成長する資産クラスであるプライベート・クレジットへの資金配分を増やしており、特に先進国市場のインフラ、不動産、企業へのダイレクト・レンディングに注目しています。

プライベート・クレジット市場が進化し続け、この市場を巡る競争が激化するにつれて、ソブリン・ウェルス・ファンドは創出する価値を最大化し、投資目的を達成するため、環境の変化に合わせて戦略を調整しています。こうした戦略の調整には、専門的な社内チームの構築、最高のパフォーマンスを発揮する社外運用会社の特定、市場のよりリスクの高いセグメントにおける新たな投資機会に対する前向きな姿勢の維持などがあります。

第12回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディによると、地政学的緊張がインフレを上回るソブリン投資家の主な懸念事項となり、新興国市場に関する投資への関心が高まっていることが分かりました。

予測不能なマクロ環境下にあって、ソブリン・ウェルス・ファンドはポートフォリオの再調整を行い、株式やプライベート・クレジット、ヘッジファンドに軸を移しています。

新興国市場が勢いを増すなか、ファンドは選択的なアプローチを取り、インドを選好しています。

ソブリン・ウェルス・ファンドにとってプライベート・クレジットの魅力が増しており、多くがファンドおよび直接取引を通じて投資を行っています。ソブリン・ウェルス・ファンドは先進国市場を選好しますが、新興国市場の開拓も行っており、ディフェンシブ戦略とオポチュニスティック戦略のバランスを取って競争の激しい環境を乗り切ろうとしています。

ソブリン投資家は投資プロセスへのAI導入を進めており、必要不可欠なツールになるAIのポテンシャルを認識しています。課題は存在しますが、ファンドは障壁を乗り越えるためにトレーニングとパートナーシップへの投資を行っています。

中央銀行の間ではESGの導入が進んでいますが、ソブリン・ウェルス・ファンドは市場が成熟するなかで自らのアプローチを精緻化しています。

気候リスクは重大な要素として認識されており、投資家はポートフォリオを世界的な気候目標に整合させようとしています。

エネルギー転換を促す方策として、エンゲージメントと再生可能エネルギーへの配分は、完全なダイベストメントよりも好まれています。

世界的に先行き不透明感が広がるなか、中央銀行は準備金の積み増しと分散化を行っています。準備金の武器化と米国債務水準の上昇に関する懸念のために、金の魅力は高まっています。中央銀行がリターン強化とリスク削減を試みるなか、新興国市場への配分が増えています。

当資料は、一般もしくは個人投資家向けに作成されたものではなく、機関投資家向けのものとなります。情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が、英文でリリースされた”Invesco Global Sovereign Asset Management Study 2023”を解説するために作成された英語コンテンツの一部を翻訳して作成したものであり、法令に基づく開示書類でも投資勧誘を目的としたものでもありません。翻訳(または抄訳)には正確を期していますが、必ずしも完全性を保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、公表されたデータ等に基づいて作成されたものですが、過去から将来にわたって、その正確性、完全性を保証するものではありません。

本書に記載されたデータや記述等は過去の事実や実績を示したものであり、将来の運用成果等を示唆・保証するものではありません。本書で詳述した分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。市場の見通しに関するコメントは、本書作成時における筆者の見方を反映したものであり、将来の時点において予告なく変更される可能性があります。本書について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

3829130 -JP