IGSAMS2023 インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2023

第11回目となるインベスコ・グローバル・ソブリン・アセット・マネジメント・スタディによると、ソブリン投資家は、持続的なインフレと高まる地政学リスクや気候変動リスクを特徴とする新たなマクロ経済環境にポートフォリオを適応させていることが分かりました。

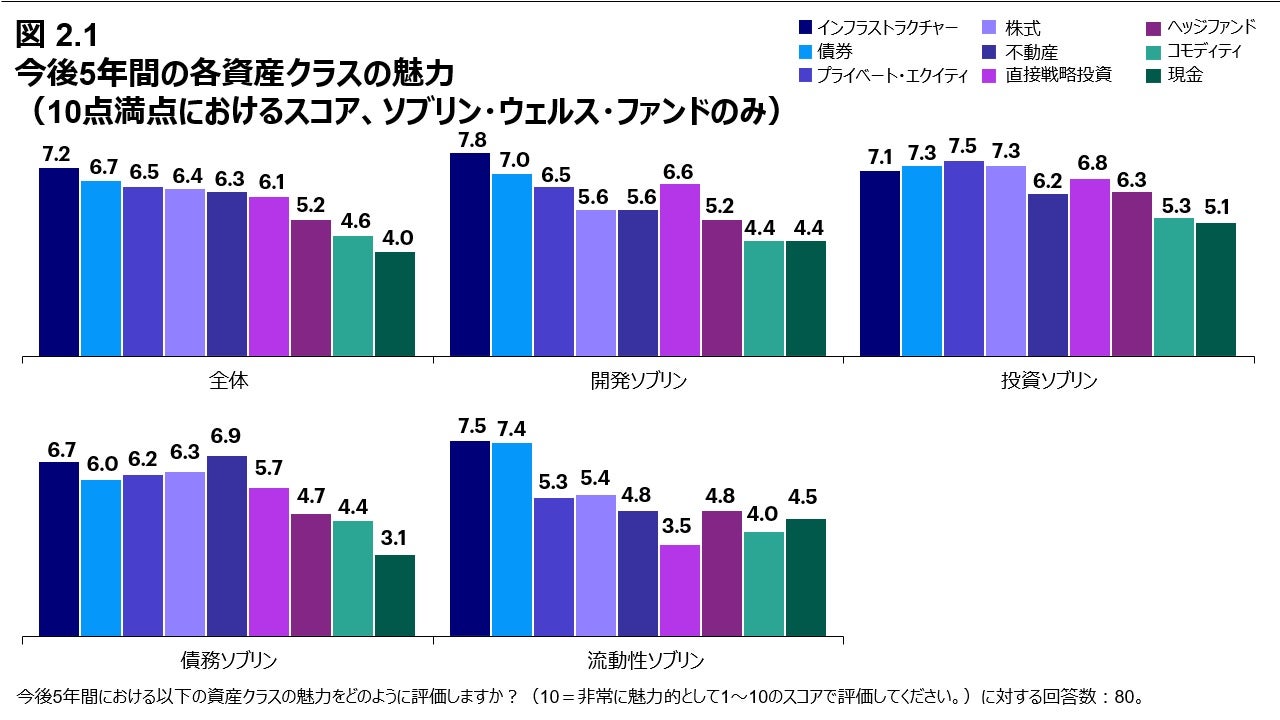

プライベート・アセットは、あらゆるセグメントのソブリン・ウェルス・ファンドにとって引き続き魅力的となっています(図2.1)。しかし、バリュエーションが調整されたことで、ファンドや資産間でのパフォーマンスの差異が明らかになり、投資家は、トップクラスの運用会社や魅力的な取引の見極めを重視し、より選択的な姿勢を強めるようになりました。ある中東の投資ソブリンは、「バリュエーションが下がってきているため、適切な価格で取引を行うのは以前ほど大きな課題ではありません。主な課題となっているのは、魅力的な取引を見つけることと、トップクラスのファンドへのアクセスを得ることです」と述べました。

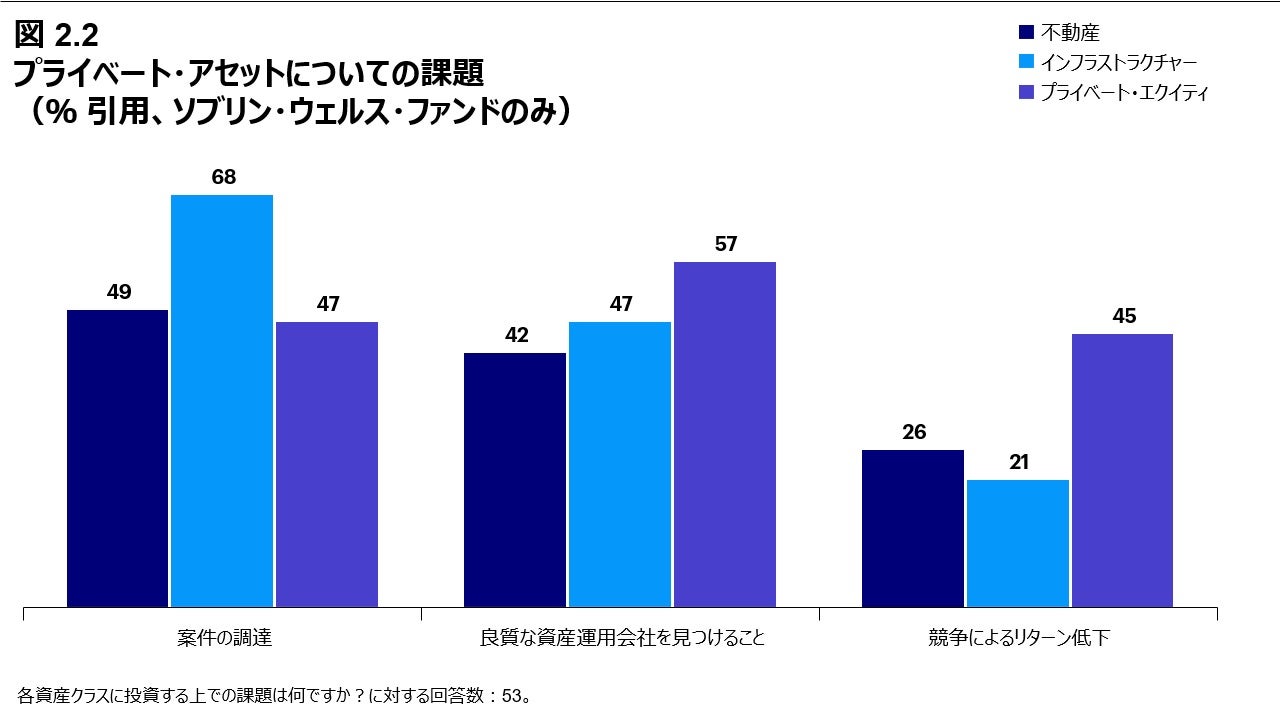

様々なプライベート・アセットのセグメントについて、案件の確保と優秀な運用会社へのアクセスが、特に新規の小規模なソブリン・ウエルス・ファンドにとって、最も大きな障害となっています(図2.2)。この1年、エネルギー資源を原資とするような豊富な資金力を持つソブリン・ウエルス・ファンドは、資金力に制約のある他の投資家が撤退する中、(案件確保にあたっての)強固なパイプラインの構築や、トップクラスのファンドへの更なるアクセス確保にあたって、有利な立場を取ってきました。小規模ファンドは、関係を構築し、相手方の運用会社にとって信頼できるパートナーになることの重要性を強調しています。彼らは、トップクラスの運用会社にとって魅力的なパートナーになる方法として、厳しいマクロ環境下での資金拠出や、共同投資の機会に際しての迅速な意思決定を挙げました。

ある中東の投資ソブリンは、次のように説明しました。「私たちは同業他社よりも意思決定が早いため、その点では助かっています。ただ、同業他社よりチケットサイズ(1回当たりの投資金額)が小さいため、より魅力的なファンドにアクセスし、関係を構築する上で課題があります。パフォーマンスには大きなばらつきがあり、上位4分の1に入るファンド、特に長期にわたって高いパフォーマンスを出し続けているファンドへのアクセスは、難しくなります。」

プライベート・アセットに投資しているほとんどのソブリンは、直接投資、共同投資、ファンド(図2.3)の組み合わせを採用しており、直接投資と共同投資は、エクスペンスレシオ(経費率)を下げるために不可欠と考えられています。ソブリン・ウエルス投資家は、トップクラスの共同投資先へのアクセスを得る上で、ファンド投資が重要と指摘しました:ある中東の投資ソブリンは、 「PEファンドに資金配分を行う際は、そのファンドが共同投資の機会を提供することを期待していますが、その関連性は重要です。」と述べました。実際、アジアを拠点とするある債務ソブリンが指摘するように、共同投資の質は、しばしば運用会社を決定する上で考慮する重要なポイントとなります。「新しいファンドについては、ファンド自体に投資する前に、そのファンドの共同投資機会をいくつか検討することで、ファンドについて知るのが一般的です。」

プライベート・アセットのデット評価が焦点に

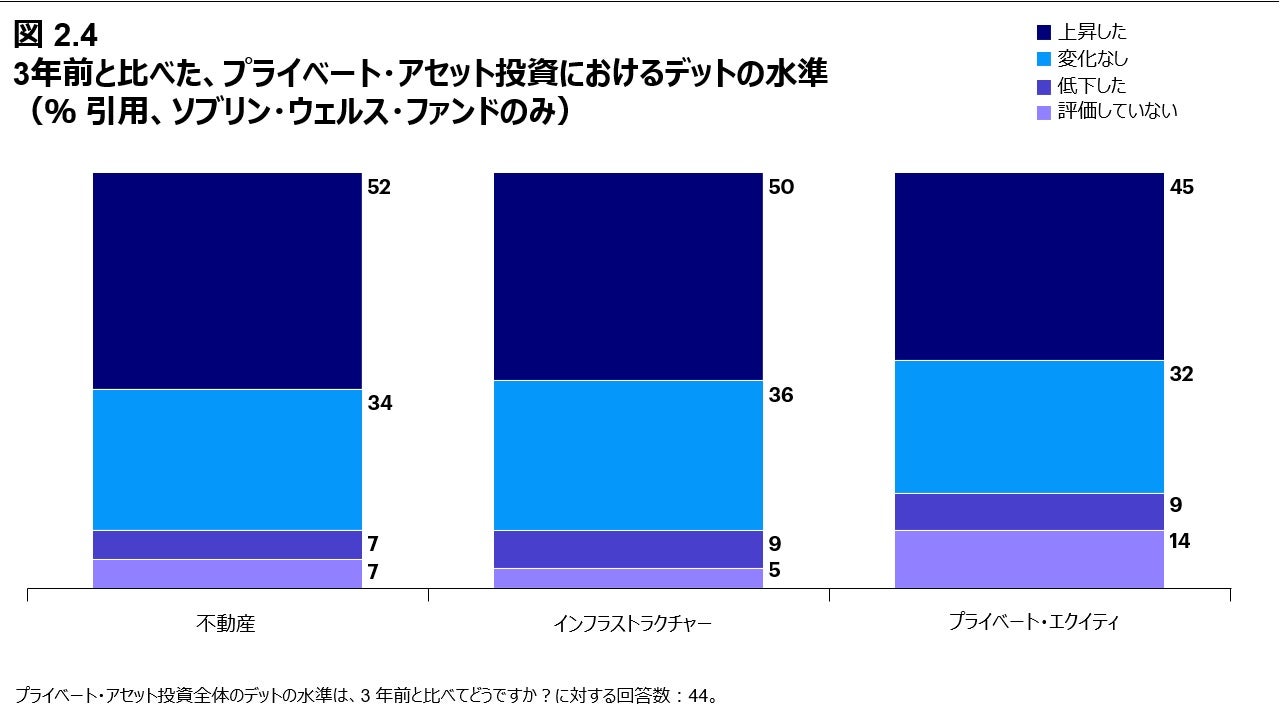

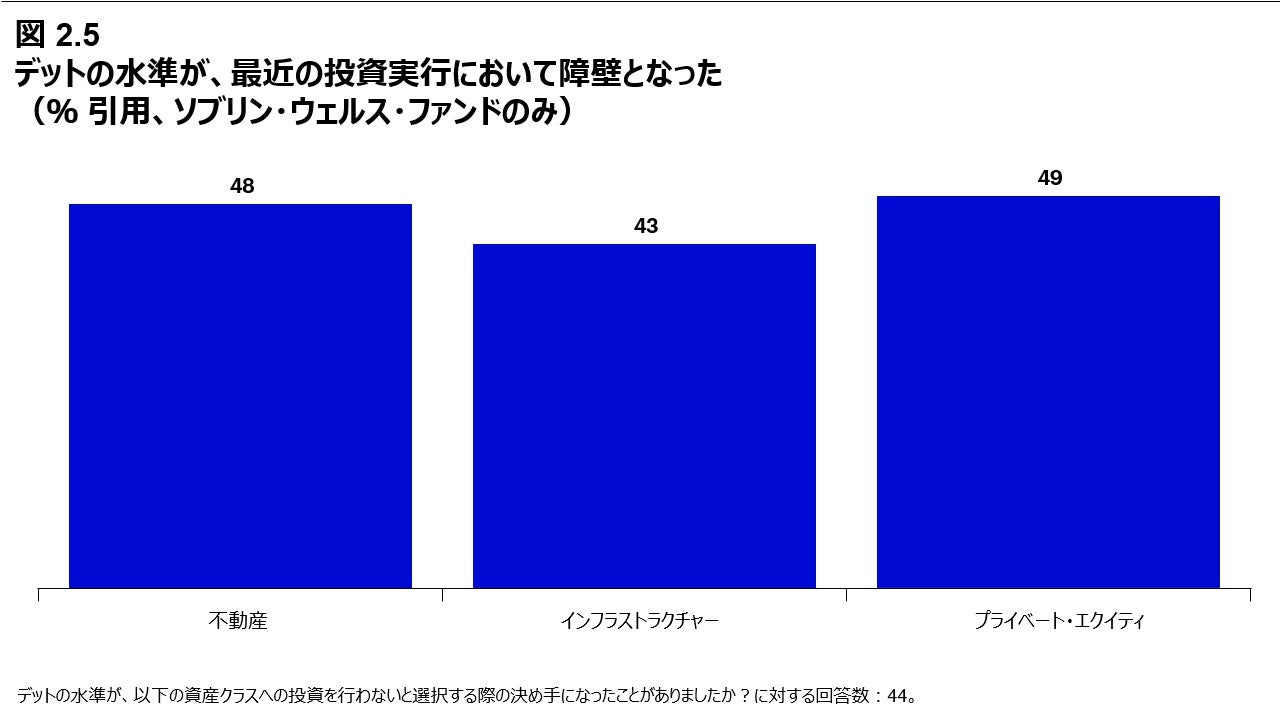

ほとんどの回答者が、プライベート・マーケットへの投資におけるデットの水準は3年前と比較して上昇したと回答しており(図2.4)、金利の上昇に伴い、プライベート・アセットの投資評価において、デットを考慮することの重要性が増しています。ソブリン・ウェルス・ファンドの半数近くが、魅力的でないデット・ストラクチャーを理由に、最近の不動産、プライベート・エクイティ、インフラストラクチャー案件への投資を思いとどまったことがある、としています (図2.5)。投資家は現在、レバレッジの高い案件に特に慎重になっており、ファンドと個別案件の両方について、デット指標を徹底的に検証しています。

プライベート・エクイティについても、ソブリンはプライベート・エクイティ・ファンドを精査し、ファンドがオーガニックグロースやオペレーションの改善を通じて実質的なバリューを生み出しているか、あるいはレバレッジに頼ってリターンを生み出しているのか判断するようになっています。あるアジアの投資ソブリンは、「ファンド分析の際は、キャッシュフローを掘り下げて、バリューを生み出しているかを精査します。ほとんどのバリューがレバレッジによるものであれば、現在の市場においては重大なリスクと見なします。オーガニックグロースやオペレーションの改善は好ましく受け止めますが、レバレッジに牽引されたバリューは、懸念材料となります」と説明しました。

回答者は、直接投資や共同投資を行う場合、パーチェス・ストラクチャーやレバレッジ額を精査するとしました。彼らは、負債の返済条件や、金利が固定か変動かに細心の注意を払っています。

ある中東の開発ソブリンは、「デットの水準は必ず精査します。それは今、極めて重要なKPIとなっています。私たちがより大きなチケットサイズとなるような共同投資では、さらに深く掘り下げ、バイアウト・ストラクチャー、適用されるレバレッジ、金利、それらが固定かどうかについても調べます」と述べました。

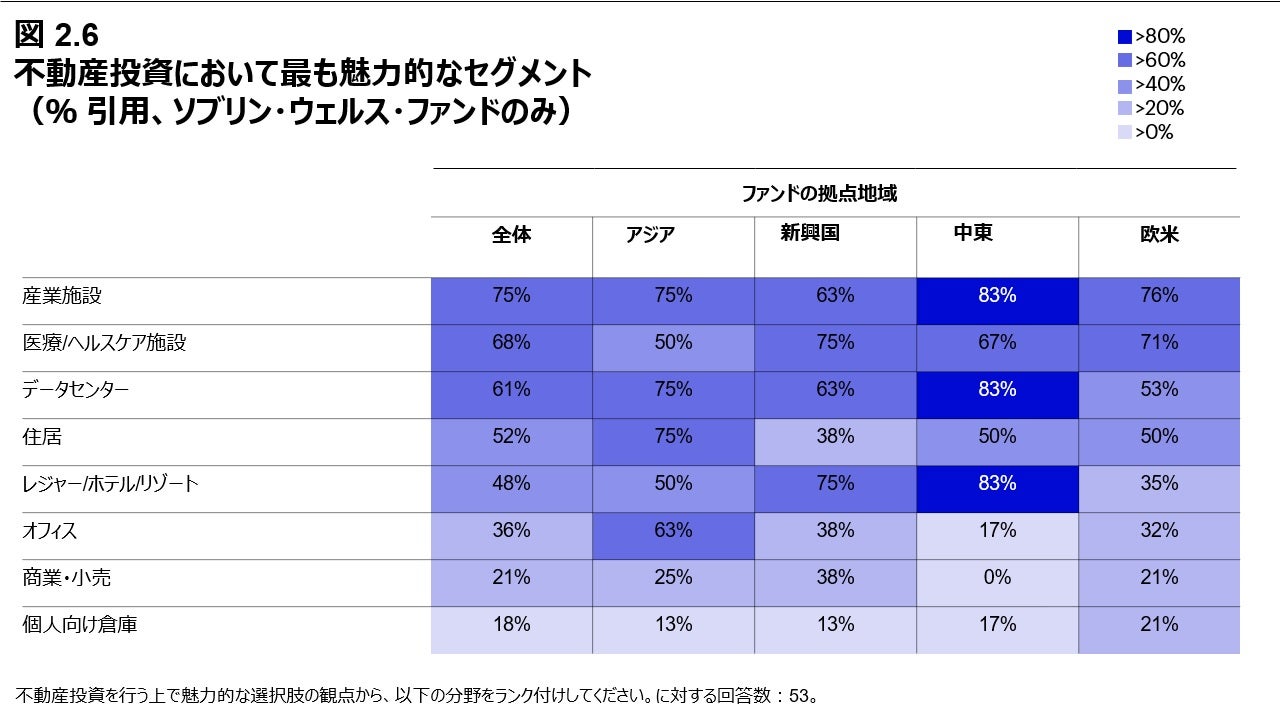

不動産は現在、インフラやプライベート・エクイティよりも魅力が低いと認識されていますが(図2.1)、これは主に、オフィスや商業・小売セクターにおける課題が原因となっています(図2.6)。

これらのセクターに大きなエクスポージャーを持つ多くのソブリン・ウェルス・ファンドは、産業施設、医療施設、データセンターなど、より魅力的なセクターへの分散投資を求めています。リショアリングやフレンド・ショアリングのトレンドにより、物流スペースや倉庫への需要が高まり、産業施設セクターへの関心が高まっています。ある中東の投資ソブリンは、「私たちはオフィスへのエクスポージャーがかなりあり、住居や、個人向け倉庫・物流施設などのオルタナティブなセクターへの投資を増やすことで、分散投資を目指しています」と述べました。

ファンドは、不動産ポートフォリオの分散を図りたい意向を示しつつ、案件は一般的にオポチュニティ主導であり、投資を行うかどうかは案件ごとに評価される、とも指摘しています。実際、オフィスセクターに課題があるにもかかわらず、現在の環境を好機と捉える投資家もいます。ある欧米の債務ソブリンは、「不動産への配分を増やしています。オフィスセクターは短期的にはピンチであっても、その後徐々に回復するでしょう。今後2年間、建設や投資が不足すれば、2024年にはより好機が生まれるでしょう」と述べました。

ソブリンは、医療施設やデータセンターといったオルタナティブな不動産セクターにも投資機会を探っており、その魅力度をそれぞれ2位、3位としています。パンデミックは医療インフラの重要性を浮き彫りにし、病院、診療所、福祉施設などへの投資を促しました。一方、データセンターは、デジタル技術やリモートワークの伸びにより人気を博しています。

ソブリン・ウェルス・ファンドは、進化する不動産情勢に対応するため、ポートフォリオを分散させ、新たな投資機会を探ることで、リスクとリターンのバランスを取ろうと努めています。あるアジアの投資ソブリンは、「私たちは常に、ポートフォリオとリスク調整後リターンの最適化を目指しています。分散投資は非常に重要であり、魅力的なリターンを提供し、投資目標の達成に役立つ新しいセクターや資産クラスの開拓には前向きです」と述べました。

インフラは、最も魅力的なプライベート・アセットのセグメントと考えられています(図2.1)。しばらくの間、様々なインフラのカテゴリーにおいて、ソブリンは、長期かつ予測可能な収益をもたらす数十年の長期契約があり、また成熟した規制環境における監督下で、暗黙あるいは明示的なインフレ・パススルーの恩恵を受けられる、独占的なインフラ資産を選好してきました。これには、主要空港、有料道路、電力網、水道、送電網など、代替が困難な重要インフラが含まれます。長期的に安定したリターンを提供するこれらの資産は、ソブリン・ウェルス・ファンドの長期的な焦点にうまく合致しています。

エネルギー生産者は通常プライステイカーであるため、伝統的に、再生可能エネルギー発電は、独占のカテゴリーには当てはまりません。それにもかかわらず、ソブリン・ウェルス・ファンドは現在、再生可能エネルギーを最も魅力的なインフラ・セクターと見なしています(図2.7)。

欧州における戦争とそれに続くエネルギー危機により、再生可能エネルギー・インフラへの需要が世界的に急増し、各国政府は、投資の見返りとして長期的な価格コミットメントを提供しています。一部のソブリンは、(この資産クラスの)収益とバリュエーションの確実性が高まる可能性に注目しており、おそらくこれにより、リターン・プロファイルが安定し、気候変動目標を達成しつつ、インフラ資産の持つ魅力的な特性に近づいていく可能性があります。

再生可能エネルギー発電への投資意欲が最も高いのは、新興国と欧米諸国を拠点とするソブリンです。新興国では、追加的なエネルギー発電インフラが優先されることが多い一方、欧米のファンドの多くは、自国がエネルギー危機で大きな打撃を受けたことを指摘しました。ある欧米の債務ソブリンは、「直近のエネルギー危機は、エネルギー消費に対する世界的な意識を高め、各国が代替エネルギー源を求める動きを促進しました。これは、再生可能で環境に優しいインフラへの投資を惹きつけるでしょう」とコメントしました。

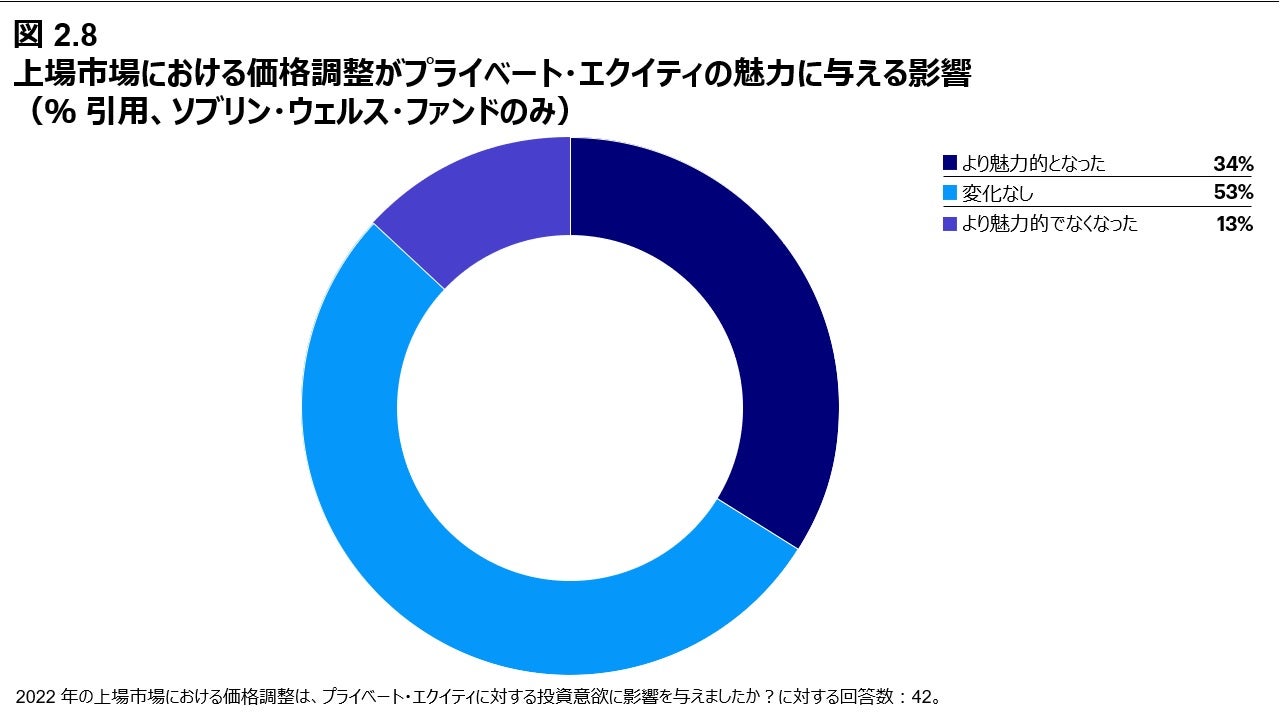

上場市場における価格調整は、プライベート・エクイティ(PE)やベンチャー・キャピタル(VC)のバリュエーションに徐々に影響を及ぼし、マーク・トゥ・マーケット(時価評価)方針の差異を浮き彫りにしています。実質的なパフォーマンス水準に疑問が持たれているにもかかわらず、ソブリンは、引き続きPE投資(2番目に魅力的な資産クラスとされる(図2.1))に熱心です。回答者の約3分の1が、現行の投資がより良い価格で行えることから、上場市場の価格調整はPEにとってプラスと考えており(図2.8)、価格リスク軽減のために複数のサイクルをまたいで投資することの重要性を強調しています。

ある中東の投資ソブリンは、こう説明しました。「PEとVCのリターンに関しては、やせ細る年と豊富になる年があります。より困難な時期には淘汰が起こり、リターンが低下し、この資産クラスに懐疑的な見方が出ます。しかしその翌年は、新たな資本投資の絶好の機会となることが多いのです。」

プライベート・エクイティに対する好意的なセンチメントにもかかわらず、金利上昇と債務懸念から、トップ・パフォーマーの見極めがこれまで以上に重要となっています。ある北米の債務ソブリンは、次のように述べました。「プライベート・エクイティ取引のEBITDAマルチプルは、S&P500種指数のEBITDAマルチプルと同じぐらいであり、価格優位性はありません。ポートフォリオにアルファ値(期待リターンに対する超過リターン)を生み出し、手数料をカバーしつつ、(資金をプールした)顧客にバリューを残すには、巧みな対応が必要となります。」

第11回目となるインベスコ・グローバル・ソブリン・アセット・マネジメント・スタディによると、ソブリン投資家は、持続的なインフレと高まる地政学リスクや気候変動リスクを特徴とする新たなマクロ経済環境にポートフォリオを適応させていることが分かりました。

高インフレと高実質金利が続く中、投資家はポートフォリオの見直しを進めています。政府系ファンドは債券やプライベート・デットを選好し、インドをはじめとする、人口動態が良好で、政治が安定し、政策に積極的な新興国市場が有力な投資先として浮上してきました。

政府系ファンドは引き続きプライベート・アセットに魅力を感じていますが、パフォーマンス格差が、投資家により慎重な選択を促しています。インフラストラクチャー、特に再生可能エネルギーが選好するセクターとして浮上しています。債務指標を評価し、レバレッジに依存したリターンよりも持続的成長を優先させることは、投資の意思決定において不可欠な要素となっています。

地政学的緊張の高まりと気候変動への懸念は、安全で持続可能なエネルギー供給網の必要性を際立たせ、再生可能エネルギーは投資家の最重要課題へと押し上げられています 。政府系ファンドや中央銀行は、グリーンインフラ投資やグリーンボンドを優先しています。

グリーンウォッシングの状況を理解して、 投資家は積極的な姿勢をとり、開発リスクを受け入れ、本当の意味でのESGとの整合性を確保するためにグリーンボンドを発行しています。

ここ10年の間に、新進の開発政府系ファンドが続々と登場し、より強固な提携関係を築こうと積極的な動きを見せています。これらの新興ファンドは、エネルギー転換の促進や社会的目標の達成を支援することに重点を置いています。能力のギャップを埋めるために、外部の運用会社を利用するようになっており、今後も成長・成熟が進むにつれて、そうした専門知識への需要は高まっていくと思われます。

利回りの変動とインフレリスクに対処しようとする中央銀行は、金を安全資産として見ています。これが2022年の記録的な金購入に拍車をかけ、この傾向は2023年の第1四半期まで続いています。米ドルが世界の基軸通貨の優位性を維持する一方で、各国中央銀行は、政治的不確実性と新興国市場における魅力的な機会に刺激され、保有通貨を多様化しています。

当資料は、一般もしくは個人投資家向けに作成されたものではなく、機関投資家向けのものとなります。情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が、英文でリリースされた”Invesco Global Sovereign Asset Management Study 2023”を解説するために作成された英語コンテンツの一部を翻訳して作成したものであり、法令に基づく開示書類でも投資勧誘を目的としたものでもありません。翻訳(または抄訳)には正確を期していますが、必ずしも完全性を保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、公表されたデータ等に基づいて作成されたものですが、過去から将来にわたって、その正確性、完全性を保証するものではありません。

本書に記載されたデータや記述等は過去の事実や実績を示したものであり、将来の運用成果等を示唆・保証するものではありません。本書で詳述した分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。市場の見通しに関するコメントは、本書作成時における筆者の見方を反映したものであり、将来の時点において予告なく変更される可能性があります。本書について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

3019575-JP