IGSAMS2023 インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2023

第11回目となるインベスコ・グローバル・ソブリン・アセット・マネジメント・スタディによると、ソブリン投資家は、持続的なインフレと高まる地政学リスクや気候変動リスクを特徴とする新たなマクロ経済環境にポートフォリオを適応させていることが分かりました。

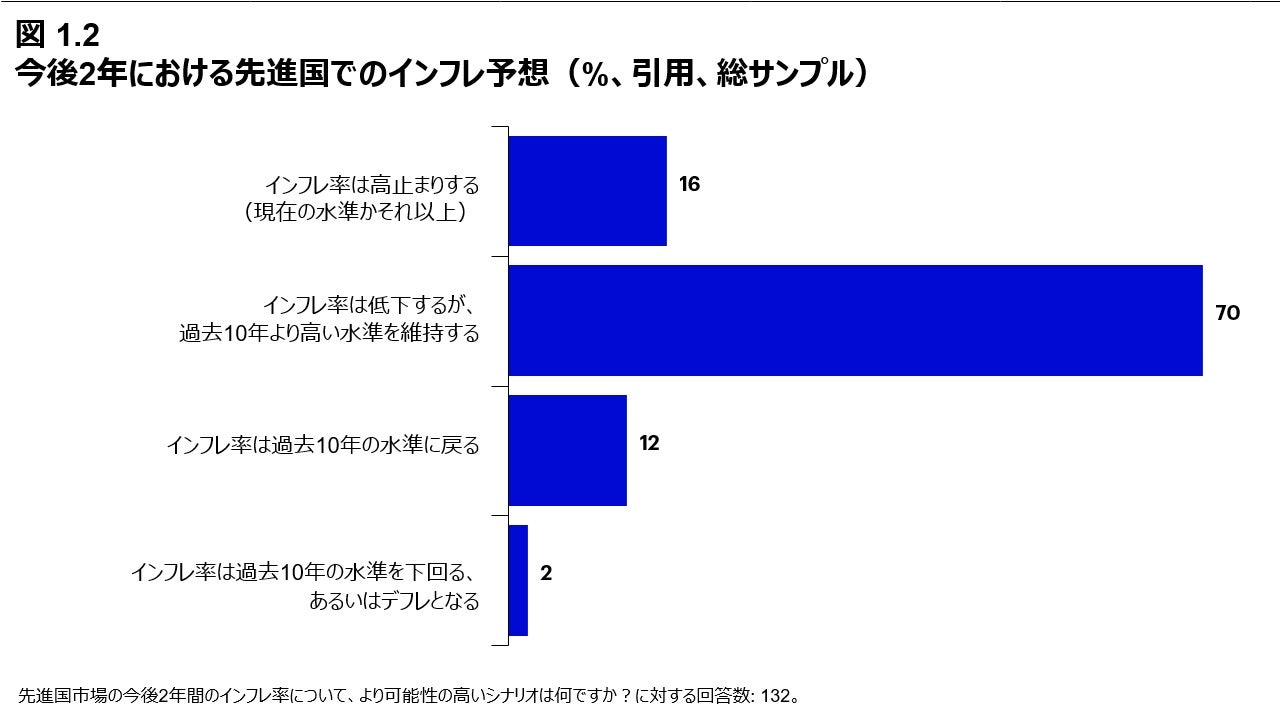

1年前、高いインフレは新しい現象であり、その持続性は不透明でした。しかし状況が明確になるにつれ(図1.2)、回答者の大部分は、インフレ率は低下しているものの、以下の理由により、過去10年と比べて高い水準が続く可能性が高いとの見方に同意しています:

多くの回答者は、インフレはどちらかというと高くなるリスクがあるとみています。欧米のある中央銀行は、次のように述べています。「インフレ率が過去5年の水準に戻ることはないと考えます。大きな問題は、その粘着性がどの程度強いかです。過去には、驚くほど持続したインフレもありました。」

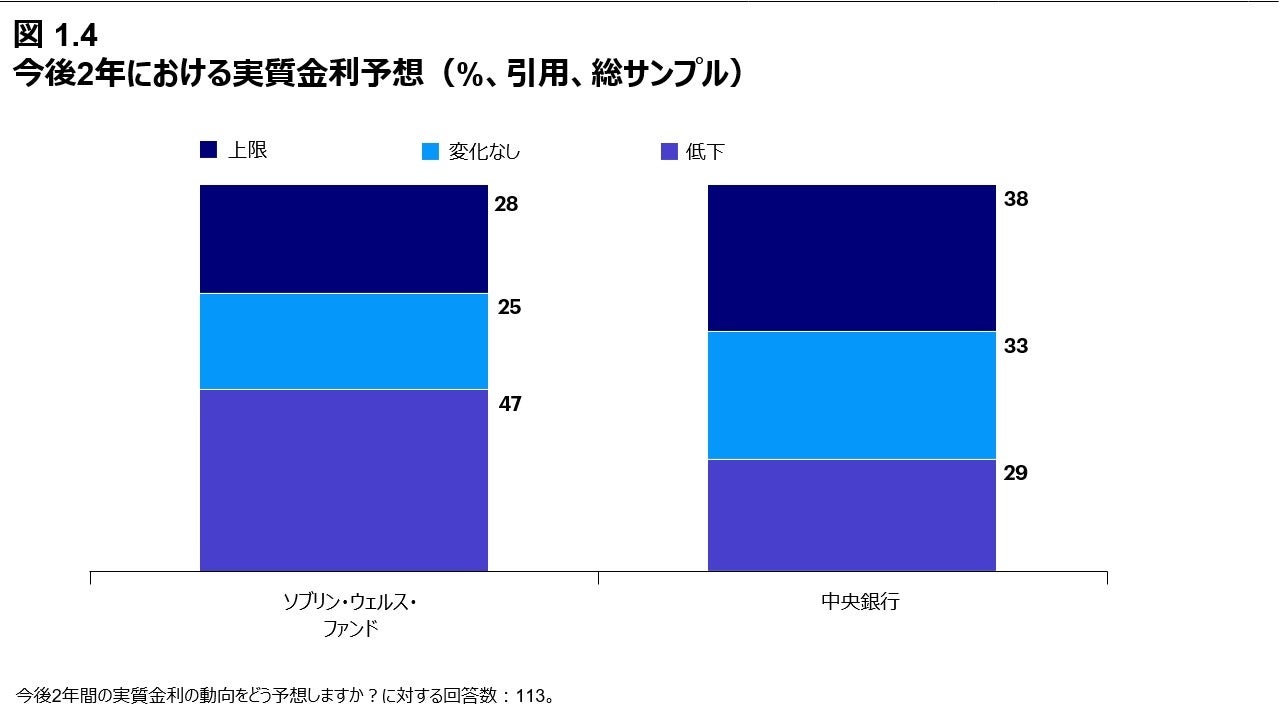

ここ最近で最も急速な利上げサイクルにおいて実質金利が2007年以来の水準に達するなか、ソブリン・ウェルス・ファンドと中央銀行の半数以上が、今後2年間で、実質金利はこの水準にとどまるか、さらに上昇すると予想しています(図1.3および1.4)。このため多くのソブリンは、格安マネーの時代は終わり、超低金利やマイナス金利は過去のものと考えるようになり、長期的なマクロ想定を見直しました。

ある中東の投資ソブリンはこう総括しました。「ゼロ金利に戻るとは考えていません。投資を行う際には、モデルにおいてその点を考慮する必要があります。レバレッジをかければコストが高くなり、キャッシュフローや内部収益率の見通しに影響するでしょう。」

こうした課題にもかかわらず、金利の上昇は、債券と株式の期待リターンを大幅に押し上げました。ある中東の投資ソブリンは、「期待リターンは過去何年もなかったほど良くなっており、私は将来をより楽観的にみています」と語りました。同じく中東の開発ソブリンは、「これは私が経験した中で最も積極的な利上げサイクルですが、それにもかかわらず、世界経済はまだ非常に堅調です。私の考えでは、これは債券にとっても、株式にとっても、金融資産全般にとっても良いことです」と述べました。

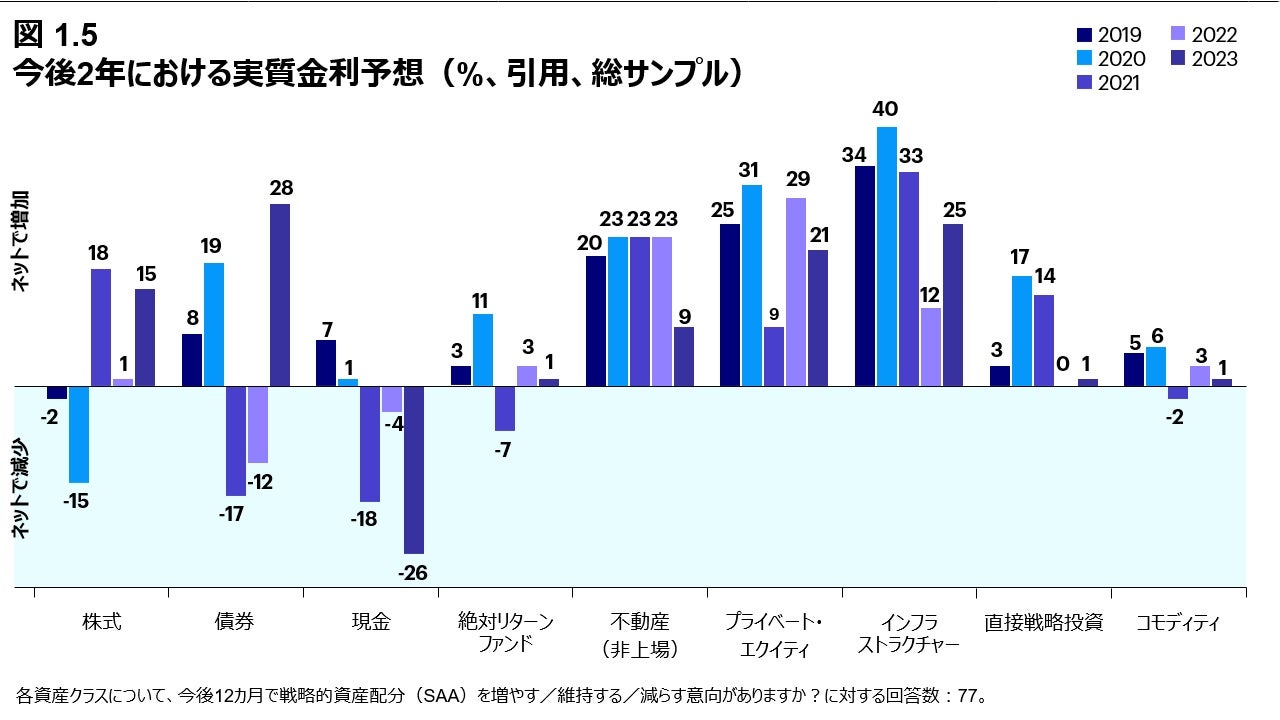

債券は2年間の下落期間を経て急速に回復しており、こうした環境は投資家の資産配分意向の調整を促し、債券へのネットの配分意向は、本調査開始以来で最高水準を記録しました(図1.5)。

一部の投資家は、既存の資産配分の範囲内で可能な限り多くの債券購入を行い、新たな金利環境に対応するために枠組みの見直しを検討している、と回答しました。ある中東の開発ソブリンは、「私たちは、すでに自分たちの資産配分において可能な限り多くの債券購入を行いました。

またデュレーションを高め、現在ではこれまでで最も高いデュレーションに並ぶ状況となっています」と述べました。債券投資を増やす一方で、ソブリン・ウェルス・ファンドは、プライベート・マーケットへの配分を増やし続けています(図1.5)。しかし、投資家はこれらの投資対象をより慎重に選定するようになってきています。これについては、テーマ2でさらに掘り下げていきます。

今年の調査では、債券投資に対するソブリン投資家のアプローチの変化が明らかになりました。注目すべきは、2022年の資産価格調整局面において、債券がプロテクションを提供できず、債券へのエクスポージャーが最も高かったソブリン投資家のパフォーマンスが最も悪かったことです。これは、イレギュラーな金融政策や超低金利により、債券が他の資産とともに人工的に膨らんだ(これは金融政策がより正常化すれば反転する可能性もある)ことの二次的な影響かもしれませんが、ソブリン投資家による債券資産クラスへの見方に影響を与えました。債券はもはや、分散投資のための「セット・アンド・フォーゲット(買って放置しておく)」ポートフォリオとはみなされていません。

いまや回答者は、より戦術的なスタンスを採用し、利用可能なすべての資産クラスを活用して、異なる債券セグメント間のリバランスを能動的に行うことで、債券ポートフォリオのバリューが大きく高まると考えています。欧米を拠点とする債務ソブリンは、「債券のリターンについては、(債券ポートフォリオの配分を)うまくいっているものや所与のリスクに対して最大のリターンを得られるものに振り向けることで、公開株式でこれを行って得られるのと同程度にバリューを高めることができます」と示唆しました。

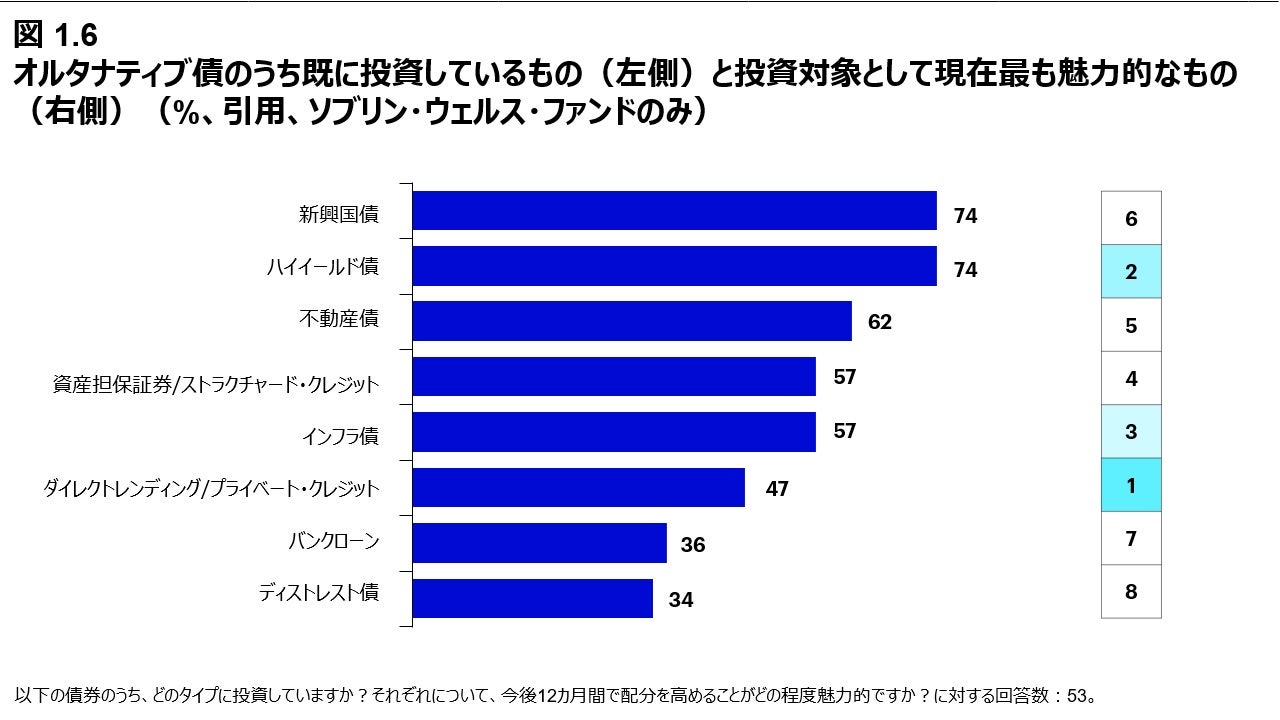

オルタナティブ債の中では、新興国債とハイイールド債が最も多く保有されています(図1.6)。

しかしソブリン投資家は、プライベート・クレジット・ファンドの良好なリスク・リターン・プロファイルと高い流動性水準を強調しており、この資産クラスへの旺盛な投資意欲を示しています。ソブリン投資家はまた、これらファンドのほとんどが、大規模で広範な発行体に投資しているため、保有資産の透明性が高く、一般的にファンド内で優れた分散投資が行われていると指摘しています。ある中東の開発ソブリンは、「ファンドの規模が大きいため、一度の投資で大きな分散効果が得られます」と述べました。

歴史的に、プライベート・クレジットは多くのソブリン投資家から、しばしばプライベート・エクイティとして分類されてきました。しかし、プライベート・クレジットへの投資配分が上昇していることは、プライベート・クレジットがいまや専門の投資チームのサポートを受け、別個の資産クラスとして切り分けられつつあることを意味します。欧米を拠点とするある債務ソブリンは、「ここ1-2年で、私たちはプライベート・クレジットを独立した資産クラスに移しました。これはリスク選好度が高く、適切なファンドマネジャーがいるファンドであれば、その多くが配分拡大の余地のある分野です」と述べました。

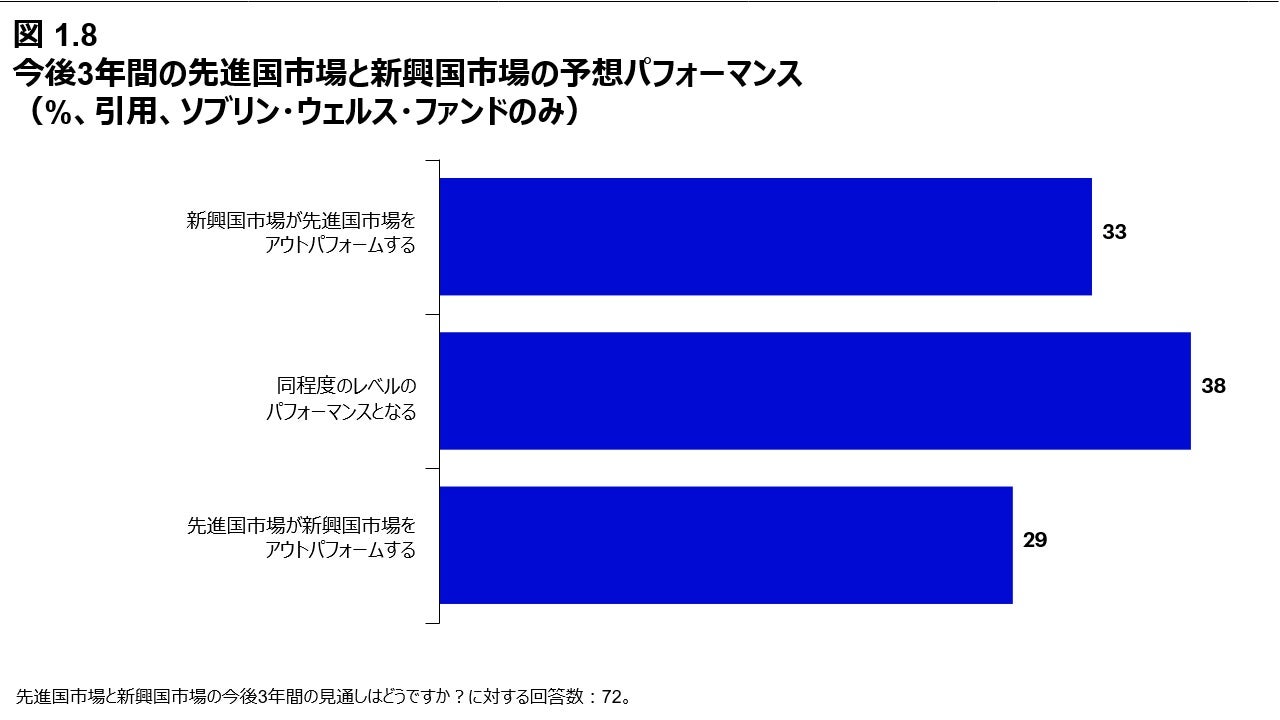

本調査が実施されてきた11年間に、ソブリン・ウェルス・ファンドの新興国市場へのセンチメントには変化がありました。低い資金調達コストやマイナスの実質金利から、先進国市場の資産価格が高騰する一方で、多くのファンドは、新興国市場に大幅な資産配分を行う労力をかけたり、リスクを取ったりする必要性はほとんどないと考えていました。その結果、ほとんどの回答者が、新興国市場への配分を比較的低めに維持しているとしていました。

金利の正常化により、現状を打破する準備が整ったようで、今年の調査では、ソブリン投資家の間で新興国市場への投資意欲が高まっていることが明らかになりました。回答者は、新興アジア、南米、アフリカに新たな分散投資の対象と高いリターンを求めたとしました(図1.7)。

回答者たちは、2013年のテーパー・タントラムのような過去の危機とは対照的に、金利が急上昇する中でも新興国市場が堅調であり、この10年で制度の強度が着実に高まってきていることを評価しています。多くの国が、安定した投資環境の提供の面で前進をみせています。回答者はまた、規制や競争水準の高さにより先進国では供給が限られている、ヘルスケア、教育、インフラなどの魅力的なセクターへの大規模な投資のポテンシャルについて強調しました。回答者からは、健康保険の普及が広がり、新たな医療施設への需要が促進されているとの指摘もありました。一方、教育機会の提供に関して、迅速な拡大が必要だとする観点からは、テクノロジーベースのソリューションが重要だと考えられています。

人口動態が良好で中間層が増加している市場や、グローバルサプライチェーンの再構築の恩恵にあずかっている市場が注目を集めています。これには特に、中東のファンドによるアフリカへの関心の高まりも含まれ、これらのファンドはまず、中東・北アフリカ地域に投資してからサブサハラ・アフリカへと拡大を行います。中東を拠点とするある投資ソブリンは、「過去7年で最も急成長を遂げた国の多くがアフリカの国々で、これらの国々には健康、アグリビジネス、インフラ等の分野でチャンスがあります」と語りました。

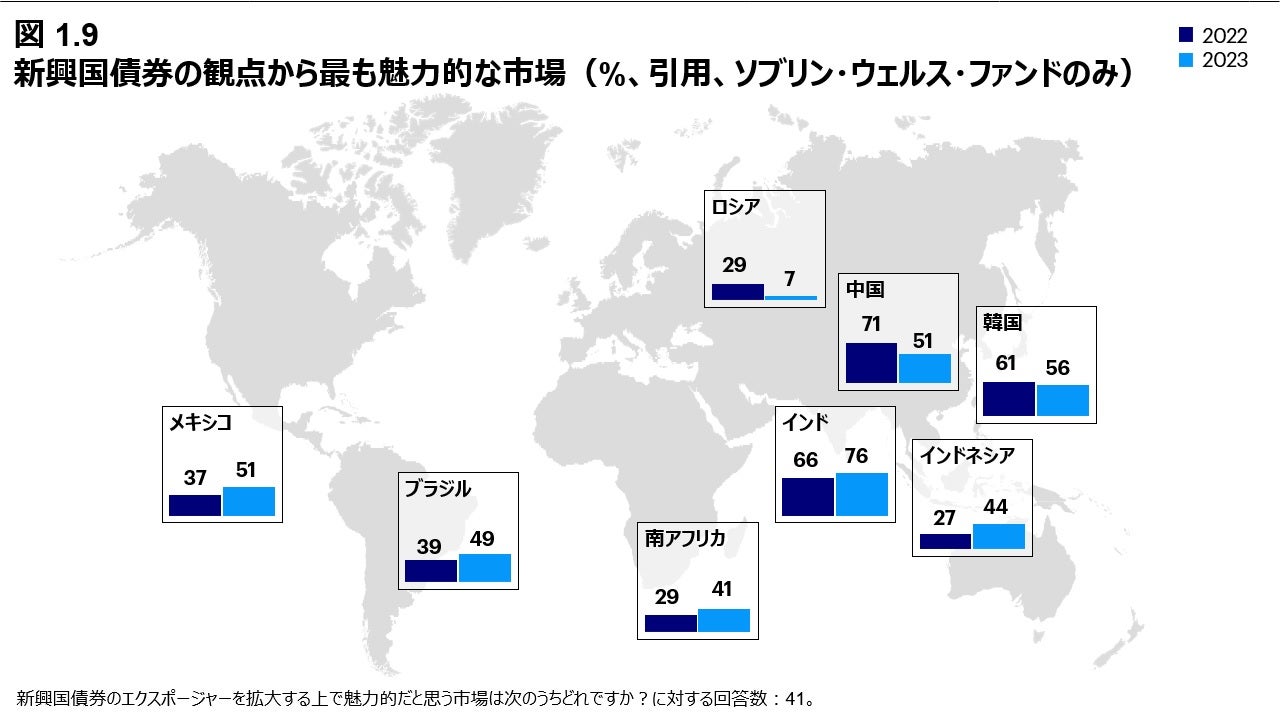

インドは、ソブリン投資家が求める特性を体現しています。ビジネスと政治的安定性の向上、良好な人口動態、規制イニシアチブ、ソブリン投資家を優遇する環境などがあいまって、インドについての前向きな見方が広がっており、新興国債券への投資に関して、インドは今や中国を抜いて、新興国の中で最も魅力的な市場となっています(図1.9)。

中東を拠点とするある開発ソブリンは、次のように述べています。「インドや中国へのエクスポージャーは十分ではありませんが、ビジネスと政治的安定の観点から、インドの方がより良いと考えています。人口が急成長しており、興味深い企業もあって、規制イニシアチブも良好であり、ソブリン投資家を非常に優遇してくれる環境です。」

インドは、メキシコやブラジルを含め、「フレンド・ショアリング」や「ニア・ショアリング」を通じて内需と外需の両方を狙った、外国企業投資の増加の恩恵を受けている国々の1つです。これは経常赤字を埋め合わせる助けとなり、また通貨や、債務を含む国内資産の下支えにもなりました。インフレがピークに達し、新興国市場の引き締めサイクルが完了するとの予想も、こうしたトレンドに一役買っています。

ブラジルを含め、債券の魅力が高まったように見えるいくつかの新興国については、インフレが克服され、いずれ引き締めが終わり金融緩和に転じるだろうとの見方が広がりました。同時に、ブラジルやインドネシアを含め、重要なコモディティ資源を持つ国々は、いわゆるグリーン・トランジションや電気自動車革命に適していると考えられ、収益源がコモディティに集中しているソブリンにとっては、重要な分散投資源となる可能性があります。

地政学的な要因もまた、過去12か月でのロシアの魅力の急激な低下の理由となっています(図1.9)。ロシアの債券が少数のソブリン投資家にとって引き続き魅力的に感じられているのは、国内において制裁がなく、経済運営への肯定的な受け止めが一部残っているためでしょう。しかし、ロシアの戦闘、またこの戦闘においてロシアを支援しているとされる国への二次制裁の可能性、およびG7による原油価格の上限設定の可能性から、これらの要素には、現在かなりのプレッシャーがかかっています。

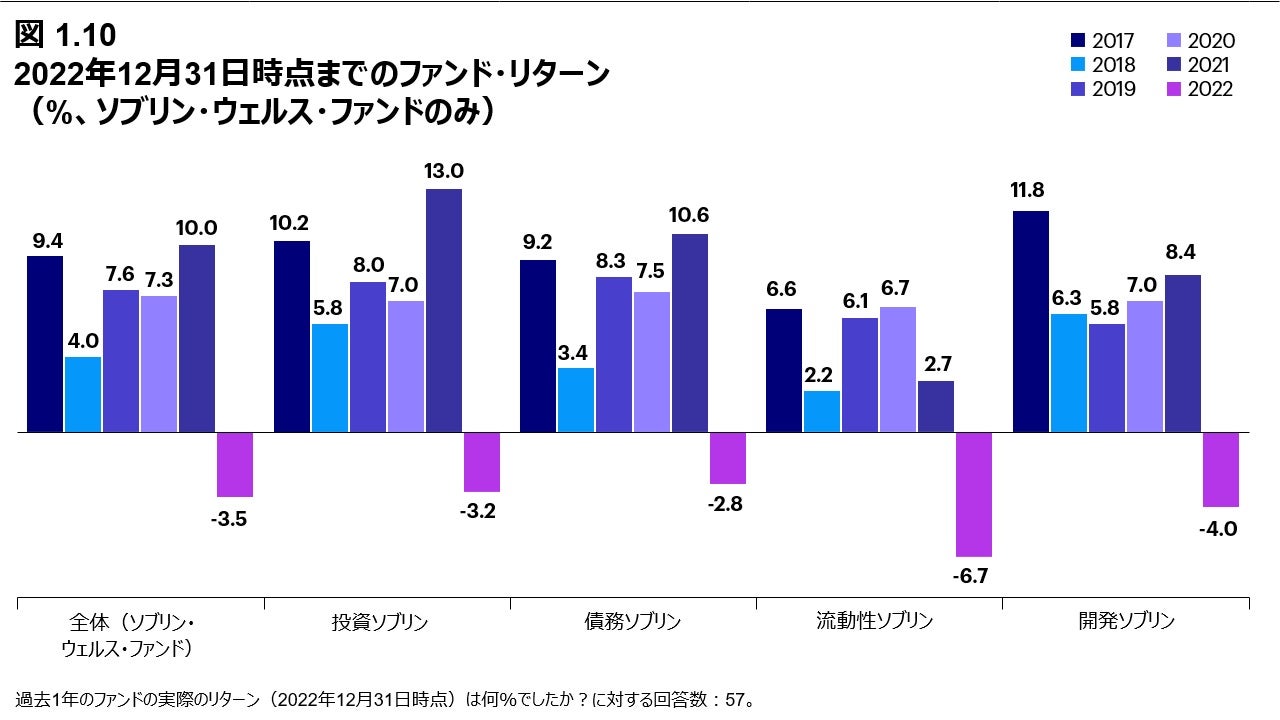

金利の急上昇と上場資産価格の急激な調整により、ほとんどのソブリン・ウェルス・ファンドの2022年のリターンはマイナスとなりましたが、特に、債券と上場株式に大きなウェイトをおいたポートフォリオのパフォーマンスが悪化しました(図1.10)。

新興国を拠点とするある流動性ソブリンは、「昨年は分散投資がうまくいかず、全ての資産がアンダーパフォームする結果となり、特に難しい状況でした」と述べています。

2022年のソブリン・リターンの平均はマイナスとなりましたが、結果には大きなばらつきがありました。好成績を収めたソブリンに共通していたのは、資産価格の上昇がもたらすリスクを認識し、ポートフォリオの大幅な変更で対応しようとする姿勢でした。あるアジアの投資ソブリンは、次のように述べました。「もともとファンドの設計上、債券への配分が大きかったのですが、そのせいでさらされるリスクについて、もっとよく理解すべきでした。」

この困難な時期から得た教訓と、ポートフォリオ構築のアプローチをどう変えることが考えられるかについて尋ねたところ、2つの回答が目立ちました。

1. ポートフォリオ構築の際、より幅広い情報を考慮に入れる(また伝統的な戦略的資産配分(SAA)アプローチへの依存を減らす)こと; そして

2 市場環境への柔軟性と対応力を高めること

いくつかのソブリン・ウェルス・ファンドは、意思決定において、マクロ経済要因や地政学的な懸念をより重視するつもりだと述べました。新興国を拠点とするある債務ソブリンは、「当初の投資フレームワーク設定の際には考慮していなかったかもしれない、インフレや地政学的リスクなどの要因をより考慮し、ポートフォリオをこれまでとは違ったやり方で考える必要があります」と明かしました。新興国を拠点とする別の投資ソブリンもこのセンチメントに同意し、「今年は、あらゆるサイクルは異なるものであり、急速に変化する今日の世界において、過去の分析だけでは不十分だと教えられました。私たちは、期待リターンなどの指標をどのように活用すれば、プロセスをより厳密化できるか検討しています」と述べました。

別の投資家は、変化する市場環境に適応し、必要に応じて戦略を調整することの重要性を強調しました。アジアのある投資ソブリンは、「2022年だけでなく、何年にもわたって私たちは、基調となる市場環境のさらに急速な変化を乗り切るにあたっての、単一の必勝法など存在しないことを学びました」と述べています。

まとめると、2022年から得られた教訓は明確です。ソブリン投資家は、これまでとは異なる考え方をし、変化する市場環境に迅速に適応する準備をしなければなりません。金融市場の変化のペースが急速であることから、このことはかつてないほど重要となっています。

第11回目となるインベスコ・グローバル・ソブリン・アセット・マネジメント・スタディによると、ソブリン投資家は、持続的なインフレと高まる地政学リスクや気候変動リスクを特徴とする新たなマクロ経済環境にポートフォリオを適応させていることが分かりました。

高インフレと高実質金利が続く中、投資家はポートフォリオの見直しを進めています。政府系ファンドは債券やプライベート・デットを選好し、インドをはじめとする、人口動態が良好で、政治が安定し、政策に積極的な新興国市場が有力な投資先として浮上してきました。

政府系ファンドは引き続きプライベート・アセットに魅力を感じていますが、パフォーマンス格差が、投資家により慎重な選択を促しています。インフラストラクチャー、特に再生可能エネルギーが選好するセクターとして浮上しています。債務指標を評価し、レバレッジに依存したリターンよりも持続的成長を優先させることは、投資の意思決定において不可欠な要素となっています。

地政学的緊張の高まりと気候変動への懸念は、安全で持続可能なエネルギー供給網の必要性を際立たせ、再生可能エネルギーは投資家の最重要課題へと押し上げられています 。政府系ファンドや中央銀行は、グリーンインフラ投資やグリーンボンドを優先しています。

グリーンウォッシングの状況を理解して、 投資家は積極的な姿勢をとり、開発リスクを受け入れ、本当の意味でのESGとの整合性を確保するためにグリーンボンドを発行しています。

ここ10年の間に、新進の開発政府系ファンドが続々と登場し、より強固な提携関係を築こうと積極的な動きを見せています。これらの新興ファンドは、エネルギー転換の促進や社会的目標の達成を支援することに重点を置いています。能力のギャップを埋めるために、外部の運用会社を利用するようになっており、今後も成長・成熟が進むにつれて、そうした専門知識への需要は高まっていくと思われます。

利回りの変動とインフレリスクに対処しようとする中央銀行は、金を安全資産として見ています。これが2022年の記録的な金購入に拍車をかけ、この傾向は2023年の第1四半期まで続いています。米ドルが世界の基軸通貨の優位性を維持する一方で、各国中央銀行は、政治的不確実性と新興国市場における魅力的な機会に刺激され、保有通貨を多様化しています。

当資料は、一般もしくは個人投資家向けに作成されたものではなく、機関投資家向けのものとなります。情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が、英文でリリースされた”Invesco Global Sovereign Asset Management Study 2023”を解説するために作成された英語コンテンツの一部を翻訳して作成したものであり、法令に基づく開示書類でも投資勧誘を目的としたものでもありません。翻訳(または抄訳)には正確を期していますが、必ずしも完全性を保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、公表されたデータ等に基づいて作成されたものですが、過去から将来にわたって、その正確性、完全性を保証するものではありません。

本書に記載されたデータや記述等は過去の事実や実績を示したものであり、将来の運用成果等を示唆・保証するものではありません。本書で詳述した分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。市場の見通しに関するコメントは、本書作成時における筆者の見方を反映したものであり、将来の時点において予告なく変更される可能性があります。本書について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

3002367-JP