IGSAMS2024 インベスコ グローバル・ソブリン・アセット・マネジメント・スタディ2024

第12回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディによると、地政学的緊張がインフレを上回るソブリン投資家の主な懸念事項となり、新興国市場に関する投資への関心が高まっていることが分かりました。

しかしながら、ソブリン・ウェルス・ファンドは今後について慎重な姿勢を崩していません。それは2022年を混乱の年にしたインフレや地政学的紛争などのリスクの多くが投資期間に渡って影を落とし続けているからです。これらの懸念に照らして、ソブリン・ウェルス・ファンドは自らの資産配分戦略の再評価を積極的に行っており、デュレーションリスクへのエクスポージャーを減らして、新興国市場が提供する分散化の機会を利用しようと試みています。

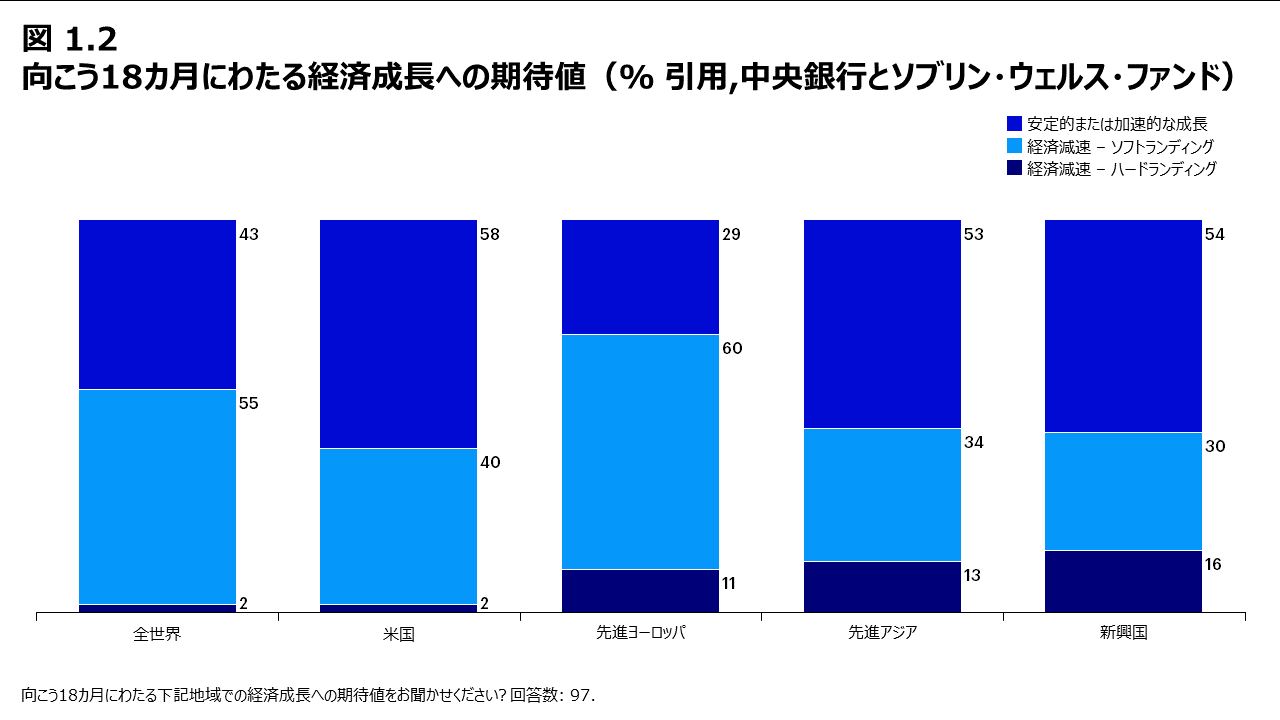

調査の回答者は世界経済見通しについて慎重ながらも楽観的な見方を示しましたが、地域間で大きな差が生じています(図1.2)。世界全体では、回答者の43%が今後18カ月は成長が安定的に推移するか、または加速すると予想しています。米国経済は信頼感の指針として注目されており、58%が低い失業率と賃金上昇に支えられて成長が安定的に推移するか、または加速すると予想しています(一方で、回答者は今年の大統領選による不確実性を警戒しています)。対照的に、欧州について同様の見方を示した回答者は29%にとどまりました。

ある新興国市場の中央銀行は「世界レベルのリセッションは回避されると考えます。欧州では、経済圏ごとに大きな開きがあり、それほど楽観視していません。中国も過去に記録した成長を達成することはないようです」と説明しました。新興国市場に拠点を置くソブリン・ウェルス・ファンドも同様に「一部の地域、特に欧州で弱さが見られると予想します。ハードランディングになるとは思いませんが、パフォーマンスは比較的弱くなるでしょう」と話しました。ある中東の中央銀行は「成長率がプラスになると予想していますが、その程度は低いでしょう。また世界的なリセッションが発生するとは思いません。米国はかなりのソフトランディングになりそうです」と述べました。

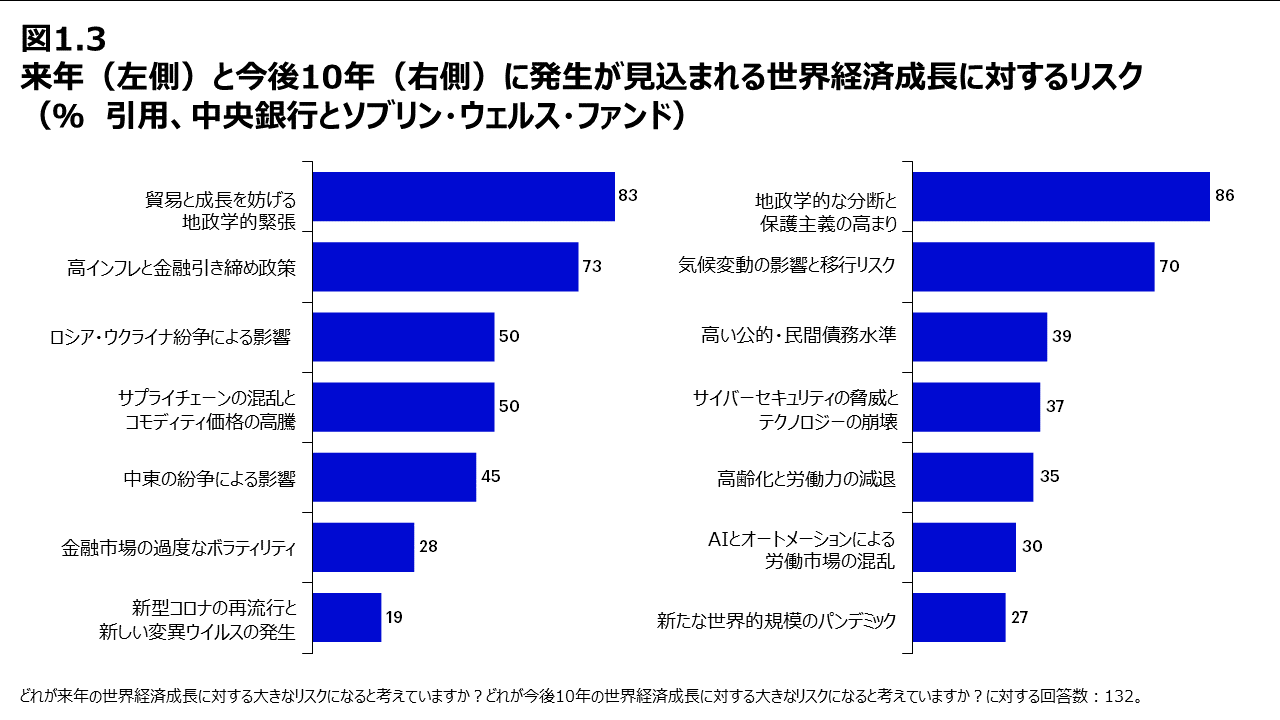

慎重な楽観主義は投資期間内のさまざまなリスクによって抑えられます。短期的には、貿易と成長を妨げる地政学的緊張(83%)、高インフレと金融引き締め政策(73%)、ロシア・ウクライナ紛争による影響(50%)が主な懸念として浮かび上がっています(図1.3)。向こう10年では、地政学的な分断と保護主義の高まり(86%)および気候変動の影響と移行リスク(70%)が脅威の上位を占めています(図1.3)。

地政学的リスクへの注目の増大は、中東で進行している紛争のほか、大国間の緊張、2024年に実施される数多くの選挙による不確実性を反映しています。ある欧米の中央銀行は「世界経済にとって選挙結果はまったくの未知の要素です。またインフレ見通しに影響を及ぼす可能性があります」と述べて、これらリスクの相関性を強調しました。

気候変動もソブリン投資家にとって重要な懸念であり、インフレをめぐる懸念と結びついています。ある欧米の中央銀行は「気候と地政学の問題は価格決定に圧力をかけています。したがって、インフレは懸念であり続け、金利が高い状態が続くでしょう」と語りました。

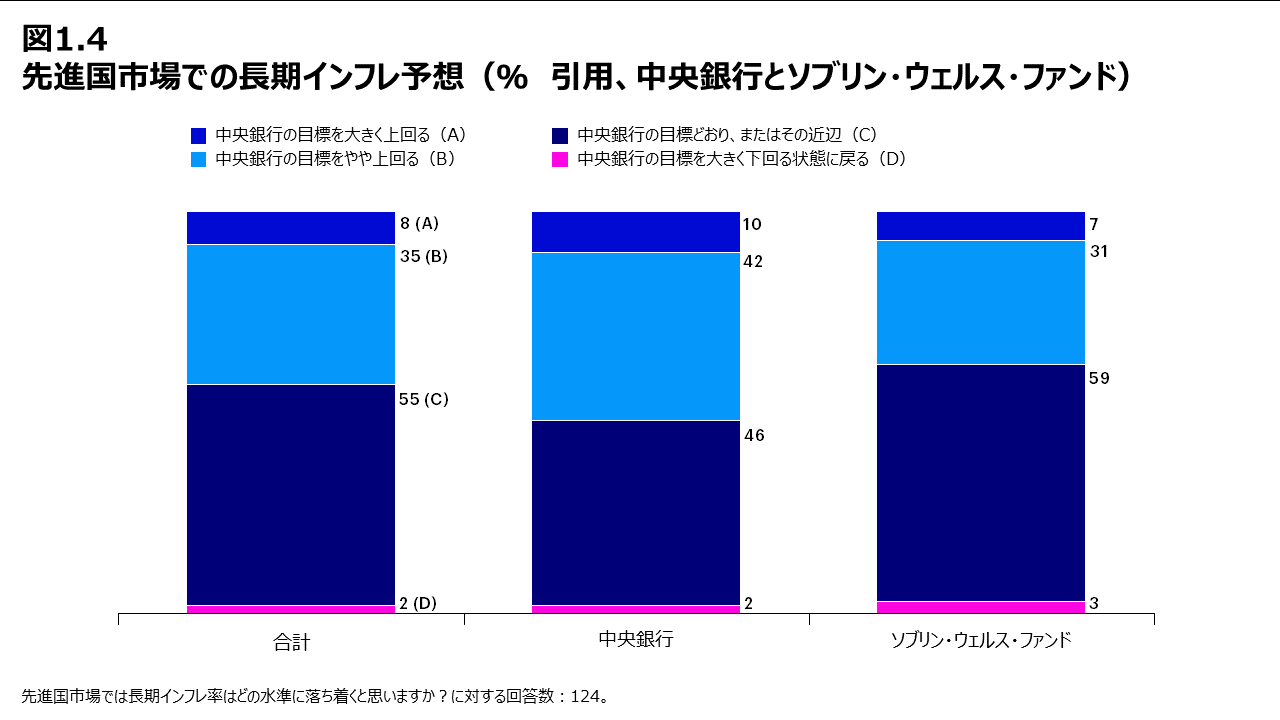

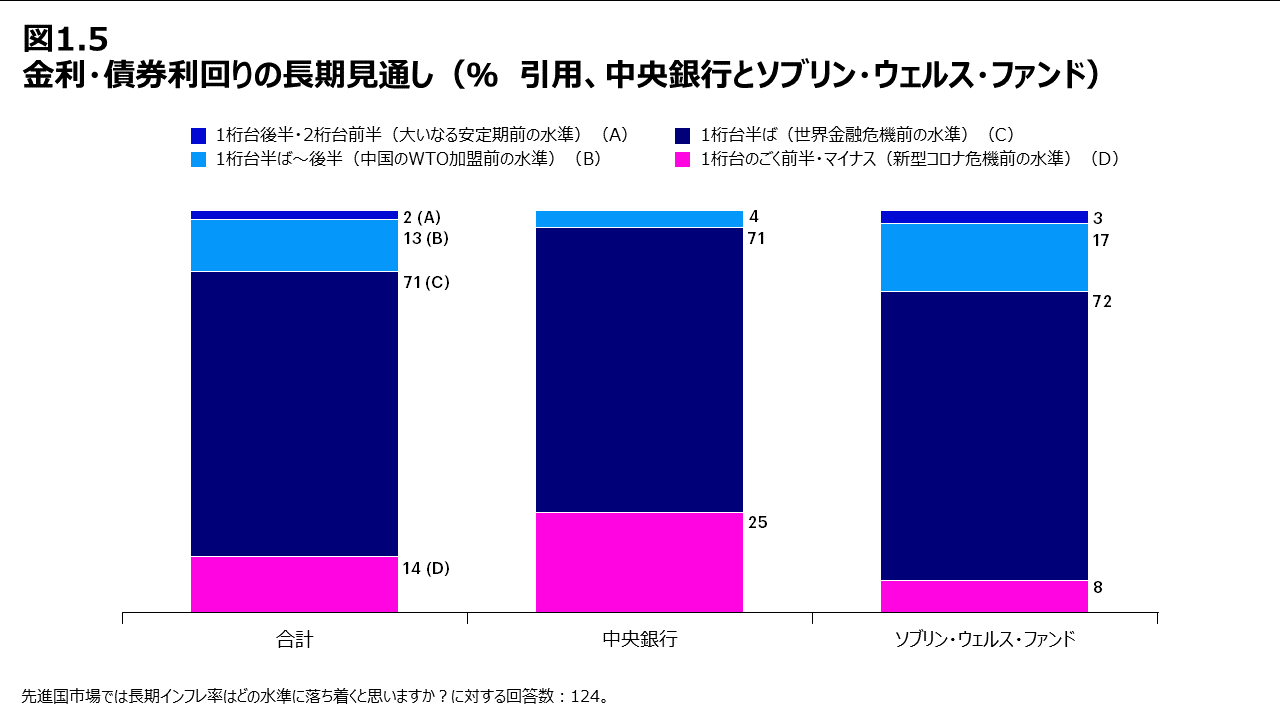

インフレは明らかにソブリン投資家にとって重大な懸念であり続け、約43%の回答者がインフレ率は中央銀行の目標を上回る水準に着地すると予想しています(図1.4)。インフレの持続する性質は、金利と債券利回りの今後の道筋に関する予想の転換につながってきました。回答者の大多数(71%)は、金利と債券利回りが1桁台半ばを維持すると予想する一方、過去10年で見られた、並外れた低金利環境に戻ると考える回答者はわずか14%でした(図1.5)。このことは、2024年第1四半期のインフレデータによって下支えされています。このデータからは、インフレ水準の低下に向けての行程は、特に米国では、当初の予想よりも厳しくなるかもしれないことが示唆されます。新興国市場に拠点を置くあるソブリン・ウェルス・ファンドは「何らかの大惨事が起きなければ、金利がゼロに戻ることはなく、長期に渡って比較的高い状態が続くでしょう」と述べました。

多くの回答者の頭の大部分を占めていたのが2024年に示された予想を上回るインフレ指標であり、これは実施される可能性のある利下げのスケジュールと規模に関する再評価を促し、追加利上げが必要になるかもしれないとの懸念を高めました。インフレ見通しと金利の軌道をめぐって広がる不透明感は、難題を突き付けているものとみなされ、回答者の多くが2022年に得た教訓を指摘し、デュレーションリスクの高まりに対応すべくポートフォリオの調整を行うつもりだと語りました。

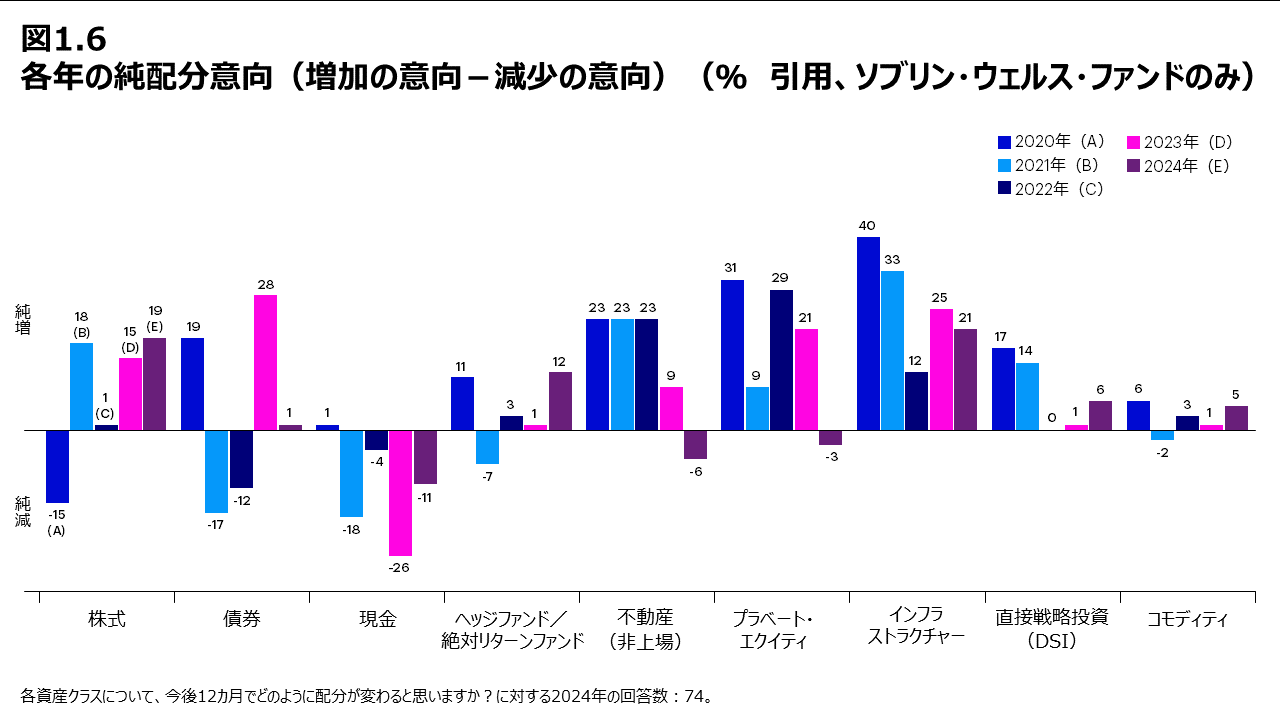

高いインフレ率と金利が持続する可能性は、さまざまな資産、特に成長志向型産業の資産と大きな債券エクスポージャーを持つ資産のバリュエーションに深刻な影響を及ぼす恐れがあると認識されました。結果的に、今年の調査では近年見られた特定の配分トレンドが顕著に反転していることが明らかになりました。株式、インフラストラクチャー、コモディティは純増が予想されていますが、現金のほかプライベート・エクイティや不動産などの流動性が低い投資は純減になると考えられています(図1.6)。

機関投資家は長期的な成長機会とインフレに対するヘッジを得ようとしているため、株式の人気はその広範なトレンドを反映します。ある欧米のソブリン・ウェルス・ファンドは「株式への配分増加は、インフレが懸念材料であり続ける場合に、ポートフォリオの購買力を守るのに役立つでしょう」と述べました。

対照的に、金利リスクの高まりと将来の借入コストに関する不確実性は、ソブリン・ウェルス・ファンドによる高レバレッジなプライベート・マーケット資産の取得を鈍らせています。ある欧米のソブリン・ウェルス・ファンドは「プライベート・エクイティの機会は存在しません」と話し、別のソブリン・ウェルス・ファンドは「プライベート・エクイティは利上げと機会縮小による影響を受けてきました。不動産も同様の逆風に直面していて、以前ほど魅力的には見えません」と述べました。

一方で、高金利環境はプライベート・クレジットの魅力を高めています。これは伝統的な債券に代わる有力な投資先として台頭し、魅力的な利回りと追加的な分散効果を提供します。ある欧米のソブリン・ウェルス・ファンドは「公開市場では見つけることのできない、特定の市場へのエクスポージャーを持った分散化の機会を好んでいます」と説明しました。プライベート・クレジットを好む傾向の高まりは、広範な市場トレンドに反映されています。

ブルームバーグのデータによると、プライベート・クレジット市場の規模は2020年の8,750億米ドルから、2023年初頭に約1.4兆米ドルに達するまでに拡大しました。これについてはテーマ2で詳しく検討します。

ソブリン・ウェルス・ファンドも、ポートフォリオの分散化を強化し、広範な市場動向と連動しないリターンを得ようとするなかで、ヘッジファンドを選好する姿勢を強めています。ヘッジファンドは、大荒れの市場でリスクを管理する自らの能力のために、現在の環境で特に魅力的になっています。そのクレジット重視の戦略は、利回りが上昇する環境から生じた非効率性を利用するポテンシャルを備えているため大きな注目を集めています。

ある欧州のソブリン・ウェルス・ファンドは「ヘッジファンドへの配分を増やしてきました。これを、アルファを創出しつつ、ポートフォリオの下振れを抑制する方法として認識しています」と述べました。

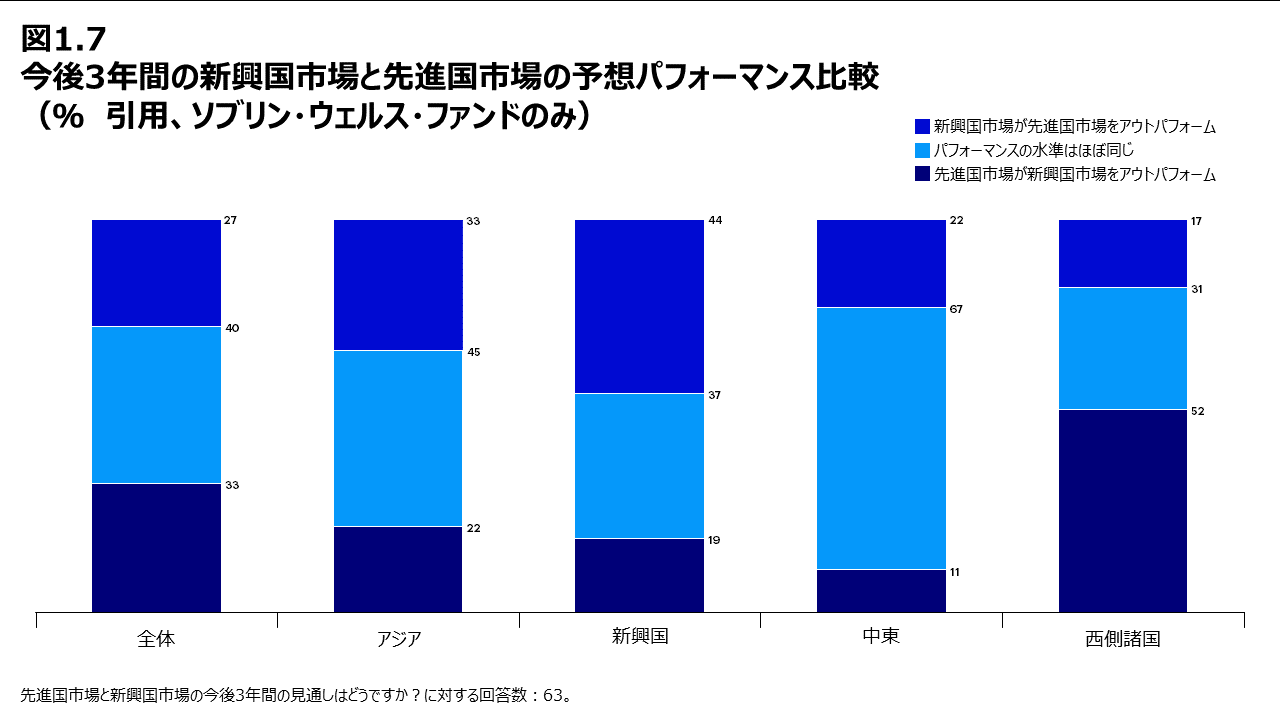

今年の調査では、欧米以外に拠点を置くソブリン・ウェルス・ファンドが今後3年間の新興国市場の見通しについて特に強気であり、先進国市場をアウトパフォームする予想を立てていることが明らかになりました(図1.7)。

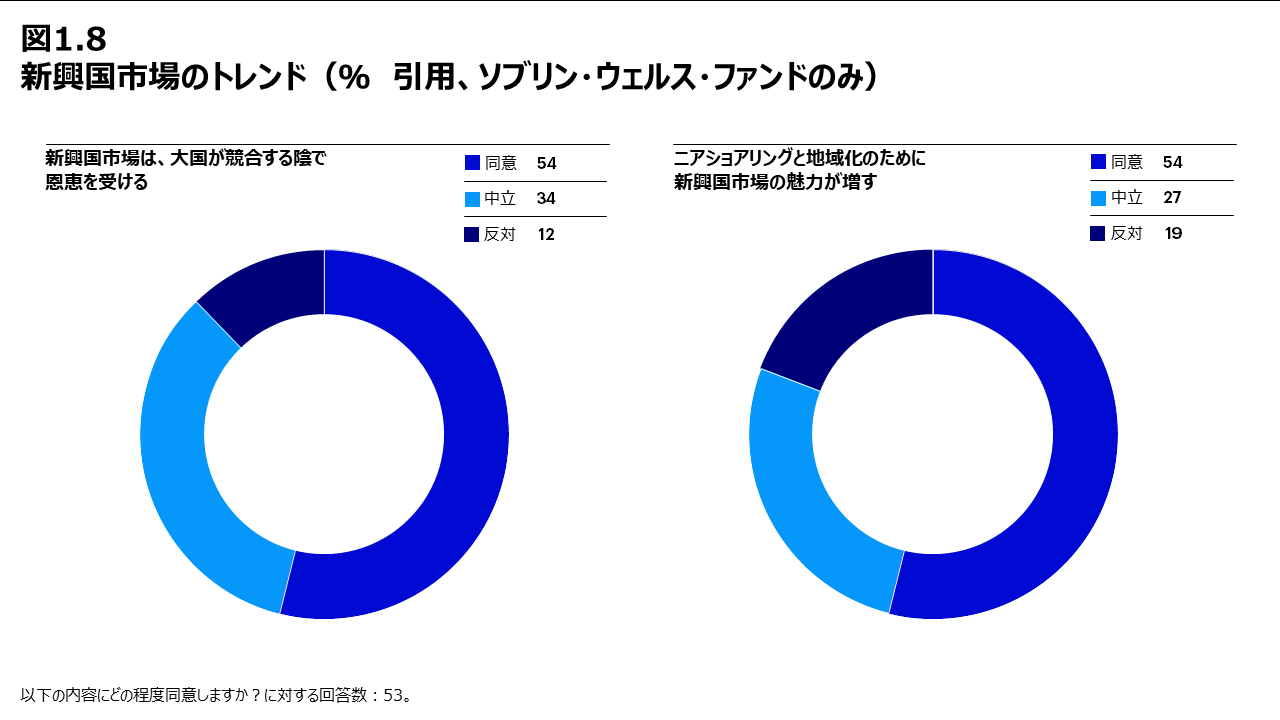

多くの場合で不確実性とリスクの源として認識される地政学的緊張は、逆説的ではありますが、今後数年は新興国市場に恩恵をもたらすと予想されています。世界の多極化が進み、競合する国々が影響力と資源を奪い合うなかで、新興国市場は移りゆく力関係を活用する見通しです(図1.8)。ソブリン・ウェルス・ファンドは、米中の戦略的競争のほか、他の地域の大国が持つ影響力の増大が、新興国市場が投資を呼び込み、新しいパートナーシップを作り出し、グローバルなステージでの経済的・政治的影響力を主張する新たな機会を創出すると示唆します。

新興国市場の魅力を高めると予想されるもう1つの重要なトレンドは、ニアショアリングと地域化が重要視されつつあることです(図1.8)。貿易摩擦、地政学的緊張、新型コロナ危機が露呈した脆弱性によって生じた問題の増大に対応して、企業は製造と調達の戦略を複数の拠点およびサプライヤーを活用して多様化することで、世界的なサプライチェーンの回復力を強めようとしています。このトレンドは、コスト、スキル、市場アクセスの点で競争上の強みを提供することのできる新興国市場を利するものとして認識されています。ソブリン・ウェルス・ファンドは、新興国市場に拠点を置く企業への直接投資を通じて、またはこれら市場での存在感を強めている多国籍企業をターゲットにすることで、これらの機会を利用しようと懸命に取り組んでいます。

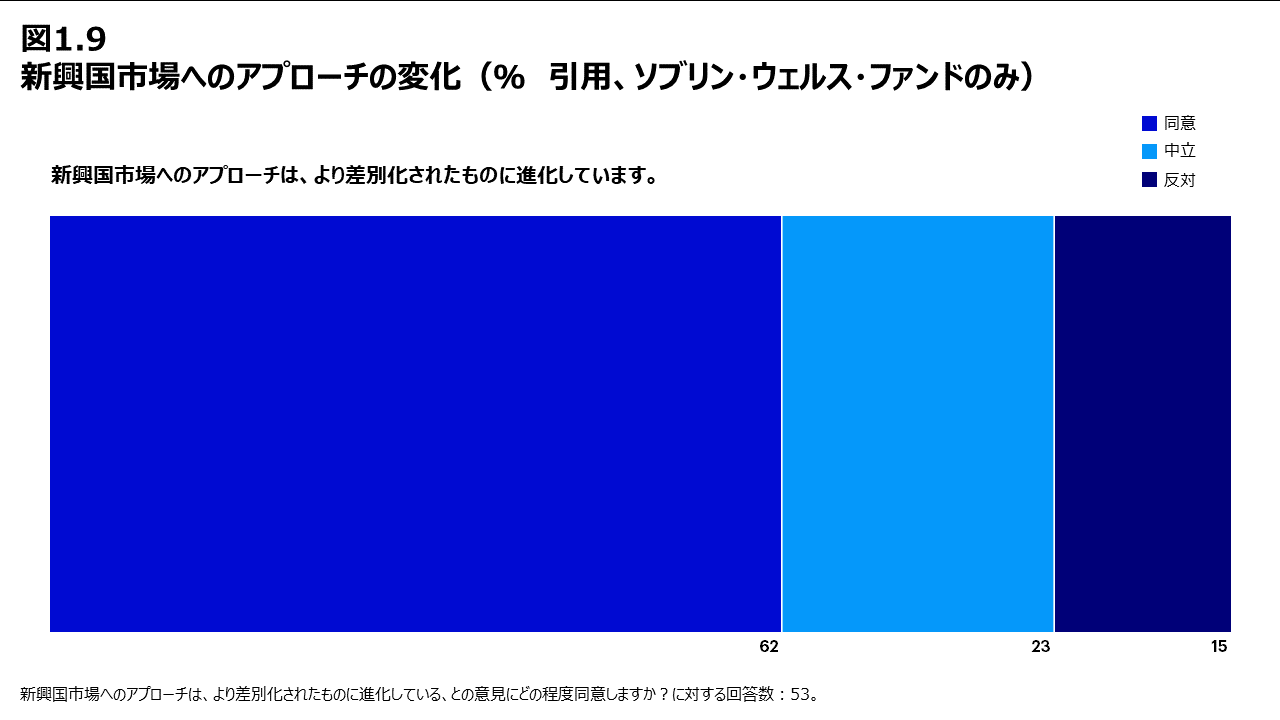

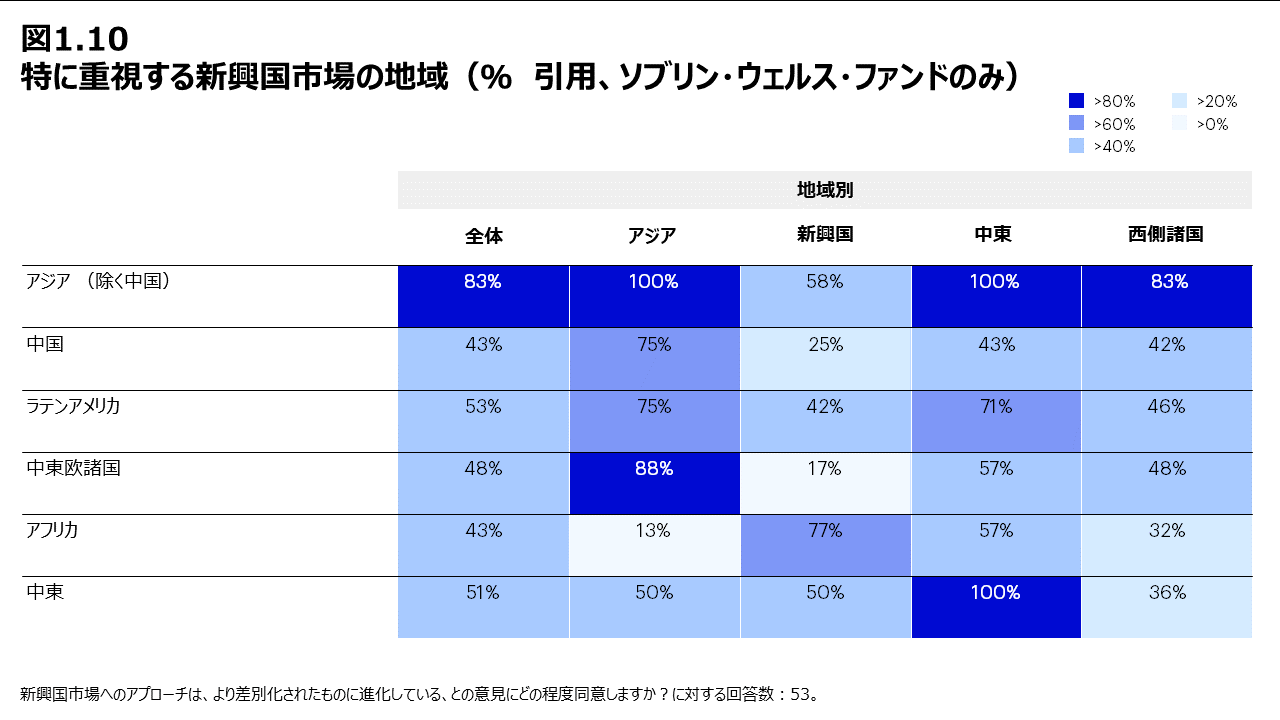

しかしながら、調査ではソブリン・ウェルス・ファンドが、均一な経済圏として新興国市場にアプローチしていないことが明らかになりました。ソブリン・ウェルス・ファンドは繊細に調整された他と異なるアプローチの導入を進め、個々の国と地域に固有の特徴とリスク特性を考慮しています(図1.9)。最重要地域として、中国以外のアジアの新興国を重視することは、地域の経済的な活力とポテンシャルへの高まる信頼を反映します(図1.10)。投資家は特にインドに注目しています。同国は国内市場が大きく、中間層が拡大し、世界的な競争力が増しているため、投資家の大きな関心を集めています。ある中東のソブリン・ウェルス・ファンドは「インドは成長見通しが強く、政府が改革とインフラ開発に注力しているため、重視する国になっています」と述べました。

ラテンアメリカも、特に中東とアジアのファンドから注目を集めています。メキシコとブラジルは、米国のニアショアリングから恩恵を受ける立場にあると見られています。あるアジアのソブリン・ウェルス・ファンドは「ラテンアメリカには大きなポテンシャルがあり、進行している世界のサプライチェーンの再構成から恩恵を受ける可能性があると考えます」と話しました。

ソブリン・ウェルス・ファンドは、依然として大きく重要な市場である中国への短期的なアプローチを一新しており、比較的控え目な経済成長、規制変更、地政学的緊張に対処しようとしています。ある欧州のソブリン・ウェルス・ファンドは「中国には厳選したアプローチを適用しています。テクノロジーやヘルスケアなど、政府の長期的な優先項目と合致したセクターに注目しています」と述べました。

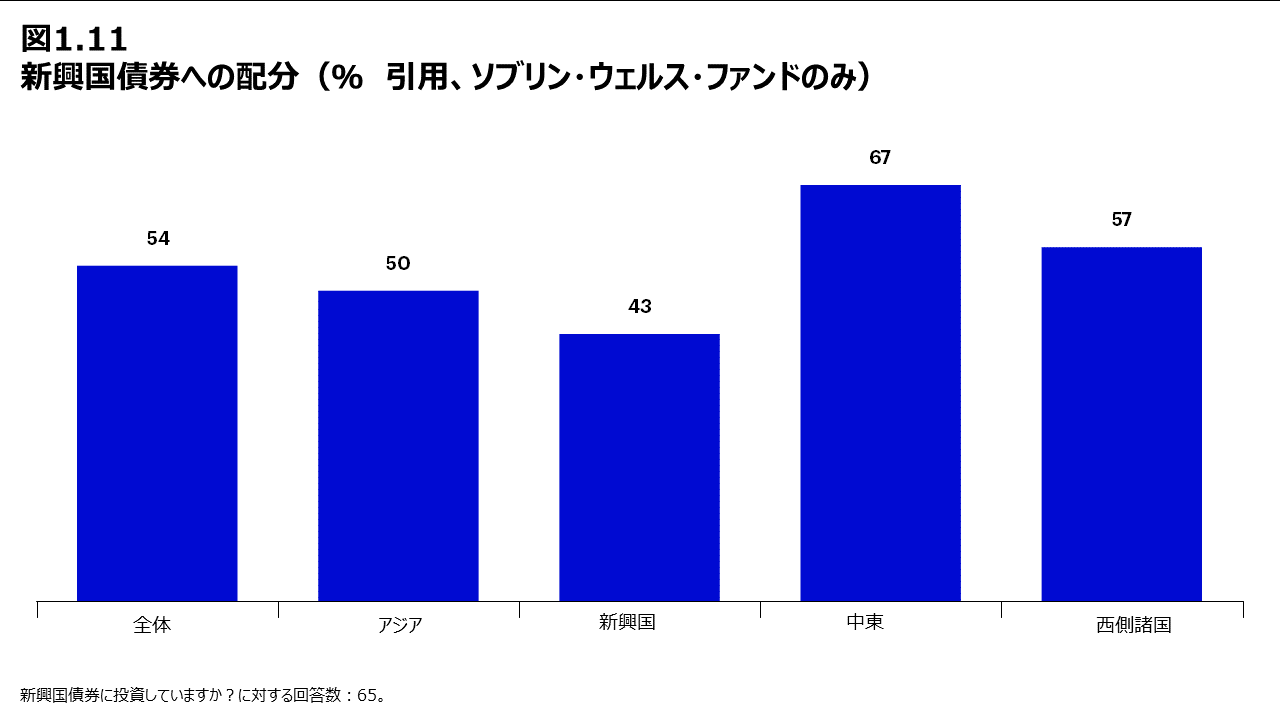

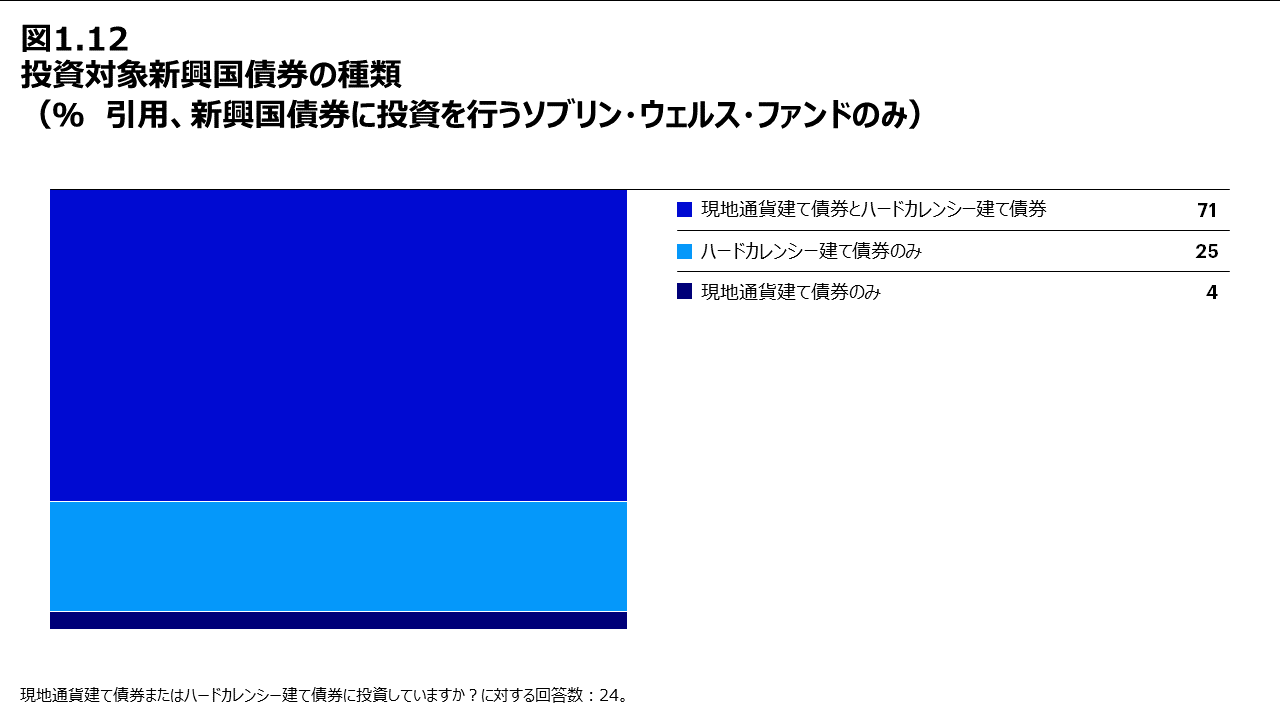

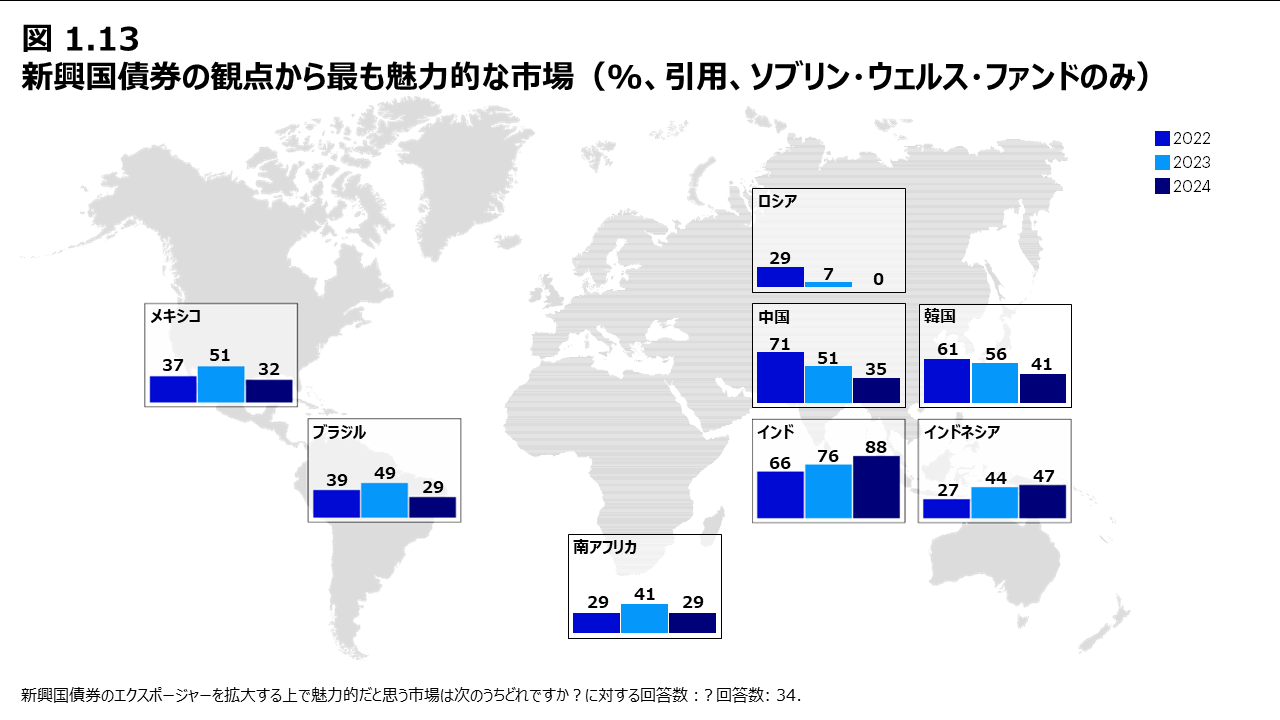

ポートフォリオの分散化を図り、より高い利回りを得ようとするソブリン・ウェルス・ファンドにとって、新興国債券は魅力的な資産クラスになりました。調査対象のソブリン・ウェルス・ファンドの半数以上が新興国債券に投資し、その過半数を大きく上回る数(71%)が、主にETFを通じて、現地通貨建てとハードカレンシー建ての債券に配分しています(図1.11、1.12)。

新興国債券は、先進国債券よりもスプレッドが魅力的で、ポートフォリオの収益を増加させるポテンシャルがあるものとして認識されています。一方、多くの重要な新興国市場では経済のファンダメンタルズが改善され、政策改革が行われているため、信用力が上がり、これら市場への投資に関連する知覚リスクが削減されました。

新興国市場の中では、新興国債券に投資するソブリン・ウェルス・ファンドにとってインドが最も魅力的だと認識されました。回答者の88%がインド債へのエクスポージャーを増やすことに対する関心を示しました(図1.13)。この割合は2022年に記録した66%から大きく上昇しています。これは、同国の経済見通しと政府の改革内容への信頼感が高まっていることを反映しています。

2024年の調査は、ソブリン投資家が複雑で進化しつつある世界的な情勢に順応する様子を描き出しました。インフレ、地政学的緊張、クライメート・トランジション(低炭素社会への移行)は投資戦略を形作る重要な原動力であり、これらは今後何年も中心的なテーマであり続けると予想されます。

高金利環境は重大な影響を及ぼし、投資家に資産配分の再評価と新たな機会の開拓を促しています。

投資家がこうした厳しい環境に直面するなか、新興国市場は成長と分散化を追求する上でますます重要になる役割を担う準備を整えています。しかしながら調査では、ソブリン投資家がこれら市場への投資に対して細かなアプローチの導入を進め、特有のリスクと機会を考慮し、複雑さと相関性を増す地政学的環境における各国の立ち位置を反映していることが強調されました。

第12回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディによると、地政学的緊張がインフレを上回るソブリン投資家の主な懸念事項となり、新興国市場に関する投資への関心が高まっていることが分かりました。

予測不能なマクロ環境下にあって、ソブリン・ウェルス・ファンドはポートフォリオの再調整を行い、株式やプライベート・クレジット、ヘッジファンドに軸を移しています。

新興国市場が勢いを増すなか、ファンドは選択的なアプローチを取り、インドを選好しています。

ソブリン・ウェルス・ファンドにとってプライベート・クレジットの魅力が増しており、多くがファンドおよび直接取引を通じて投資を行っています。ソブリン・ウェルス・ファンドは先進国市場を選好しますが、新興国市場の開拓も行っており、ディフェンシブ戦略とオポチュニスティック戦略のバランスを取って競争の激しい環境を乗り切ろうとしています。

ソブリン投資家は投資プロセスへのAI導入を進めており、必要不可欠なツールになるAIのポテンシャルを認識しています。課題は存在しますが、ファンドは障壁を乗り越えるためにトレーニングとパートナーシップへの投資を行っています。

中央銀行の間ではESGの導入が進んでいますが、ソブリン・ウェルス・ファンドは市場が成熟するなかで自らのアプローチを精緻化しています。

気候リスクは重大な要素として認識されており、投資家はポートフォリオを世界的な気候目標に整合させようとしています。

エネルギー転換を促す方策として、エンゲージメントと再生可能エネルギーへの配分は、完全なダイベストメントよりも好まれています。

世界的に先行き不透明感が広がるなか、中央銀行は準備金の積み増しと分散化を行っています。準備金の武器化と米国債務水準の上昇に関する懸念のために、金の魅力は高まっています。中央銀行がリターン強化とリスク削減を試みるなか、新興国市場への配分が増えています。

当資料は、一般もしくは個人投資家向けに作成されたものではなく、機関投資家向けのものとなります。情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が、英文でリリースされた”Invesco Global Sovereign Asset Management Study 2023”を解説するために作成された英語コンテンツの一部を翻訳して作成したものであり、法令に基づく開示書類でも投資勧誘を目的としたものでもありません。翻訳(または抄訳)には正確を期していますが、必ずしも完全性を保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、公表されたデータ等に基づいて作成されたものですが、過去から将来にわたって、その正確性、完全性を保証するものではありません。

本書に記載されたデータや記述等は過去の事実や実績を示したものであり、将来の運用成果等を示唆・保証するものではありません。本書で詳述した分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。市場の見通しに関するコメントは、本書作成時における筆者の見方を反映したものであり、将来の時点において予告なく変更される可能性があります。本書について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

3799323-JP