„Diversifikation: der einzige Free-Lunch in der Finanzbranche“ mag ein Klischee sein, enthält aber mehr als ein Körnchen Wahrheit: In einer Welt, in der sich kaum Renditeprognosen anstellen lassen, ist eine Minderung der Volatilität, die nicht auf Kosten der Rendite geht, extrem wertvoll.

Dabei muss zwischen Diversifikation und Absicherung unterschieden werden. Bei der Diversifikation wird erwartet, dass alle Ideen eine positive Rendite erzielen, während bei der Absicherung bewusst Ideen umgesetzt werden, die sich im Hinblick auf das Risiko und die Rendite gegenseitig ausgleichen. Uns geht es um echte Diversifikation: gute Anlageideen, die kaum miteinander korreliert sind.

Investoren schätzen diesen Ansatz nicht immer, da sie fürchten, dass die Diversifikation die Volatilität reduziert, und auf Grundlage naiver Analysen zum Beispiel der Information Ratio schliessen, dass dadurch zwangsläufig auch die potenzielle Rendite sinkt. Dieser Schlussfolgerung liegt die falsche Annahme zugrunde, dass die Marktrenditen im Zeitablauf unabhängig und identisch verteilt sind (in der Statistik wird dafür die Abkürzung i.i.d. verwendet).

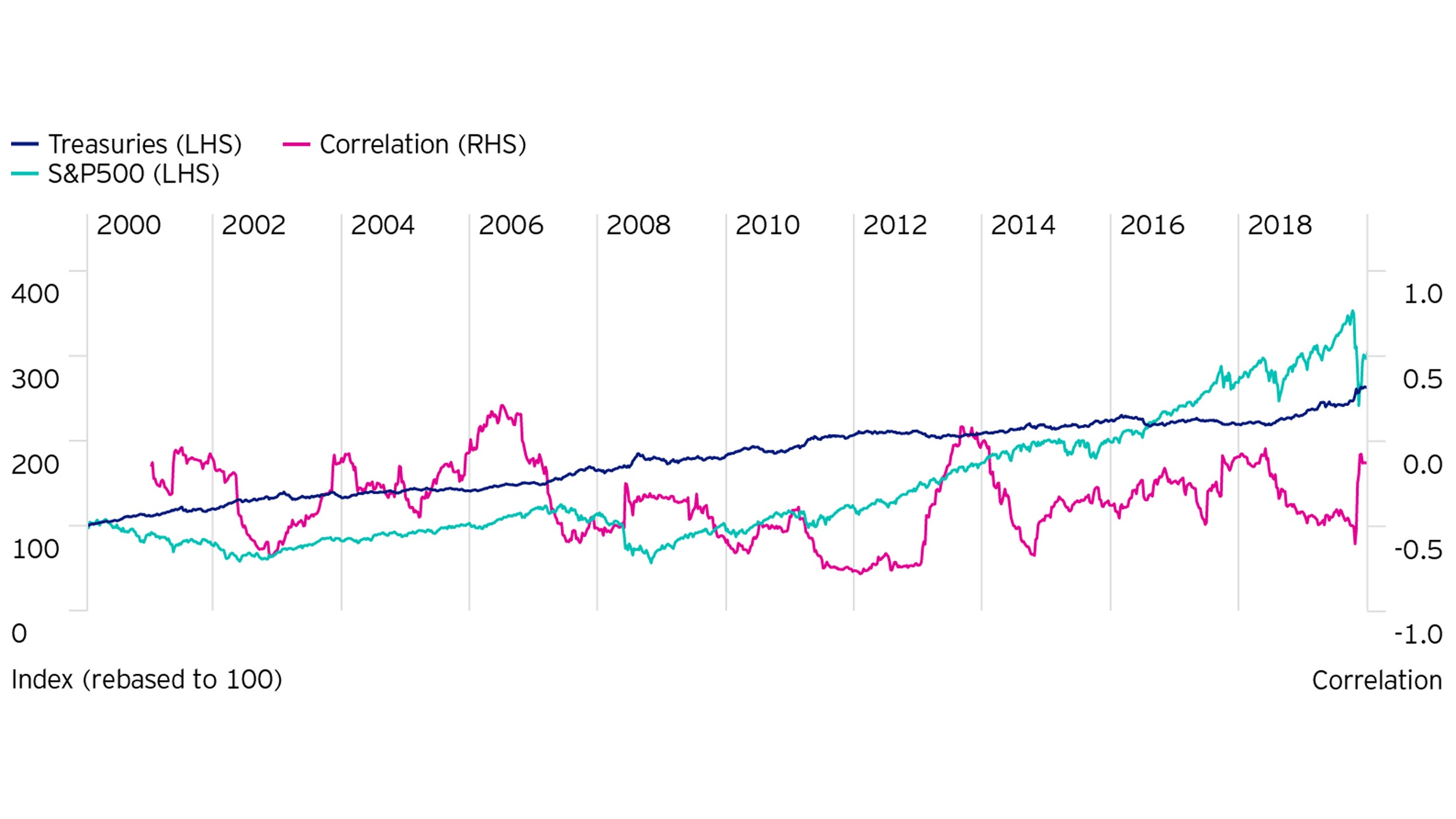

Wir wissen, dass Renditen in der echten Welt unterschiedliche Trendverläufe zeigen und Anlageideen daher negativ miteinander korreliert sein und trotzdem positive Renditen erzielen können. Ein gutes Beispiel dafür ist die Entwicklung von US-Staatsanleihen und dem S&P500 in den vergangenen 20 Jahren. Beide sind in den meisten Perioden negativ miteinander korreliert, haben aber über den gesamten Betrachtungszeitraum jeweils bedeutende positive Renditen generiert.