Schwellenländer-obligationen in Lokalwährung: Chancen durch Reflation?

Schwellenländerobligationen in Lokalwährung als Assetklasse ist für Sie sicherlich keine Neuheit. Wir sind dennoch überzeugt, dass es sich für Anleger wieder lohnen kann, einen Blick darauf zu werfen. Obligationen in Schwellenländern haben in den vergangenen Jahren von steigenden Wachstumsraten und besseren Bonitätsprofilen der Länder profitiert. Die zurzeit hohen Laufzeitenprämien sind im aktuellen Niedrigzinsumfeld verlockend.

Hinzu kommen ein extrem akkommodierender Kurs vieler Industrieländer und erhebliche Outputlücken weltweit. Diese Faktoren dürften die Inflationsbedenken dämpfen. Deshalb glauben wir, dass das Umfeld für Schwellenländerobligationen in Lokalwährung rentabel sein dürfte.

Die Erholung der Weltkonjunktur ist in vollem Gange, und die Wachstumsprognosen für 2021 werden überall angehoben. Auch wir haben unsere Konjunkturprognosen für die USA, die Eurozone und ausgewählte Schwellenländer an die obere Grenze unserer Prognosebandbreite angehoben.

Wir werden immer optimistischer, dass die Weltwirtschaft dieses Jahr das höchste Wachstum seit über einem Jahrzehnt erreichen könnte. Zunächst dürften die USA und die Schwellenländer (vor allem Asien) den Aufschwung anführen. Dann könnte jedoch Europa nachziehen und aus der Erholung einen echten, weltweiten reflationären Aufschwung machen.

Wir glauben, dass diese Assetklasse mit einem Volumen von 17 Mrd. USD enorme Vorteile bietet: Sie eignet sich zur Diversifizierung eines Portfolios, weist eine überzeugende Bewertung auf und verspricht Wachstum.

Diversifikation

Wie kann ein Investment in diese Assetklasse mein bestehendes Portfolio ergänzen?

Schwellenländerobligationen in Lokalwährung weisen im Allgemeinen eine geringe Korrelation mit internationalen Obligationen und Aktien auf. Deshalb können sie die Diversifikation eines solchen Portfolios verbessern und dadurch dessen Gesamtvolatilität verringern.

Wie sieht es mit laufenden Erträgen und Wertzuwachs aus?

Die Wachstumsraten und Entwicklungsstufen von Schwellenländern sind regional sehr unterschiedlich, und keine zwei Länder sind gleich. Deshalb streuen Wertzuwachs und laufende Erträge bei Schwellenländerobligationen stärker und unterscheiden sich von Land zu Land. Um Chancen auf hohen Wertzuwachs und hohe laufende Erträge zu nutzen, muss man sorgfältige Analysen durchführen und landesspezifische Risiken beachten. Deshalb dürfte sich diese Assetklasse eher für aktiv gemanagte Strategien eignen.

Wie wirken sich ESG-Aspekte auf Schwellenländerobligationen in Lokalwährung aus?

Die kontinuierliche Zunahme an Schwellenländerobligationen wirkt sich natürlich positiv auf governancebezogene Faktoren aus und begünstigt Fortschritte bei Klimazielen und sozialer Gerechtigkeit. Internationale Investoren sehen genauer hin. Dies führt zu mehr Transparenz und Finanzinstrumenten, um sich wirkungsorientiert zu engagieren. Davon profitieren die Länder, weil sie ihre Nachhaltigkeitsziele leichter erreichen.

Bewertung

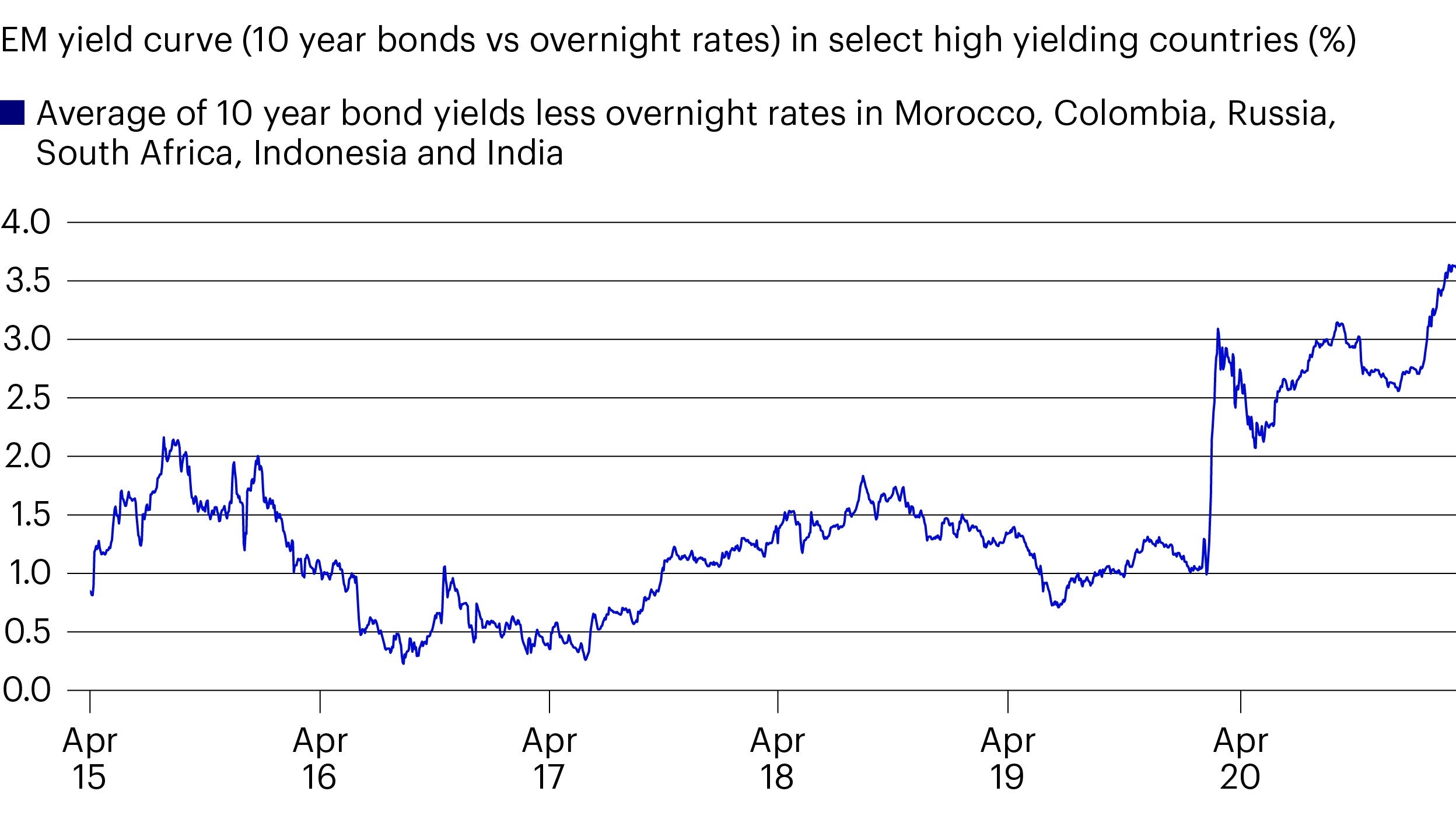

Insgesamt sind Obligationen aus Schwellenländern nach wie vor sehr attraktiv bewertet. Nach den jüngsten Zinsturbulenzen, zunächst vor allem in den USA und danach auch in den meisten Schwellenländern, sind die Renditekurven so steil geworden wie seit Jahrzehnten nicht und bieten einen attraktiven Carry und Roll-Down-Effekt.

In Industrieländern ist die Versteilung von Renditekurven nötig und gewünscht. In den Schwellenländern waren die Renditekurven jedoch bereits sehr steil, und der jüngste zusätzliche Schub hat vielversprechende Einstiegschancen geschaffen.

Wir glauben, dass ein Marktumschwung ansteht. Es wird immer deutlicher, dass die Notenbanken in Industrieländern kurzfristig keine Gegenmassnahmen ergreifen werden, um das steigende Weltwirtschaftswachstum zu bremsen. Gleichzeitig straffen jedoch einige Schwellenländer wie Brasilien und Russland die geldpolitischen Zügel.

Dies sind zwei gute Argumente, die zu einem Rückgang der impliziten realen Renditeprämien von Schwellenländerobligationen führen dürften

Wachstum

Schwellenländerobligationen in Lokalwährung sind eine dynamische Assetklasse. In diesen Ländern herrschen üblicherweise stärkere finanzielle Zwänge als in Industrieländern. Das gibt Anstoss zu kräftigen strukturellen Wachstumsfaktoren für diese Assetklasse.

Schliesslich schafft Nachfrage Angebot. Das führt zu einer Selbstverstärkung, von der sowohl die regionale Markttiefe als auch die Performance der Assetklasse profitieren. Die Grössenordnung ist enorm: Das Volumen von Schwellenländerobligationen ist jetzt etwa 16 Mal so hoch wie im Jahr 2000.

Diese Assetklasse macht über 20 % des globalen Obligationsmarktes aus, obwohl die Schwellenländer über 50 % zum globalen BIP beitragen. Offenbar gibt es Potenzial für weiteres Marktwachstum. Kontinuierliches Marktwachstum in Kombination mit einer grösseren Streuung der Ländererträge bildet eine gute Ausgangslage, um mit einem aktiv gemanagten Portfolio länderspezifische Chancen zu nutzen.

Die USA haben im März ein massives Fiskalpaket angekündigt. Dadurch hat sich unsere Erwartung einer akkommodierenden Fiskalpolitik, jedoch mit nachlassender Dynamik, geändert. Wir erwarten nach wie vor einen fiskalischen Impuls für das Weltwirtschaftswachstum ausgehend von den USA, jedoch mit einem zusätzlichen Schub durch Länder wie Indien, die kurzfristig eher auf Wachstum als auf Fiskaldisziplin setzen, um ihre Defizite abzubauen.

Angesichts einer globalen Wachstumserholung unterstützt von lockerer Geld- und Fiskalpolitik dürften künftige Mehrerträge vor allem von der Risikoeinschätzung durch den Markt und Zinsanhebungen abhängen.

Deshalb sind Reflation und Wachstum für die nächsten neun bis 18 Monate (unseren Anlagehorizont) unser Anlagethema. Da keine Anzeichen einer Straffung der Finanzbedingungen zu beobachten sind, dürfte jede Form von Wachstum „gutes Wachstum“ für Assets sein, die von Reflation profitieren – in den Schwellenländern sind dies Aktien, Währungen, Staatsobligationen und, in geringerem Ausmass, Credits.

Wesentliche Risiken

-

Der Wert einer Anlage und die Erträge hieraus können sowohl steigen als auch fallen und es ist möglich, dass Anleger den ursprünglich angelegten Betrag nicht zurückerhalten.

Wichtige Hinweise

-

Diese Informationen dienen lediglich zu Diskussionszwecken und richten sich ausschliesslich an professionelle Investoren in Österreich, Deutschland und in der Schweiz.

Dieses Marketingdokument stellt keine Empfehlung dar, eine bestimmte Anlageklasse, Finanzinstrument oder Strategie, zu kaufen oder verkaufen. Das Dokument unterliegt nicht den regulatorischen Anforderungen, welche die Unvoreingenommenheit von Anlageempfehlungen/Anlagestrategieempfehlungen sowie das Verbot des Handels vor der Veröffentlichung der Anlageempfehlung/Anlagestrategieempfehlung vorschreiben.

Stand der Daten: 27. April 2021, sofern nicht anders angegeben.

Die in diesem Material dargestellten Prognosen und Meinungen sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

Dieses Dokument stellt keinen Anlagerat dar. Vor dem Erwerb sollten sich Anleger über (i) die rechtlichen Vorschriften in ihrem Herkunftsland oder im Land, in dem sich ihr regelmässiger Wohnsitz befindet, (ii) eventuelle Devisenkontrollen sowie (iii) eventuelle steuerliche Auswirkungen informieren.