Multi-Faktor-Strategien und ESG – eine ideale Kombination

Wir verbinden ESG mit dem bewährten Multi-Faktor-Ansatz von Invesco Quantitative Strategies (IQS), um risikokontrollierte Portfolios zu konstruieren, die Mehrerträge gegenüber ihrem Referenzindex und ein besseres ESG-Profil anstreben.

Zusammenfassung

- Investoren und Aufsichtsbehörden messen der Integration von Nachhaltigkeitskriterien in Investmentprozesse eine immer grössere Bedeutung bei

- Mit seiner mehr als 20-jährigen Erfahrung in der Umsetzung massgeschneiderter Multi-Faktor-ESG-Lösungen zählt Invesco Quantitative Strategies (IQS) zu den Vorreitern in diesem Bereich

- Der Multi-Faktor-Ansatz mit ESG-Integration von IQS ermöglicht eine flexible Anwendung individueller ESG-Kriterien – zum Beispiel Ausschlusskriterien – genauso wie Positivscreenings oder Optimierungen von ESG-Indikatoren

- Wir verbinden ESG mit dem bewährten Multi-Faktor-Ansatz von IQS, um risikokontrollierte Portfolios zu konstruieren, die Mehrerträge gegenüber ihrem Referenzindex und ein besseres ESG-Profil anstreben.

- IQS hat 2019 eine massgeschneiderte CO2-reduzierte Multi-Faktor-Strategie für ein britisches Aktienmandat entwickelt, um dem Wunsch eines Investors nach einem Portfolio mit unverändertem Faktorexposure, aber einem besseren Umweltprofil gerecht zu werden

ESG-Lösungen – wichtiger denn je

Nachhaltige Anlagelösungen und verantwortliches Investieren sind ein riesiger Trend, wobei der Klima- und Umweltschutz besonders im Fokus stehen. Mit dem wegweisenden Pariser Klimaabkommen von 2015 haben die weltweiten Regierungen anerkannt, dass einschneidende Massnahmen erforderlich sind, um die globale Erwärmung einzudämmen und die Folgen des Klimawandels zu mindern. Im Juli 2019 legte Grossbritannien als eines der ersten Länder mit seiner „Green Finance Strategy“ einen Plan zur Umgestaltung seines Finanzsystems mit dem Ziel der Klimaneutralität („netto null Emissionen“) bis 2050 vor. Die EU-Kommission hat am 4. März 2020 den Entwurf zum ersten Europäischen Klimagesetz vorgelegt. Ziel ist, die Treibhausgasemissionen in der EU verbindlich zu senken und bis 2050 Klimaneutralität zu erreichen. Um diese Ziele zu erreichen, sind Investitionen in umweltfreundliche und kohlenstoffarme Technologien, Dienstleistungen und Infrastruktur in noch nie dagewesenem Umfang erforderlich. Darüber hinaus gewinnen Umweltaspekte nicht nur für spezielle ESG-Anlagestrategien, sondern auch für klassische Investmentstrategien an Bedeutung.

Die Asset Manager müssen sich auf neue regulatorische Rahmenbedingungen und ein verändertes Marktumfeld einstellen. Das Invesco Quantitative Strategies (IQS) Team betreut seit mehr als 20 Jahren massgeschneiderte ESG-Mandate. Seit 2017 sind ESG-Erwägungen ein fester Bestandteil unseres standardmässigen Multi-Faktor-Prozesses für alle Portfolios. Eine gut durchdachte Integration von ESG-Kriterien in unseren Multi-Faktor-Ansatz, der auf den proprietären Faktoren Qualität, Momentum und Bewertung aufbaut, kann das Mehrertragspotenzial von Portfolios erhalten und zugleich ihr ESG-Profil verbessern.

Anstelle der reinen Anwendung von ESG-Ausschlusskriterien beobachten wir eine wachsende Nachfrage nach kundenindividuelleren Lösungen zur Verbesserung bestimmter ESG-Merkmale von Portfolios wie zum Beispiel des CO2-Fussabdrucks. Aufbauend auf unserem bewährten Multi-Faktor-Ansatz entwickeln wir daher massgeschneiderte ESG-Lösungen, um unseren Kunden eine herausragende Anlageerfahrung zu bieten. Diese Fallstudie beschreibt die Entwicklung einer massgeschneiderten Multi-Faktor-ESG-Strategie und ihre konkrete Umsetzung in einem Portfolio.

Entwicklung einer CO2-optimierten Portfoliolösung

IQS hat 2019 eine massgeschneiderte CO2-reduzierte Lösung für einen Kunden entwickelt, der die CO2-Emissionen einer bestehenden Multi-Faktor-Strategie auf ein deutlich unter dem CO2-Fussabdruck des FTSE All Share ex IT Index liegendes Niveau reduziert sehen wollte. Das IQS-Investmentteam und der Kunde formulierten mehrere Projektziele. Zum einen sollte die CO2-Reduktion stabil und prognostizierbar sein und minimale Auswirkungen auf die erwartete Performance haben. Ausserdem sollten die Auswirkungen der CO2-Reduktion auf das Portfoliorisiko und die Portfoliorendite quantifizierbar sein. Eine weitere wichtige Anforderung war der Erhalt des Exposures in den IQS-Faktoren Qualität, Momentum und Bewertung als wichtigsten Treibern des Portfoliorisikos und -ertrags.

Das ESG-Kriterium der Wahl waren die für das Anlageuniversum verlässlich und weitreichend verfügbaren Scope 1- und Scope 2-Emissionen, die aktiv gesteuert werden sollten. Darüber hinaus wurden Daten zur CO2-Intensität verwendet, um die Emissionen von Unternehmen mit unterschiedlicher Marktkapitalisierung vergleichbar zu machen und ein Effizienzmass anzuwenden, das ein ESG-Kriterium mit einer finanziellen Kennzahl verknüpft. Die CO2-Intensität wurde in Tonnen CO2 bzw. Äquivalenten aus anderen Treibhausgasemissionen pro Mio. US-Dollar Umsatz gemessen.

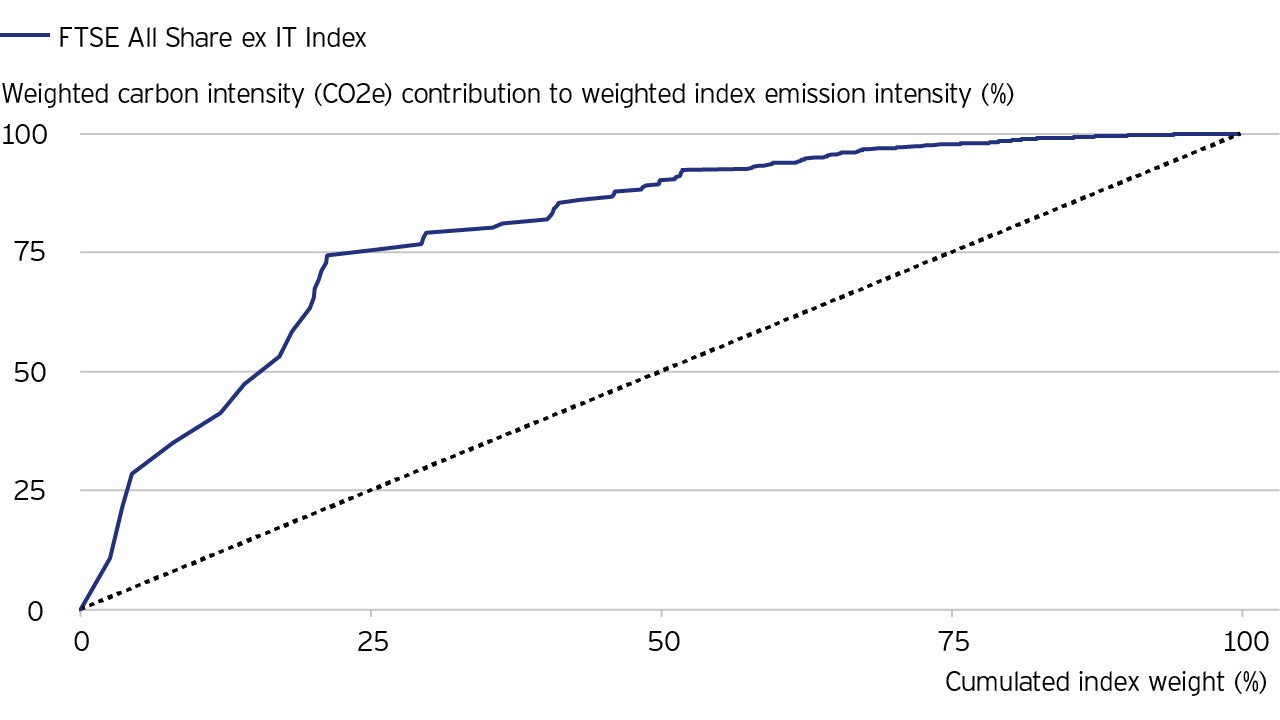

Durch einen Ausschluss bestimmter Branchen hätten sich die CO2-Reduktionsziele leicht erreichen lassen. Eine derartige Vorgehensweise hätte aber bestimmte Merkmale der bestehenden Multi-Faktor-Strategie wie einen niedrigen Tracking Error gegenüber dem Referenzindex und ähnliche Risikoeigenschaften einschliesslich der Branchenlimits gegenüber dem Index gefährdet. Grund dafür ist, dass sich der Index und das britische Aktienuniversum durch einen hohen Anteil an CO2-intensiven und sehr stark von fossilen Brennstoffen abhängigen Unternehmen auszeichnen. Abbildung 1 verdeutlicht den Beitrag der Indexkomponenten zum CO2-Fussabdruck des Index: Auf sieben Unternehmen, die weniger als 20% des Index ausmachen, entfällt etwa die Hälfte der gewichteten CO2-Intensität. Um ein mit dem Index vergleichbares Risiko-/Ertragsprofil zu wahren, muss bei der Verringerung des CO2-Fussabdrucks auf das gewünschte Niveau daher vorsichtig vorgegangen werden.

Umsetzung über zweistufige Portfoliooptimierung

Für eine optimale Ausrichtung auf die Ziele des Kunden erfolgt die Umsetzung über eine zweistufige Portfoliooptimierung. Im ersten Schritt erfolgt die Zusammenstellung eines Portfolios mit einem minimalen Tracking Error gegenüber einer kapitalisierungsgewichteten Benchmark, die die gewünschte CO2-Reduktion darstellt.1 Dadurch lässt sich leicht messen, welche Auswirkungen die CO2-Optimierung auf die Rendite gegenüber dem Ausgangsindex hat und wie hoch das zur Dekarbonisierung der Benchmark erforderliche aktive Risiko ist. Im zweiten Schritt wird der aktive Multi-Faktor-Investmentprozess von IQS auf dieses CO2-reduzierte Portfolio angewandt. Ziel ist die Generierung von Mehrerträgen gegenüber dem Index innerhalb einer risikogesteuerten Struktur.

Die zweistufige Optimierung hat bedeutende Vorteile: Erstens sorgt sie für eine transparente Attribution, die eine klare Abgrenzung des Renditebeitrags der CO2-Reduktion auf der einen und des Multi-Faktor-Managements auf der anderen Seite ermöglicht. Zweitens verhindert die zweistufige Optimierung eine Verzerrung des optimalen Portfolios durch zu stärke Beschränkungen. Da diese die Anzahl möglicher Lösungen erheblich begrenzen würden, könnte man so am Ende statt eines uneingeschränkten optimalen Portfolios eine zu einseitige Ecklösung erhalten. Nach der im ersten Schritt erfolgten Umsetzung der vorgegebenen CO2-Reduktion orientiert sich die Optimierung im zweiten Schritt an einer geeigneten Benchmark, ohne Tradeoff zwischen der CO2-Reduktion und den erwarteten faktorbasierten Aktienprognosen.

Machbarkeitsnachweis: Simulation und Szenarioanalysen

Simulationsanalyse

Faktorbasierte Anlagestrategien gründen auf der Annahme, dass Portfolios mit ähnlichen Faktoreigenschaften ähnliche Rendite- und Risikoerwartungen zur Folge haben. Gemäss dieser Logik setzt der Multi-Faktor-Prozess von IQS auf den Austausch von Aktien mit negativen ESG-Werten – in diesem Fall reflektiert in einer hohen CO2-Intensität – durch alternative Aktien mit einem besseren ESG-Profil und wahrt dabei zugleich die Faktoreigenschaften und damit die Risiko- und Renditeerwartungen des Portfolios.

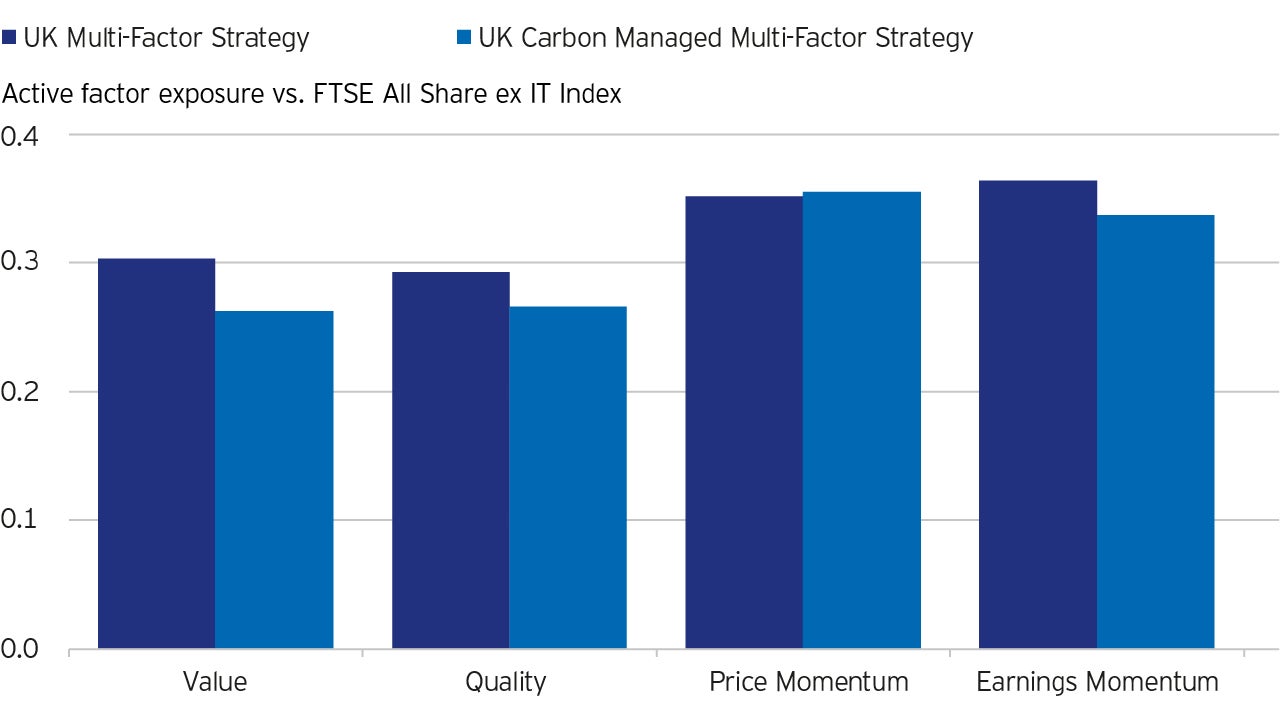

Um die Richtigkeit dieser Logik zu verifizieren, führten wir eine Simulation für die bestehende UK Multi-Factor Strategy und die neue Carbon Managed UK Multi-Factor Strategy durch. Dabei zeigte sich, dass die durchschnittlichen Faktorexposures in beiden Simulationen im Zeitablauf praktisch unverändert blieben (siehe Abbildung 2). Wie erwartet, ergaben sich dadurch in den langfristigen Portfoliosimulationen auch fast identische Renditen für beide Strategien.

Demnach hat die neue, Anfang 2020 umgesetzte Carbon Managed UK Multi-Factor Strategy durchweg ähnliche Faktoreigenschaften wie das Originalportfolio aufgewiesen – und damit auch ähnliche Risiko- und Ertragserwartungen. Gleichzeitig hat sie die CO2-Emissionen mithilfe eines stabilen, verlässlichen und streng risikogesteuerten Prozesses auf das angestrebte, unter der Benchmark liegende Niveau reduziert.

Szenarioanalyse

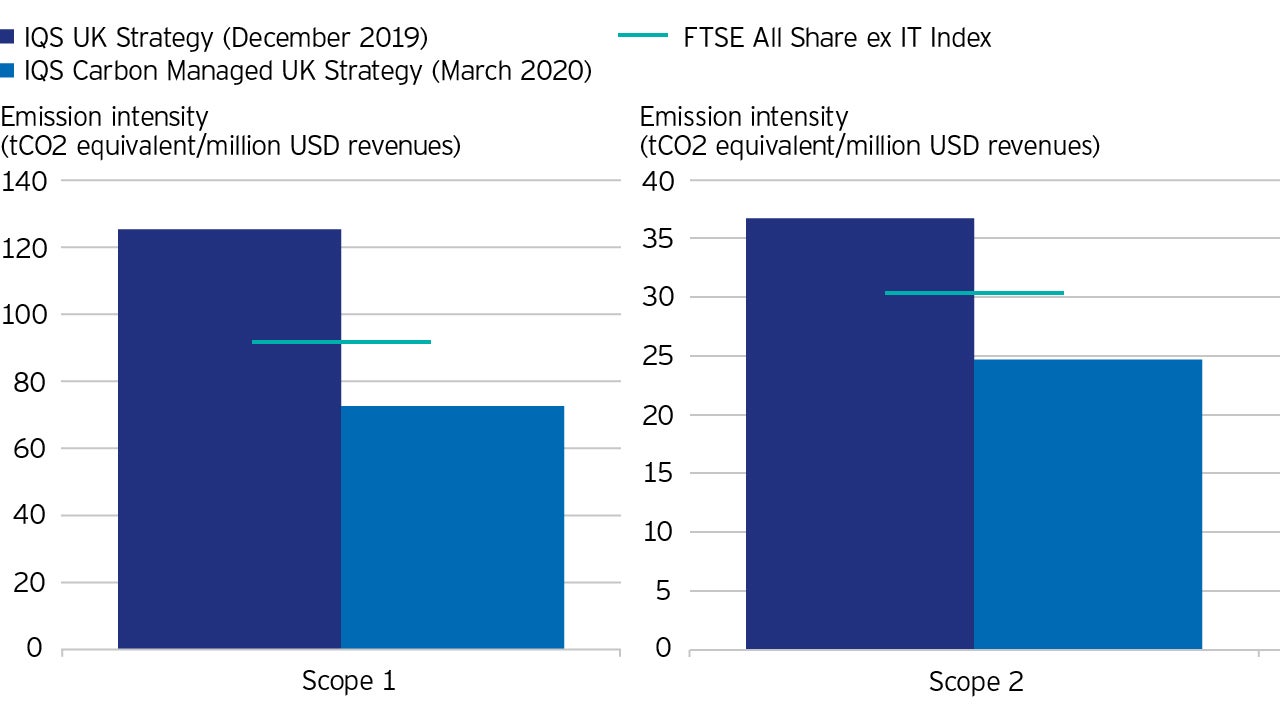

Neben der Untersuchung der Faktorexposures und des Portfoliorisikos bewerteten wir auch die CO2-Intensität, die jetzt aktiv gesteuert wird. Im Rahmen der TCFD2-Berichterstattung führten wir eine Analyse durch, um die Kohlenstoffintensität des ursprünglichen Portfolios mit der des neuen Portfolios zu vergleichen.

Dabei wurde deutlich, dass die Carbon Managed UK Multi-Factor Strategy im Einklang mit den Portfoliozielen deutlich geringere Scope 1- und Scope 2-Emissionen aufweist (siehe Abbildung 3).

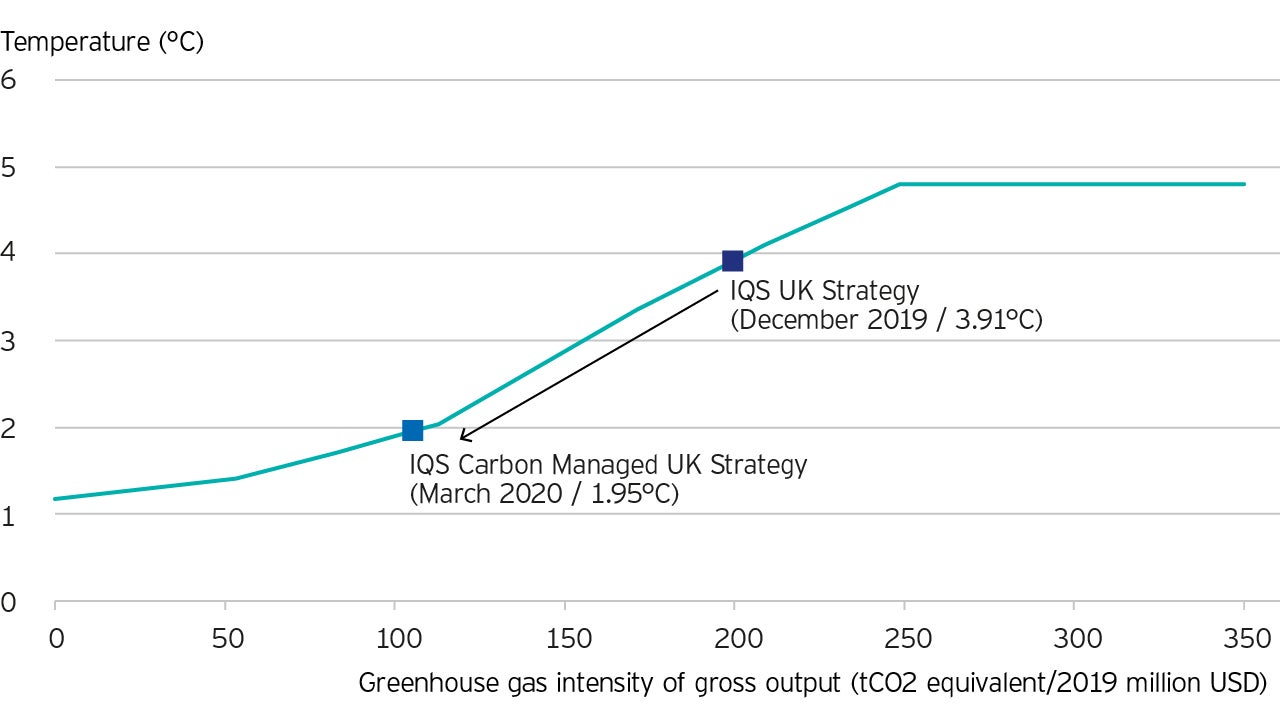

Neben der beabsichtigten Verbesserung der CO2-Bilanz des Portfolios führten wir eine zusätzliche Analyse durch, um den Portfoliobeitrag zur globalen Erwärmung – das sogenannte „Temperature Alignment“ – zu messen. Hierzu griff Invesco auf die Expertise von Vivid Economics zurück, um Klimaszenarioanalysen für Aktienportfolios durchzuführen und so ein besseres Verständnis ihres Beitrags zur globalen Erwärmung und der Auswirkungen unterschiedlicher Klimaszenarien auf die Portfolios zu erhalten. Vivid Economics hat mit seinem Climate Risk Toolkit szenariobasierte Analysen für Invesco durchgeführt und so u.a. ermittelt, welche Auswirkungen ein auf dem Ziel des Pariser Klimaabkommens basierendes Szenario einer Begrenzung der globalen Erwärmung auf 1,5°C3 auf das Portfolio vor und nach Einführung der aktiven CO2-Managementstrategie hätte.

Es zeigt sich, dass sich die zweistufige Optimierung sehr positiv auswirkt: Während das ursprüngliche Portfolio einen 4-Grad-Anstieg verursachte, reduziert die neue Strategie den Beitrag des Portfolios zur globalen Erwärmung auf ein Niveau, das einem Szenario von unter 2-Grad entspricht (siehe Abbildung 4).

Erwärmung: 31. Dezember 2019. Stand der Portfoliodaten: 31. Dezember 2019 für die UK Strategy und 31. März 2020 für die Carbon Managed UK Strategy. Der Beitrag zur globalen Erwärmung bezieht sich auf das Mass der globalen Erwärmung, ausgedrückt in Grad Celsius, mit dem ein bestimmtes Portfolio vereinbar ist, basierend auf den Emissionen der zugrunde liegenden Unternehmen und den Schätzungen der branchenspezifischen Emissionsintensität bei unterschiedlichen Erwärmungsgraden.

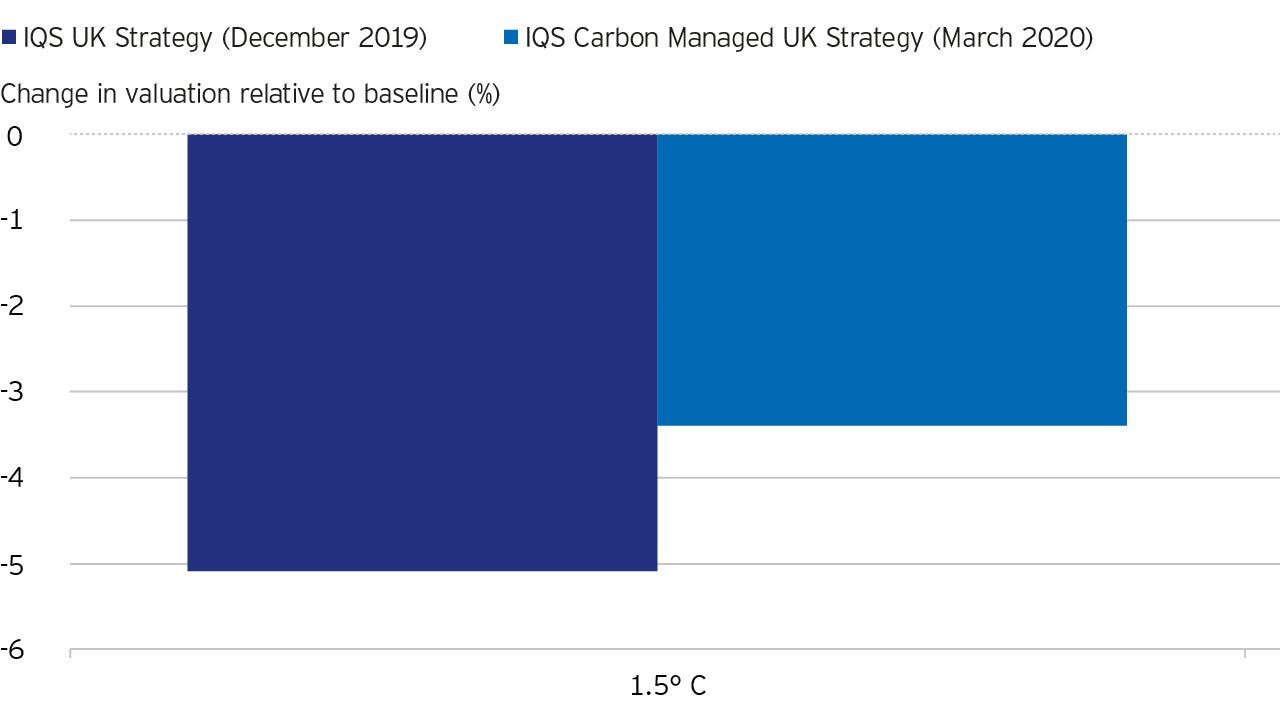

Besonders deutlich wird die grössere Resilienz gegenüber Klimarisiken im 1,5-Grad-Szenario. Die 1,5-Grad-Szenarioanalyse bewertet die Auswirkungen auf die Performance der Portfoliopositionen bei einem globalen Temperaturanstieg um 1,5-Grad. Die Szenarioanalyse berechnet die Auswirkungen von Übergangsrisiken auf die Portfolioanlagen – d.h. höhere CO2-Preise, unhaltbare Geschäftsmodelle und physische Schocks, z.B. veränderte durchschnittliche jährliche Schäden durch Extremwetter. Das 1,5-Grad-Szenario zeichnet sich durch besonders hohe Übergangsrisiken aus, da die Unternehmen ihre Produktionsmethoden und zum Teil auch ihre Geschäftsmodelle anpassen müssen, um das CO2-Budget einzuhalten. In einem solchen Szenario reduziert das CO2-optimierte Portfolio die negativen Auswirkungen der Übergangskosten deutlich im Vergleich zur ursprünglichen Strategie, ohne vom Risikoprofil des britischen Referenzindex abzuweichen (siehe Abbildung 5).

Ausblick

In Bezug auf das nachhaltige Investieren gibt es derzeit zwei grosse Trends. Erstens erwarten die Investoren von ihren Vermögensverwaltern inzwischen, dass sie in ihren Investmentprozessen auch ESG-Faktoren berücksichtigen. Zweitens ist eine zunehmende Fokussierung auf wirkungsorientierte „Impact“-Lösungen zu beobachten. Anstelle einer reinen Vermeidung kontroverser Investments fordern die Investoren vermehrt ESG-Lösungen mit einer messbaren positiven Wirkung. Dadurch gewinnen entsprechende massgeschneiderte Lösungen an Bedeutung.

Eine gut durchdachte Integration von ESG-Kriterien in Multi-Faktor-Aktienstrategien kann bedeutende Auswirkungen auf das ESG-Profil eines Portfolios haben und zugleich dafür sorgen, dass dieses trotzdem ähnliche Risiko- und Renditeeigenschaften aufweist wie ein traditionelles Faktorportfolio. Die hier skizzierte Fallstudie zu einem CO2-optimierten Portfolio verdeutlicht, wie sich das ESG-Profil eines Portfolios mithilfe des angepassten IQS-Multi-Faktor-Ansatzes signifikant verbessern lässt.

Die aktive Carbon Managed UK Multi-Factor Strategy ist ein typisches Beispiel. Weiterführende Untersuchungen von IQS belegen jedoch, dass sich das allgemeine Konzept auch auf andere Anlageuniversen und Multi-Faktor-Ansätze wie globale Portfolios und Low-Volatility-Strategien übertragen lässt. Das IQS-Team wird weiter gezielt nach geeigneten ESG-Datenquellen externer Anbieter Ausschau halten, um seinen Kunden überlegene Anlagelösungen zu bieten. Angesichts sehr unterschiedlicher Anlegerbedürfnisse bedarf es in dieser Hinsicht einer kontinuierlichen Weiterentwicklung, um massgeschneiderte Lösungen zu strukturieren und umzusetzen. Daher hat die Auslotung neuer Ansätze zur Entwicklung massgeschneiderter ESG-Portfolios für IQS weiterhin hohe Priorität.

Fußnoten

-

1 Der erste Schritt der Optimierung ähnelt dem von Andersson, M., Bolton, P., & Samama, F. (2016) in Hedging climate risk. Financial Analysts Journal, 72(3), 13-32 beschriebenen Ansatz, bei dem ein Index mit Tracking-Error-Minimierung und CO2-Option konstruiert wird.

2 TCFD: Task Force on Climate-related Financial Disclosures (Arbeitsgruppe für klimabezogene Finanzberichterstattung)

3 Für diese Analyse bezieht das Toolkit von Vivid Economics öffentlich verfügbare Szenarien aus der Datenbank des Intergovernmental Panel on Climate Change (IPCC) für das 1,5°C-Szenario ein. Der IPCC-Datenbank, die Szenarien aus einer Vielzahl von wissenschaftlich entwickelten Modellen bereitstellt, wurde ein 1,5°C-Szenario mit hohem Übergangsrisiko entnommen. Nähere Informationen zur TCFD-Analyse entnehmen Sie bitte der TCFD-Berichterstattung 2020 von Invesco.

Risikohinweise

-

Der Wert von Anteilen kann schwanken. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten.

Stand der Daten: 31. März 2020, sofern nicht anders angegeben.

Wichtige Hinweise

-

Diese Webseite dient lediglich der Information und stellt keine Aufforderung zum Kauf, Halten oder Verkauf von Fondsanteilen, noch zur Übernahme einer Strategie dar. Diese Webseite stellt insbesondere keinen spezifischen Anlagerat dar, und lässt somit individuelle Bedürfnisse und Interessen eines Anlegers unberücksichtigt. Vor dem Erwerb von Anteilen sollten Anleger sich über die für sie geltenden Gesetze und Vorschriften informieren und unabhängigen Rat hinsichtlich der Geeignetheit der Strategie/des Fonds für ihre Anlagezwecke einholen. Es kann nicht garantiert werden, dass die angestrebten Ziele erreicht werden. Die in diesem Material dargestellten Prognosen und Marktaussichten sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.