Mögliche Problemlösungen

Es gibt zwar keine Patentlösung für alle, aber unseres Erachtens ist klar, dass trotz aller Herausforderungen ein echter Bedarf für die Standardisierung der Nachhaltigkeitsberichterstattung besteht.

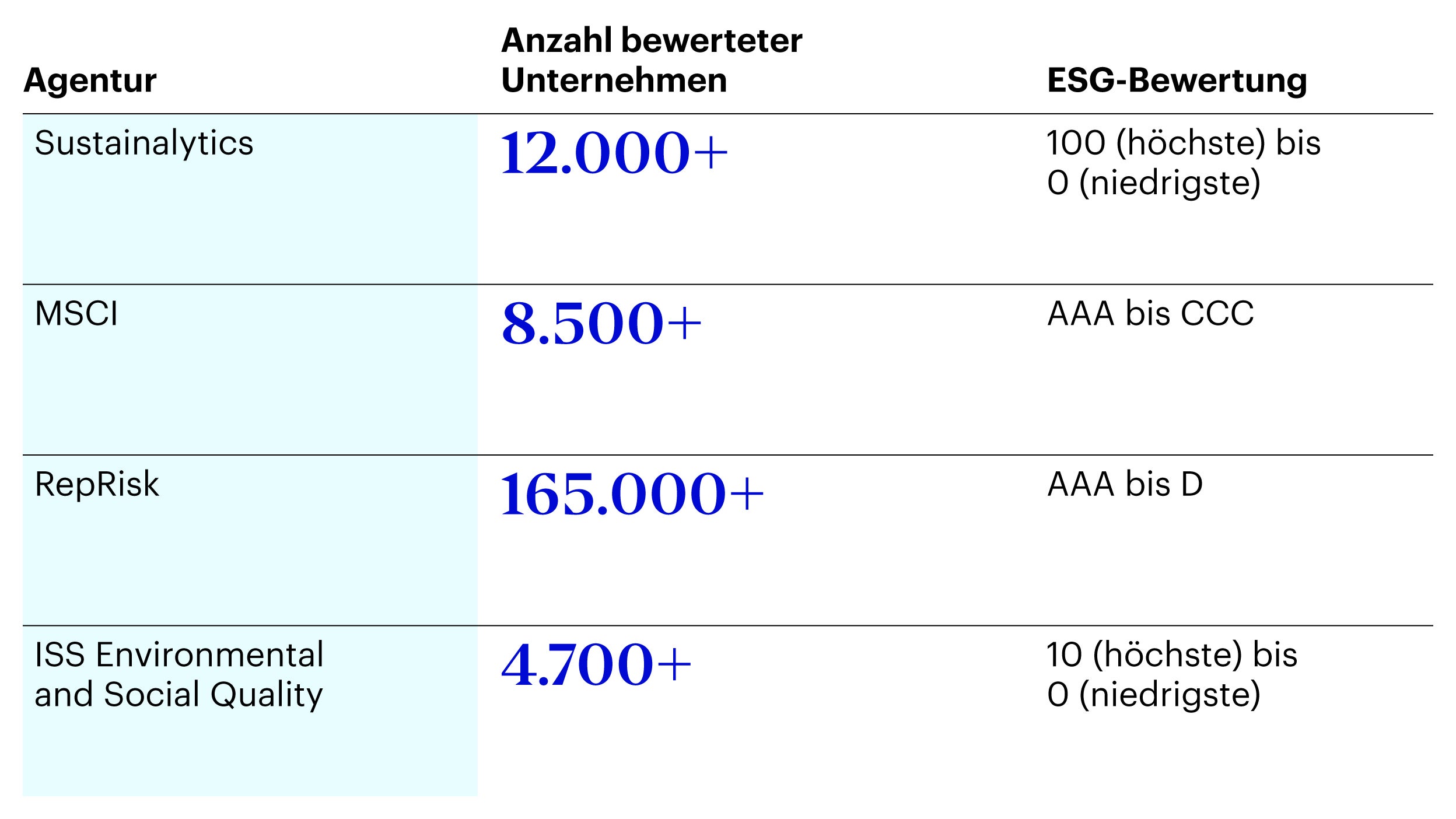

Der Handlungsbedarf bei Investitionen wird bestehen bleiben, und Anleger brauchen verlässliche Daten für das, was in ihren Portfolios in puncto ESG erreichbar ist, also: ESG-Ambitionen versus ESG-Praxis.

Wichtig ist auch, dass klar zwischen ESG-Kriterien auf Unternehmensebene und auf Fondsebene unterschieden wird. Ein gutes ESG-Rating für ein Unternehmen ist nicht unbedingt mit einer guten ESG-Performance in einem Investmentportfolio gleichzusetzen und wir beobachten oft, dass Greenwashing-Elemente hier mit hereinspielen.

Zunächst einmal könnte es von Vorteil sein, Fonds ausgehend von den ESG-Faktoren einzustufen, auf die sie hauptsächlich abzielen. Es wird Fonds geben, die in erster Linie auf Umweltfaktoren ausgerichtet sind, während andere sich auf soziale oder Governance-Aspekte konzentrieren, in Weiterführung von Artikel 6, 8 und 9.

Anleger können dann ihre Entscheidungen auf ihre eigenen nicht-finanziellen Nachhaltigkeitsziele ausrichten - mit anderen Worten: ihren Wunsch, „Gutes zu tun“. Wir stellen hier drei Hauptelemente fest:

- Ziel: Welche ESG-Ziele verfolgt ein Fonds?

- Investmentprozess: Was macht der Fonds, um diese Ziele zu erreichen?

- Ergebnis (ausgerichtet auf Bewertung und Berichterstattung): Wie erfolgreich war der Fonds dabei, welche Nachteile und Risiken gab es?

Die beiden Rs - Risiko- und Rendite-Profil - sind die Basis der Entscheidungsfindung eines Investors. Die Ergänzung um ein drittes R für Responsibility (Verantwortung), in jeder Fondsbeschreibung mit Hinweisen auf den oder die ESG-Faktoren, die besonders im Fokus stehen sollen, würde einen Vergleich der Strategien innerhalb einer Peer-Group und für massgeschneiderte Portfolios erleichtern. Dazu könnten Strategien gehören, die sich beispielsweise gezielt auf Diversität und Inklusion beziehen.

Dadurch würde auch der Umfang widersprüchlicher Daten oder Informationen reduziert, die für die Ziele des Fonds oder die ESG-Ansichten des Anlegers nicht relevant sind.

Die Sichtweise von Invesco

Bei Invesco halten wir es für entscheidend, das richtig zu machen. Deshalb haben wir unser Research vorangetrieben, um das Thema aus der Sicht der Anleger zu behandeln. Unter der Leitung unserer internen Experten und Researcher Clive Emery und Kenneth Blay und in Kooperation mit einem Dozenten der University of North Carolina in Wilmington und einem früheren Geschäftsführer des CFA Institutes, Stephen Horan, sowie Professor Elroy Dimson von der Cambridge Judge Business School analysieren wir das aktuelle ESG-Umfeld für Anleger und untersuchen potenzielle und praktische Lösungen für die ESG-Herausforderungen der Anleger genauer. Hier erfahren Sie mehr zu unserem Research.

Insbesondere auf der Analyse-Seite haben wir bereits erhebliche Ressourcen für die Entwicklung unseres eigenen Analyse- und Bewertungstools ESGintel eingesetzt.

ESGintel wurde von unserem Global ESG Research Team zusammen mit unserem Technology Strategy Innovation and Planning (SIP) Team entwickelt und bietet Einblicke, Kennzahlen, Datenpunkte und Richtungswechsel zu den ESG-Kriterien Umwelt, Soziales und Unternehmensführung.

Die Nutzer sehen ein internes Rating, einen Rating-Trend und eine Einstufung im jeweiligen Sektor unter Zugrundelegung des Global Industry Classification Standard. Das Tool vermittelt einen ganzheitlichen Überblick darüber, wie die Wertschöpfungskette eines Unternehmens durch unterschiedliche ESG-Themen beeinflusst wird. Es umfasst Daten sowohl auf Fonds- als auch auf Unternehmensebene mit rund 20 ESG-Indikatoren für Fonds und 50 für Unternehmen.

Bei einigen Indikatoren umfasst ESGintel die Daten für rund 45.000 Unternehmen, bei anderen hingegen nur 2.000 bis 3.000. Dies spiegelt die Diskrepanzen wider, die in der gesamten Branche im Reporting festzustellen sind. Manche Daten werden einfach nicht regelmässig erfasst und nicht jedes Unternehmen verfügt über die gleichen Ressourcen. Um die Lücke zu schliessen, prüfen wir alternative Datenquellen, einschliesslich Nachrichtenaggregate.

Fundierte Entscheidungen treffen

Um einen Konsens zu erreichen und aussagekräftige ESG-Daten bereitzustellen, ist eine branchenweite Zusammenarbeit erforderlich. Letztendlich besteht das Ziel von ESG darin, positive Auswirkungen für die Menschen und den Planeten zu haben. Und hier sind greifbare Ergebnisse wesentlich wichtiger als einfach aus Reputationsgründen so tun, als täte man das Richtige.

Die Verknüpfung aufschlussreicher qualitativer Daten und aussagekräftiger quantitativer Daten sowie klare Reporting-Standards werden dazu beitragen, den Weg für praktische Kennzahlen und Methoden zu ebnen, die es den Anlegern ermöglichen, fundierte Entscheidungen zu treffen.