ESG verstehen Teil 1: Verantwortungsvolles Investieren und ESG – Wachstumstrend mit Zukunft

Asset Manager und ihre Kunden berücksichtigen bei ihren Anlageentscheidungen zunehmend auch ökologische und soziale Aspekte sowie eine gute Unternehmensführung – zusammengefasst unter dem Kürzel ESG für „Environment, Social and Governance“. Dies spiegelt den spektakulären Aufstieg des verantwortungsbewussten Investierens wider – ein Anlageverhalten, das nicht nur auf finanzielle Renditen abzielt, sondern erkennt, dass modernes Investieren auf langfristiges Miteigentum und verantwortungsvolles Handeln ausgerichtet sein sollte.

In diesem Artikel gehen wir der Frage nach, was verantwortungsbewusstes Investieren konkret bedeutet, wie es zum breiten Trend wurde und erklären, warum dieser Ansatz in den kommenden Jahren und Jahrzehnten zweifellos weiter an Bedeutung und Einfluss gewinnen wird. Wir zeigen, wie verantwortungsbewusstes Investieren in der Praxis aussehen kann und erläutern, wie Anleger durch die Berücksichtigung von ESG-Faktoren bei der Kapitalallokation zu nachhaltigen und positiven gesellschaftlichen Veränderungen beitragen können. Und wir erklären, warum die ESG-Integration schnell zur Norm für alle Produkte und Dienstleistungen von Invesco wird.

Was ist verantwortungsbewusstes Investieren?

Verantwortungsbewusstes Investieren – auch als Responsible Investment bekannt – ist der wohl wichtigste Investmenttrend der vergangenen Jahrzehnte. Die Idee an sich ist nicht neu. So ausgefeilt, gefragt und wirkungsvoll wie heute war der Ansatz aber noch nie. Aus einer interessanten Option – einem „Nice-to-Have“ – ist zunehmend ein „Must-Have“ geworden, aus einem Randphänomen ein Mainstream-Ansatz, der eine zunehmend wichtige Rolle im Investmentdenken spielt.

Der Begriff „verantwortungsvolles Investieren“ umfasst Produkte und Dienstleistungen, die Ausdruck eines grundlegenden Umdenkens in Unternehmen, Organisationen und der Gesellschaft insgesamt sind. Man könnte diesen Wandel als eine Abkehr vom etablierten Modell des Shareholder-Kapitalismus hin zu einem mitunter als Stakeholder-Kapitalismus bezeichneten Modell betrachten: Während bei ersterem der Erfolg allein am Profit gemessen wird, geht bei letzterem der Wunsch nach attraktiven Renditen mit dem Willen einher, dem Allgemeinwohl zu dienen.

Ausmass und Bedeutung dieses anhaltenden Wandels wurden vom Business Roundtable, einem Zusammenschluss von Geschäftsführern bedeutender US-Unternehmen, in einer wegweisenden Erklärung im August 2019 unterstrichen. In der Vergangenheit hatte diese Gruppe das „Primat der Anteilseignerinteressen“1 als die originäre Bestimmung von Unternehmen hochgehalten. Jetzt betont sie die Verpflichtung von Unternehmen, Werte für alle ihre Stakeholder zu schaffen – ihre Kunden, ihre Mitarbeiter, ihre Lieferanten und ihre Gemeinden.

Eine solche Ausrichtung findet sich auf globaler Ebene in den United Nations Sustainable Development Goals (Ziele für nachhaltige Entwicklung der Vereinten Nationen, UN SDGs). Die 17 SDGs (siehe unten) wurden 2015 ins Leben gerufen und von den Vereinten Nationen als „globaler Plan für Frieden und Wohlstand“ bezeichnet. Sie adressieren die drängendsten Herausforderungen für unseren Planeten und seine Bewohner. Von uralten Übeln wie Armut und Ungleichheit bis hin zu allgegenwärtigen existenziellen Bedrohungen wie dem Klimawandel sind dies Anliegen, denen verantwortungsbewusstes Investieren zu begegnen versucht.

Einfach ausgedrückt hat verantwortungsvolles Investieren zum Ziel, eine finanzielle Rendite mit nicht-finanziellen Zielsetzungen zu verbinden. Es geht darum, „richtig zu handeln“, nachhaltige Ansätze zu fördern und einen Beitrag zu positiven langfristigen Veränderungen zu leisten. Durch einen möglichst produktiven, auf langfristige Anliegen an Stelle kurzfristiger Gewinne ausgerichteten Kapitaleinsatz können Investoren ihren Teil dazu beitragen, die grössten Herausforderungen unserer Zeit – und der Zukunft – zu bewältigen.

Beim verantwortungsvollen Investieren geht es darum, ‚richtig zu handeln‘, nachhaltige Ansätze zu fördern und einen Beitrag zu positiven langfristigen Veränderungen zu leisten.

Eine kurze Geschichte des verantwortungsvollen Investierens

Wie bereits erwähnt, ist verantwortungsbewusstes Investieren kein neues Konzept. Das jüdische und islamische Recht kennt seit Jahrtausenden ethische Investitionsbeschränkungen, und Anleger vieler Glaubensgruppen – Quäker und Methodisten zum Beispiel – meiden traditionell Sektoren, die ihren Werten und Überzeugungen zuwiderlaufen.

Im Grunde genommen ist verantwortungsbewusstes Investieren so alt wie die Kreditvergabe. Schliesslich wollten schon die frühesten Kreditgeber das vermeiden, was heute manchmal als „negative externe Effekte“ bezeichnet wird – dass Kosten oder Nachteile für unwissende Dritte entstehen. Arthur Cecil Pigou, Professor für politische Ökonomie an der Universität Cambridge, entwickelte dieses Konzept in den 1920er Jahren. Er warf damit ein neues Licht auf die Beziehung zwischen Unternehmen und Gesellschaft, indem er zeigte, dass unternehmerische Aktivitäten sowohl willkommene als auch unerwünschte Folgen haben können.

Das verantwortungsbewusste Investieren, wie wir es heute kennen, wurde erstmals in den 1960er Jahren formalisiert, als einige Aktionäre begannen, Gebrauch von ihren Möglichkeiten zur Beeinflussung des Unternehmensverhaltens zu machen. In der zweiten Hälfte des 20. Jahrhunderts wurde die Weltöffentlichkeit durch mehrere Katastrophen deutlich stärker für den Zusammenhang zwischen dem Verhalten von Unternehmen und den Auswirkungen auf die reale Welt sensibilisiert. Vorfälle wie die Industriekatastrophe von Bhopal und die Ölkatastrophe der Exxon Valdez verdeutlichten den Wert der sozialen Verantwortung von Unternehmen und verstärkten die aufkommende Überzeugung, dass Investoren mit in die Verantwortung genommen werden sollten, wenn ein Unternehmen seinen grundlegenden Verpflichtungen gegenüber der Gesellschaft nicht nachkommt.

Insbesondere Umweltthemen begannen das Denken vieler Anleger zu prägen, vor allem angesichts des Klimawandels und der zunehmenden wissenschaftlichen Belege für die weitreichenden Schäden, die durch CO2-Emissionen verursacht werden. Im Laufe der Zeit rückte auch die Bedeutung von sozialen Faktoren und eine gute Unternehmensführung stärker in den Blickpunkt. Ein wichtiger Katalysator dafür war die globale Finanzkrise. Nach und nach setzte sich – zu Recht – die Überzeugung durch, dass Investitionen verantwortungsvoll getätigt werden und langfristig ausgerichtet sein sollten.

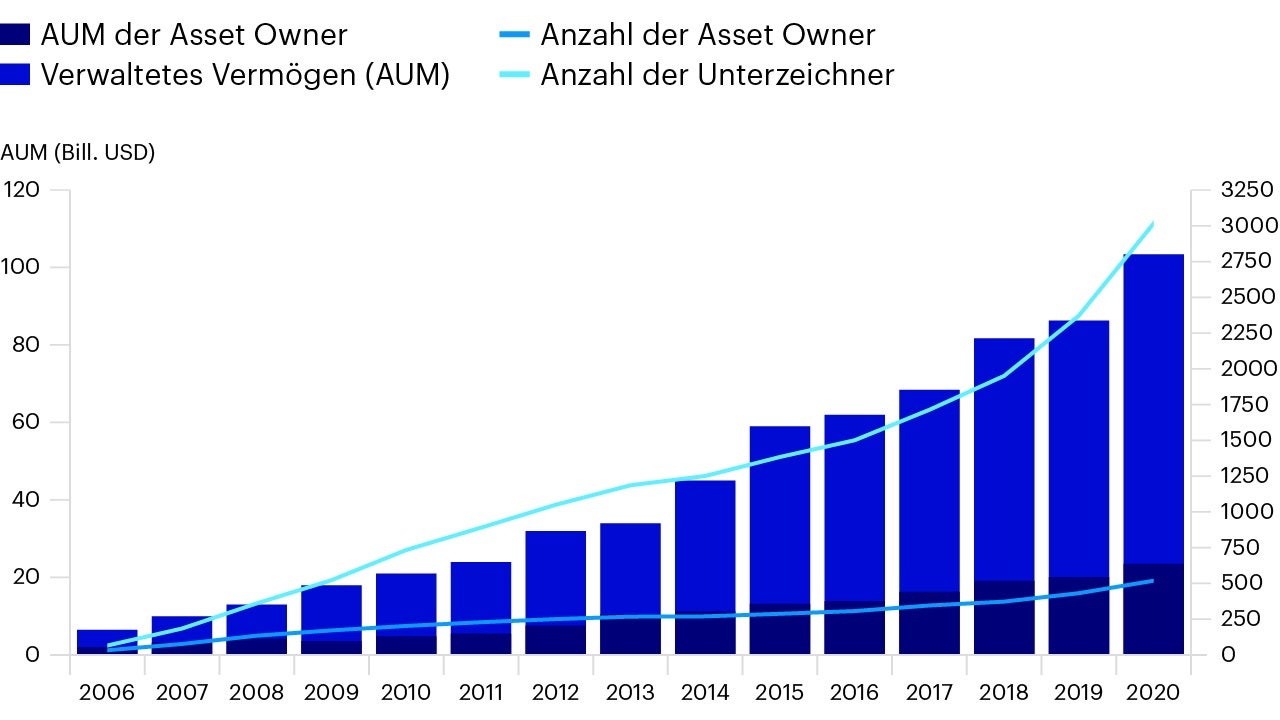

Ganz klar ablesen lässt sich der Trend zum verantwortungsbewussten Investieren an den Zahlen der UN-Prinzipien für Verantwortliches Investieren (PRI), einem von den Vereinten Nationen unterstützten internationalen Netzwerk, dessen Unterzeichner – darunter auch Invesco – inzwischen ein Anlagevermögen von mehr als 100 Billionen US-Dollar betreuen. Wie unten dargestellt, wächst die Anzahl der PRI-Mitglieder inzwischen schneller als je zuvor – ein unbestreitbarer Beweis dafür, welche Bedeutung dem einstigen Randphänomen heute beigemessen wird.

Nach und nach setzte sich – zu Recht – die Überzeugung durch, dass Investitionen verantwortungsvoll getätigt werden und langfristig ausgerichtet sein sollten.

Warum wird sich der Trend zum verantwortungsvollen Investieren fortsetzen?

Es gibt viele Faktoren, die dafürsprechen, dass das verantwortungsbewusste Investieren zur „neuen Normalität“ wird. Dazu gehören die nachweislich positive Auswirkung auf die finanzielle Performance von Unternehmen, die grössere Datenverfügbarkeit, das gesteigerte Bewusstsein für die mit dem verantwortungsbewussten Investieren verbundenen Chancen und Risiken, politische und aufsichtsrechtliche Zielsetzungen und die Stimmung in der Öffentlichkeit und bei den Investoren. Lassen Sie uns jeden dieser Faktoren kurz näher betrachten.

Darüber, ob es „sich auszahlt, Gutes zu tun“, wurde mehrere Jahrzehnte lang kontrovers diskutiert. Die Gegner des verantwortungsvollen Investierens behaupteten, dass eine solche Philosophie das Anlageuniversum einschränke und die Rendite schmälere. Heute zeigt eine Fülle von Untersuchungen, dass das Gegenteil der Fall ist. Inzwischen ist weithin anerkannt, dass Unternehmen auf längere Sicht eine bessere Wertentwicklung erzielen, wenn sie ökologische und soziale Faktoren sowie eine gute Unternehmensführung berücksichtigen.

Vor allem ermöglichen die Quantität und Qualität der verfügbaren Daten inzwischen ein viel besseres Verständnis der Risiko-Rendite-Abwägungen bei verantwortungsbewussten Investitionen. Wissenschaftliche Untersuchungen, eine grössere Transparenz und Offenlegung, eine zielgerichtetere Nutzung von Faktoren (quantifizierbaren Merkmalen, die zur Klärung von Risiko- und Renditemustern über Anlageklassen hinweg beitragen können) – sie alle stärken die Argumente für einen nachhaltigen, langfristigen Ansatz. Es ist bekannt, dass verantwortungsbewusstes Investieren eine Quelle von Chancen sein kann – und eine unverantwortliche Geldanlage eine Vielzahl bedeutender Risiken mit sich bringen kann.

Wie bereits erläutert, spiegelt verantwortungsvolles Investieren die in den SDGs der Vereinten Nationen verankerten Ziele wider. Es spielt auch eine wichtige Rolle bei der Realisierung der Ziele des Pariser Klimaabkommens und anderer wegweisender Initiativen. Darüber hinaus werden Unternehmen und Investoren durch ambitionierte regulatorische Initiativen wie den europäischen Green Deal oder den EU-Aktionsplan für nachhaltige Finanzen ausdrücklich dazu aufgerufen, verantwortungsvoll zu agieren – oder zumindest zu erklären, warum sie dies nicht tun wollen. Verantwortungsbewusstes Investieren wird nicht nur auf höchster Ebene unterstützt – es wird auch auf höchster Ebene Druck ausgeübt, diesen Ansatz zu übernehmen.

Und immer mehr Investoren tun das. Sie wollen etwas bewirken. Die Kapitalallokation wird heute zunehmend durch die öffentliche Meinung beeinflusst, vor allem bei den jüngeren Generationen. Wie unten ersichtlich, spricht sich eine überwältigende Mehrheit der Millennials (die um die Jahrtausendwende geborene Generation) für verantwortungsbewusstes Investieren aus. Auch das spricht dafür, dass dieser Ansatz die zukünftige Investmentlandschaft entscheidend prägen wird.

Millennials sind ein wichtiger Treiber des anhaltenden Aufstiegs verantwortungsvollen Investierens

95%

89%

88%

57%

30 Bil USD

Quelle: MSCI: Swipe to Invest: the Story Behind Millennials and ESG Investing, 2020; Accenture: The “Greater” Wealth Transfer: Capitalising on the Intergenerational Shift in Wealth, 2012; Bank of America: 2018 Insights on Wealth and Worth, 2018; Allianz: Allianz ESG Investor Sentiment Study 2019, 2019; Morgan Stanley: Sustainable Signals: the Individual Investor Perspective, 2019.

Es ist bekannt, dass verantwortungsbewusstes Investieren eine Quelle von Chancen sein kann – und eine unverantwortliche Geldanlage eine Vielzahl bedeutender Risiken mit sich bringen kann.

ESG ganz konkret

Wir haben bereits mehrfach auf die wachsende Bedeutung hingewiesen, die viele Investoren mittlerweile den Themen Umwelt, Soziales und gute Unternehmensführung beimessen. Wie in der Einleitung zu diesem Artikel erwähnt, hat sich für diese Erwägungen der Sammelbegriff ESG durchgesetzt. Im Folgenden untersuchen wir jede der drei Komponenten und zeigen anhand von Anwendungsbeispielen, wie aus ESG-Inputs reale Ergebnisse werden.

ESG-Kriterien stellen eine Reihe von Standards dar, mit denen gemessen wird, wie verantwortungsbewusst Unternehmen oder andere Organisationen agieren. Wie bereits erwähnt, gibt es inzwischen eine Fülle von Daten, mit denen sich die ESG-Performance von Unternehmen messen lässt. Dadurch und durch den direkten Dialog mit Unternehmen erhalten Investmentmanager eine bessere Informationsgrundlage für ihre Anlageentscheidungen. Generell suchen verantwortungsbewusste Investoren nach Unternehmen, die bereits eine proaktive Einstellung zu ESG haben oder die in der Lage und/oder bereit sind, einen solchen Ansatz zu verfolgen.

Umwelt

Umweltfaktoren stehen bei vielen Investoren im Vordergrund ihres ESG-Ansatzes. Angesichts der weitreichenden Auswirkungen des Klimawandels – der auch in Zeiten von COVID-19 die grösste existenzielle Bedrohung für die Menschheit bleibt – ist das nicht verwunderlich. Bei der Bewertung der Umweltwertentwicklung einer Organisation können wir den Fokus auf Faktoren wie die Nutzung natürlicher Ressourcen, Auswirkungen auf die Lieferkette oder Richtlinien in Bezug auf Umweltverschmutzung und Abfall legen.

Soziales

Soziale Überlegungen beziehen sich auf den Umgang einer Organisation mit ihren Stakeholdern, also Kunden, Mitarbeitern, Lieferanten, Gemeinden und – ganz wichtig – der Gesellschaft als Ganzes. Traditionell war der soziale Aspekt das am wenigsten prominente der drei ESG-Elemente. Seit einiger Zeit gewinnt er aber an Bedeutung. Hier können wir Faktoren wie die Beziehungen zu den eigenen Mitarbeitern und den Gemeinschaften vor Ort, Menschenrechte und Gleichstellungsrichtlinien berücksichtigen.

Governance

Governance-Aspekte könnten als das Fundament von ESG angesehen werden. Schliesslich muss das Engagement einer Organisation für Umwelt und Gesellschaft zu einem gewissen Grad im Bekenntnis zu einer verantwortungsvollen Unternehmensführung begründet sein. Die Zusammensetzung von Vorstand und Aufsichtsrat, Revisionspraxis, regulatorische Aspekte, Vergütung und Korruption gehören zu den Faktoren, die hier berücksichtigt werden, ebenso wie das übergreifende Thema der sozialen Verantwortung von Unternehmen. Governance ist vielleicht der grundlegende Massstab dafür, wie eine Organisation ihre eigenen Interessen mit denen ihrer verschiedenen Stakeholder in Einklang bringt.

Konkrete Anwendung: von ESG-Inputs zu positiver Wirkung

Umwelt

Im Jahr 2019 ist es dem ersten der sechs grössten britischen Energieversorger gelungen, alle seine Stromkunden auf erneuerbaren Strom umzustellen – ohne zusätzliche Kosten. Eine Anlage in ein zukunftsorientiertes Unternehmen wie dieses kann einen Beitrag zur Realisierung mehrerer UN SDGs leisten, zum Beispiel:

- 7 – Bezahlbare und saubere Energie

- 9 – Industrie, Innovation und Infrastruktur

- 11 – Nachhaltige Städte und Gemeinden

- 13 – Massnahmen zum Klimaschutz

Soziales

Invesco hat 2020 gemeinsam mit einer führenden sozialen Bank in den USA eine massgeschneiderte Investmentplattform aufgebaut. Die Bank finanziert gemeinnützige Organisationen, Gewerkschaften, politische Organisationen, Sozialunternehmen und andere Einrichtungen, die sich für Gleichberechtigung einsetzen. Diese Kooperation kann helfen, einen Beitrag zu UN SDGs wie den folgenden zu leisten:

- 1 – Keine Armut

- 3 – Gesundheit und Wohlbefinden

- 8 – Menschenwürdige Arbeit und Wirtschaftswachstum

- 10 – Weniger Ungleichheiten

Governance

Invesco nimmt jedes Jahr Stimmrechte aus seinen Beteiligungen bei den Hauptversammlungen von Unternehmen wahr. Bei den meisten Abstimmungen geht es um Governance-Themen wie die Führungskräftevergütung, die Zusammensetzung von Vorstand und Aufsichtsrat oder Unternehmensrichtlinien und -praktiken. Allein im Jahr 2018 haben wir bei mehr als 18.500 Aktionärsversammlungen in 74 Märkten mit abgestimmt. Durch die Förderung einer guten Unternehmensführung und -aufsicht können wir einen Beitrag zur Realisierung der UN SDGs leisten, zum Beispiel zu:

- 5 – Gleichberechtigung der Geschlechter

- 8 – Menschenwürdige Arbeit und Wirtschaftswachstum

- 10 – Weniger Ungleichheiten

- 12 – Nachhaltiger Konsum und Produktion

ESG-Kriterien stellen eine Reihe von Standards dar, mit denen gemessen wird, wie verantwortungsbewusst Unternehmen oder andere Organisationen agieren.

Fazit

In diesem Artikel haben wir einige der wichtigsten Grundlagen des verantwortungsvollen Investierens und ESG-Ansatzes skizziert – eines Trends, der das Denken der Investoren immer stärker beeinflusst. Aus dem Wunsch, durch eine verantwortungsvolle Kapitalallokation nachhaltig Positives zu bewirken, hat sich eines der grössten Investmentthemen unserer Zeit entwickelt.

Wir gehen davon aus, dass sich die Berücksichtigung von ESG-Faktoren in Anlageentscheidungen weiter durchsetzen und immer ausgefeiltere Ansätze hervorbringen wird. In unserem nächsten Artikel werden wir uns mit diesem Thema noch eingehender beschäftigen.

Risikohinweise

-

Der Wert von Anteilen und die Erträge hieraus können sowohl steigen als auch fallen (dies kann teilweise auf Wechselkursänderungen zurückzuführen sein), und es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten.

Wichtige Informationen

-

Die in diesem Material dargestellten Prognosen und Marktaussichten sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter und basieren auf aktuellen Marktbedingungen. Diese können sich jederzeit und ohne vorherige Ankündigung ändern.

Dieses Marketingdokument stellt keine Empfehlung dar, in eine bestimmte Anlageklasse, Finanzinstrument oder Strategie, zu investieren. Das Dokument unterliegt nicht den regulatorischen Anforderungen, welche die Unvoreingenommenheit von Anlageempfehlungen/Anlagestrategieempfehlungen sowie das Verbot des Handels vor der Veröffentlichung der Anlageempfehlung/Anlagestrategieempfehlung vorschreiben. Diese Information dient ausschliesslich der Veranschaulichung und ist keine Empfehlung zum Kauf, Halten oder Verkauf von Finanzinstrumenten.

Stand der Daten: 1. Februar 2021, sofern nicht anders angegeben.