米国バンクローン市場、月次アップデート 2023年6月

.jpg)

5月のバンクロ-ン市場は投資家の警戒感からやや下落

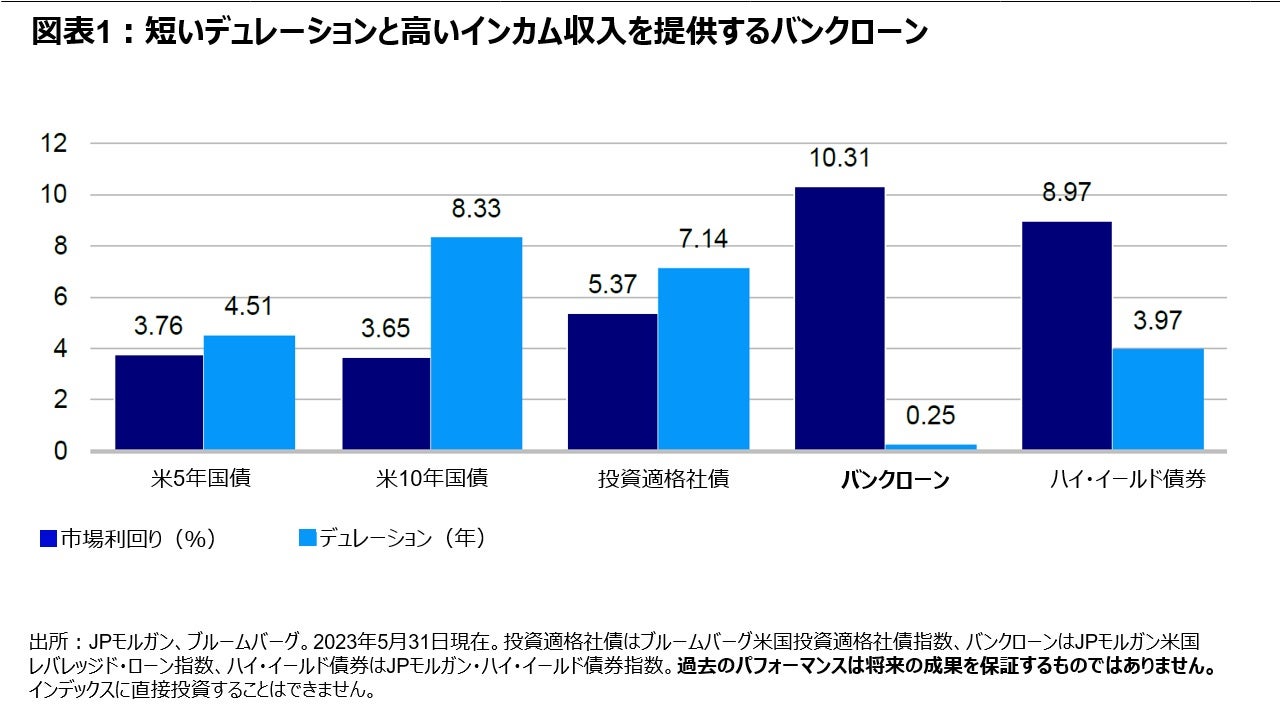

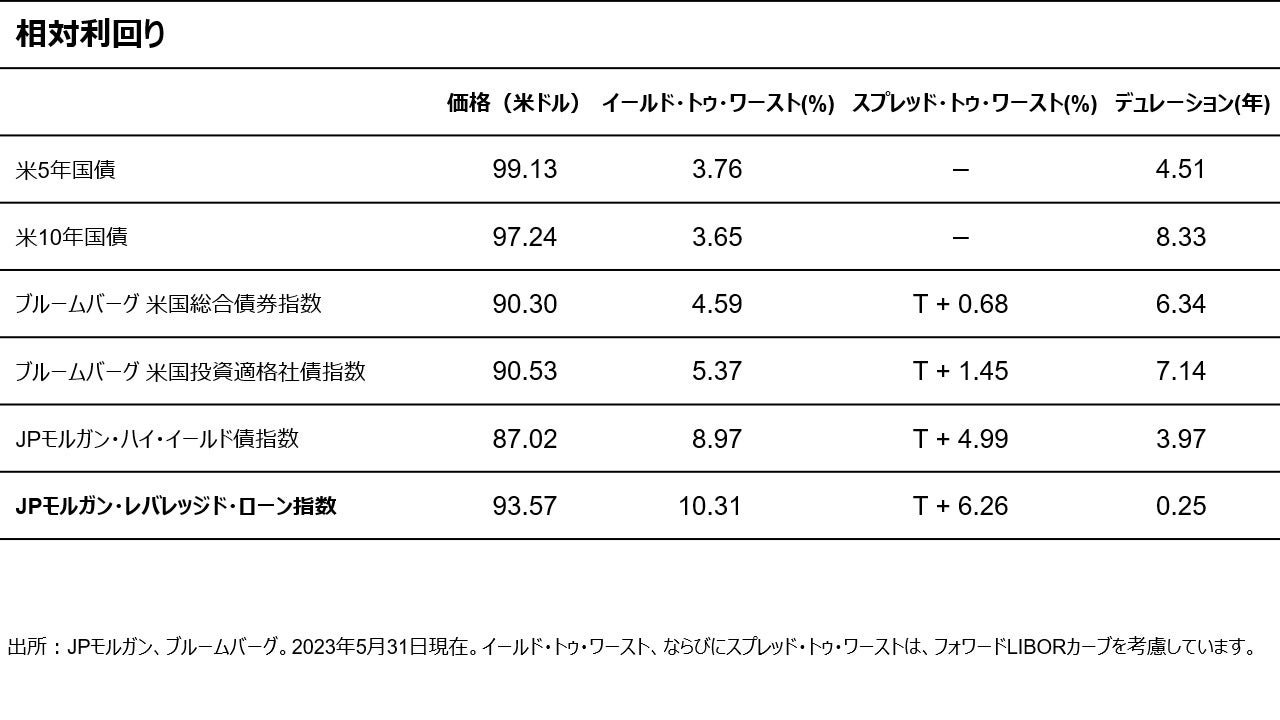

バンクローンの相対価値に魅力

5月のバンクロ-ン市場は概ね堅調に推移

5月のバンクローン市場は、投資家の警戒感から需要が抑制されて-0.18%のリターンとなり、年初来でのトータルリターンは+4.12%になりました1。月次リターンの内訳は、価格リターンが-0.95%、金利リターンが+0.77%となりました。企業利益は懸念されたほどの減速はなく、経済指標は全般的に安定しており、債務上限問題は月末に解決され、フォワードカーブも上昇にシフトするなど、ローンにとって好ましい環境でしたが、ローン需要の増加には繋がりませんでした。

5月のローンのリターンは、ハイ・イールド債(-0.93%)、投資適格債(-1.46%)を上回りました2。年初来でも、ハイ・イールド債の+3.70%、投資適格債の+2.92%を上回りました。格付別のリターンは、BB格(-0.01%)、B格(-0.43%)、CCC格(+0.78%)となりました。ローン市場の平均価格は46ベーシスポイント(bps)下落し、93.57となりました3。現在の平均価格を踏まえると、ローンはフォワードカーブを含めて10.31%のイールドとなります3。

ファンダメンタルズ

経済データは安定的に推移し、底堅い個人消費に牽引された良好な経済成長を示唆しました。緩やかなディスインフレが続く一方で、労働市場は依然として強く、連邦準備制度理事会(FRB)は政策金利を高水準に維持する必要があります。

Envision Healthcare、Monitronics International、Venator Materialsのデフォルトを受け、5月の12ヵ月累計の額面デフォルト率は1.31%から1.60%に上昇しました4。 また、80ドル未満で取引されるローンの割合は6.19%から6.74%に上昇しました4。

市場の需給環境

ローンの新規発行は限定的でした。また、CLOの発行はやや増加し、リテールからの資金流出は継続しました。

5月のCLOの新規発行は、裁定スプレッドが拡大したことで、低調だった前月から増加しました。CLOの新規発行量は21案件で90億ドルとなり、年初来では117案件で509億ドルとなりました3。

個人投資家向けローン・ミューチュアル・ファンドとETFからは、13ヶ月連続で資金流出となりました。5月には25億ドルの資金がこの資産クラスから流出し、年初来での流出額は165億ドルになりました3。

5月のローンの新規発行は232億ドルとなり、やや増加しました。借換案件は165億ドルで新規発行の大半を占め、借換/条件改定案件を除いた新規発行額は67億ドルでした。年初来累計の新規発行額は1,136億ドル、借換/条件改定案件を除くと259億ドルとなりました3。

LiborからSOFRへの移行

6月30日のLIBORの公表停止が近づき、ローン市場では、LIBOR参照ローンのベースレートをLIBORからターム物SOFRへ移行する作業が問題なく進んでいます。市場に存在するローンの約57%はまだLIBORを使用していますが、その大部分はLIBORが利用できなくなった場合に後継金利に移行するための仕組みが明確に定義されています3。これらのローンの47%はARRCが推奨するフォールバック文言を含んでおり、また、12%は貸し手の同意なしに後継金利に移行可能、30%は貸し手の反対がないことを条件に移行可能、3%は貸し手の同意を条件に移行可能となっています5。LIBOR参照ローンのなかで後継金利に関する正式な文言がないものは8%に過ぎず、このような場合、発行体はプライムレートに切り替えるか、あるいはローン契約修正の時間を得るために6ヶ月LIBORを選択するかのいずれかになります6 。

- Morningstar/LSTAレバレッジド・ローン指数。2023年5月31日現在。

- Morningstar/LSTAレバレッジド・ローン指数ならびにブルームバーグ。2023年5月31日現在。投資適格社債はBAML投資適格社債指数、ハイ・イールド債券はBAML米国ハイ・イールド債券指数。

- JPモルガン。2023年5月31日現在。

- Pitchbook LCD。2023年5月31日現在。

- Covenant Review。2023年6月1日。

LSTA。2023年6月1日。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

G2023-06-005

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html