米国企業の国内収益が予想外の早さで改善

.jpg)

要旨

日米欧比較では米国企業の収益回復が突出

日米ユーロ圏について、非金融企業(国全体の企業ベース)の国内活動からの税引き前利益の増益率を比較すると、直近の2020年7-9月期時点では米国企業の利益の改善が突出しており、前年同期比での伸び率が13.9%を記録していたことがわかりました。小売りや情報、エレクトロニクス、金属などの業種が回復をけん引しました。一方で、ユーロ圏企業は-14.7%、日本企業は-28.4%と、大幅な減益でした。

米国企業の利益が突出して改善した背景は?

米国企業の利益が突出して改善したのは、①強力な財政・金融政策に支えられて、グロス付加価値の伸び率がほぼコロナ直前の水準へと大きく回復したこと、➁それにもかかわらず労働コストの上昇が限定的であったこと―によります。後者については、コロナ禍で失業者が増加したことが、労働市場を弛緩させ、利益の上昇につながったと言えます。

労働市場の弛緩が当面の企業利益にプラスとなる見込み

米国企業の今後の利益を見通すうえで特に重要なのは、労働市場の動きです。失業率は昨年12月において6.7%と、労働市場は弛緩した状態にあり、米国企業は当面、2010~11年と同様に、労働コストの抑制による恩恵を享受するとみられます。

日米欧比較では米国企業の収益回復が突出

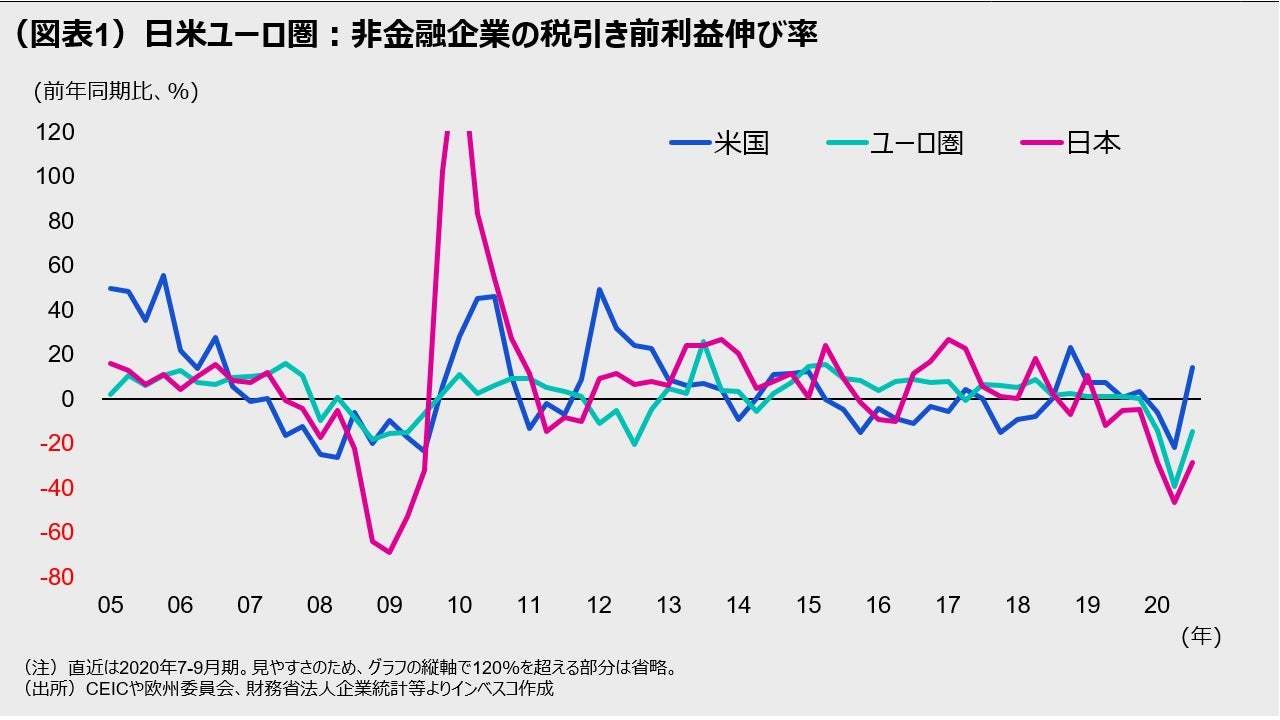

世界の40カ国以上でコロナウイルス・ワクチンの接種が既に開始される中、グローバル金融市場では、今後の企業収益がコロナ禍による打撃からどのようなペースで回復していくかについて関心が高まりつつあります。国ごとのデータという点では、多くの投資家はS&P500種指数など主要株価指数ベースでの企業収益データを目にすることが多いとみられますが、これは限られた大規模企業についてのデータであり、国全体の企業が置かれたマクロ的な状況を把握するには必ずしも十分ではありません。そこで、日米ユーロ圏について、国全体の非金融企業の税引き前利益の状況を比べてみました(図表1)。これらは、海外現地法人の活動からの利益が計上されていない、国内の企業活動についてのデータです。

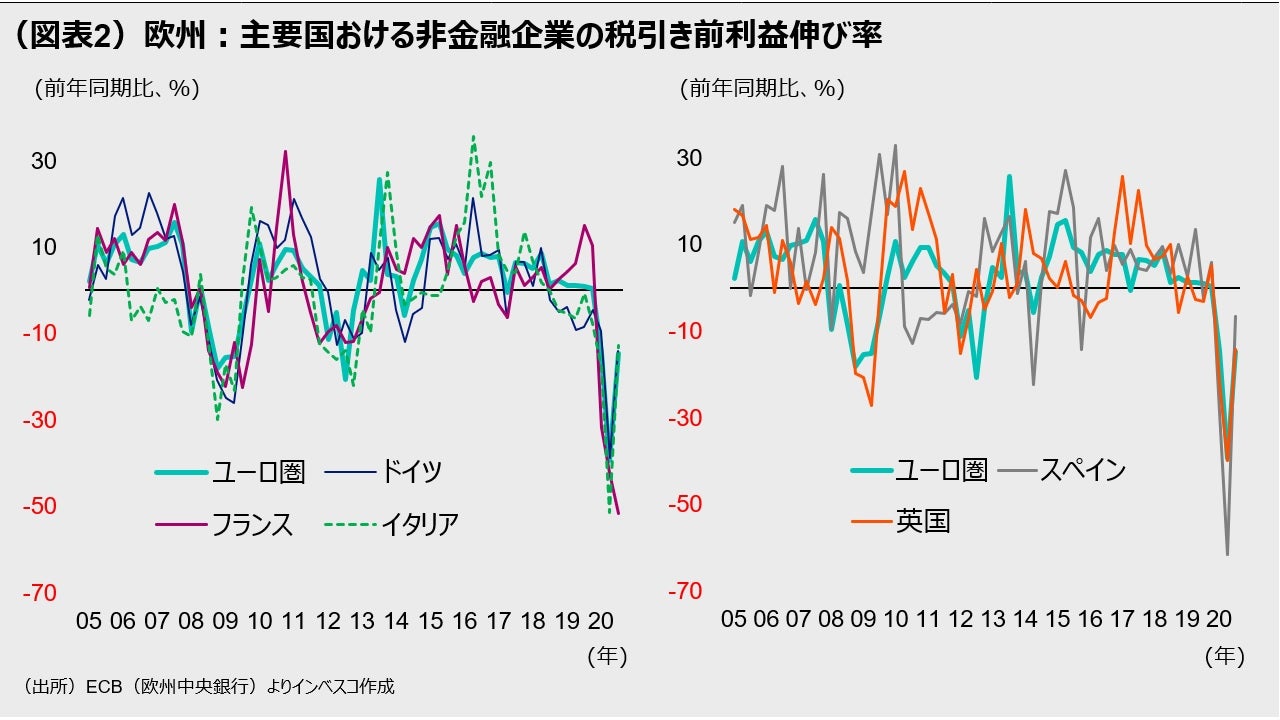

前年同期比ベースの増益率を比べると、直近の2020年7-9月期時点では米国企業の利益の改善が突出しており、前年同期比での伸び率が13.9%と、既にコロナ前の水準を上回る、驚くべき早さで回復していたことがわかりました。これに対して、ユーロ圏企業は-14.7%、日本企業は-28.4%と、弱い結果となりました。ユーロ圏主要国と英国について非金融企業の税引き前利益をみても、多くの国で同じような動きをしており(図表2)、米国における企業利益の回復がいかに早かったかが改めて浮き彫りになります。

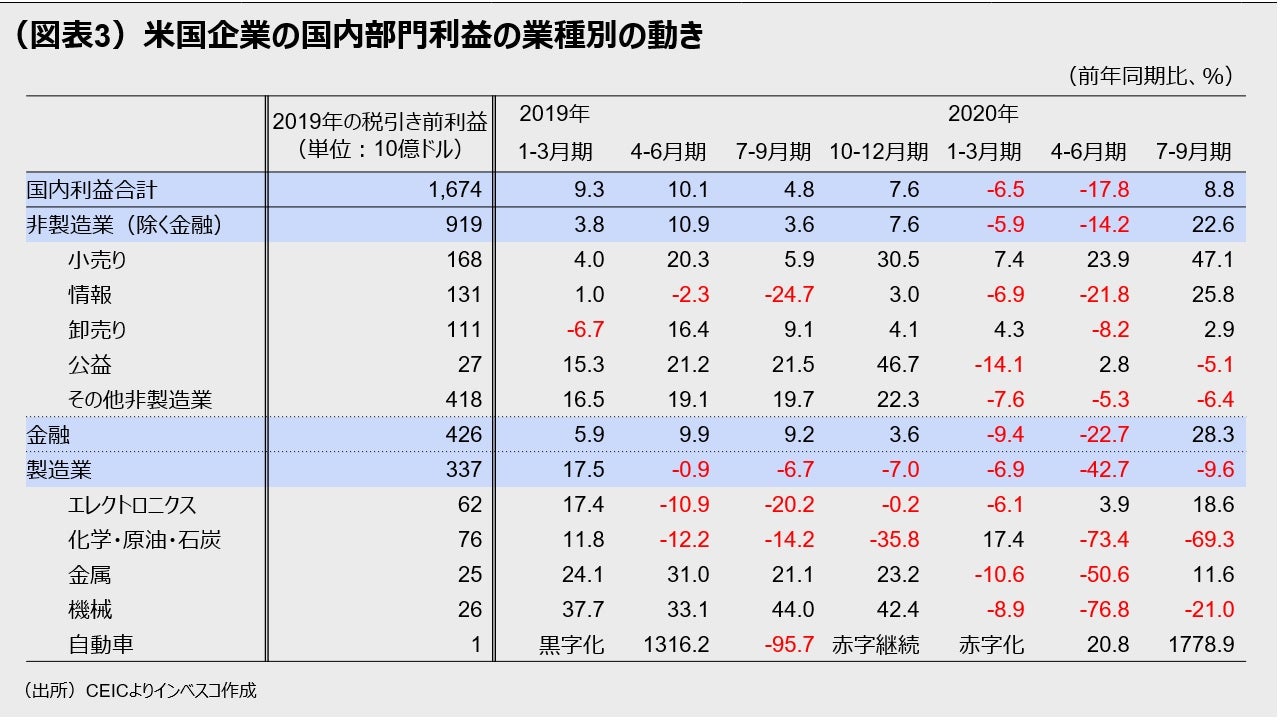

米国企業の2020年7-9月期の増益率を主要業種別にみると、製造業は-9.6%、非製造業(金融を除く)が22.6%、金融業が28.3%と、非製造業の回復が顕著でした(図表3)。特に、巣籠り需要の好調さによる効果を享受した小売業や情報業の回復が突出しており、この2業種の全体に占める割合が大きかったことが、米国企業全体の利益を押し上げたことがわかります。製造業では、エレクトロニクスや金属、自動車の分野の企業が増益となりました。

米国企業の利益が突出して改善した背景は?

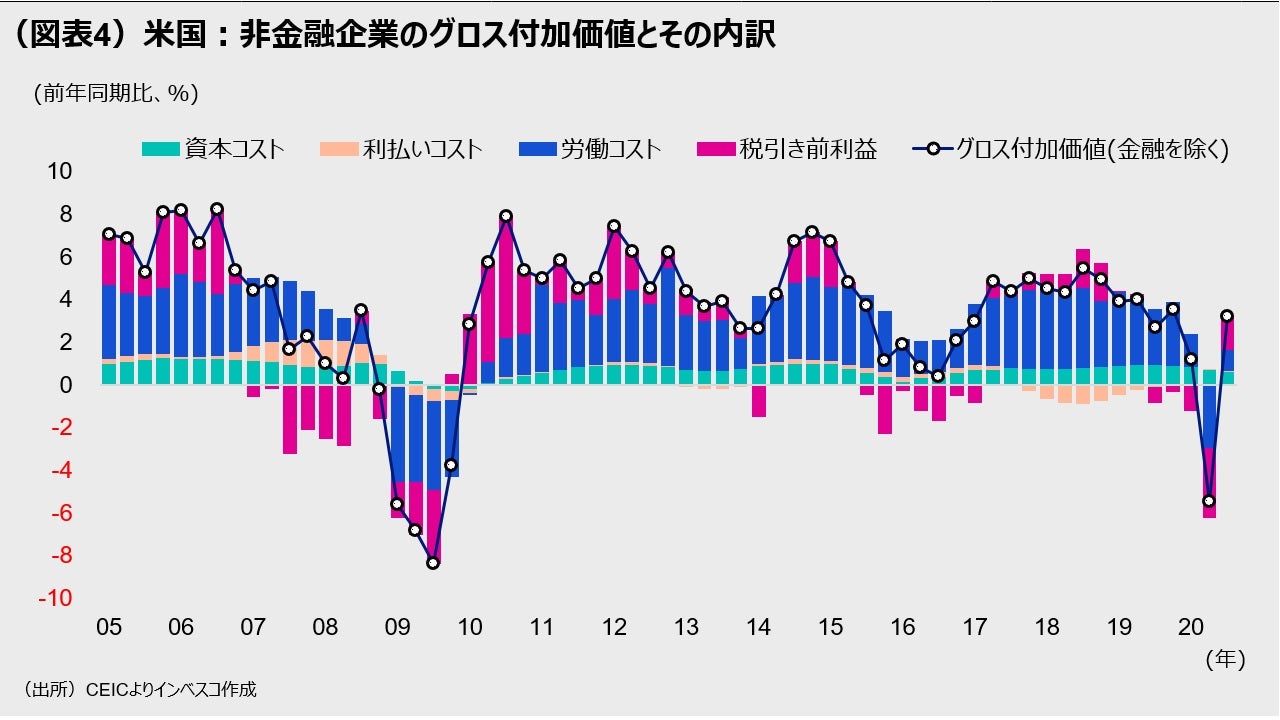

ここで、労働コストや資本コストなどの観点から、米国企業の利益が大きく回復した背景についてみてみたいと思います。米商務省経済分析局の統計データを使えば、米国の非金融企業が計上したグロス付加価値を、①労働コスト、➁減価償却などの資本コスト、➂利払いコスト(支払利子から受取利子を差し引いたもの)、④税引き前利益—に分けることができます。グロス付加価値の前年同期比増加率をこれら4つの要素に分解することで、税引き前利益が変動した要因を考えてみたのが図表4です。2020年7-9月期において、米国非金融企業のグロス付加価値は前年同期比で3.2%増加しました。特筆されるのは、コロナ禍の影響が強く残る中で米国企業のグロス付加価値の伸び率がほぼコロナ直前の水準へと大きく回復したにもかかわらず、労働コストの上昇が限定的であったことです。このため、税引き前利益は前年同期比で大きく上昇しました。コロナ禍で失業者が増加したことが、労働市場を弛緩させ、利益の上昇につながったと言えます。米国の非金融企業の税引き前利益が前年同期比でプラス化したのは5四半期ぶりのことでした。

非金融企業部門のグロス付加価値の伸び率を日米ユーロ圏で比較すると、前年同期比で伸び率がプラスであったのは米国だけであり、ユーロ圏は-5.3%、日本は-10.4%でした。このような差が付いた背景としては、米国では、財政・金融両面からの政策対応がユーロ圏や日本以上に積極的に実施されたことで、企業が先行きについて楽観的な見方を維持したことが挙げられます。2020年7-9月期の総固定資本形成の前年同期比伸び率は、ユーロ圏では-9.4%、日本では-8.4%と大幅なマイナスであったのに対し、米国では-1.0%と小幅のマイナスにとどまりました。

なお、米商務省が公表する別の統計によれば、米国企業の海外拠点が計上する利益の伸び率は2020年7-9月期において前年同期比で-15.5%でした。同期において、S&P500種採用企業の1株当たり利益(EPS)が、前年同期比で-8.2%と振るわなかったのは、海外拠点の収益が赤字であった面が大きいとみられます。リフィニティブが集計したボトムアップ見通しでは、2020年10-12月期についても、-8.4%の前年割れが続く見通しです。

労働市場の弛緩が当面の企業利益にプラスとなる見込み

米国企業の国内利益は今後も改善が続くのでしょうか。今後の財政政策の積極度合いにもよりますが、私は、①ワクチンの普及に伴って内外景気が回復するとみられること、➁労働市場が弛緩した状態に戻ったことで労働コストの抑制による利益の押し上げが期待できること、➂原油価格の上昇がシェールガスなどエネルギー関連企業の利益改善をもたらすと考えられること―という3つの要因が当面の米国企業の国内利益の増加率を押し上げる一方、これまでの収益の伸びが過去の平均的に伸びに比べて大きく上振れていた小売り、情報、エレクトロニクスなどの分野でのグロス収益の増加率が低下することが、利益増加率の押し下げ要素になるとみられます。ワクチンの普及や効果について大きな不確実性が存在するものの、全体としては米国企業の利益について着実な増加が見込まれます。

米国企業の今後の利益を見通すうえで特に重要なのは、➁の労働市場要因です。失業率は昨年12月において6.7%と、労働市場は弛緩した状態にあり、米国企業は当面、2010~11年と同様に、労働コストの抑制による恩恵を享受するとみられます(2010~11年の動きについては図表4を参照ください)。バイデン政権が導入を検討している最低賃金を時給15ドルにする案はそれが段階的に実施される限りは企業収益への悪影響は限定的になると予想されます。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2021-014

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html