揺れ動く米国選挙情勢と日米金融市場

グローバル・ビュー動画解説

約2分でレポートのポイントを解説

要旨

①対中政策、➁バイデン氏撤退、➂米利下げ期待―が金融市場を左右

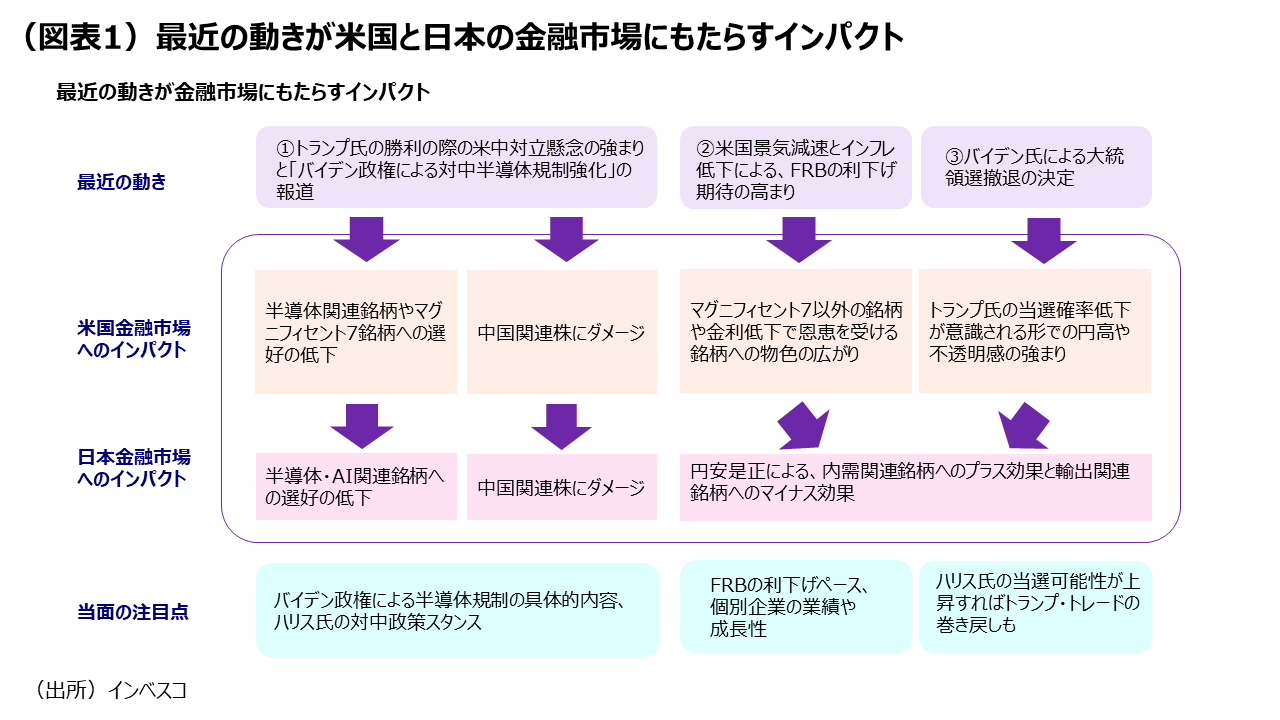

グローバル金融市場は、トランプ氏銃撃事件や半導体輸出規制強化の報道、バイデン氏の選挙戦からの撤退など、政治・政策面での動きに大きく揺れてきました。特に、バイデン政権による対中半導体輸出規制強化の報道は、マグニフィセント7銘柄や半導体関連銘柄の株価下落を主導しました。そうした中でも米国の株式市場が悲観論一色にならなかったのは、米インフレ統計の落ち着きを受けて、FRB(米連邦準備理事会)の利下げに対する期待感が強まったためとみられます(図表1をご参照ください)。

マグニフィセント7の個別銘柄の業績が株式市場全体にインパクトを及ぼす

7月24日における米国の株価下落は、テスラの決算をきっかけにしたものでした。このことは、マグイニフィセント7の個別の業績が市場全体の株価形成に大きく影響しかねない点を改めて明らかにしたと言えます。

当面は半導体規制強化の具体的内容やハリス氏の政策、企業業績に注目

米大統領選挙や対中政策についての不透明感が強い中、金融市場のボラティリティーは短期的に上昇する公算が大きいと予想されます。今後の金融市場をみるうえでは、①FRBによる利下げの本格的な織り込みによって幅広い銘柄に物色が広がる可能性、➁米国の対中政策の動き、➂民主党の大統領候補としてのカマラ・ハリス副大統領の政策や当選可能性、④マグニフィセント7をはじめとする個別企業の業績―に注目したいと思います。

①対中政策、➁バイデン氏撤退、➂米利下げ期待―が金融市場を左右

過去2週間のグローバル金融市場は、7月13日のトランプ氏への銃撃事件、7月15日のバンス氏を副大統領候補にするとのトランプ氏のアナウンスメント、7月16日のバイデン政権による対中半導体輸出規制強化を伝える報道、7月21日のバイデン大統領による大統領選挙からの撤退表明―という大きな出来事に揺れる展開となりました。当レポートでは、これらの動きが米国や日本の金融市場にもたらした影響について整理するとともに、今後の注目点について考察したいと思います。

上記の出来事のうち、7月17日からの米国株式相場の下落を主導したのが、バイデン政権が対中半導体輸出規制を強化するとの報道が伝わったことでした(図表1の①)。これまで想定されていたよりも広範囲に半導体関連企業が悪影響を受けるとの見方が強まり、エヌヴィディアをはじめとするマグニフィセント7の株価に悪影響が及びました。トランプ氏銃撃事件後、トランプ氏が大統領選挙戦においてこれまで以上に優位に立つとの観測が強まる中、トランプ氏が、対中強硬派として知られるバンス上院議員を副大統領候補にすると表明したことも、こうした動きを強めるとともに、中国市場にエクスポージャーの大きい米国企業の株価が下落する動きをもたらしました。その流れの中で、日本株市場でも、半導体製造装置など、生成AI(人工知能)のテーマで買われてきた銘柄群や中国市場への依存度の高い銘柄の株価が下落する展開となりました。

ただ、これらの株価押し下げ要因にもかかわらず、米国の株式市場が全面的に悲観論に支配される状況にならなかったことは特筆に値します。これは、7月11日に公表された米CPI統計でインフレが市場の想定以上に落ち着いてきたことを受け、FRB(米連邦準備理事会)の利下げに対する期待を金融市場が本格的に織り込み始め、利下げの恩恵を受ける銘柄が株式市場での存在感を高めたことによります(図表1の➁)。

4-6月期にはマグニフィセント7以外の大型株指数の上昇率は非常に限定的でしたが、7月に入ると、先に触れた半導体規制強化のニュースが報道されるまでは、上昇ペースが加速していました。また、半導体規制強化のニュースが報道された後の下落幅はマグニフィセント7銘柄よりも限定的であり、相場を支える役割を果たしました。幅広い銘柄に物色が広がることが、政策・政治面での不透明感を和らげたと言えるでしょう。

一方、バイデン氏が大統領選挙戦から撤退すると表明したことは、金融市場における不確実性を高めたと考えられます(図表1の➂)。米国市場に先駆けてこのニュースを織り込むことになった7月22日の日本市場で主要株価指数が下落したのは、この不確実性の高まりを反映した部分もあったと考えられます。トランプ氏が当選すれば、米国の金利に上昇圧力がかかり、日米金利差が拡大することで円安になりやすいとの見方がある中、バイデン氏の撤退によって民主党の候補が勝利する可能性がやや高まるとの見方から円高が進んだことも日本株にとってマイナスとなりました。しかし、日本市場が引けた後の同日の米国株式市場では、大型のテクノロジー銘柄の決算に対する期待感が高まったこともあって、主要株価指数はむしろ上昇しました。米国市場では、バイデン氏が撤退したことによる株価へのインパクトは今のところは小さいと言えそうです。

他方で、FRBの利下げ期待の強まりやバイデン氏撤退のニュースを受けての円高の動きは、日本の株式市場においても相場のけん引役の変化をもたらしつつあります。円高が輸出関連銘柄にはマイナスの影響をもたらす一方、円高が輸入物価を抑制する面が意識されることで、内需関連銘柄への恩恵が意識されはじめています。この点は、日本の株式市場が、一部の輸出関連銘柄や金利上昇によって恩恵を受ける銘柄がけん引するかたちから、物色がより幅広い銘柄群に広がるかたちに変わる動きを後押ししていくと見込まれます。

マグニフィセント7の個別銘柄の業績が株式市場全体にインパクトを及ぼす

こうした環境下、7月24日にテスラが「ロボタクシー」の発表を延期するとともに、四半期決算も市場の期待を下回ったことで、同社の株価が大きく下落し、高値警戒感のあった他のマグニフィセント7銘柄の株価も下落しました。マグニフィセント7をはじめとするAI関連銘柄以外の銘柄には、FRBの利下げ期待が強まるという追い風が吹いてもおかしくありませんでしたが、マグニフィセント7銘柄の下落が投資家のリスク許容度を低下させ、追い風を上回る向かい風を吹かせてしまったことで、マグニフィセント7以外の銘柄も全体として下落圧力に直面しました。この7月24日における米国市場の動きは、マグニフィセント7銘柄への高値警戒感が残る中、マグニフィセント7の個別の業績が市場全体の株価形成に大きく影響しかねない点を改めて明らかにしたと言えます。

当面は半導体規制強化の具体的内容やハリス氏の政策、企業業績に注目

以上でふれた動きによる金融市場への影響は、今後も続く公算が大きいと考えられます。米大統領選挙や対中政策についての不透明感が強い中、金融市場のボラティリティーは短期的に上昇する公算が大きいと予想されます。株式市場の観点から注目されるのは、第1に、FRBの利下げについてのより前向きな見方が強まるのに合わせて、短期的には、幅広い銘柄に物色が広がる可能性が高い点です。ただし、この短期的な局面の後は、景気減速による企業業績への懸念もあり、主要株価指数は横ばい圏に入り、そうした中で市場では銘柄を選別して投資する動きが強まり、個別企業の業績や成長性に焦点が当たる局面に変化するとみられます(当レポートの7月4日号、「グローバルな株高局面は短期的に継続する公算」をご参照ください)。

第2に、米国の対中政策がどのように変化するかが注目されます。バイデン政権による半導体規制強化策はまだ詳細が明らかになっていませんが、その具体的な内容によっては半導体関連企業により広範囲な影響が及ぶ可能性があります。一方、民主党の大統領候補のフロントランナーとなったカマラ・ハリス副大統領の対中政策についての考え方も注目されます。

第3に、今後のハリス候補の当選可能性がどうなっていくかも注目されます。今後、大統領選挙の候補者となったことで、ハリス氏は今後本格的に選挙戦に入っていくことになります。ハリス氏の当選可能性が上昇するようなことがあれば、いったんはトランプ氏優位を織り込んで、「米長期金利上昇とドル高」方向に動いた金融市場に巻き戻しの動きが生じることになるでしょう。

第4に、マグニフィセント7をはじめとする個別銘柄の業績も、引き続き注目されます。米国の決算シーズンは今後2週間程度続きますが、マイクロソフトなど、まだ公表されていないマグニフィセント7銘柄の決算の内容次第で、米国の主要株価指数が上下に振れる可能性が高いと見込まれます。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-096