タカ派サプライズとなったFOMC、日銀も動けず

グローバル・ビュー動画解説

約1分半でレポートのポイントを解説

要旨

FOMC:利下げは想定通りだが金利見通しの上方修正はサプライズ

12月17~18日に開催されたFOMC(米連邦公開市場委員会)では、FF金利の誘導目標が25bp(=0.25%)引き下げられたのは市場予想通りでした。しかし、FOMC参加者が見通す2025年中の利下げ回数が、前回(9月)の4回から2回に縮小された点は大きなサプライズとなりました。FRBの金利政策は、これまでよりもペースを落として利下げを実施するという、新しい局面に入りました。

米国市場では、株価・債券価格が共に下落、ただし市場は早晩落ち着く公算

FOMCでのサプライズを受け、米国市場では、株価・債券価格が共に下落しました。今後については、数日間はボラティリティーが上昇する可能性があるものの、景気好調の下で企業業績の緩やかな拡大が見込まれる中では、株価下落が続く可能性は小さいと考えられます。

日銀は政策金利を維持—市場が動揺する中で利上げは先送り

日本銀行は、12月18~19日に開催された政策決定会合において、政策金利を維持する決定を行いました。グローバル市場が動揺する中、これは妥当な決定であったと考えられます。先行きについては、日本の景気が緩やかに拡大を続けるとみられる中、1月20日に就任するトランプ大統領が打ち出す新たな政策によってグローバル株価が大きく下落しない限り、2025年1月23~24日に予定される次回日銀会合で利上げが実施されると予想します。

※今週号の発行は12月20日を予定しておりましたが、市場の急変をうけ、1日早めてお届けいたします。

FOMC:利下げは想定通りだが金利見通しの上方修正はサプライズ

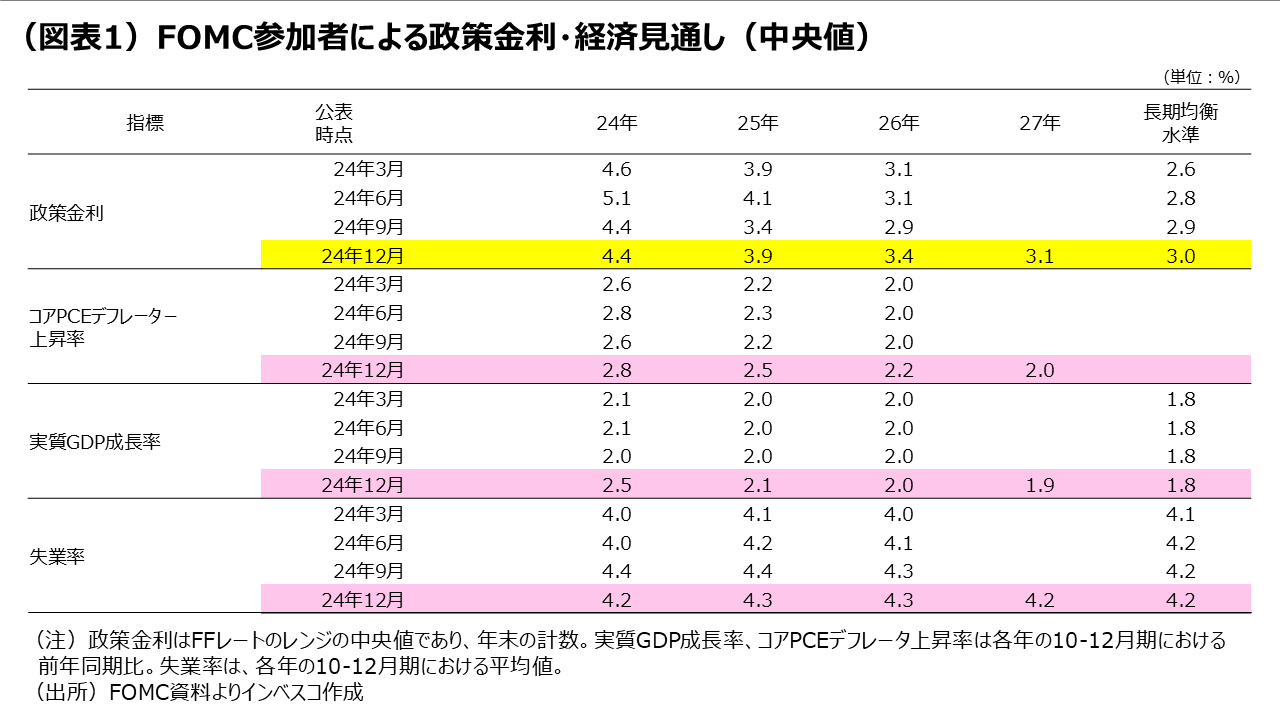

12月17~18日に開催されたFOMC(米連邦公開市場委員会)では、市場の想定通り、FF金利の誘導目標が、前回見通し(3カ月前)の4.50~4.75%から、4.25~4.50%へと、25bp(=0.25%)引き下げられました。一方、FOMC参加者の2025年末のFF金利についての見通し(中央値)が、前回見通しの3.375%から、3.875%に上方修正された点は、金融市場にとって大きなサプライズとなりました(図表1)。これにより、2025年における想定利下げ回数(1回の利下げ幅を25bpとして計算)は、前回の4回から、一気に2回に減らされ、事前に市場で予想されていた3回を下回ることになりました。

パウエルFRB(米連邦準備理事会)議長は、記者会見において、2025年のFF金利見通しを上方修正した理由として、①9月、10月のインフレが上振れてしまい、インフレが足元で想定していたほど低下しなかったこと、➁FOMC参加者の一部が、2025年1月に発足するトランプ政権による政策を見通しに反映させたこと―を挙げ、とりわけ①の要素が大きかったと述べました。➁については、新政権の政策がまだ決まっていない以上、FOMCの見通しにはっきりと織り込むことはできないものの、政策がインフレに影響する不確実性が上昇したことで、利下げに対してより慎重な見通しになったとのことです。

今回の記者会見で注目されるのは、金利政策が新しい局面を迎えたというパウエル議長の発言です。パウエル氏は、非常に高水準の政策金利の下、100bpにわたる利下げを積極的に実施してきたこれまでの局面から、これからは、景気へのリスクとインフレのリスクがバランスする中で、より慎重に利下げを進めていく局面になったと述べました。これは、9月会合以来続いてきた毎回の会合での利下げペースが、今後はインフレ情勢をみながらの、より緩慢なペースに変わっていくことを印象付ける発言だったと思います。

米国市場では、株価・債券価格が共に下落、ただし市場は早晩落ち着く公算

当レポートでは、これまで、FRBによる2025年内の利下げ回数について2回になる可能性が高いという見方をご紹介してきましたが(「2025年のグローバル経済見通し」⦅当レポート11月28日号⦆をご参照ください)、これまでの金融市場ではインフレに対する見通しがやや楽観的過ぎたのではと思われます。

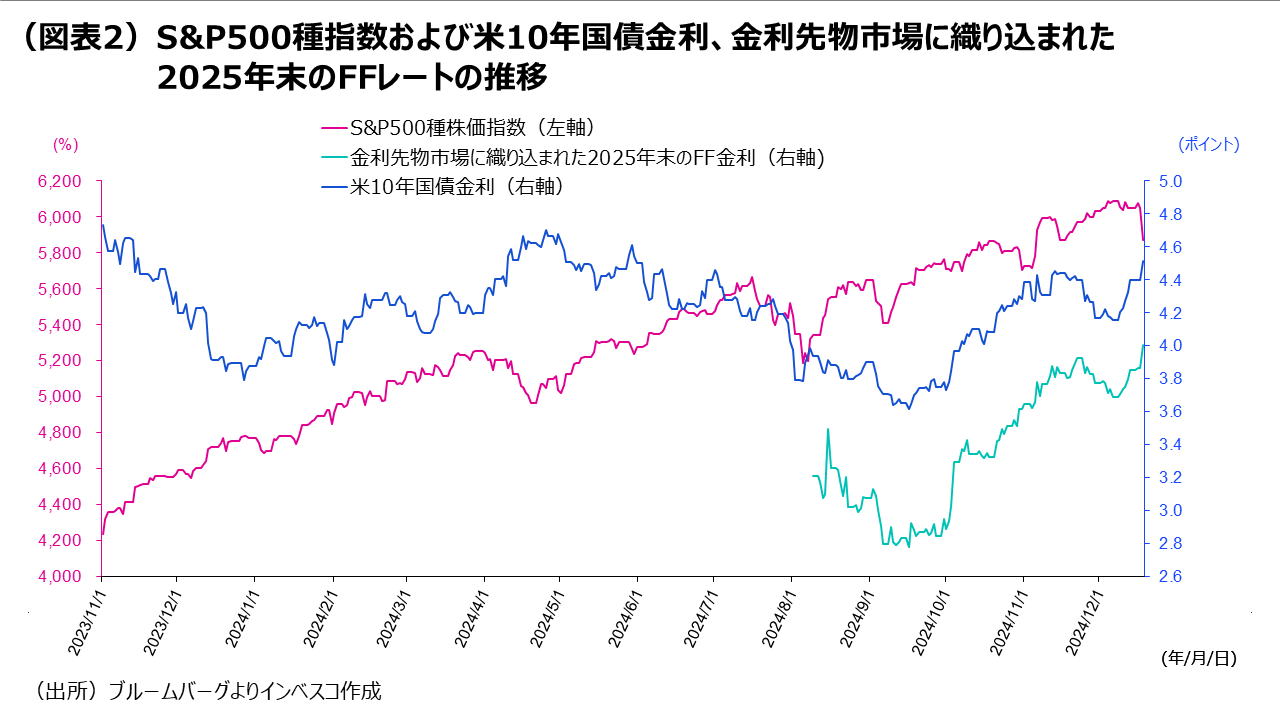

FOMCによる2025年末のFF金利見通しが想定以上に上方修正されたことで、米国市場では、債券価格・株価は共に大きく下落しました。12月18日は、米10年国債金利が、4.51%と、前日の4.40%から大きく上昇しました。これは、今年5月2日以降で最も高い水準となります。一方、株式市場では、S&P500種指数の12月18日における終値が前日比で2.95%下落しました。テクノロジー関連銘柄は、米大統領選挙以降に他のセクターを上回るパフォーマンスを達成してきましたが、高値警戒感が出てきていたこともあり、ブルームバーグ・マグニフィセント7指数(この指数を構成するのは、エヌビディア、マイクロソフト、アルファベット、アップル、アマゾン・ドット・コム、メタ・プラットフォームズ、テスラです)の前日比下落率は、4.1%に達しました。

金融市場の動揺は、FF金利見通しの上方修正を受けた自然な動きであったと言えますし、今後2~3日はその余波で株式・債券市場のボラティリティーが上昇する可能性があります。しかし、FF金利見通しの上方修正を織り込んだ後は、金融市場、特に株式市場は比較的速やかに落ち着きを取り戻す公算が大きいと見込まれます。今回のパウエル氏の記者会見では、米国景気が非常に堅調であるとの見方が示されました。FOMC参加者による2024年10-12月期の実質GDP成長率見通しは、前回の2.0%から今回は2.5%へと上方修正されましたが、これを基に2024年10-12月期の成長率を計算しますと、2.6%となり、潜在成長率をかなり上回る水準が想定されていることがわかりました。FOMC参加者による2025年10-12月期の前年同期比の成長率は前回の2.0%から今回は2.1%に上方修正されました。景気好調の下で企業業績の緩やかな拡大が見込まれる中では、株価下落が続く可能性は小さいと考えられます。

日銀は政策金利を維持—市場が動揺する中で利上げは先送り

一方、日本銀行は、12月18~19日に開催された政策決定会合において、政策金利を維持する決定を行いました。会合2日目の早朝にFOMCの発表があり、米国株の下落を受けて日本株が下落する中での決定となったことから、日銀としては株価をさらに押し下げるリスクを冒してまで利上げをする必要はなかったと判断できます。ただ、私は、経済ファンダメンタルズ(基礎的諸条件)面からは、今回の会合で利上げを実施しても問題なかったと考えています。2024年10月の毎月勤労統計では、フルタイム労働者の所定内給与が、実質ベースで前年比0.2%と、2022年1月以来、ほぼ3年ぶりにプラスとなりました(共通事業所ベース)。賃金がしっかりと実質ベースで有意に上昇する中、民間消費は緩やかに拡大しており、内需主導での成長率の底上げが視野に入ってきました。今回の日銀の声明文における景気の見方も、10月末に公表された展望レポートでの景気判断とほとんど変わりませんでした。前回の利上げからほぼ5カ月も経過していることをふまえると、今回の会合で利上げが実施されていたとしてもおかしくなかったと考えられます。今回は、メディアによる事前の報道によって、日銀は利上げをしないとの見方が広く共有されていましたが、ひょっとしたら来年夏に実施予定の参議院選を前に政治面での配慮があったのかも知れません。

先行きについては、日本の景気が緩やかに拡大を続けるとみられる中、2025年1月23~24日に予定される次回会合では、その直前の1月20日に就任するトランプ大統領が打ち出す新たな政策によってグローバル株価が大きく下落しない限り、利上げが実施される可能性が高いと考えられます。とりわけ、今後、1月会合までに1ドル=160円程度までの大幅な円安が進行する場合は、日銀が利上げを実施する可能性がさらに高くなると見込まれます。仮に1月に利上げが実施されない場合には、2025年春闘の第1次速報値が公表される直後の3月18~19日に開催される3月会合での利上げが視野に入ります。

為替市場では、FOMCの公表直前の1ドル=153円台後半から、FOMC後には1ドル=154円台後半へと円安が進行しました。日銀会合で利上げを実施しないとの判断が出ると、円は1ドル=155円台前半へとさらに下落しました(日本時間で12月19日13:30時点)。円は前日と比べると対ドルで1.2%程度下落したことになります。実は、この下落率は、ユーロが同じく前日比でドルに対して1.2%程度下落したのと同程度でした。FOMC後からこれまでの動きは、世界的なドル高が進行する中、円は他の先進国通貨とほぼ同じ程度下落したと言えます。

他方、株式市場では、FOMC後の日経平均株価の前日比での下落率は0.7%弱(12月19日13:30時点)と、S&P500種指数に比べると下落幅は限定的でした。これは、為替市場で円安方向への動きが生じたことで、株安の動きが米国株に比べて抑制されたことによると考えられます。今後については、上で触れたように、米国株市場が早晩落ち着くのに合わせて日本株市場も落ち着いていく展開を予想します。

※本号が2024年の最終号となります。次号は2025年1月9日に発行する予定です。今年1年間のご愛読を感謝いたします。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-153