2025年のグローバル金融市場⾒通し

グローバル・ビュー動画解説

約2分半でレポートのポイントを解説

要旨

先進国株式市場:年後半に緩やかな上昇を予想

米国の株価は、2025年前半におけるレンジ相場の後、2025年後半には景気の再加速を受けて、緩やかな上昇局面に入ると予想されます。ユーロ圏の株価も基本的には米国株の方向性を辿るとみられますが、景況感に力強さが期待しにくいことから、米国株をアンダーパフォームすると見込まれます。一方、日本株は逆に米国株をアウトパフォームするとみられます。

米長期金利:レンジ相場を見込む

米国の長期金利は、基調的なインフレ圧力の低下に伴う下押し圧力と、トランプ政権の新しい政策に伴う押し上げ圧力が拮抗することで、レンジ相場になると見込みます。

ドル:対ユーロでの上昇、対円での下落を予想

ECB(欧州中央銀行)がFRB(米連邦準備理事会)よりも積極的に利下げを実施することで、ドルは対ユーロでは上昇する一方、日銀が金融引き締めを継続することで、対円では下落すると予想します。

新興国資産:通貨の安定と株価の回復が視野に

2025年は、年央まではFRBによる利下げが継続するとみられることで、多くの新興国・地域で通貨が安定し、株価の緩やかな上昇につながると考えられます。

重要なリスク:第2期トランプ政権の政策による影響

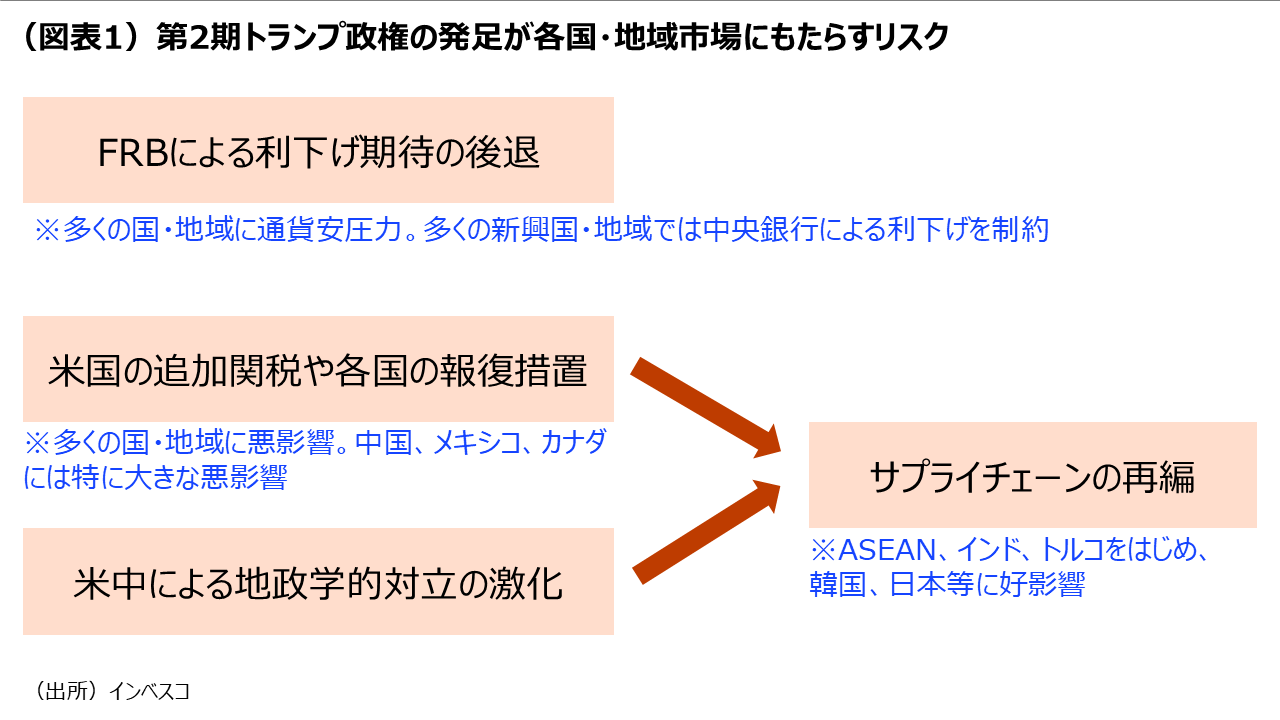

2025年における特に重要なリスクとしては、トランプ政権の新政策がもたらす利下げ期待の後退や、追加関税・移民制限策による他国・地域経済への悪影響、サプライチェーン再編による影響に注意したいと思います。

先進国株式市場:年後半に緩やかな上昇を予想

2025年のグローバル株式市場は、過去と同様、市場全体の時価総額の約5割を占める米国市場の動きに左右される展開になると予想されます。その米国市場では、2024年11月に実施された大統領・議会選挙が「トリプル・レッド」(大統領選の勝者と議会上下両院の多数派が共に共和党になること)の結果となり、株高を伴う「トランプトレード」の動きが強まりました。この結果として、米国株式市場はトランプ政権の誕生に伴う政策変化をすでにおおむね織り込んだと考えられます。また、FRB(米連邦準備理事会)がFF金利の誘導目標を2025年中に3.75~4.00%の水準までに引き下げるという見通しもすでに織り込まれているとみられます。このため、これらの政策が金融市場のシナリオ通りに現実化するなら、2025年の株価の動きを決定付けていくのは、景気や企業業績に対する見通しとなるでしょう。

当レポート11月28日号「2025年のグローバル経済見通し」でご紹介したように、2025年前半中の米国景気は、2%弱とみられる潜在成長率程度で成長すると予想されます。2025年前半中の米国経済が、「強くもなく、弱くもない」環境になるのであれば、米国企業の業績についての見通しも、「強くもなく、弱くもない」水準になるはずです。これをふまえると、2025年前半の米国の株価は、レンジ相場になる公算が大きいと見込まれます。2025年前半中は、2025年1月20日に発足する第2期トランプ政権による追加関税策や移民制限策についての不透明感が増すことも、株価の上値を抑制するとみられます。

2025年後半に入ると、年前半までに実施したFRBの利下げが景気に対する一定の浮揚効果をもたらすことで、米国経済は緩やかに加速する局面に入ると予想されます。企業業績についての見方が改善することで、2025年後半は米国の株価が緩やかに上昇する局面に入ると予想されます。

2025年後半の段階ではトランプ政権の政策の方向性もかなり定まっているはずで、政策の不透明感が株価に及ぼす悪影響も後退していると考えられます。また、金利が低下することで、米国家計がMMFや現預金として保有しているキャッシュが株式市場に投資される可能性も出てきます。2024年6月末における米国家計のMMF・現預金の保有額は、米国民の年間消費額の93.7%に達しましたが、これはコロナ前の2019年における平均水準よりも4.7%ポイント、金額にして9300億ドル程度高い水準でした。この点は米国の家計が9300億ドル規模の超過キャッシュを保有していることを示唆しています。

その他先進国株式市場についてみると、まず、ユーロ圏は強力な財政規律の縛りの下で、景気の安定を金融緩和に頼らざるをえません。当面の景況感に力強さが期待しにくいことから、ユーロ圏の株価は米国市場をアンダーパフォームする可能性が高いと考えられます。しかし、日本市場では、構造的な内需の底上げが期待できることから、内需型企業が株式市場で注目される形で主要株価指数が米国市場をアウトパフォームする公算が大きいとみられます。

米長期金利:レンジ相場を見込む

2025年においては、2つの力が米国の長期金利を動かす原動力になると考えられます。一つは、基調的なインフレ率の低下に伴う下押し圧力です。FRBが基調的なインフレ率を計測する指標として重視するコアPCEデフレーターの前年同月比上昇率は、直近(2025年10月)で2.8%と、FRBが目標とする2%からはまだ距離があります。しかし、今後は、労働市場の軟化や家賃の落ち着きにより、これが2%に向かって徐々に低下していくとみられます。この動きがFRBによる利下げの動きを後押しするとともに、金融市場におけるインフレ懸念を後退させることで、長期金利には下押し圧力が働きます。

もう一つの力は、トランプ政権の政策が直接的・間接的にもたらす影響を通じた押し上げ圧力です。トランプ政権の下では減税法案の延長や国防費の増加などの形で財政赤字が拡大することが予想されますが、これが国債需給への悪影響を通じて、長期金利上昇圧力となります。また。トランプ政権が発足後、速やかに実施するとみられる追加関税策や移民制限策がインフレ的な効果を及ぼし、それによって長期金利を押し上げる圧力になると見込まれます。私は、これら2つの力がおおむねバランスすることで、2025年の米長期金利はレンジ相場になると見込みます。2025年末の10年米国債金利としては、4%台前半の水準を予想します。

ドル:対ユーロでの上昇、対円での下落を予想

2025年は、各国中央銀行の金利政策の違いが、為替レートに大きく影響する年になるでしょう。ECB(欧州中央銀行)はFRBよりも積極的に利下げを実施するとみられ、その結果として、ドル高ユーロ安方向での展開を見込みます。一方、日本銀行は2025年末までに2~3回の利上げを実施するとみられることから、2025年末時点でのドル円レートのレンジとして、1ドル=145~150円を予想します。

新興国資産:通貨の安定と株価の回復が視野に

FRBが2024年9月まで利下げに踏み切れず、年初の想定よりもタカ派的なスタンスとなったことで、多くの新興国・地域は通貨安圧力に直面しました。通貨安が多くの新興国・地域の中央銀行の利下げを消極化させ、金融市場が年初に想定していたほどの利下げが実施されなかったことで、株価にも悪影響が及びました。2025年は、少なくとも年央まではFRBによる利下げが継続するとみられることで、多くの新興国・地域において、通貨が安定し、2024年中に実施できなかった分の利下げを実施できる環境が訪れるとみられます。これが、株価の緩やかな上昇につながるでしょう。特に、2025年後半には、トランプ政権による追加関税・移民制限策の大筋が見通せるようになるはずで、先行きについての不透明感が後退するのに合わせて、トランプ政権の政策の影響を受けにくい新興国・地域の資産を投資家が購入する動きが強まると考えられます。とりわけ、インドやインドネシアなど大きな内需市場を要する新興国・地域は、第2期トランプ政権による政策の影響を受けにくいことから、株価のアップサイドの可能性が注目されます。

重要なリスク:第2期トランプ政権の政策による影響

以上でふれたメインシナリオに対するリスクとしては、トランプ政権の政策が、米国以外の国・地域に悪影響をもたらすリスクが特に重要です(図表1参照)。何らかの形での導入が予想される輸入品への追加関税措置や移民制限措置が想定以上のインフレ圧力をもたらすようであれば、FRBによる利下げの停止や、場合によっては、利上げの再開につながるリスクが出てきます。この場合には、米国の長期金利が上昇することで、主要な先進国や新興国・地域に通貨安圧力をもたらすとともに、そうした通貨安圧力が、新興国・地域における中央銀行の利下げを抑制してしまい、株安につながるリスクがあります。

また、トランプ政権が追加関税を課すことで、多くの国・地域の経済成長に悪影響が及ぶリスクがあります。この場合、中国、メキシコ、カナダへの悪影響が懸念されるとともに、それらの国々で事業活動を行う企業の株価に悪影響が及ぶ可能性があります。その一方、追加関税措置や米中の地政学的な対立の激化によって、サプライチェーンが再構築される可能性が出てきます。その場合、新規の投資先となる国・地域には中期的な恩恵が及ぶでしょう。そうした恩恵を受ける地域としては、ASEAN各国や、インド、トルコ、韓国、日本等が挙げられます。

※次号の発行は、12月20日(金)を予定しております。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-149