日銀短観3月調査と今後の日銀政策

グローバル・ビュー動画解説

約1分でレポートのポイントを解説

要旨

日銀短観(3月調査)は製造業の相対的な弱さを浮き彫りに

日銀短観(3月調査)で明らかになったのは、製造業と非製造業との業況が大きく乖離した状況が続いている点です。非製造業では、経済再開やインバウンド需要の加速を受けて業況の改善が継続しているのに対し、製造業の業況は5四半期連続での低下を記録しました。

日銀は2023年中は金融引き締めに対して慎重になる公算

製造業における業況がすぐに改善すると見通せない点は、日銀が早めの金融引き締めを開始したり、イールドカーブコントロール(YCC)政策の修正・撤廃によって長期金利の上昇を事実上容認することを慎重にさせる公算が大きいとみられます。YCC政策が金融市場にもたらす副作用が今後大きく強まらない限り、YCC政策が修正・撤廃される可能性は低いと見込まれます。

2%の持続的インフレに向けての兆しが強まる

ただし、足元で、2%の持続的なインフレに向けての前向きな動きとして、①今年の春闘での大幅な賃上げ、➁設備投資の堅調さの持続、➂日本企業による、これまで以上の価格転嫁の動き、が出てきている点は、2024年における日銀の金融引き締めにつながる要素として注目されます。

日銀短観(3月調査)は製造業の相対的な弱さを浮き彫りに

植田和男氏の日本銀行総裁への就任が間近に迫ってきました。植田総裁の下での日銀がどのように金融政策を運営するかについての金融市場の関心が高まっていますが、当レポートでは、その規模と包括性で他の企業サーベイ調査の追随を許さない日銀の短観調査(3月調査)の結果を踏まえて、日銀の金融政策の課題や方向性について考えてみたいと思います。

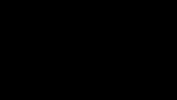

日銀短観(3月調査)で明らかになったのは、製造業と非製造業との業況が大きく乖離した状況が続いている点です。非製造業では、インバウンド需要が強まることで経済再開の動きがさらに進展してきたことを受けて、3月の短観調査における業況判断DI(最近)(大企業ベース、以下でも特記がない限り同様とします)は20ポイントに達し、4四半期連続での改善を記録しました(図表1)。最近における改善の動きが目立ったのが、「対人サービス」や「宿泊・飲食サービス」分野であり、3カ月後についての見通しを示す業況判断DI(先行き)も改善することが見込まれています。日本のサービス消費は欧米各国に比べて回復が遅れましたが、遅れた分だけ、今後に回復する余地が残されており、先行きさらに回復すると見込まれるインバウンド需要と合わせて、非製造業での前向きの動きにつながっていくと考えられます。

一方、製造業の業況判断DI(最近)は、広く報道されている通り、5四半期連続で低下し、3月調査では1ポイントにまで落ち込みました。欧米の景気は暖冬の影響で足元では意外に底堅い動きをみせているものの、世界的な巣ごもり需要の剥落に伴う在庫削減と生産調整の影響が強まってきています。3カ月先の業況を見通す製造業の業況判断DI(先行き)は3ポイントと、現状からは若干の改善を見込んでいるものの、決して強いとは言えない状況です。これは、これまでに実施した金融引き締めの影響から欧米景気が今後年末にかけて悪化する公算が大きいことと整合的です。中国景気はサービス消費の堅調さがけん引する形で加速していくと見込まれるものの、欧米における景況感の悪化を食い止めるほどの力は期待できません。

今回の日銀短観(3月調査)における企業の回答期間は2月27日から3月31日となっていますが、早めに回答する企業が多いとされていることを踏まえると、今回の調査ではシリコンバレー銀行の破綻(3月10日)をきっかけとするグローバルな金融不安の影響が顕在化する前に多くの企業が回答していると考えられ、足元での業況は調査結果より悪化している可能性もあります。

日銀は2023年中は金融引き締めに慎重になる公算

日本の製造業は付加価値ベースでみると日本の全産業のGDPの20.6%を占めるに過ぎません(2021年)。しかし、非製造業の多くの分野への波及効果や春闘における重要性などを考慮すると、製造業における業況がすぐに改善すると見通せない点は、日銀が早めの金融引き締めを開始したり、イールドカーブコントロール(YCC)政策の修正・撤廃によって長期金利の上昇を事実上容認することを慎重にさせる公算が大きいとみられます。また、日銀が推計する2022年10-12月期の需給ギャップがマイナス0.43%となり、総需要が総供給を下回る「需要不足」が続いていることも、日銀による早期の引き締め政策の実施を想定しにくいものとしています。2%の持続的なインフレを目標として掲げる日銀にとっての現時点での重要な課題は、景気の一部に弱さがみられる現状において金融緩和を維持することで、企業による賃上げの動きをサポートし続けることにあると思われます。2023年の春闘は、多くのエコノミストの想定を上回る賃上げをもたらしつつあります。ただ、この勢いが2024年も継続するかどうかは予断を許さず、2%の持続的なインフレの達成は現時点では視野に入っていません。

日銀にとっては、2024年の春闘で企業がある程度の賃上げを維持できるようにサポートすることが重要です。金融市場では、YCC政策が2023年中に大幅に修正されるという観測が強まっていますが、YCC政策を修正する場合には10年国債金利の大幅な上昇は避けられそうになく、日本企業のマインドにはマイナス効果がもたらされる可能性が高いでしょう。また、日銀が長期金利を事実上引き上げるにあたっては、地域金融機関の経営に対する影響がどの程度になるかという点にも気を配る必要があります。米国でシリコンバレー銀行が破綻したのは、長期金利の上昇によって保有債券の価格が下落したことが発端となりました。これを受けて、日銀は長期金利の上昇に伴う悪影響に対して、これまでより慎重に判断していく可能性が高いと考えられます。さらに、長期金利の事実上の引き上げをもたらす日銀の措置に対しては、岸田政権からの相応の反発も想定されます。

これらのポイントを踏まえると、2023年中に10年国債金利の変動幅を拡大させたり、長期・短期政策金利のいずれかを引き上げたり、YCC政策を撤廃・修正することで事実上の長期金利上昇を容認することは、日銀にとって2%の持続的なインフレを達成する上でのハードルを高めてしまいます。このため、YCC政策が金融市場にもたらす副作用が今後大きく強まらない限り、その実施の可能性は低いと見込まれます。直近での米国長期金利の低下によって極端な円安の状況が改善されていることも、日銀の現状維持判断を後押しする材料になるでしょう。2023年中の主たる政策変更は、現在コロナ禍を念頭に金融緩和を持続させるという内容になっているフォワード・ガイダンスを修正し、データ次第では引き締め方向への政策変更もあり得るとする内容に変更するにとどめられると予想されます。

2%の持続的インフレに向けての兆しが強まる

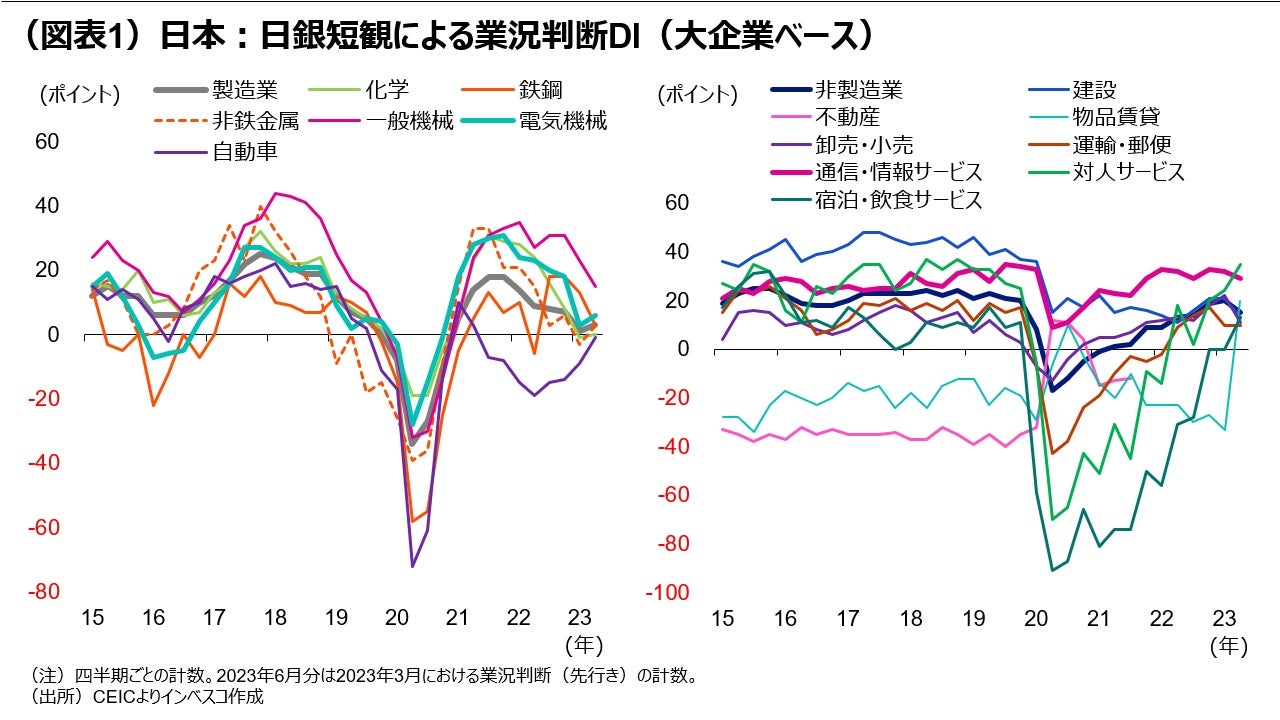

ただし、足元で、2%の持続的なインフレに向けての前向きな動きが3つの面で強まってきている点は、2024年における日銀の金融引き締めにつながる要素として注目されます。第1は、今年の春闘での大方の予想を上回る賃上げの動きです。連合の第2回集計によると、春闘における賃金のベースアップ率は2.25%と、2022年春闘における第2回集計結果の0.50%、最終集計結果の0.63%を大きく上回りました。2023年の春闘では、ベースアップ率は90年代前半以降で最も高い伸びとなることが確実です。多くのエコノミストの想定を超える足元の春闘の動きは、今後の基調的なインフレを上振れさせることになると予想されます。春闘における大幅な賃上げの背景としては、そもそも労働市場が非常にタイトになってきたことに加え、岸田政権が賃上げを強力に働きかけたことや、2022年度における企業の増益率が比較的高水準の見込みとなったことがありました。日銀短観(3月調査)では、雇用人員判断DI(最近、大企業ベース)が製造業で-14ポイント、非製造業では-33ポイントに達しました(図表2)。非製造業の水準は、1990年代初頭以降で最低水準(もっとも労働市場がタイトな水準)にあり、人手不足が深刻化していることを示唆しています。

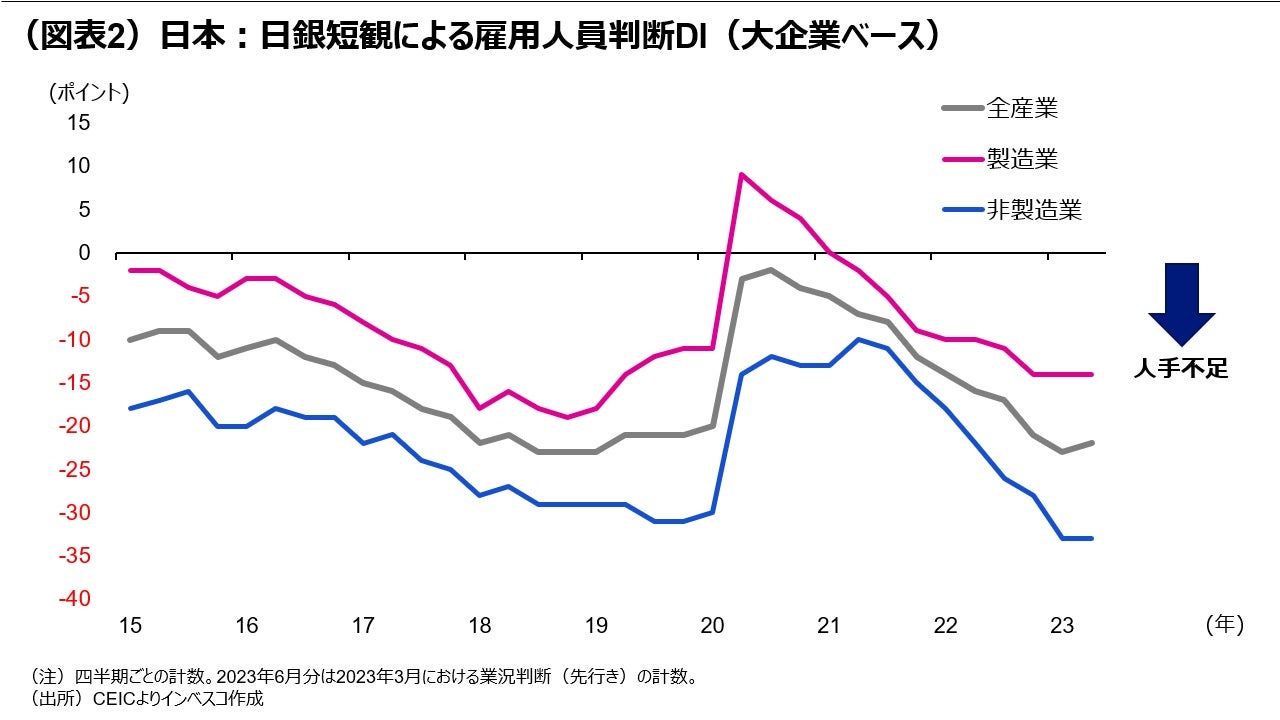

第2は、2023年度も設備投資を積極的に増やす動きが続いている点です。日銀短観(3月調査)では、全規模・全産業ベースの設備投資計画(ソフトウエア・研究開発を含み、土地投資を除く)が前年度比で4.4%増の見通しとなりました。これは2022年度見込みの11.0%増に比べると減速にみえますが、3月調査では設備投資計画を本格的に策定していない企業も多いことから、最終の計数に比べて伸び率が大幅に低くなる傾向があります。インベスコがこの点を独自に補正して設備投資の伸び率を計算すると、9.3%と試算されました(図表3)。設備投資の増加が続けば、生産性の上昇を通じて、今後の賃金引き上げの動きを支えるとみられます。

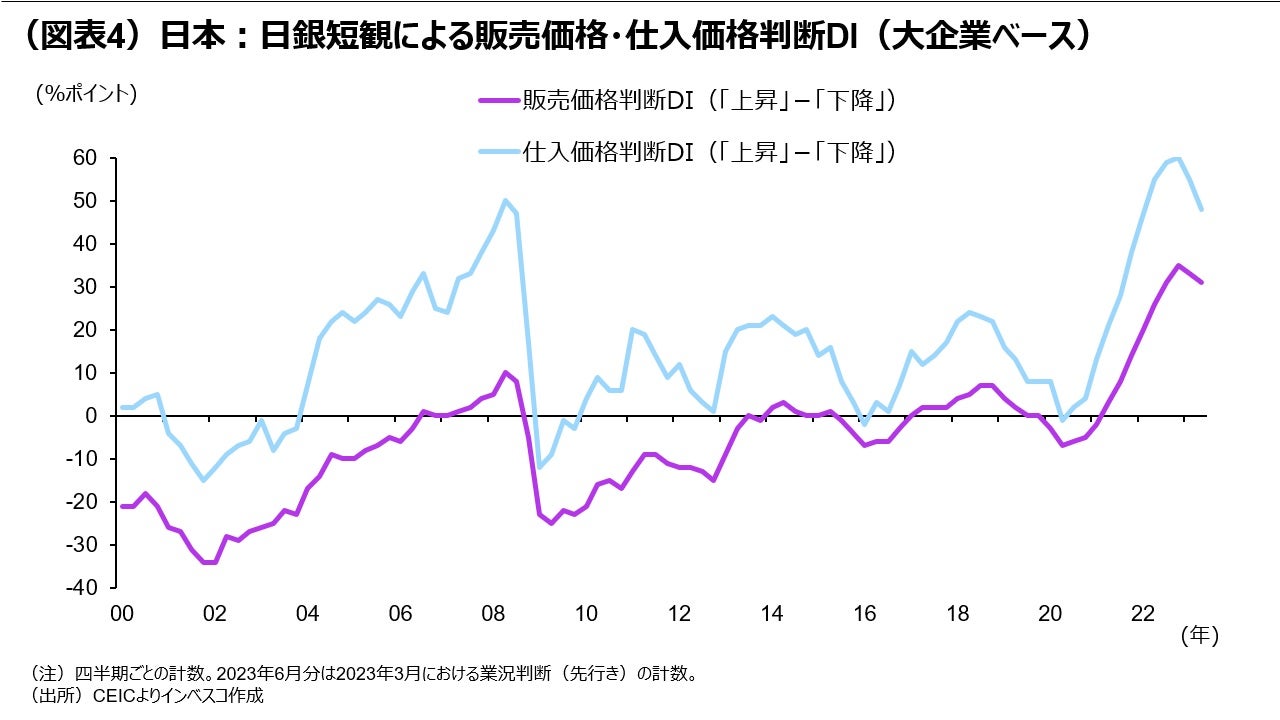

第3は、日本企業がこれまで以上に価格転嫁の動きを強めている点です。仕入価格の上昇に直面した企業は、それを販売価格に転嫁する動きを強めてきました。日銀短観(3月調査)では、大企業の販売価格判断DIが、33ポイントと、前回(12月調査)での35ポイントに続いて、1980年以来となる極めて高い水準を記録しました(図表4)。販売価格を引き上げる動きが強まってきた点は、企業に賃上げ余力を強めるものであり、2%の持続的なインフレに向けた前向きの動きと判断できます。

以上で挙げた前向きの動きが強まっていけば、株式市場では、潜在成長率の底上げによる期待が広がることで、金融緩和の正常化に伴うマイナス面の影響を上回るプラス面が意識され、株価押し上げ要因になると見込まれます。今後、日本の金融市場を見通す上では、海外中銀の金融政策や景気・インフレ情勢に加えて、日本企業による賃上げや設備投資、価格転嫁の動きにも注目していきたいと思います。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-049