世界同時株・債券安の実相

要旨

9月FOMC後の金融市場における動揺の核心は実質長期金利の上昇

グローバル金融市場では株式・債券が同時に下落し、日本円や英ポンドといったドル以外の主要通貨が対ドル大きく減価する状況が続いています。私は、FRB(米連邦準備理事会)による高金利政策がそれまで市場で想定されていた以上に長期化するという懸念がFOMC(米連邦公開市場委員会)をきっかけに台頭し、金融市場を大きく動揺させたと考えています。

実質長期金利が日本を除く先進国でシンクロナイズしながら上昇

実質長期金利が直近で上昇しているのは米国だけではありません。ECB(欧州中央銀行)のタカ派化などによって欧州主要国の実質長期金利に上振れ圧力がかかり、それが米国の実質長期金利の押し上げにつながっています。日本を除く先進国の実質長期金利がシンクロナイズしながら(相互に影響を及ぼし合いながら同調して)上昇しています。

短期的には株・債券のダウンサイドリスクが強く意識される公算

私は、これまで10-12月期中にグローバルに株価が上昇に転じると見込んできましたが、足元で投資家が極めてリスク回避的な姿勢になってきたことを受け、当面は株価の反発は期待できず、年内は株価のダウンサイドリスクが大きいとの見方に変更します。2023年前半には、株価は横ばい圏で推移すると見込みます。

米国におけるインフレの落ち着きが金融市場安定の鍵に

2023年後半については、インフレ率が落ち着くことでFRBがハト派化し、先行きの利下げが本格的に視野に入るとみられ、それが景気回復への期待感を高める形でグローバルに株価が緩やかに上昇すると見込まれます。2023年前半までの段階で注目されるグローバル株式市場のリスクについては、欧米景気の後退する確度が上昇する場合のダウンサイドリスクと、前月比でみたインフレ率の低下が株価を押し上げるアップサイドリスクが、それぞれ重要です。

9月FOMC後の金融市場における動揺の核心は実質長期金利の上昇

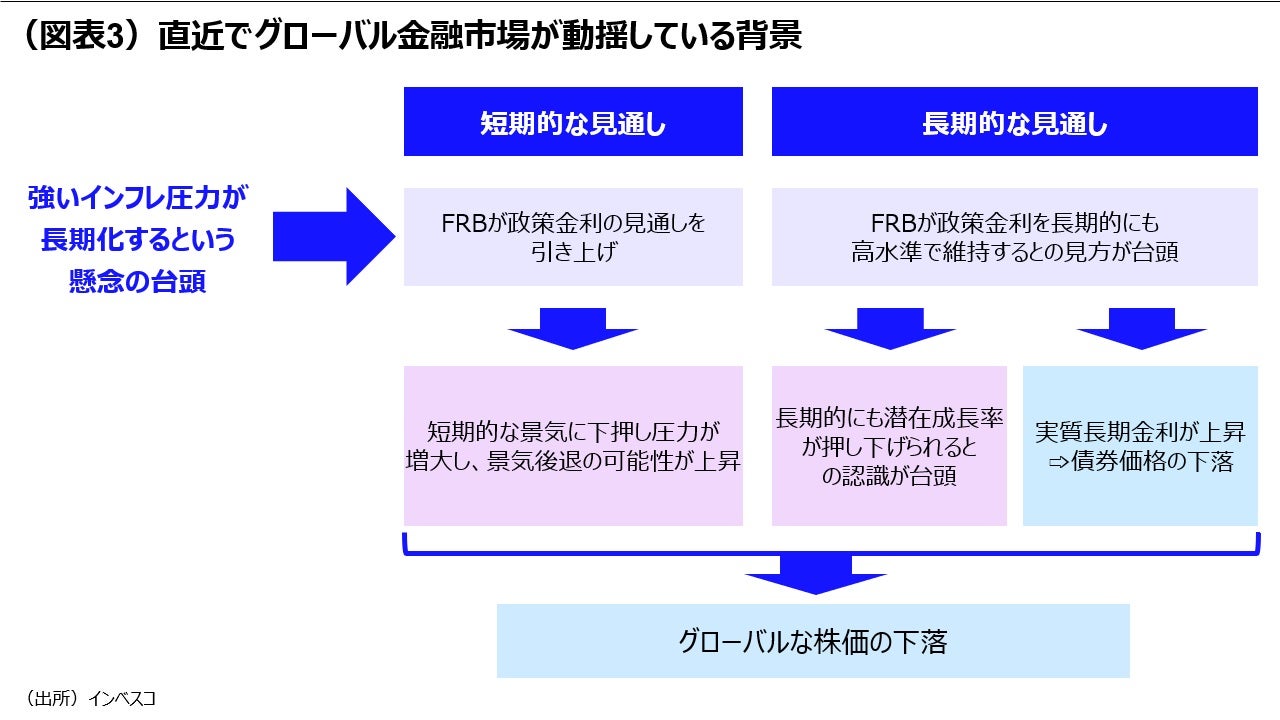

先週開催されたFOMC(米連邦公開市場委員会)をきっかけとした金融市場の動揺は収束せず、グローバル金融市場では株式・債券が同時に下落し、日本円や英ポンドといったドル以外の主要通貨が対ドルで大きく減価する状況が続いています。高インフレや主要中央銀行によるこれまでに金融引き締めの悪影響によってグローバル景気が悪化するという見通しはFOMC開催前から金融市場の共通認識であり、新しく出てきた悪材料とは言えません。私は、FRBによる高金利政策がそれまで市場で想定されていた以上に長期化するという懸念がFOMCをきっかけに台頭したことが金融市場を大きく動揺させたと考えています。

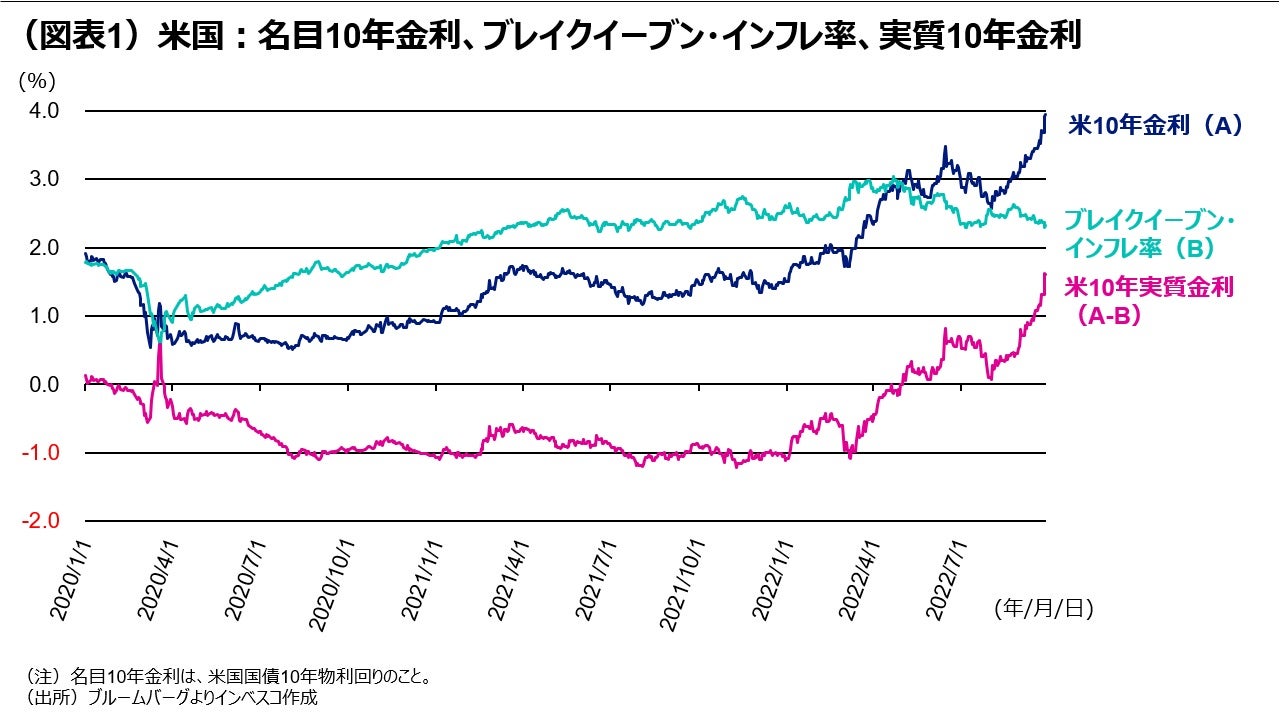

先週開催のFOMCでは、政策金利であるフェデラルファンド・レート(FF金利)誘導目標が、現在の3.25%(誘導目標レンジの上限ベース、以下同様)から、2023年末には4.75%に達し、2022年末でも4.00%までしか引き下げられないという見通しが示されました(当レポートの先週号「FOMC9月会合と今後の注目ポイント」をご参照ください)。この見通しを受けて、金融市場では、FRBをはじめとする主要中央銀行が長期にわたって高金利政策を継続するという見方を強めた模様です。これを端的に表しているのが、主要国の実質10年金利が大きく上昇したという事実です。米国の名目10年金利の動きをみると、8月末の3.19%から9月27日には3.95%まで上昇しましたが、債券市場で計算される今後10年間の平均期待インフレ率(ブレイクイーブン・インフレ率)は8月末の2.48%から9月27日には2.33%とむしろ低下しました(図表1)。実質10年金利(名目10年金利からブレイクイーブン・インフレ率を差し引いたもの)は、8月末の0.71%から1.61%へと大きく上昇しました。

私は、この実質長期金利が上昇した背景として、①債券投資家が債券価格の下落が続いたことで債券投資に慎重になっていること、➁欧州での長期金利上昇が波及したこと―があると、これまで考えてきました(当レポートの9月8日号「ECBのタカ派化も米長期金利を押し上げ」をご参照ください)。これらの要素が金利上昇要因であったことは疑いないと思います。

しかし、実はその奥にある、より根本的な背景として、FRBによる高金利政策の継続期待の高まりがあり、それは債券市場からのシグナルとして読み取ることができる、と私は考えます。その基本にあるのが、インフレがなかなか落ち着かないのではないかという見方です。8月分の米国のCPIが前月比で再び上振れる中、債券市場から出ているシグナルは次のようなものであると考えられます。

「インフレ圧力が強い状況は中長期的に続きそうだ。しかし、FRBは高インフレの抑制に全力を挙げるとみられるため、実際のインフレ率はこれまでのトレンドから大きく上振れないだろう。その代わり、FRBはインフレ抑制のために、長期的に高金利政策を続けざるを得ないだろう」

これが、ブレイクイーブン・インフレ率がこれまで通りの水準を維持する中で、実質長期金利だけが上昇した基本的背景であると考えられます。見方を変えれば、この現象は、インフレ懸念が強い中、FRBがタカ派姿勢を強化したとの見方が債券市場全体に浸透した結果であるとも言えるでしょう。

実質長期金利が日本を除く先進国でシンクロナイズしながら上昇

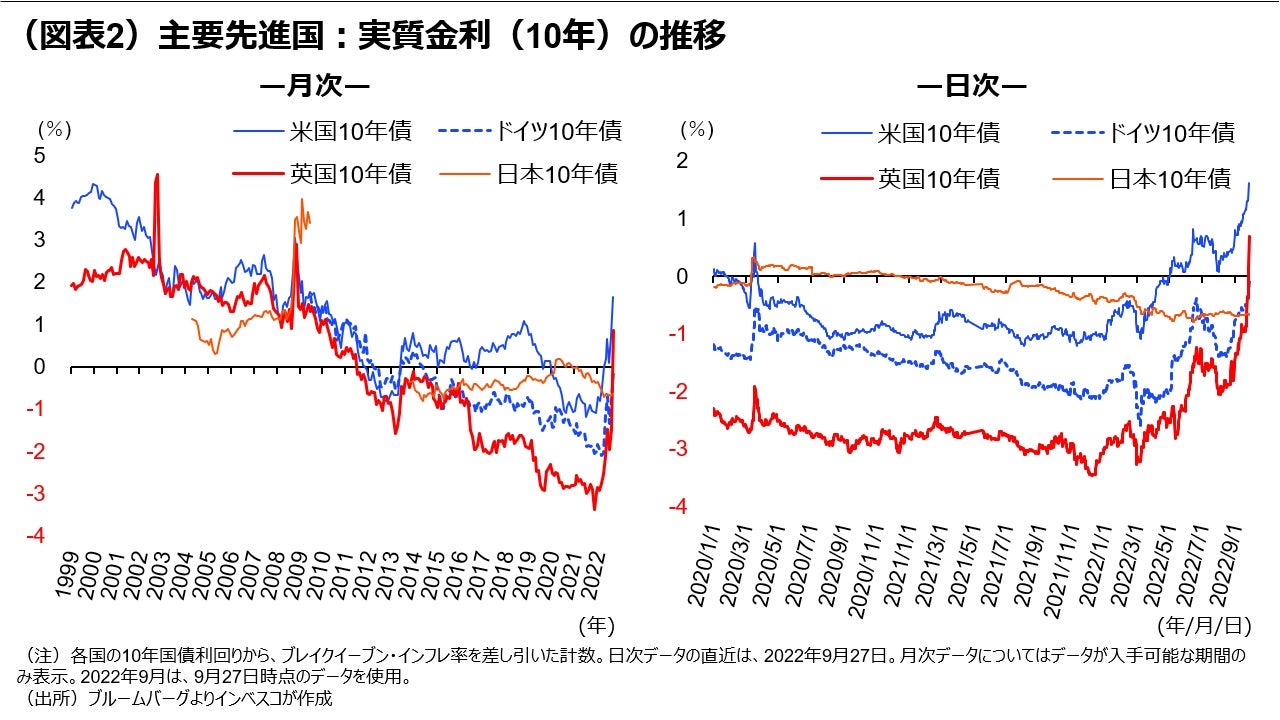

実質長期金利が直近で上昇しているのは米国だけではありません。欧州主要国でも直近で急上昇しています(図表2)。ECB(欧州中央銀行)はインフレがなかなか落ち着かない状況下で、政策金利をより高水準に引き上げるという姿勢を鮮明にしているうえ、ECB高官からはQT政策(量的引き締め政策:バランスシートを縮小する政策)を検討すべきという見方が出てきました。9月26日には、ついにラガルドECB総裁が、金利正常化を完了した時点でQT政策を検討する考えを言明しました。欧州主要国の実質長期金利に上振れ圧力がかかり、それが米国の実質長期金利の押し上げにつながっています。この結果として、日本を除く先進国の実質長期金利がシンクロナイズしながら(相互に影響を及ぼし合いながら同調して)上昇しています。

これにさらなる実質長期金利押し上げ圧力をもたたしているのが、英国のトラス新首相が9月23日に公表した大規模減税を含む積極財政案がもたらした英国長期金利の上昇です。財政規律を中期的に大幅に弛緩させる内容の財政出動案に対して、金融市場ではポンド安と長期金利の上昇が進行しました。英国の名目10年金利は財政案公表前の3.1%近辺から、4.5%近辺へと一気に上昇しました。マイナス1%程度で推移していた英国の実質10年金利は9月27日には0.7%程度に上昇し(図表2)、これが他の欧米諸国の実質長期金利の上昇につながりました。

短期的には株・債券のダウンサイドリスクが強く意識される公算

FRBによる政策金利見通しの引き上げと欧米各国における実質長期金利のシンクロナイズしながらの上昇は、短期的にグローバル景気が想定以上に減速するのではという懸念を強め、欧米経済が景気後退入りする可能性がより強く意識されました。FOMC前からリスク回避的な投資姿勢を強めていた投資家のリスク回避度はさらに強まり、債券・株式市場における動揺が拡大しました。グローバル株式市場では、欧米諸国が景気後退に陥る可能性がこれまでの想定以上に強く意識されるとともに、これまでの想定以上に長い間景気の停滞が続くという懸念が強まったことで、幅広い地域や業種で株価が下落しています。私は、これまで10-12月期中にグローバルに株価が上昇に転じると見込んできましたが、足元で投資家が極めてリスク回避的な姿勢になってきたことを受け、当面は株価の反発は期待できず、年内は株価のダウンサイドリスクが大きいとの見方に変更します。2023年前半についても、各国中銀による引き締め政策による景気への悪影響が強まり、グローバル経済の成長率が潜在成長率を大きく下回る水準へと低下するとみられることから、株価は横ばい圏で推移すると見込まれます。

米国におけるインフレの落ち着きが金融市場安定の鍵に

2023年後半については、インフレ率が落ち着くことでFRBがハト派化し、先行きの利下げが本格的に視野に入るとみられ、それが景気回復への期待感を高める形で株価が緩やかに上昇すると見込まれます。2023年前半までの段階で注目されるグローバル株式市場のリスクについては、欧米景気の後退する確度が上昇する場合のダウンサイドリスクと、前月比でみたインフレ率の低下が株価を押し上げるアップサイドリスクが、それぞれ、重要です。後者については、仮に米国のコア民間消費(PCE)デフレーターの前月比での上昇率が0.3%以下に落ち着く状態が数カ月続けば、FRBがこれ以上タカ派化しないとの見方が広がり、近い将来の利下げの可能性も意識されるようになるはずです。こうした状況となれば、実質長期金利の低下が促されるとともに、株価に対して一時的な押し上げ圧力がもたらされるでしょう。

他方、インフレや金融引き締めなどの悪材料は株や債券などの資産価格に相当織り込まれてきたと考えられます。これらの悪材料が一通り織り込まれれば、資産価格の下落は止まり、上昇に転じる可能性があることには留意する必要があります。特にインフレ関連指標が落ち着きをみせてくれば、金融市場がリスク回避度を高め、上昇に向けての動きが顕在化しやすいと言えます。この意味で、投資家にとっては、ポートフォリオを分散させながら適度なリスクを保って投資を継続することがこれまで以上に重要となるでしょう。また、資産価格の調整が続く現在の局面は、長期で資産を運用する投資家にとっては、良い投資機会をもたらすと考えられます。とりわけ、ドルコスト平均法や積み立てなどによる運用に妙味があると考えられます。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2022-140