本当はどのぐらいの資産を持っているの?

新しい「資産」の考え方

今回は、資産形成を考え始める時に「自分は本当はどのぐらいの資産を持っているのか」という観点から、「お金のマインド・シフト」を学んでいきましょう。

今までのマインド:金融資産だけで資産形成を考える

新しいマインド:人的資産1と金融資産を合算した上で資産形成を考える

人的資産という言葉、そして考え方をご存知ですか?これは、家や車などのモノの資産や、貯金や投資信託などの金融資産に価値があるのと同じように、(私たちが将来に生み出し得るものや受け取り得るものなども含めた)私たち自身が資産であるという考え方です。人的資産は誰しもが持っている資産であり、通常、その額はかなり大きなものになります。

例えば20歳の会社員の田中さんを例として考えてみましょう。田中さんは、今後、平均年収500万円で60歳まで働くことができると仮定します。すると、田中さんの将来の収入合計は2億円にもなります。

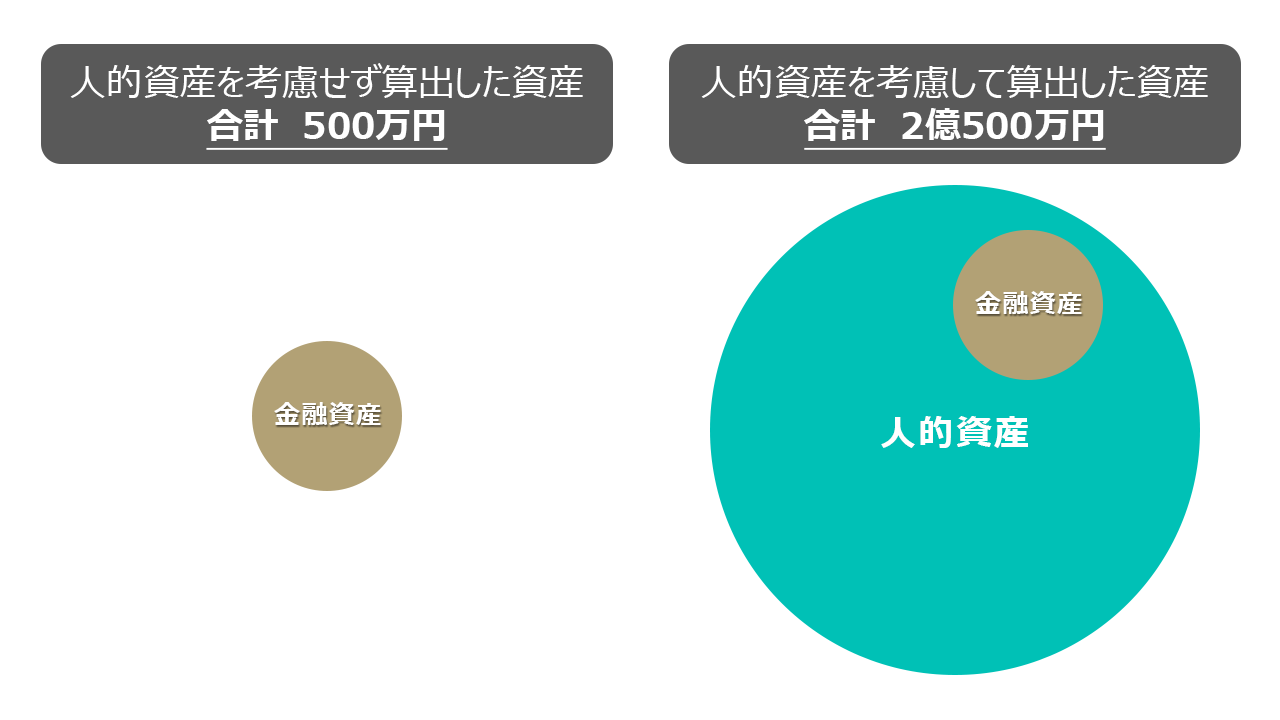

実際には、将来の平均年収を正確に予想することはできませんが、ここでは、田中さんの「人的資産」を2億円と仮定します。そして、田中さんが500万円の金融資産(貯金など)を持っていた場合の、今までのマインドと新しいマインドそれぞれで考えた資産イメージは、下図の通りです。

1. 経済学では人的資本という呼び名が一般的ですが、こちらは資産形成のコラムですので、人的資産という呼び名を使います。

※上記の仮定を前提としたイメージ図であり、円の大きさが金額の大きさを示しているわけではありません。

給料、年金なども含めて考える

上の二つの図は、まったく異なりますよね。ここでお伝えしたいことは、金融資産(銀行口座や保有している投資信託や株式など数値で表されているお金)、つまり目に見えているものだけが私たちの資産ではないということです。

個人における資産形成の第一歩は、このような目に見えていない資産の大きさや特徴も考え、今の自分の「本当の資産状況」を把握することです。なぜなら、全体をとらえずに、細部だけ(ここでいうと金融資産だけ)に目を奪われてしまうと、「木を見て森を見ず」の誤った判断をしてしまうからです。田中さんが、自分の資産を左図のように認識するのか、右図のように認識するのかで、人生設計や選ぶべき金融資産は大きく異なってくるでしょう。

なお、ここでは田中さんは20歳としましたが、仕事を引退した65歳だったとしても、彼には大きな人的資産があります。その中身は公的年金などのずっともらえる「終身年金」であり、例えば月25万円を平均寿命の80歳半ばまで受け取れる権利があるとすると、その総額は約6,000万円となります。

また、自分の本当の資産を把握するためには、人的資産に限らず、将来に受け取れることが見込める資産を考慮することが大切です。例えば、前述の田中さんが、遠くない将来に親から不動産を相続する予定であれば、その価値を合理的に見積もったうえで、人生の計画を立てていくべきだと考えています。

もちろん、まだ手に入っていない先のモノを非合理に多く見積もってしまうのは、「捕らぬ狸の皮算用」と言え、好ましくありません。一方、自分が65歳まで働く意思があるのに、終身年金をもらえる権利を持っているのに、親からの相続が予定されているのに、それらを無視して人生設計や資産形成を考えてしまうと、偏った判断に繋がってしまうかもしれません。

人生100年時代の お金の備えを、広い 視野を持って考えて いきましょう!

私たちが自分の本当の資産を把握できるようになると、世の中にある金融商品の見方は大きく変わってくると考えます。多くの方にとって、金融商品などの投資は「目に見えるお金を増やす道具」ではなく、「自分の本当の資産のバランスを取る道具」として、活用されていきます。

例えば、親から大きな不動産を相続するならば、これ以上、不動産に投資をする必要はないかもしれません。また、自分の給料が日本経済の動きに関係しているなら、これ以上、日本経済に関わる資産に投資する必要はないのかもしれません。資産形成では、このような資産全体のバランスを大きな視野を持って考えることが大切になってきます。また、人的資産を考慮することで、資産運用に回すお金の額も変わってくるでしょう。

目に見えないものにも大きな価値があり、数字で表されることだけに目を奪われてはなりません。このマインド・シフトが、私たちの資産形成をしていく上での大切な出発点になります。広い視野を持って、より豊かな人生100年時代に備えていきましょう!

ご注意事項

-

当資料は情報提供を目的として作成してインベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が作成した資料であり、弊社が特定商品の勧誘を行うものではありません。

当資料の中で記載されている内容は当資料作成時点のものであり、今後予告なく変更されることがあります。

当資料に記載された一般的な資産運用に関する情報及びそれらの見解や予測は、資料作成時点における見解であり、いかなる金融商品への投資の助言や推奨の提供を意図するものでもなく、また将来の動向を保証あるいは示唆するものでもありません。

また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。本文で詳述した本書の分析は、一定の過程に基づくものであり、その結果の確実性を表明するものではありません。分析の際の過程は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。

当資料について弊社の事前の許可なく複製、引用、転載、転送を行うことを禁じます。

投資信託について

-

- 投資信託は、国内外の株式や公社債、コモディティなどの値動きのある先物取引や有価証券等を投資対象とし、元本が保証されているものではなく、当該資産の市場における取引価格の変動や為替の変動などにより、基準価額が下落し、損失を被り、投資元本を割り込むことがあります。投資信託財産に生じた利益および損失はすべて受益者に帰属します。また、投資信託は預貯金とは異なります。

-

<主なリスク>

①株価の変動リスク、②公社債にかかるリスク、③コモディティの価格変動リスク、④信用リスク、⑤デフォルト・リスク、 ⑥流動性リスク、⑦カントリー・リスク、⑧為替変動リスク、⑨中小型株式への投資リスク、⑩デリバティブ(金融派生商品)に関するリスク、⑪不動産投資信託証券の価格変動リスク、 ⑫バンクローンにかかるリスク、その他の留意点などがあります。- 投資信託は、個別の投資信託ごとに投資対象資産の種類や投資制限、取引市場、投資対象国などが異なることから、リスクの内容や性質が異なりますので、ご投資に当たっては投資信託説明書(交付目論見書)や契約締結前交付書面をよくご覧ください。

- 投資信託は預金や保険契約と異なり、預金保険機構または保険契約者保護機構の保護の対象ではありません また、登録金融機関は投資者保護基金には加入しておりません。

- 分配金の支払いおよびその金額は、収益分配方針に基づき委託会社が判断します。そのため、分配金は支払われない場合があり、あらかじめ一定の額の分配金のお支払いを保証するものではありません。

- ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。

- ご投資に当たっては、お客さまに以下の費用をご負担いただきます。

・購入時手数料 ・・・・・・・・上限 3.85%(税抜3.5%)

・運用管理費用 ・・・・・・・・上限 2.123%(税抜1.93% )

・信託財産留保額 ・・・・・・上限 0.3%

・その他の手数料等 ・・・・・ 上記費用の他に、保有期間などに応じてご負担いただく費用があります。

投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

当該費用の合計額については、投資者の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、インベスコ・アセット・マネジメントが運用するすべての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しています。投資信託に係るリスクや費用は、それぞれの投資信託によって異なりますので、ご投資をされる際には、事前によく投資信託説明書(交付目論見書)や契約締結前交付書面を販売会社よりあらかじめまたは同時にお渡ししますので、必ず内容をご確認の上、ご自身でご判断ください。運用による損益はすべて受益者の皆様に帰属します。

お申し込みの際は、必ず各ファンドの「投資信託説明書(交付目論見書)」をご覧ください。