ポートフォリオ構築のお知らせ

ポートフォリオ構築のお知らせ

「インベスコ 世界消費関連成長株ファンド」は、世界の成長をけん引する「消費」に着目し、「長期」と「短期」の消費トレンドの変化を投資機会として捉えるファンドとして、2022年2月8日に設定されました。

本レポートでは、ポートフォリオの状況および代表的な投資銘柄、投資環境と運用方針についてご紹介いたします。

インベスコ 世界消費関連成長株ファンドへご投資を頂き、厚く御礼申し上げます。

この度、当ファンドを通じて、長期の実績を誇る消費関連株式運用戦略を日本の皆さまにご提供できますことを大変光栄に思っております。

テクノロジーの進化と価値観の変化・多様化などによって、私たちの日々の買い物、メディアの視聴、様々なサービスへのアクセス方法、お金の使い方などは大きく変化を遂げています。こうした消費者行動の変化は、一部の地域だけではなく世界全体で起きており、長期的な消費の構造変化につながっています。また、このような長期的な変化に併せて、消費者の行動は景気動向や社会情勢にも大きく影響を受け、短期的に大きく変動する側面を持っています。

現在、私たちの生活を変える新しい技術、製品を提供する企業間の市場シェアは大きく変化しており、新たな勝者が生まれると想定される環境にあることから、消費関連企業に投資する魅力的な時期であると考えています。

当運用戦略では、長期と短期の2つの時間軸で消費トレンドのダイナミズムを捉えることにより、魅力的な投資機会を追求します。ライフスタイルや価値観の変化・多様化などに伴い、大きく変化する世界の消費トレンドをいち早く見極め、トレンドをリードする有望な企業を徹底的に厳選して投資を行います。

長い歴史と実績を有する当社グループの総合力を結集し、当運用チームの消費に関する専門知識と独自の革新的な企業調査・分析力を最大限に発揮することで、良好なパフォーマンスを目指してまいります。

今後とも当ファンドをご愛顧いただきますよう、よろしくお願い申し上げます。

ポートフォリオの状況

長期トレンド

「Eコマース」や「デジタル・エンターテインメント」関連銘柄などに着目

短期トレンド

経済活動正常化に伴う需要拡大期待から「レジャー」関連銘柄などに着目

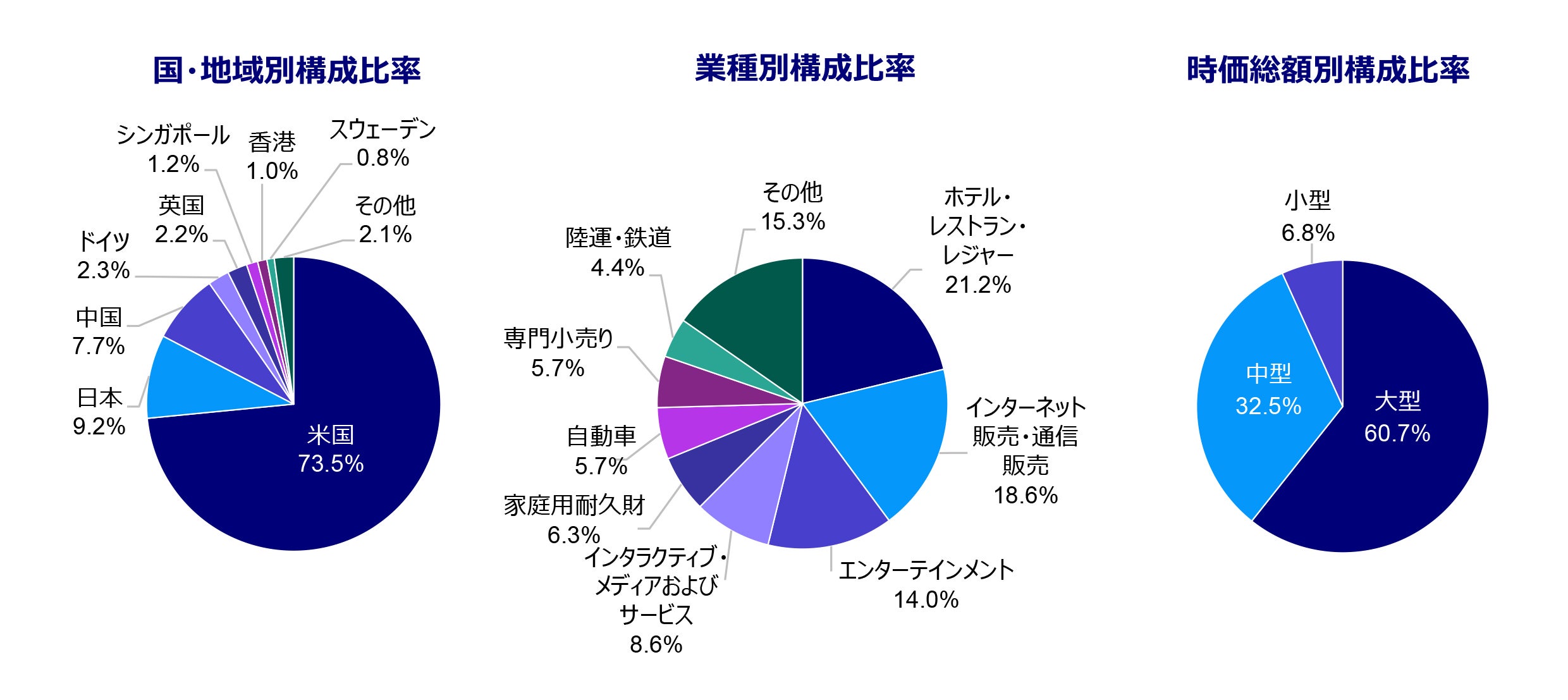

- 国・地域別構成比率は、世界経済をけん引し、GDPに占める個人消費の割合が高い米国が約7割を占めています。また、今後中間所得層の増加が見込まれ、個人消費の成長が期待される地域への投資も行っています。

- 業種別では、短期的な投資機会としてアフターコロナにおけるレジャーなどの経験型消費に着目をしており、ホテル・レストラン・レジャーを高位に組み入れています。また、コロナ禍における新しい生活様式は、以前からあったトレンド変化を加速させていると考えており、引き続きEコマースの更なる普及などの長期トレンドを強気にみています。

出所:インベスコ

当ファンドは、ファミリー・ファンド方式により運用を行っており、マザーファンドのポートフォリオの状況を記載しています。

国・地域は、発行体の国籍(所在国)などにより区分しています。業種は、GICS(世界産業分類基準)に準じています。時価総額別は以下の区分です。小型:20億米ドル未満、中型:20億米ドル以上100億米ドル未満、大型:100億米ドル以上。各比率は、マザーファンドの組入有価証券を100%として計算しています。構成比率は、四捨五入の関係で合計値が100%とならない場合があります。

上記は過去のデータであり、将来の成果を保証するものではありません。

組入上位10銘柄

組入銘柄数:78銘柄

出所:インベスコ、ブルームバーグ、各社公開情報

当ファンドは、ファミリー・ファンド方式により運用を行っており、マザーファンドのポートフォリオの状況を記載しています。

国・地域は、発行体の国籍(所在国)などで区分しています。業種は、GICS(世界産業分類基準)に準じています。各比率は、マザーファンドの組入有価証券を100%として計算しています。企業概要は作成時点において確認可能な情報に基づき記載しています。

上記銘柄への投資を勧誘・推奨するものではなく、将来の組入れを示唆・保証するものではありません。

上位組入銘柄のご紹介

長期トレンド

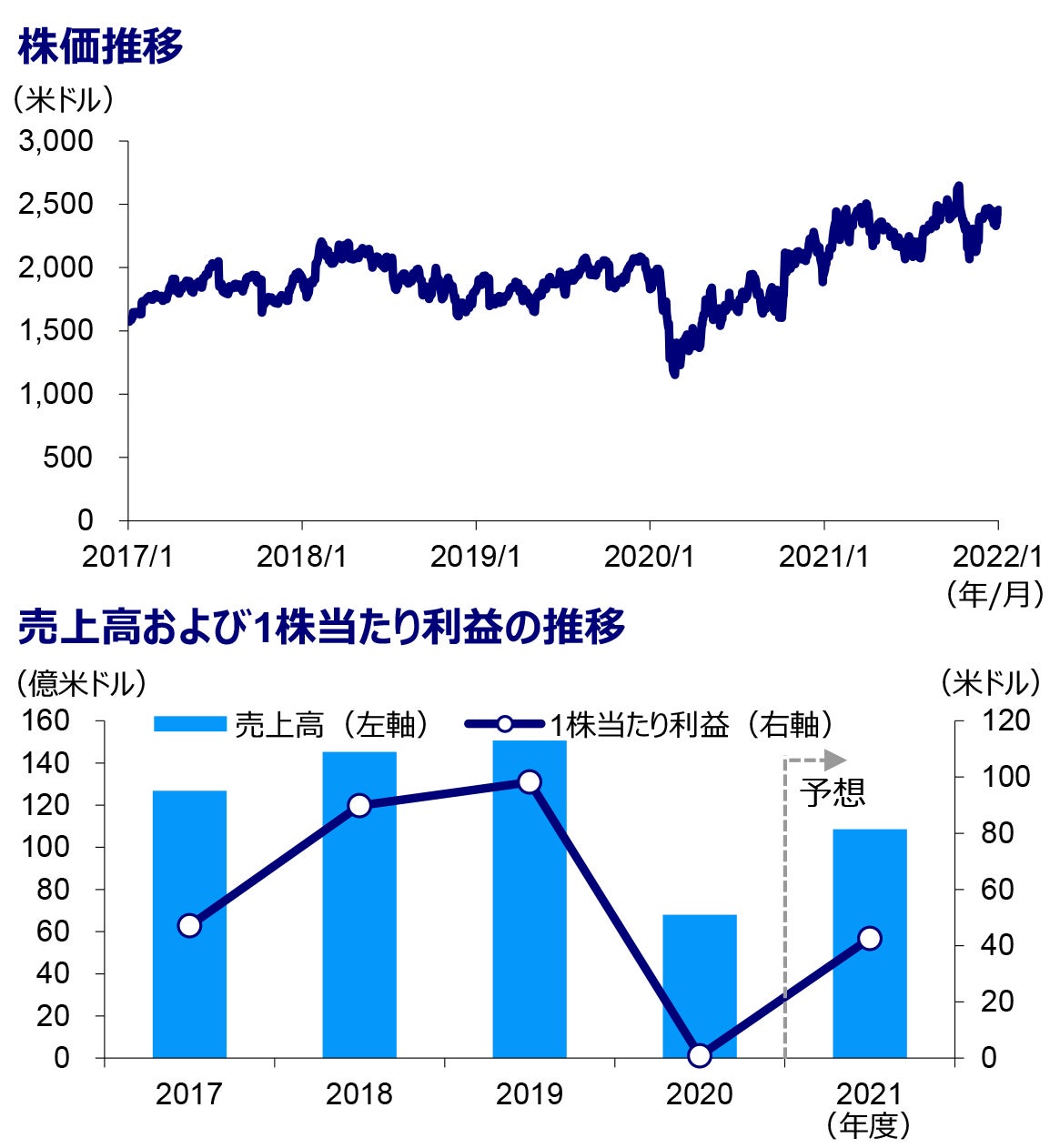

ブッキング・ホールディングス

(ホテル・レストラン・レジャー/米国)

企業概要

- 世界最大級のオンライン予約サイトを運営する旅行会社。

- 宿泊施設や航空券、パッケージツアーなどの予約を取ることが出来るオンライン・プラットフォームを提供。

投資の着目点

- 航空券やパッケージツアーなどをオンラインで提供する長期トレンドのEコマース企業として保有しており、今後デジタル化が加速する中で恩恵が期待できると考える。

- また、短期的には、経済活動正常化に伴う旅行・レジャー需要の高まりによる売上成長にも期待。

【株価推移】

期間:2017年1月末~2022年1月末

【売上高および利益の推移】

期間:2017年度~2021年度、2021年度はブルームバーグ集計のアナリスト予想(2022年2月10日時点) 、12月決算

長期トレンド

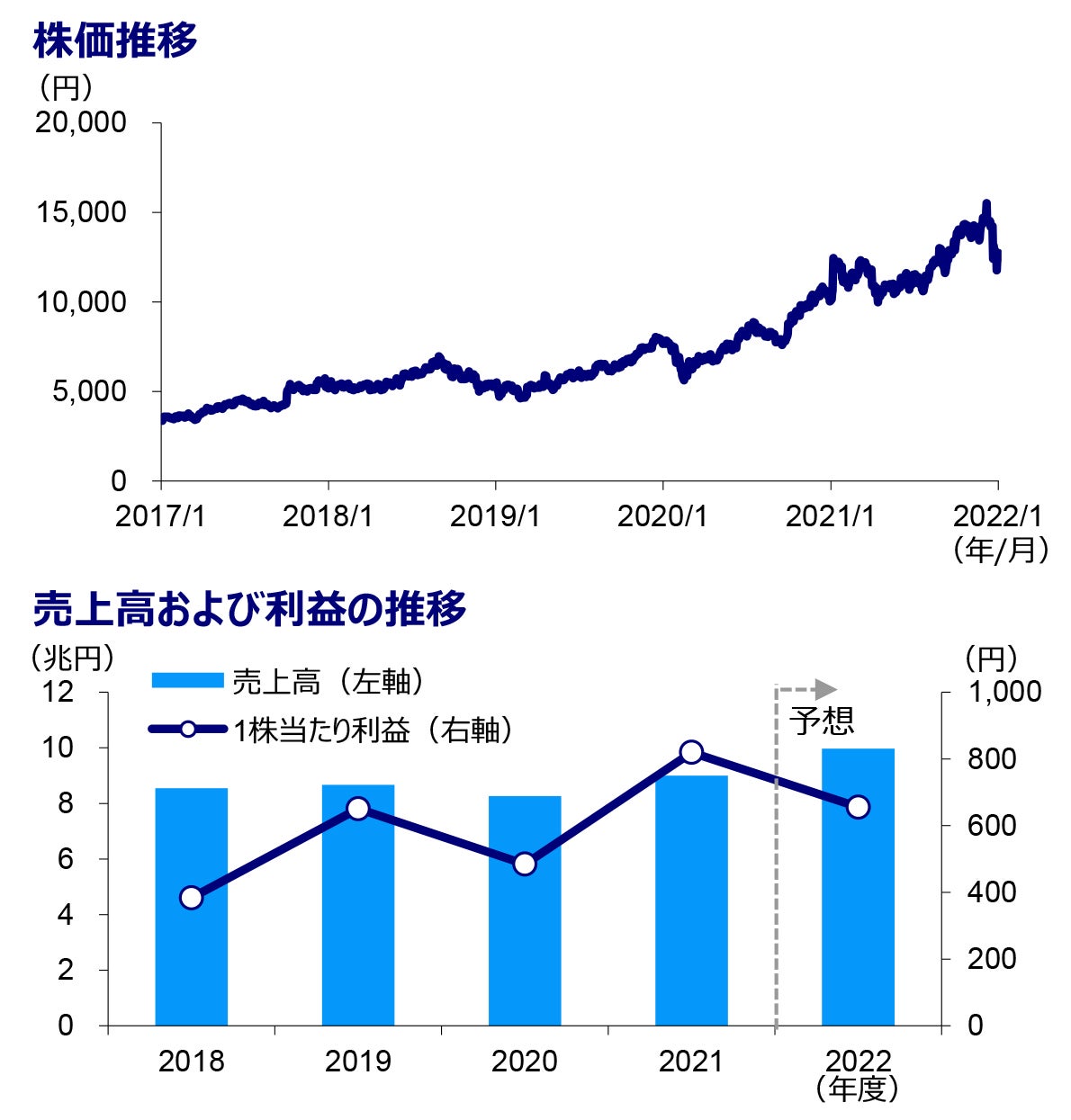

ソニーグループ

(家庭用耐久材/日本)

企業概要

- 日本の大手電子機器メーカー。国内外で圧倒的なブランド力を持つ。

- 従来の電子機器の製造や販売に加え、近年はゲームや 映画、音楽制作に重点を置く。

投資の着目点

- プレイステーション5などの販売が堅調なゲーム事業や豊富なコンテンツが強みである音楽ストリーミングサービス(音楽事業)の更なる成長に期待。

- 「Xperia」等のハイエンド機種の販売が好調で、デジタル化加速の恩恵を受けるモバイル事業に期待。

- 自動運転用センサーの開発も手掛けていることや、2022年1月にEV市場への参入を発表するなど、新たな成長領域の創出も期待される。

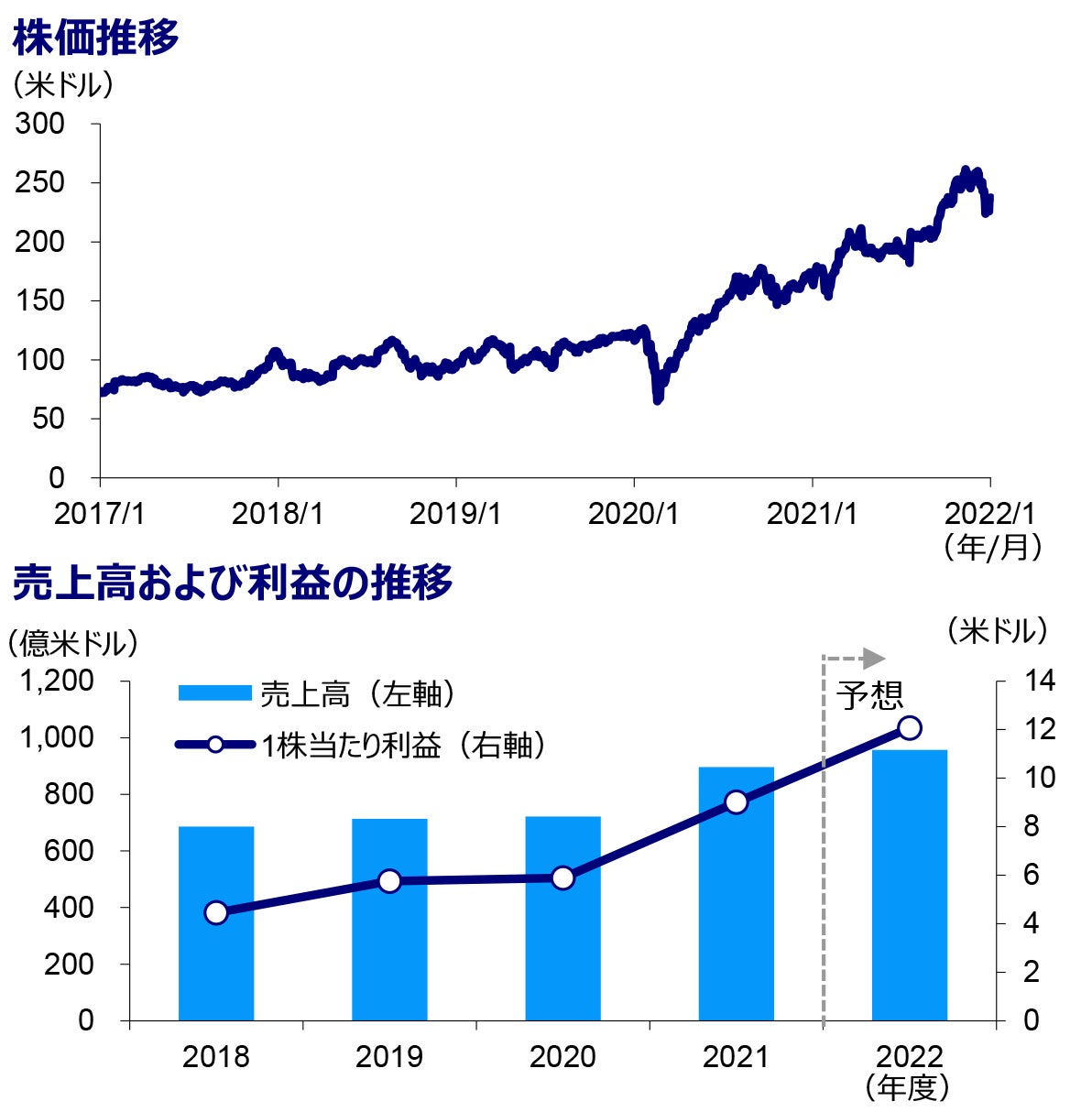

【株価推移】

期間:2017年1月末~2022年1月末

【売上高および利益の推移】

期間:2018年度~2022年度、2022年度はブルームバーグ集計のアナリスト予想(2022年2月10日時点) 、3月決算

短期トレンド

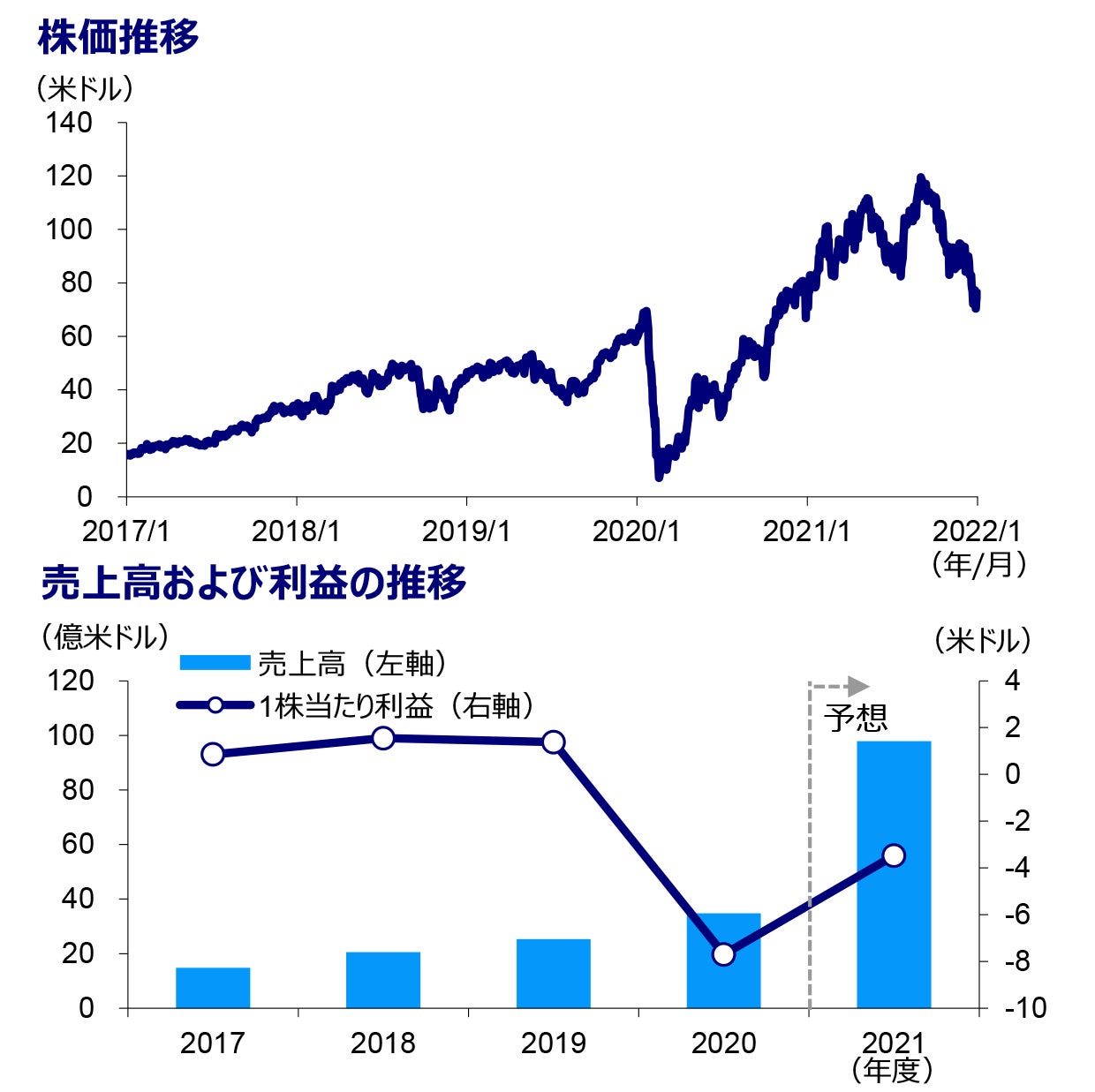

シーザーズ・エンターテインメント

(ホテル・レストラン・レジャー/米国)

企業概要

- リゾートやカジノなどを運営する米国の大手複合エンターテインメント会社。

- 80年以上の歴史を持ち、世界中に50以上のリゾートを保有する。

投資の着目点

- 米国を中心に人気が高まっているスポーツベッティングやオンラインカジノ等にも進出している点を評価。有力なゲーム会社などとのパートナーシップ契約の締結により、今後の成長が見込まれる。

- 税収増加を望む米州政府のカジノ規制緩和によって、業績拡大余地が大きいと判断。経済活動正常化に伴うホテル利用者数の回復にも期待。

【株価推移】

期間:2017年1月末~2022年1月末

【売上高および利益の推移】

期間:2017年度~2021年度、2021年度はブルームバーグ集計のアナリスト予想(2022年2月10日時点)、12月決算

短期トレンド

ロウズ

(専門小売り/米国)

企業概要

- 売上、時価総額ともに米国第2位のホームセンター運営会社。

- 住宅リフォーム用製品や建設資材の販売、リノベーションや工具レンタルなどのサービスを提供する。

投資の着目点

- コロナ禍での巣ごもり需要の1つであるDIYニーズの高まりによる恩恵が期待できると判断。

- 店舗が郊外に集中しており、10年程前から続くミレニアル世代*の住宅関連需要増加の恩恵も得られると考える。

- 競合他社比で株価バリュエーションが低位傾向であることに加え、経営陣による経営改革を評価し、今後の株価上昇余地が高いと期待する。

【株価推移】

期間:2017年1月末~2022年1月末

【売上高および利益の推移】

期間:2018年度~2022年度、2022年度はブルームバーグ集計のアナリスト予想(2022年2月10日時点) 、1月決算

注釈

-

出所:インベスコ、ブルームバーグ 国・地域は、発行体の国籍(所在国)などで区分しています。業種は、GICS(世界産業分類基準)に準じています。上記銘柄への投資を勧誘・推奨するものではなく、将来の組入れを示唆・保証するものではありません。上記は2022年2月14日時点における運用チームの見解を示したものであり、将来予告なく変更されることがあります。売上高および利益の予想は、運用チームの投資判断に係る要素の1つであることからご参考として掲載しているものであり、予想は今後変更される場合があります。上記は過去のデータであり、将来の成果を保証するものではありません。

投資環境

2022年前半は経済成長と同時にインフレ懸念が継続、年後半はヒト・モノ不足の解消などを受けてインフレ圧力は低下へ

- 世界の株式市場では、コロナショック後の各国・地域における大規模な財政支出、金融緩和政策、サプライチェーン(供給網)の混乱による半導体などの供給不足に加えて、経済活動再開などを受けた原油など資源価格の上昇、米国における労働需給の逼迫に伴う賃金上昇などの影響によって、インフレ率上昇への懸念が高まっています。

- 運用チームでは、2022年の前半は経済成長と同時にインフレ率の上昇懸念が続くと予想しています。年後半から2023年にかけては、米国における労働供給の回復、在庫の補充による品不足の解消、サプライチェーン(供給網)混乱問題の改善などが進み、インフレ圧力は徐々に低下傾向へ向かうとするものと考えています。

株式市場は年央までには上昇へ向けた条件が出そろう公算

- 世界の株式市場は、当面の間は、①インフレの上振れ、➁FRB (⽶連邦準備制度理事会)による⾦融引き締めスタンスの強まり、➂オミクロン株による企業業績への悪影響等を懸念する動きが続き、株価の振れが大きくなりやすい展開が⾒込まれます。しかし、年央までにはこれらの懸念が大きく和らぐことで下押し圧⼒が後退し、株価は緩やかに上昇する軌道に⼊ると予想されます。

コロナ禍で抑制された「経験型消費」の増加を予想

- 2022年の消費者需要は、良好な雇用、賃金動向に加えて、ロックダウンなどによる消費抑制を受けた余剰貯蓄の増加、債務水準の低さなどを背景に、引き続き力強く推移するものと想定しています。

- 特に経済活動の回復が進展するにつれて、コロナ禍で抑制されてきた、外出を伴うレジャー、旅行、外食など、デジタルでは代替できない経験型消費が増えるものと考えています。

運用方針

2022年経済成長鈍化の見通しの中、イノベーションで市場シェア拡大・成長を遂げる消費関連企業を厳選

- 2022年の世界経済は回復基調が継続するものの、コロナショック後のマイナス成長から大きくプラス成長となった2021年との 比較では成長率が鈍化するものと想定されます。

- こうした環境下では、GDP成長率に依存せず、イノベーションや内部資源の効率的な活用で市場シェア、収益を拡大していく企業が一段と注目されるものと見ており、個別銘柄の選別がより重要であると考えています。

長期トレンドは、足元の株価下落によりバリュエーション面でも魅力の高まったEコマース、デジタル・エンターテインメントなどの関連銘柄を選好

- ポートフォリオでは、Eコマース、デジタル・エンターテインメント、インタラクティブ・メディアなどの関連銘柄を高位に組み入れています。これら長期的な消費の構造変化の恩恵を得られる銘柄は、米国におけるインフレ率の上昇、それを受けた金融当局による金融引き締め懸念に伴う長期金利上昇などの影響から、足元で株価が下落しました。しかし、消費者がデジタル技術をライフスタイルに取り込む動き、関連企業の成長力に変化はなく、株価下落を受けて株価バリュエーション面で魅力が高まったと考えています。

短期トレンドは、コロナ禍で抑制されてきたレジャーや外食などに関連した銘柄を選好

- また、経済活動再開により恩恵を受ける企業にも短期的なリターン獲得が期待できると考えており、リゾートホテル、カジノ、テーマパークなどの関連銘柄を高位に組み入れることで、短期的な消費需要の拡大も捉えることを狙ったポートフォリオを構築しています。

引き続き、世界の消費動向にアンテナを高く張り、長期と短期の双方の消費トレンドの変化をいち早く捉え、魅力的な投資機会を追求してまいります。

注釈

-

出所:インベスコ

上記は、2022年1月末時点における運用チームの見解を示したものであり、将来予告なく変更されることがあります。

2054666-JP