戻ったものと、戻っていないもの―日米株市場を展望

グローバル・ビュー動画解説

約2分でレポートのポイントを解説

要旨

米国株—テック株以外の株価は最高値を更新。テック株はまだ戻らず

グローバル金融市場はさらに落ち着きを取り戻してきました。マグニフィセント7(エヌビディア、メタ・プラットフォームズ、アルファベット、マイクロソフト、アマゾン・ドット・コム、アップル、テスラの7銘柄)を除く米国の大型株価は、既に史上最高値を更新しました。今後、利下げの効果がさらに織り込まれることで、短期的にはさらに上昇する可能性が高いと考えています。マグニフィセント7の銘柄群については、個別企業の今後の業績についての評価や期待感に左右される形で比較的高いボラティリティーが続くとみられますが、大きく下落するリスクは小さいと考えられます。

日本株—株価の戻りは道半ば。内需関連株に注目

株価が下落後にピークに近い水準まで戻している米国株に対して、日本株の戻りは道半ばです。今後については、米国株が短期的に上昇局面に入る中で日本株もその恩恵をうける形で短期的な上昇局面を継続させる公算が大きいと予想されます。年末までを見通すと、①これ以上の大幅な円高には振れにくいとみられること、➁所得環境の改善が民間消費へのプラス効果をもたらすとみられること、➂海外投資家による買い意欲が増す可能性があること―が追い風になるとみています。

日米株とも米景気後退リスクに注意

今後の株式市場にとって最大のリスクとなるのが、米国における景気後退懸念の強まりです。この場合には、米国株よりも日本株の下落率が大きくなりやすいと見込まれます。

米国株—テック株以外の株価は最高値を更新。テック株はまだ戻らず

グローバル金融市場はさらに落ち着きを取り戻してきました。米国株式市場で代表的な株価指数であるS&P500種指数は、7月16日につけた史上最高値水準(終値ベース、以下同様)から下落を始め、8月5日にはピークから8.5%低い水準で直近の底値を付けましたが、直近(8月20日時点)では、最高値にあと1.2%という水準まで回復してきました。以下では、日米の株価回復の背景とともに、今後の展望について考えてみたいと思います。

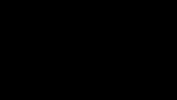

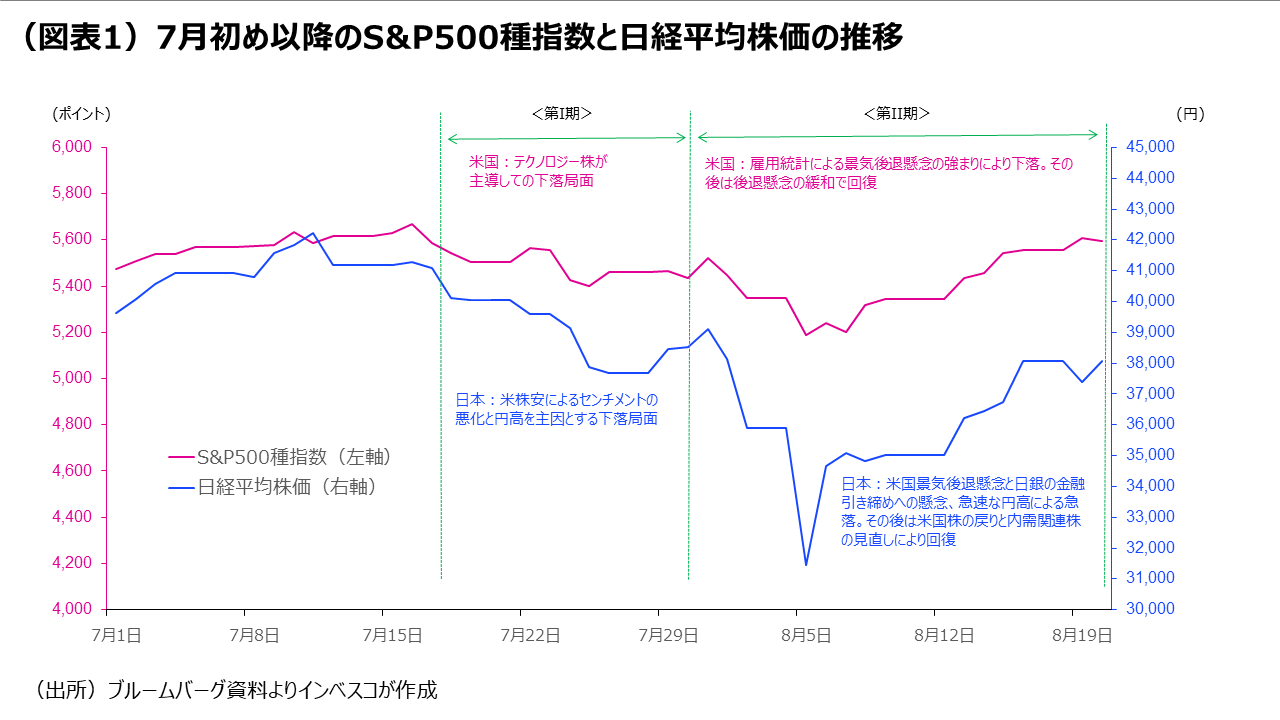

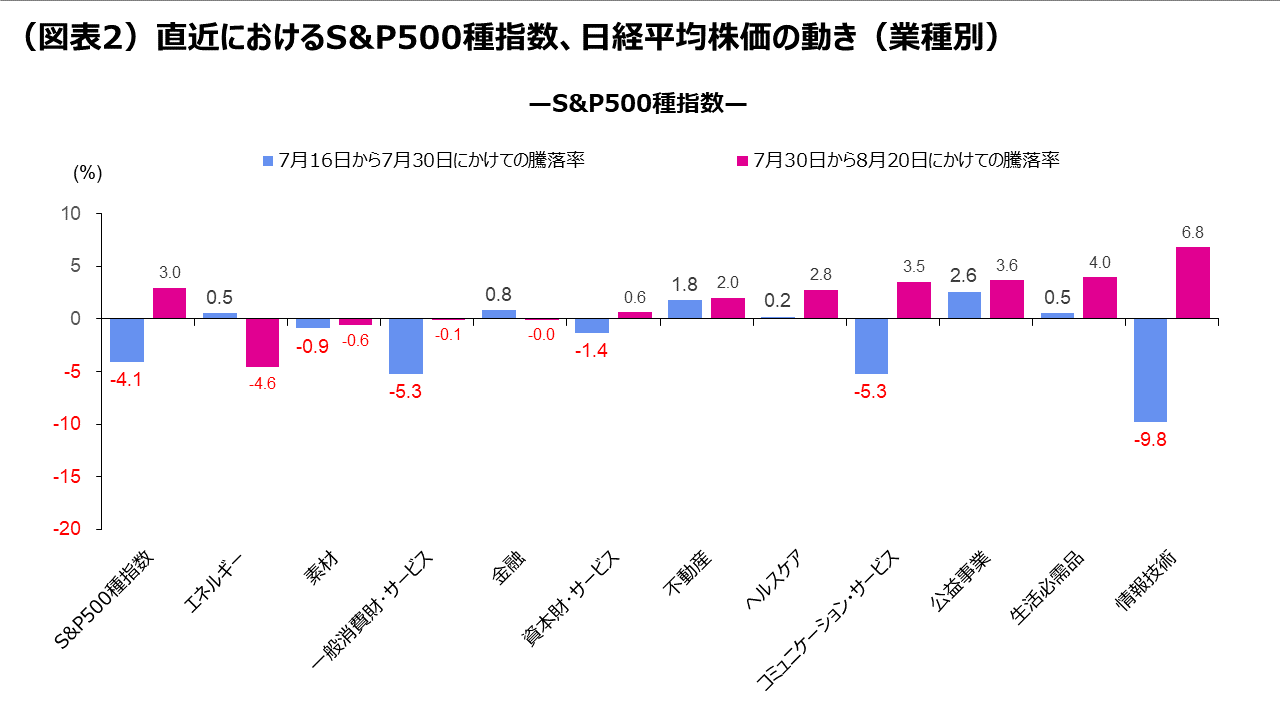

ここ数週間の金融市場における大きな変動の震源地である米国市場の動きをみるにあたって、株価がピークを付けた7月16日から、FOMC(米連邦公開市場委員会)での決定事項がアナウンスされる直前の7月30日までの期間(便宜上、「第I期」と名付けます)と、FOMCや7月分雇用統計発表後の株価の大幅な下落を経て、株価が回復基調となった直近までの期間(「第II期」と名付けます)の2期間に分けてみたいと思います(図表1)。第I期におけるS&P500種指数の下落幅は4.1%であったのに対して、第II期では逆に3.0%の上昇を記録しました。第I期の最大の特徴は、大型のテクノロジー株が主導する形での株価下落が生じた点でした。7月11日に発表された6月分の米CPI統計でインフレが市場予想以上に減速したことで、米株市場では、FRB(米連邦準備理事会)におけるハト派化が意識され、テクノロジー銘柄から利下げで恩恵を受ける銘柄へのローテーションの動きが生じました。この影響を受ける形で、生成AIに対する市場の期待感からそれまでの株式相場をけん引してきたマグニフィセント7銘柄(エヌビディア、メタ・プラットフォームズ、アルファベット、マイクロソフト、アマゾン・ドット・コム、アップル、テスラの7銘柄、以下では「MAG7」と略称します)の株価が、高値警戒感もあって比較的大幅な下落に転じました。テクノロジー企業が生成AIの活用を目指してデータセンターに積極的に投資する姿勢を鮮明にする中、その巨額の投資がすぐには収益につながりにくいのではという懸念が出始めたことも、テクノロジー銘柄への下押し材料となりました。大型のMAG7銘柄が下落したことで、株式市場全体のセンチメントが悪化し、それ以外の銘柄にも相応の悪影響が及んでしまいました。それでも、ローテーションの動きが生じることで、主要11業種中、6業種の株価がプラスのパフォーマンスを達成することができました(図表2)。

これに対して、第II期の特徴は、米国景気後退への懸念がいったん大きく強まったものの、その後、徐々に和らいだ点にあります。8月2日に公表された7月分雇用統計が多くの項目で市場予想を下回ったことで米国景気の後退懸念が一気に台頭し、8月5日にかけて株価が大幅に下落しました。ここで、FRBがこれまで以上に積極的に利下げを実施するという見方が急速に広がった点が、株価を支える役割を果たしました。その後公表された景気指標が、景気後退の可能性が低いことを示唆する内容であったことで、「景気後退懸念は行き過ぎ」との見方が強まり、株を買い戻す動きが広がりました。第II期を通してみると、景気悪化の影響を受けやすい、エネルギーや素材、一般消費財・サービスの各セクターで株価が下落したものの、金利低下の恩恵が及びやすい公益事業や不動産セクター、そして景気悪化時でも業績の下振れが小さいとみられているデフェンシブ・セクターである、ヘルスケアや生活必需品のセクターでは株価が上昇しました。その一方、市場センチメントが改善したことで、第I期で大きく売られたテクノロジー銘柄の多くも、第II期には買い戻される展開となりました。

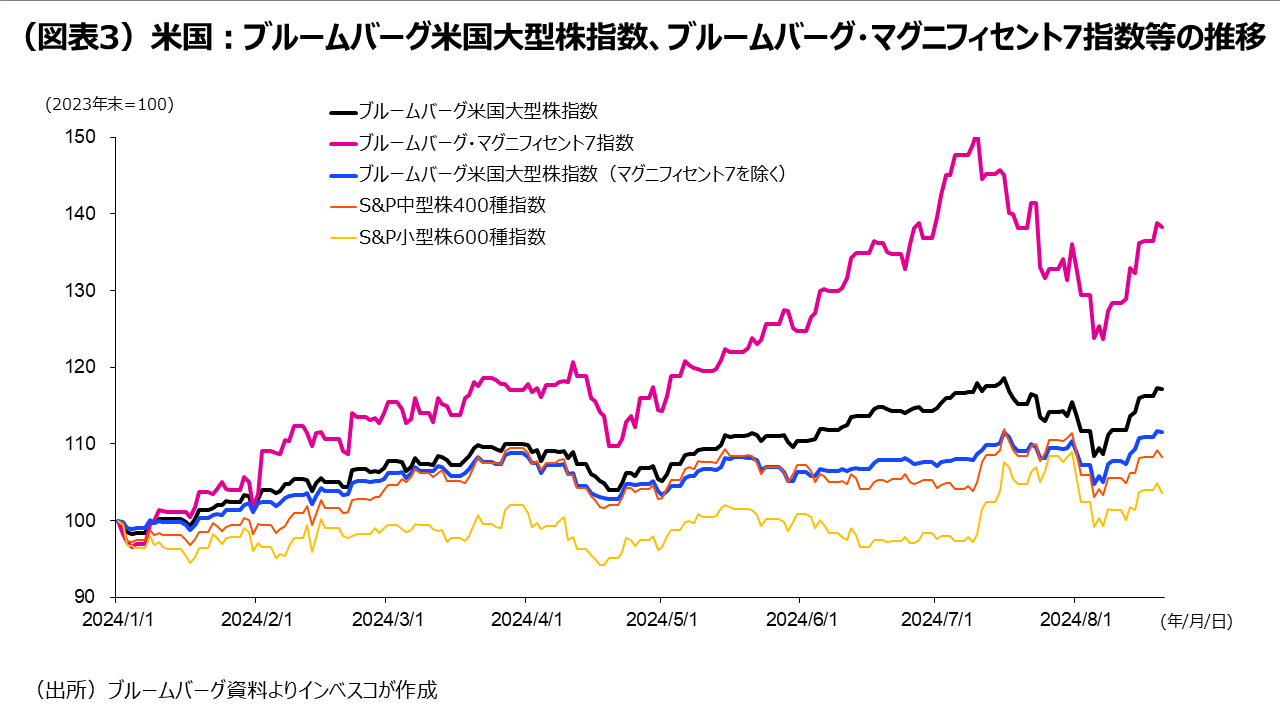

今後を見通す上で、私が注目しているのは、米国の大型株のうち、MAG7を除く株価が、全体として史上最高値を更新した点です(図表3のブルームバーグ米国大型株指数⦅マグニフィセント7を除く⦆をご覧ください)。このことは、①米国経済がソフトランディングできる一方、➁景気後退リスクを回避するためにFRBが積極的な利下げを続ける可能性が高い―という見方の強まりを反映していると思われます。

金利先物市場では、現時点で、2024年内に4.0回、2025年に4.7回の利下げ(いずれも1回あたり0.25%の利下げとして計算)が織り込まれています。その通りに利下げが実施されるなら2025年末のFF金利は3.2%程度と、6月のFOMCで参加者の長期的予測の中央値として示された2.8%にかなり近い水準です。私はこの金利先物市場における見通しがそのまま実現される可能性は現時点では低く、株式市場における利下げ回数についての期待の目線はこれよりもかなり低めであると思います。

逆に言えば、MAG7を除く米国の株価には、現時点において、FRBの積極的な利下げによる景気や企業収益へのインパクトはまだ十分に織り込まれておらず、今後、利下げの効果がさらに織り込まれることで、短期的にはMAG7を除く株価が上昇する可能性が高いと考えています。もっとも、米国では、今後景気後退は回避されるものの、経済成長率が潜在成長率程度にまで減速する公算が大きいと考えられます。このため、今後は、企業収益がこれまでのように市場予想を上回り続ける可能性は低く、短期的な上昇局面が終わった後、年末にかけてはMAG7を除く株価がおおむね横ばい圏入りすると予想しています。

他方、MAG7については、全体としてみると、まだ株価は最高値に戻っていません。今後については、個別企業の今後の業績についての評価や期待感に左右される形で比較的高いボラティリティーが続くとみられます。特に、生成AIを活用したサービス提供の強化を図るテクノロジー企業がそれによってどの程度収益を拡大させることができるかが金融市場による評価の軸になりそうですが、その一方で、当面はこれらの企業によるデータセンターなどへの巨額の投資は継続する見通しであり、その点は半導体関連企業の製品・サービスへの需要が高水準で推移する可能性を示唆しています。生成AIに対する金融市場の高い期待は当面は剥落せず、MAG7銘柄の株価が全体として大きく下落するリスクは小さいと見込まれます。

日本株—株価の戻りは道半ば。内需関連株に注目

株価が下落後にピークに近い水準まで戻している米国株に対して、日本株の戻りは道半ばです。上記で言及した米国株と同様に第I期と第II期にわけてみると、日経平均株価は、第I期においては6.7%下落しましたが、S&P500種指数に比べて下落率が大きかった背景には、米株安の悪影響だけではなく、円高の進行や日銀政策のタカ派化期待による悪影響が及んだことがあったと考えられます。第I期は日銀の7月会合前にあたります。日銀が当該会合で利上げを検討しているとの複数の報道があったことで金融市場では、金融引き締めの悪影響が一定程度織り込まれるとともに、米国のインフレ鈍化に伴うFRBの利下げ期待によって日米金利差の縮小が意識され、円高が進行しました。主要11業種で日経平均株価の動きをみると、円高の恩恵が及びやすい生活必需品セクターを除く10業種で株価が下落しました(図表2)。

第II期においては、政策決定会合後の日銀からの情報発信がタカ派的であったことや、米国の景気後退懸念が台頭したこと、さらなる円高が進行したことで8月5日の株式市場ではパニック状況となり、日経平均が非常に大幅に下落しました。その後、米国市場における株価の戻りや日銀の内田副総裁によるハト派コメントによって日本の株価は回復基調を継続させており、日経平均株価の下落率は第II期を通してみると0.8%となっています。米国株に比べて日本株の第II期におけるパフォーマンスが悪いのは、円高の影響に加えて、和らいだとはいえ日銀の金融引き締めへの警戒感がまだ強いこと、そして、株式市場における製造業の重要性が高い日本株においては米国景気悪化への懸念が強まりやすかったこと、が背景にあったと思われます。

今後については、米国株が短期的に上昇局面に入る中で日本株もその恩恵をうける形で短期的な上昇局面を継続させる公算が大きいと予想されます。年末までを見通すと、以下の3つのポイントは日本株にとって追い風になると見込まれます。第1は、ドル円為替レートが、これ以上、大幅な円高方向に振れないと見込まれることです。この点は日本株へのサポート要因になると見込まれます。FRBの利下げや日銀の引き締めについての現在の見方は為替レートには既におおむね織り込まれていると考えられ、米国経済が景気後退に陥るとの見方が強まりでもしない限りは、大幅な円高にはなりにくいと思われます。第2は、春闘などによる日本の家計の所得環境の改善が、民間消費へのプラス効果をもたらしていくとみられる点です。内需関連株が注目されることが、株価全体を押し上げていくと予想されます。ただし、民間消費が統計上で確認できるタイミングは、8月における政府の南海トラフ地震臨時情報の発表や台風7号の関東地方への接近が旅行やレジャー等の消費に悪影響をもたらしたとみられることで、遅れる可能性があることには注意が必要です。第3は、海外投資家の日本株への購入意欲が増す可能性があることです。円安方向への為替市場の動きが大きく反転したことで、長期的なスタンスで日本株に投資をする海外投資家による日本株購入が積極化する可能性があります。

日米株とも米景気後退リスクに注意

以上でみてきた株式市場のシナリオにとって最大のリスクとなるのが、米国における景気後退懸念の強まりです。今後公表される雇用統計などの景気指標で米国景気の大幅な悪化が示唆される場合には、景気敏感銘柄を含む多くの銘柄に下押し圧力をもたらすとみられます。一方、そうした場合には、FRBがより積極的に利下げを実施するという見方が強まることが株価下落に対する一定の歯止め効果をもたらすとみられます。他方、このリスクが顕在化する場合、日本株市場では、①米国景気悪化を通じた悪影響、➁米国の株価下落による市場センチメント面への悪影響、FRBのハト派化期待が円高をもたらすことによる悪影響—が広がることから、米国株よりも日本株の下落率が大きくなりやすいと見込まれます。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-107