Investment outlook Globale ETFs - 2020 Marktausblick

Welche ETF-Strategien können helfen, den 2020 zu erwartenden Herausforderungen zu begegnen?

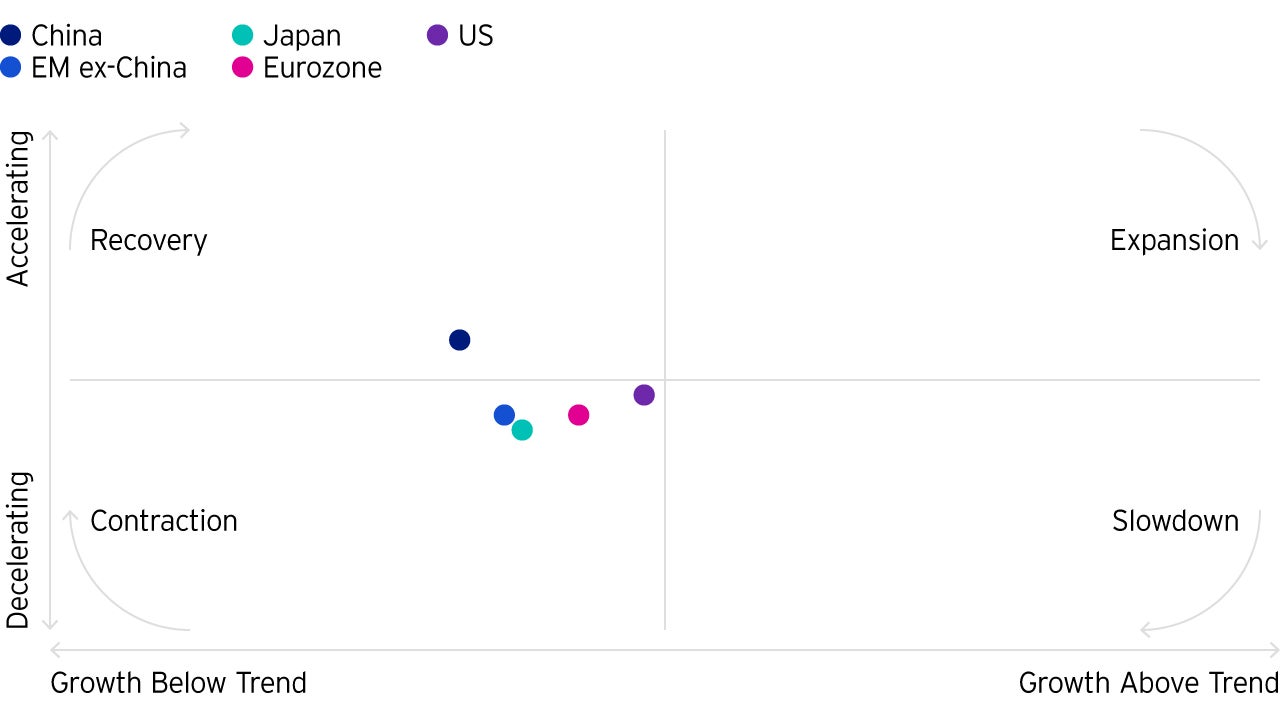

Die weltweite Wachstumsdynamik hat deutlich abgenommen und wir gehen davon aus, dass die Wachstumsraten in allen wichtigen Regionen und Ländern der Welt in den nächsten Quartalen – und mindestens bis zur Jahresmitte 2020 – hinter der Trendrate zurückbleiben werden.

Dem Makro-Modell unseres Teams zufolge ist der globale Konjunkturzyklus in den vergangenen sechs Monaten in eine „Kontraktion“ eingetreten (definiert als Wachstum unter Trend und mit negativer Tendenz). Das signalisieren unsere proprietären Frühindikatoren, die in den meisten Regionen deutlich gefallen sind (Abb. 1).

Wird es 2020 zu einer globalen Rezession kommen? Wir halten das für unwahrscheinlich; in einigen Teilen der Welt könnte die Wirtschaft aber schrumpfen.

Angesichts des ausbleibenden Inflationsdrucks in diesem Konjunkturzyklus haben die Zentralbanken ihre Geldpolitik mit Zinssenkungen und erneuten Assetkäufen (QE) proaktiv lockern können. Der starke Rückgang der globalen Anleiherenditen hat an den Aktienmärkten für gute Unterstützung gesorgt und trotz eines deutlich schwächeren Gewinnwachstums nennenswerte Kurssteigerungen ermöglicht. Unsere Analysen des globalen Marktsentiments zeigen, dass die Geldpolitik zur Stabilisierung des Risikoappetits der globalen Investoren beigetragen hat. Unseren Analysen zufolge geht der Risikoappetit Wendepunkten im globalen Konjunkturzyklus tendenziell um mehrere Monate voraus. Daher könnte die jüngste Entwicklung der Risikoneigung dafür sprechen, dass sich das globale Wachstum in den kommenden Quartalen wieder stabilisiert.

Auf kurze Sicht rechnen wir mit einer ähnlichen Konvergenz der Performance verschiedener Anlageklassen. Dabei dürften Anlagewerte höherer Qualität wie Staatsanleihen und Investment-Grade-Anleihen trotz des niedrigen Renditeniveaus Anlageerträge erzielen, die mit denen von Risikoanlagen vergleichbar sind, und möglicherweise höhere risikoadjustierte Erträge.

Unserer Ansicht nach bieten die Kreditmärkte nur begrenzt Potenzial für Kapitalwachstum, durch die lockeren Finanzkonditionen aber ein stabiles Umfeld für Carry-Strategien.

In dieser Spätphase des Konjunkturzyklus erscheinen alternative einkommensorientierte Anlagen mit ihren vergleichsweise höheren Renditen und ihrer geringen Korrelation mit den Kredit- und Aktienmärkten besonders attraktiv.

Verglichen mit den USA sind die Bewertungen in anderen Industrieländern aktuell attraktiver, die langfristigen Renditeerwartungen zugleich höher. Angesichts des schwachen gesamtwirtschaftlichen Umfelds in Europa sehen wir aber noch keine kurzfristigen Auslöser einer relativen Outperformance dieser Märkte. Daher glauben wir, dass sich US-Aktien in den nächsten Quartalen erneut besser entwickeln werden als andere entwickelte Aktienmärkte – zumindest, bis sich die Wirtschaftsdaten in Europa nicht mehr weiter verschlechtern.

Unterdessen sprechen die frühen Hinweise auf eine konjunkturelle Trendwende in den aufstrebenden Volkswirtschaften für eine potenziell bessere mittelfristige Wertentwicklung von Schwellenländeraktien im Vergleich zu Industrieländeraktien. Diese Entwicklung stünde auch im Einklang mit unseren höheren langfristigen Renditeerwartungen für diese Anlageklasse.

Die jüngste Stimmungsaufhellung an den globalen Märkten stärkt prozyklische Aktienfaktoren wie Size (Größe) und Value (Bewertung), die zudem relativ günstig bewertet sind.

Unser kurzfristiger Ausblick für den US-Dollar ist neutral, obwohl die Makro-Modelle durchweg signalisieren, dass die US-Währung aktuell teuer ist. Nachhaltig abwerten würde der Dollar unserer Ansicht nach nur, wenn sich die Wachstumsraten außerhalb der USA deutlich erholen sollten und es dadurch zu einer massiven Umschichtung von privatem Kapital aus den USA in andere globale Märkte käme. An den Währungsmärkten rechnen wir angesichts des stabilen Risikoumfelds mit einer guten Performance von Value und Carry, vor allem in den Schwellenmärkten.

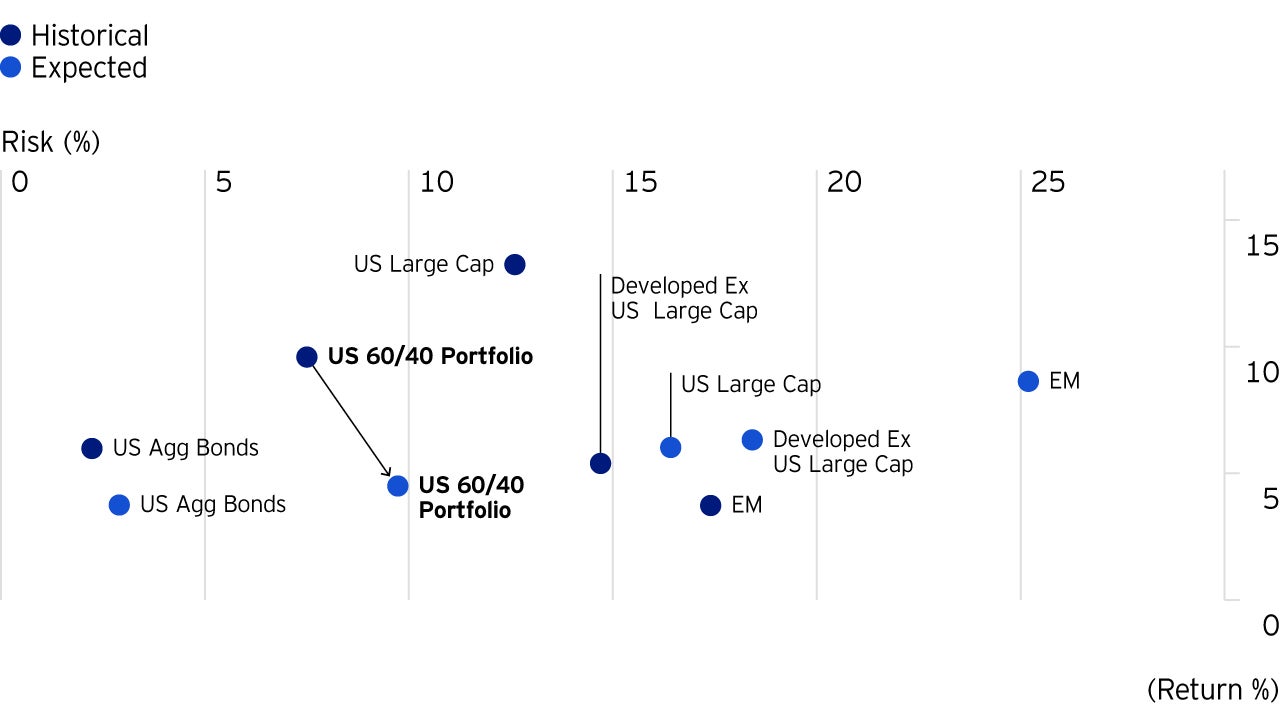

Neben diesem kurzfristigen Ausblick entwickelt Invesco Investment Solutions langfristige „Capital Market Assumptions“ (CMAs)1 zum erwarteten Verhalten der wichtigsten globalen Anlageklassen. Diese Annahmen basieren auf einem zehnjährigen Anlagehorizont und sollen als Orientierungshilfe bei der strategischen Vermögensaufteilung dienen. Was den langfristigen Ausblick für die Kapitalmärkte angeht, lässt sich unserer Ansicht nach zum aktuellen Zeitpunkt eines mit Sicherheit sagen: Die nächsten zehn Jahre werden ganz anders sein als die letzten zehn.

In den letzten zehn Jahren:

Anleger sollten sich auf ein deutlich anderes Renditeprofil traditioneller 60/40-Portfolios einstellen. Wie Abbildung 2 zeigt, erwarten wir, dass die Rendite aus einem traditionellen US-Mischportfolio mit 60% Aktien (S&P 500 Index) und 40% Anleihen (Bloomberg Barclays US Aggregate Bond Index) in den nächsten zehn Jahren etwa halb so hoch sein wird wie in den letzten zehn Jahren – bei einem zugleich höheren Risiko. Bei globalen Aktien- und Zinsanlagen zeichnet sich eine ähnliche, wenn auch nicht ganz so dramatische Entwicklung ab.

Wertentwicklungen in der Vergangenheit sind keine Garantie für zukünftige Erträge. Es kann nicht garantiert werden, dass Renditeschätzungen oder Projektionen eintreffen, zukunftsgerichtete Aussagen zutreffen oder tatsächliche Erträge und Ergebnisse nicht deutlich negativ von den hier gemachten Angaben abweichen. Quelle: Invesco, Stand: 10.01.2019. Daten ohne USD-Währungsabsicherung. Eine Direktanlage in einen Index ist nicht möglich. Historische Renditen für die zehn Jahre bis zum 30.9.2019. Eine Liste der Index-Proxies finden Sie in den „Wichtigen Hinweisen“ am Ende dieses Artikels.

Was heißt das für Investoren? Vor diesem Hintergrund sollte eine breite Diversifikation das Portfolio weniger anfällig für unsicherheitsbedingte Kursausschläge in einzelnen Marktbereichen machen und Investoren attraktive alternative Anlagemöglichkeiten eröffnen.

Wir entwickeln für jede ausgewählte Anlageklasse Annahmen zur erwarteten Rendite, Standardabweichung der Rendite (Volatilität) und Korrelation mit anderen Anlageklassen. Weitere Informationen zur Methodik, auf der diese Annahmen basieren, finden Sie in unserem Whitepaper Capital Market Assumptions: A building block methodology.

Diese Informationen stellen weder eine Empfehlung zur Anlage in eine bestimmte Anlageklasse, ein bestimmtes Wertpapier oder eine bestimmte Strategie noch eine Performancegarantie dar. Alle hier dargestellten Einschätzungen zur Entwicklung von Anlageklassen sind rein passiv und berücksichtigen nicht die Auswirkungen eines aktiven Managements. Alle dargestellten Annahmen und Schätzungen dienen nur zur Illustration und sind nicht als Empfehlung zum Kauf oder Verkauf von Wertpapieren zu verstehen. Prognosen von Finanzmarkttrends, die auf den aktuellen Marktgegebenheiten basieren, spiegeln unsere subjektiven Einschätzungen wider und können sich ohne Vorankündigung ändern. Ertragsschätzungen können von bestimmten wirtschaftlichen Szenarien abhängen. Im Fall des Eintritts eines bestimmten Szenarios könnten die tatsächlichen Erträge deutlich über oder unter diesen Schätzungen liegen.

Bei den dargestellten Indizes handelt es sich um nicht gemanagte Indizes, die nur zur Illustration dienen. Sie sind nicht als Hinweis auf die Wertentwicklung einer bestimmten Strategie zu verstehen. Eine Direktanlage in einen Index ist nicht möglich.

Die hier dargestellten CMAs basieren auf den Ertragserwartungen von Invesco für die ausgewiesene Anlageklasse. Die Indizes, auf die hier verwiesen wird, dienen als Proxy für die entsprechenden Anlageklassen und wurden aufgrund ihrer Bekanntheit und Wiedererkennbarkeit für Investoren ausgewählt. Die Darstellung dieser Indizes steht in keinem Zusammenhang mit dem Vertrieb von Anlageprodukten oder -dienstleistungen.

Investment solutions - Erfahren Sie mehr

Der Wert von Anteilen kann schwanken. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten.

Die in diesem Material dargestellten Prognosen und Marktaussichten sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

Welche ETF-Strategien können helfen, den 2020 zu erwartenden Herausforderungen zu begegnen?

Invesco Investment Solutions erstellt Kapitalmarktprognosen (CMAs), die langfristige Einschätzungen zum Verhalten der wichtigsten Anlageklassen weltweit liefern.