亞太區 川普關稅政策影響持續發酵,亞洲市場遭到拋售

亞洲股市週一全面大幅下跌,部分市場觸發了熔斷機制,沒有任何地區能給投資者帶來更多的喘息空間。

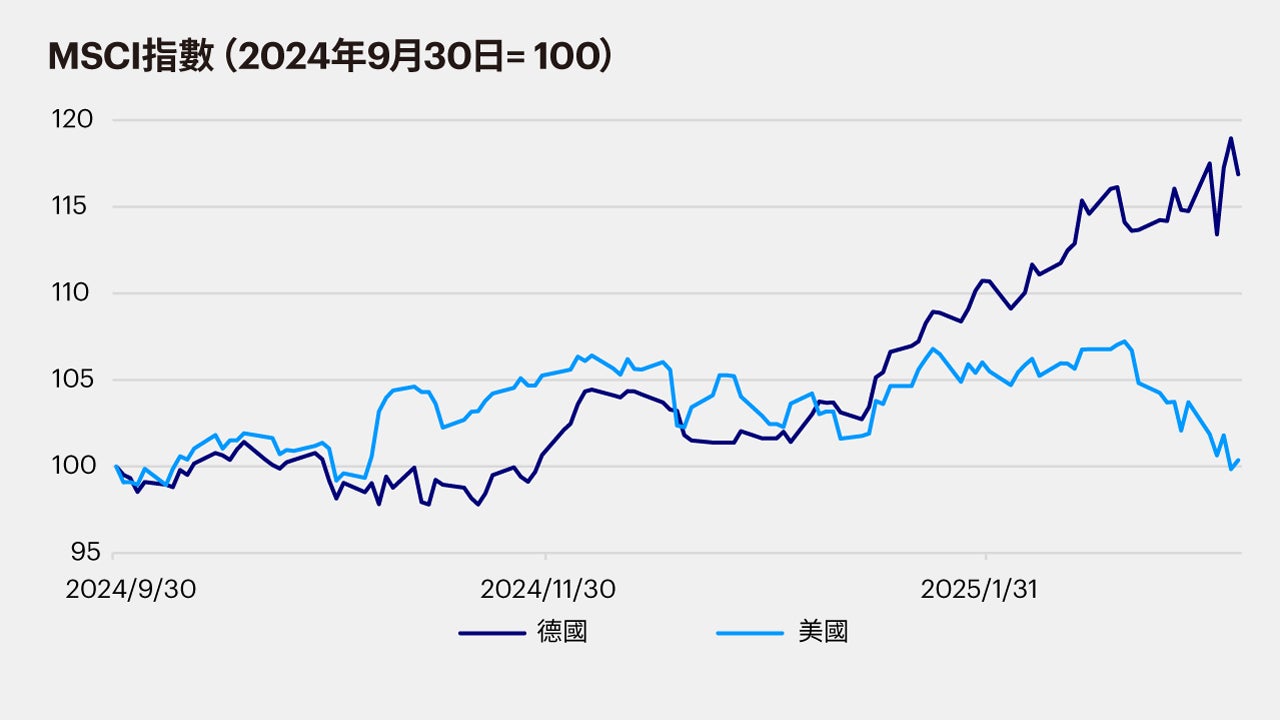

儘管去年漲幅不大,但今年年初至今,歐洲股票指數已出現強勁的相對報酬。

德國最新公佈的計劃顯示國內政策制定者大力刺激財政支出的最新意願,這或許會推動這一歐洲最大經濟體未來五年的通膨水準,進而帶動其他地區經濟。

成長前景改善有機會在未來幾年推動歐洲股票上漲,並推高歐洲主權債券殖利率,同時為歐元兌美元匯率提供支撐。

過去表現並非未來績效的保證。截至2025年3月7日。MSCI指數以當地貨幣計價,為2024年9月30日至2025年3月7日的每日數據。資料來源:LSEG Datastream及景順環球市場策略部。

川普對盟友的激烈行動被全球視為一個警訊,尤其是在歐洲,這被視作一個號召大家行動的信號。

盟友們感到再也不能繼續依賴美國。德國政策制定者公佈總計1兆歐元1的最新財政及國防支出計劃,推動歐元區債券殖利率上升30個基本點2,歐洲股票、歐元及英鎊亦紛紛大幅上漲。

市場顯然將此視為一個轉捩點。然而,這會是另一個「虛假的曙光」嗎?例如,德國總理蕭茲 (Scholz) 在俄羅斯2022年入侵烏克蘭數天後發表的「Zeitenwende」演講亦聲稱世界已經改變,但歐洲卻沒有多大改變。此後,相較於美國,歐元區、德國及英國的成長均出現停滯。

川普政府一直堅持要求其歐洲的北約盟友更公平地分擔國防成本,儘管現在美國的承諾受到質疑,但歐洲仍需要來自東方的威懾力量。歐盟和英國已經制定計劃,於未來數年增加超過1兆美元的國防和基礎建設支出。

增加國防支出可能是必要的,但我們認為歐洲亦要整合規劃、採購、營運和情報,並提高生產力。由於俄羅斯在人力、物資、軍火、能源方面的成本低於歐洲,因此較歐洲四分五裂的民主國家更容易進行戰爭動員。

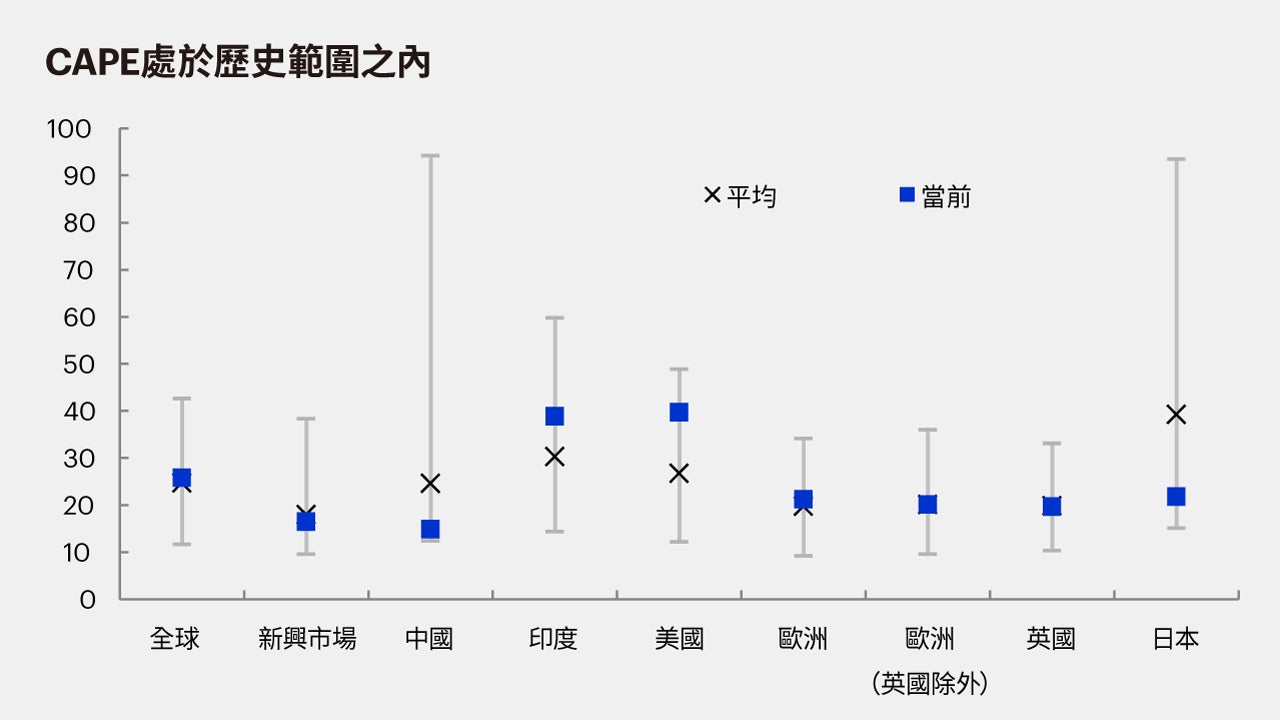

最近國防支出增加帶來的新一輪經濟成長,預期將進一步提振歐洲市場。好消息是,歐洲市場仍相對具有吸引力(按週期調整後本益比計算)。

在我們的2025年《景順投資展望》中,我們加碼了歐洲股票,因為它們相對美國股票評價便宜,而且我們相信歐洲市場比美國市場更具週期性,如果經濟好轉,可望帶來豐厚報酬。

CAPE = 經週期調整後本益比,使用10年移動平均收益。基於自1983年1月3日起(除了中國自2004年4月1日起、印度自1999年12月31日起,以及新興市場自2005年1月3日起)的每日數據,使用Datastream指數。資料來源:LSEG Datastream及景順環球市場策略部。

除了可能出現更多涉及監管競爭力和國家安全的重大變動外,最近幾個月似乎有三種力量促成了歐洲股票的優異表現:

首先 - 歐元區的貨幣政策遠較其他已開發市場寬鬆。

第二 - 歐元區的經濟數據開始出現正面驚喜。

第三 - 雖然歐洲企業獲利持續向下修正,但獲利動能呈現上升趨勢。

隨著長期和結構性趨勢逐漸形成,歐洲股票值得更多關注。

這包括美國例外主義的結束、歐洲一體化的進一步加強、歐洲在未來幾年甚至數十年願意採取促進成長的刺激措施,以及德國最新推出的財政刺激計劃。

觀點來自Arnab Das、Kristina Hooper、Paul Jackson、James Anania

資料來源:Euronews,截至2025年3月5日。

資料來源:MSCI、彭博、Macrobond、景順,截至2025年3月7日。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

Inv25-0121

亞洲股市週一全面大幅下跌,部分市場觸發了熔斷機制,沒有任何地區能給投資者帶來更多的喘息空間。

我們預期美元將持續走弱,原因是白宮新任政府的長期策略是將美國經濟從服務業及消費轉型為製造業及投資。因此,未來美元走弱可能意味著歐洲及新興市場/亞洲資產的表現將持續優於其他市場。

美國股市近期大幅下跌,因為投資者擔心經濟成長放緩以及可能爆發嚴重的關稅戰,我們的景順2025年投資展望偏好已開發市場的非美國股票,如歐洲和日本股票。

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。