亞太區 川普關稅政策影響持續發酵,亞洲市場遭到拋售

亞洲股市週一全面大幅下跌,部分市場觸發了熔斷機制,沒有任何地區能給投資者帶來更多的喘息空間。

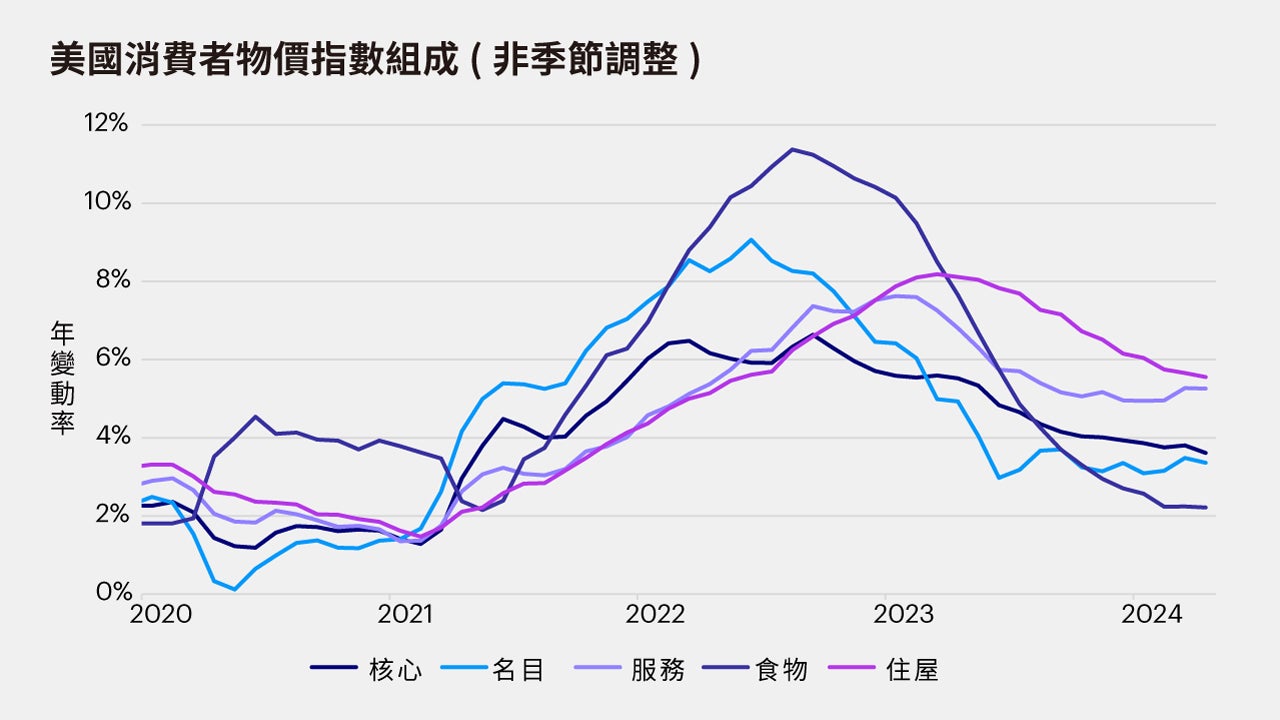

美國4月份的消費者物價指數(CPI)與一致預期大致相符,並無意外上升,在通膨數據連續數月超出預期的情況下,這無疑令人鬆一口氣。

4月份的核心及名目CPI均持續放緩,消除了有關美國通膨重新加速的憂慮。加上月零售額數據不及預期,證實了抗通膨過程重回正軌,且增長開始走緩。毋庸置疑,4月份的通膨及增長數據是年初以來我們看到的首份能夠推動聯準會提前而不是延後升息的數據。

值得注意的是,4月份的住屋通膨(CPI中佔比最大的部分,約佔42%)終於有所緩和,汽車等核心商品價格亦有所下降。 加上4月份的零售額數據令人失望,月增率為0.0%(預期月增率為0.4%)且之前數個月數據亦有下修,說明美國消費較先前預期疲弱。向下修正可能會進一步削弱原本已經疲軟的第一季國內生產毛額(GDP)。

從主席鮑威爾(Powell)近期的言論來看,我認為我們仍會在9月份看到首次降息。不過,倘若5月份及6月份的抗通膨進程持續,聯準會亦有可能遠早於市場預期行動,於7月份便開始降息。

資料來源:美國勞工統計局 (BLS), 截至 2024 年 4 月的數據。

對於亞太區投資者而言,我預期未來幾個月美國殖利率將會走低,美元將會走弱。這意味著新興市場資產,尤其是貨幣及股票等新興亞洲資產,有望於年中開始上漲。

美國方面,隨著通膨預期開始下降,尤其是CPI數據放緩,週期性及中小型公司可能會有出色表現。

從基本面而言,與美國相比,我更傾向於新興市場及新興亞洲股票,因為我認為當前美國股票已經達到高點。美國股票想要繼續上漲,核心CPI通膨須較4月份的數據大幅下降,這樣聯準會才有可能於今年實施更積極的降息。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

Inv24-0197

亞洲股市週一全面大幅下跌,部分市場觸發了熔斷機制,沒有任何地區能給投資者帶來更多的喘息空間。

我們預期美元將持續走弱,原因是白宮新任政府的長期策略是將美國經濟從服務業及消費轉型為製造業及投資。因此,未來美元走弱可能意味著歐洲及新興市場/亞洲資產的表現將持續優於其他市場。

儘管去年漲幅不大,但今年年初至今,歐洲股票指數已出現強勁的相對報酬。成長前景改善有機會在未來幾年推動歐洲股票上漲,並推高歐洲主權債券殖利率,同時為歐元兌美元匯率提供支撐。

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。