亞太區 全球地緣經濟及地緣政治展望

川普總統及澤倫斯基總統在白宮談判破裂的直播證實了兩國關係迅速惡化。

美國第一季國內生產毛額(GDP)年增率為1.6%,低於一致預期的2.5%,但市場可能會聚焦於3月份的核心個人消費支出(PCE)通膨數據,該指數年增率達3.7%,超出一致預期的的3.4%。1

資料來源:美國經濟分析局(Bureau of Economic Analysis)。數據截至2024年4月26日。

儘管第一季GDP數據放緩,但由於3月份的消費者物價指數(CPI)、PCE指數及零售額數據反映通膨再次加速,我們降低了對聯準會6月份降息的預期。

然而,我們預期聯準會仍將於第三季期間首次降息,今年總計將降息2至3次。

我們認為聯準會不會再升息,但我們一直認為,美國抗通膨之路將時有顛簸。

目前,此等顛簸無疑會延後首次降息的時間,但這並非表示降息的可能性消失了。

最終,我們相信對於全球風險資產而言,只要美國保持強勁的增長,即便不降息亦要好過因增長低迷及通膨放緩而降息。

仔細觀察近期的經濟數據可以看出,出口走弱及政府支出下滑導致第一季經濟增長令人失望,但家庭消費及民營企業支出強勁。

隨著美國若干經濟領域持續增長超乎預期,近期的CPI通膨數據也是如此。

這未必代表抗通膨進程中止,只不過未如我們預期般順利。

鑑於勞動力市場穩健推高通膨壓力及消費,近期部分市場參與人士預期聯準會會進一步升息。

要知道,當前利率環境仍相當嚴峻,我們相信升息的可能性極小,不過所有目光都將集中在下個月的勞動力市場及CPI數據。

總體而言,美國經濟廣泛的抗通膨進程仍在持續,例如,大量移民已有助於勞動力市場的平衡。

毫無疑問,美國經濟仍然高度強勁,但一些數據顯示消費者開始遇到一些阻力。

例如,第四季美國信用卡拖欠率達到 2012 年費城聯邦儲備銀行有史以來的最高水準。

聯邦公開市場委員會成員似乎普遍認為,當前貨幣政策的確嚴峻,但對於環境放寬的迫切性可能已消失。

聯準會主席鮑威爾(Powell)指出,聯準會可根據即將發佈的數據靈活地「根據需要維持當前的限制水準」。

倘若聯準會延後降息,我們相信這對風險資產的影響將相當有限。

回顧2024年年初,市場當時預期聯準會會降息6次或7次。

這些預期現已調整為更符合聯準會的點陣圖,但儘管如此,風險資產仍表現良好。

美國股市第一季創下新高,信貸利差相當緊縮。這並不完全不尋常,因為今年市場情緒有所回升。

顯然,強勁的增長已抵銷長期利率上升的預期。

但鑑於評價有所上升,市場仍可能發生技術性回檔。

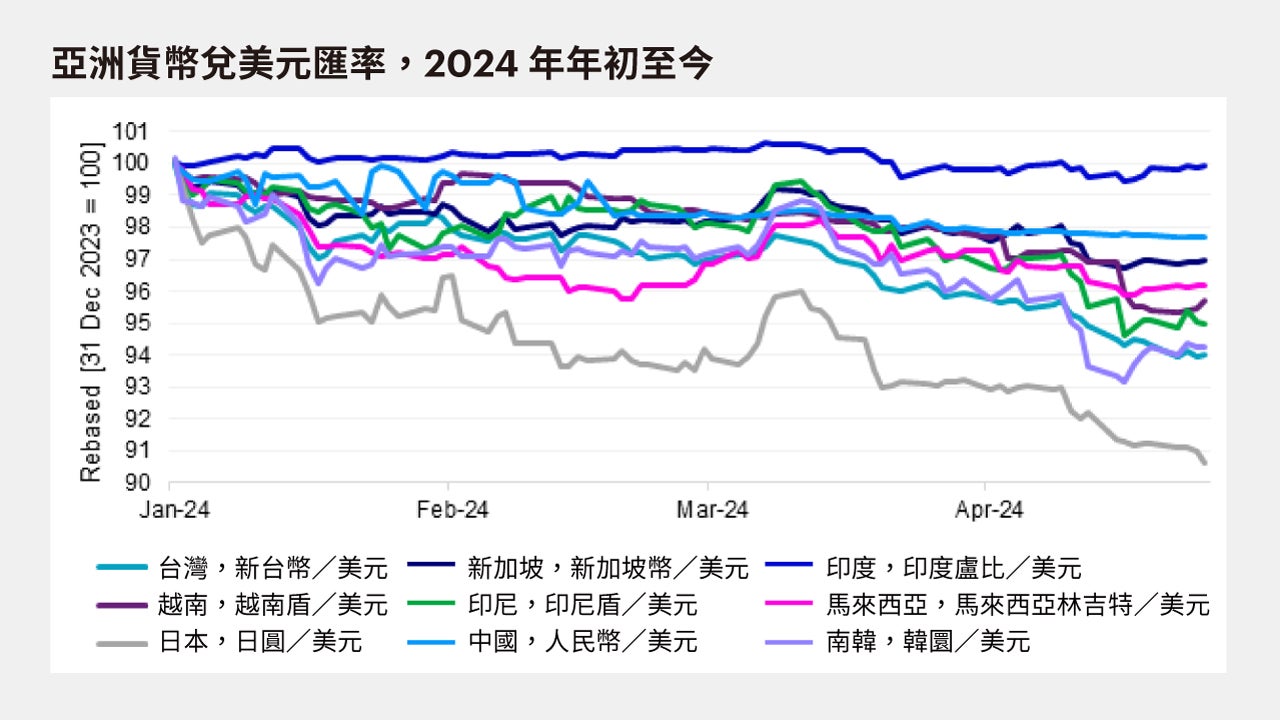

對亞洲的影響略微明顯。國內基本面加上更樂觀的通膨狀況顯示亞洲各國央行可能更快降息。但他們可能會遵循聯準會的政策路徑來捍衛本國貨幣。

儘管如此,全球貿易週期走強加上美國消費穩健已讓台灣、日本及南韓受惠更多。

亞洲股市近期的表現也顯示國內因素將對報酬率產生更大影響。

從貨幣角度來看,強勢美元目前看來將持續下去,並可能對日本央行和中國央行產生影響,這兩家央行試圖限制美元兌本國貨幣的強勢。我們預計日本央行將在6月或7月會議上升息。

資料來源:Macrobond及景順。數據截至2024年4月26日。

此外,我們對新興市場債券的卓越表現頗感意外,相較於已開發市場債券,我們仍然更偏好新興市場債券。

儘管聯準會政策積極、美元走強、中國經濟疲軟及地緣政治風險,但巴西、墨西哥及印尼債券表現仍優於已開發市場同類債券。

這主要是因為新興市場國家在新冠疫情期間保持了財政審慎,可以從俄羅斯購買大宗商品,從中國購買人民幣商品,而且經常帳帳戶狀況比十年前好得多。

我相信,即便聯準會將降息延後至今年稍晚時候,新興市場政府債券的前景依然光明。

整體而言,我們認為聯準會未來的路線不甚明朗,但似乎沒有理由會過分延後降息。

這將主要取決於即將發佈的數據。勞動力市場緊縮可能是一個主要風險,但工資增長穩步放緩令我們倍受鼓舞。

1 資料來源:美國經濟分析局(Bureau of Economic Analysis)。數據截至2024年4月26日。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

Inv24-0165

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。