Disruptive Trends, volatile Kapitalmärkte und strukturelle Nachfrageverschiebungen an den europäischen Immobilienmärkten führen zu einzigartigen Chancen und einem wachsenden Interesse institutioneller Investoren. Kevin Grundy, Managing Director, Fund Management Europe, bei Invesco Real Estate, gibt Einblicke in das allgemeine Marktumfeld in der Region und erläutert, wo er die attraktivsten Anlagechancen für Value Add- und opportunistische Strategien findet.

F: Welche größeren Trends zeichnen sich am europäischen Immobilienmarkt ab?

A: Es hat eine deutliche Abkopplung von zwei unterschiedlichen Zyklen gegeben – dem traditionellen, von den Fundamentaldaten getriebenen Immobilienzyklus, der nach wie vor auf einer soliden Grundlage steht, und dem Kapitalmarktzyklus, der die Preisbildung bestimmt und durch mangelnde Liquidität und stark gestiegene Zinssätze bestimmt wird. Das Ergebnis ist eine erhebliche Preiskorrektur, und Investoren, die in der Lage sind, über kurzfristige Trends und Stimmungen hinwegzusehen, dürften gut positioniert sein, um außergewöhnliche Immobilien zu attraktiven Bewertungen zu erwerben.

F: Wo sehen Sie die interessantesten Investitionsmöglichkeiten in der Region?

A: Wir sehen drei große Themen, durch die sich Chancen eröffnen. Das erste ist das ausgeprägte Repricing in Reaktion auf Zinsänderungen. Das ist ein Aspekt, den Anleger in den nächsten sechs bis neun Monaten im Blick haben sollten, da der Markt weiter ein neues Gleichgewicht auf der Grundlage des erwarteten Zinspfades sucht.

Das zweite große Thema ist die Bereitstellung flexibler Strukturierungslösungen für die gesamte Kapitalstruktur. In einem Markt, in dem Kapital knapp ist, eröffnet Kapitalstärke viele Möglichkeiten. Noch besser ist es, wenn man dazu noch die Möglichkeit hat, kreative und flexible Finanzierungslösungen anzubieten. Angesichts der aktuellen Verwerfungen am europäischen Markt hat ein Investor, der über die gesamte Kapitalstruktur hinweg aktiv ist, die Chance, sich fundamental leistungsstarke Immobilien mit bestmöglichen Risiko-Rendite-Profilen zu sichern.

Erst vor kurzem eröffnete sich eine solche Marktchance, als der Markt für traditionelle Mezzanine-Finanzierungen mehr oder weniger ausgetrocknet war. Ein Investor mit hohen Renditezielen, der traditionell eine risikobehaftete Eigenkapitalinvestition in eine Immobilie mit Wertsteigerungsstrategie getätigt hätte, hätte mit einer einzelnen Mezzanine-Position mit einer Beleihungsquote (LTV) von 50-75%, die mit einer nicht leistungsgestörten Immobilie besichert ist, eine ähnliche IRR (Internal Rate of Return,) erzielen können wie mit einer Value Add/opportunistischen Strategie, und das bei soliden Mindest-Eigenkapitalmultiplikatoren. Dieses spezifische Fenster schließt sich bereits wieder, aber dafür dürften sich andere Gelegenheiten eröffnen.

Das dritte große Thema ist der Trend zu Brown-to-Green-Projekten, also Investitionen in die Umwandlung von nicht nachhaltigen in nachhaltige Immobilien. Unabhängig vom Sektor und der Strategie verpassen Anleger, die in Europa keinen aktiven nachhaltigkeitsorientierten Investmentansatz verfolgen, eine wichtige, von traditionellen Marktzyklen unabhängige Marktveränderung. Europa ist weiterhin Vorreiter im ESG-Bereich und in den kommenden Jahren wird der Druck von Seiten der Mieter, Investoren und Regulierungsbehörden dazu führen, dass nicht nachhaltige Objekte nicht mehr verkäuflich sind. Wie wir wissen, haben Unternehmen und Investoren rund um die Welt Bekenntnisse zur Erreichung der Netto-Null bis 2050 abgegeben. Viele dieser Bekenntnisse sind mit Zwischenzielen für 2030 verknüpft. Bis dahin sind es nur noch sechs Jahre. Diese Ziele für 2030 haben direkten Einfluss auf Entscheidungen zur Anmietung von Gebäuden, die heute getroffen werden, genauso wie auf die Anlageentscheidungen europäischer institutioneller Investoren. Für Investoren in Europa bietet sich die Gelegenheit, die Lücke zwischen nachhaltigen und nicht nachhaltigen Objekten zu überbrücken, indem sie ungeliebte nicht nachhaltige Objekte zu einem Abschlag erwerben und sie vor dem Weiterverkauf sanieren. Die Chance ist groß und es wird viel Kapital auf der Suche nach derartigen Gelegenheiten sein. Die Gewinner dürften dabei diejenigen sein, die nicht nur über das nötige Kapital, sondern auch über die erforderliche Expertise für Brown-to-Green-Transformationen verfügen.

F: Im ersten Halbjahr 2030 sind die Transaktionsaktivitäten im Vergleich zum Vorjahreszeitraum um rund 60% gesunken. Was hat das für den Markt bedeutet?

A: Die Flaute am Immobilienmarkt ist weitgehend eine Reaktion auf den Anstieg der Zinssätze. Auf der Käuferseite hat der Nennereffekt einige Anleger dazu gezwungen, ihre Immobilienallokationen zu reduzieren. Andere haben aufgrund von Altlasten in ihren Portfolios keine neuen Mittel, die sie investieren könnten. Sie müssen ihre Ressourcen deshalb auf den Schuldenabbau oder – bei offenen Fonds – die Bedienung von Rücknahmen konzentrieren. Wieder andere haben einen Core-Schwerpunkt und warten lieber ab, bis der Markt ein neues Gleichgewicht gefunden hat. Eine kleinere Gruppe von Käufern verfügt über Reserven für die Art von Notverkaufssituationen, die am Markt derzeit noch nicht zu sehen sind.

Auf der Verkäuferseite haben die Immobilieneigentümer generell nicht unter unmittelbarem Verkaufsdruck gestanden, weder von ihren Kreditgebern noch von anderen Beteiligten. Die meisten erkennen, dass die Bewertungen der Marktrealität hinterherlaufen. Dadurch hat es für sie bislang wenig Sinn gemacht, auf den Markt zu gehen, nur um festzustellen, dass die Situation schlimmer ist als erwartet und nur die aggressivsten Käufer bereit sind, zu hohen Abschlägen zu kaufen.

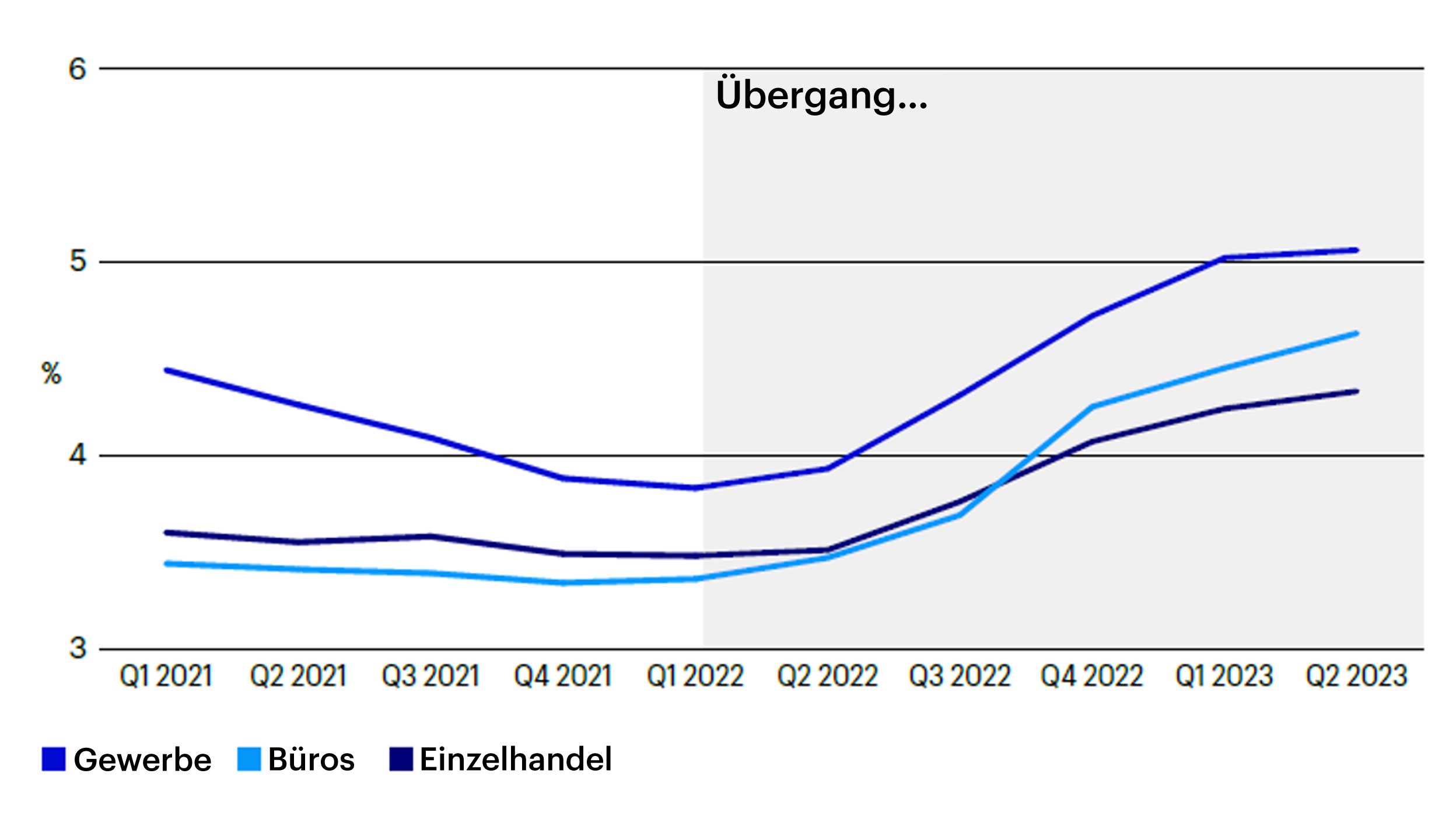

Aus Sicht der Käufer ist es positiv, dass die Renditen in allen Sektoren gestiegen sind (siehe Abbildung 1), während die zugrunde liegenden Immobilien attraktiv geblieben sind. Allgemein wird erwartet, dass sich der Markt im Jahr 2024 wieder stärker öffnet und das Transaktionsvolumen anzieht, wenn sich die Erwartungen an die Zinsentwicklung stabilisieren und die Bewertungen wieder der Marktrealität entsprechen.