Kristina (00:05):

Hallo, ich bin Kristina Hooper, Chief Global Market Strategist bei Invesco, und möchte Ihnen unseren Investmentausblick 2023 vorstellen. Im September wies die Weltbank darauf hin, dass die Notenbanken die Zinsen dieses Jahr weltweit so synchron wie seit fünf Jahrzehnten nicht erhöht hatten. Dadurch sind die Risiken für die Weltwirtschaft gestiegen. Der Ausblick für die Weltwirtschaft hängt großteils von Maßnahmen der Notenbanken ab, deren Geldpolitik wiederum maßgeblich von der Inflationsentwicklung bestimmt wird. Um das gesamte Spektrum an Möglichkeiten in diesem Marktumfeld zu zeigen, haben wir ein Basisszenario und ein Alternativszenario entwickelt. Das Basisszenario scheint uns sehr wahrscheinlich, das andere Szenario eher weniger.

(00:56):

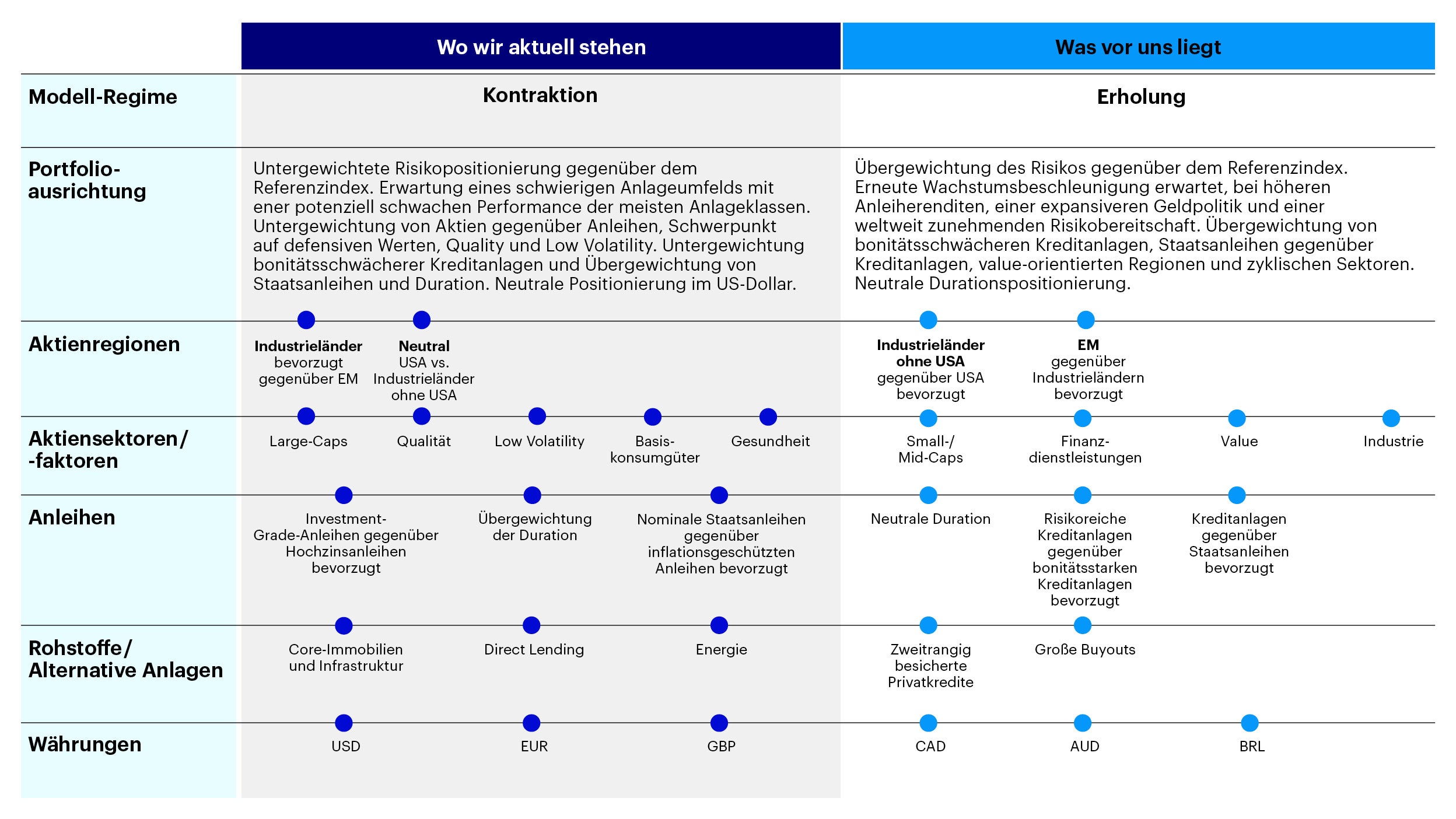

Zuerst zum Basisszenario. Unseres Erachtens befinden wir uns zurzeit in einer Kontraktionsphase des Konjunkturzyklus. Das Weltwirtschaftswachstum liegt unter dem Trend und sinkt. Kurzfristig dürfte das auch so bleiben. Global gesehen scheint uns diese Schwächephase nur moderat, obwohl einige Länder stärker betroffen sein werden als andere. Daher bevorzugen wir Anfang 2023 eine defensive taktische Position. Für das erste Halbjahr erwarten wir ein Nachlassen der Inflation und eine Pause der geldpolitischen Straffungen der Notenbanken. Der Markt wird dies wohl antizipieren und eine Konjunkturerholung einpreisen, die später im Jahr Fuß fassen dürfte. Dann wird das Weltwirtschaftswachstum zwar nach wie vor unter dem Trend liegen, jedoch steigen.

(01:48):

In unserem Alternativszenario bleibt die Inflation hartnäckig hoch, sodass die Notenbanken ihre Geldpolitik weiter straffen müssen. Dann würde die Kontraktionsphase länger dauern als in unserem Basisszenario und die Wahrscheinlichkeit einer globalen Rezession steigen. Das würde das Wachstum stärker bremsen und Risikoanlagen weiter schwächen. Danke fürs Zuhören. Weitere Einzelheiten, darunter unsere detaillierten Einschätzungen zur Asset-Allokation, finden Sie in unserem vollständigen Investmentausblick 2023.