.jpg)

Das Leben verlängern

Der medizinische Fortschritt verlängert unsere durchschnittliche Lebenserwartung. Damit sind jedoch neue Herausforderungen für die Menschheit verbunden.

Wie können wir sicherstellen, dass ein nachlassendes Wachstum in Kombination mit zunehmenden Lebensspannen nicht zu einem ärmeren Leben führt?

Wir leben immer länger. Oft wird argumentiert, dass junge Berufstätige einen zunehmenden Teil ihres Einkommens für die Unterstützung anderer Menschen abgeben werden müssen. Zugleich müssen sie selbst für ihr längeres Alter vorsorgen. In vielen Industrieländern steigt das Rentenalter, die wenigsten wollen aber bis deutlich über 70 arbeiten. Die Aussicht auf eine längere Lebensarbeitszeit, geringere Ermessensausgaben und höhere Vorsorgebedürfnisse – bei gleichzeitig geringerer sozialer Absicherung – ist nicht sehr verlockend. Gibt es eine Alternative?

Für Andrew Scott, Professor für Volkswirtschaftslehre an der London Business School, braucht es zunächst eine neue Sicht auf Arbeit und Ruhestand. Für ihn ist es nicht zweckmäßig, Ausbildung, Arbeit und Ruhestand einfach als monolithische Blöcke auf längere Zeiträume auszudehnen, „weil das bei einem Alter von 100 Jahren eine 60-jährige Laufbahn bedeuten würde – und das ist alles andere als erstrebenswert“.

Eine Alternative wäre die Abkehr von einem erwarteten Rentenalter, sodass das Individuum selbst darüber entscheiden und länger arbeiten kann – aus freiem Willen, nicht aus Zwang.

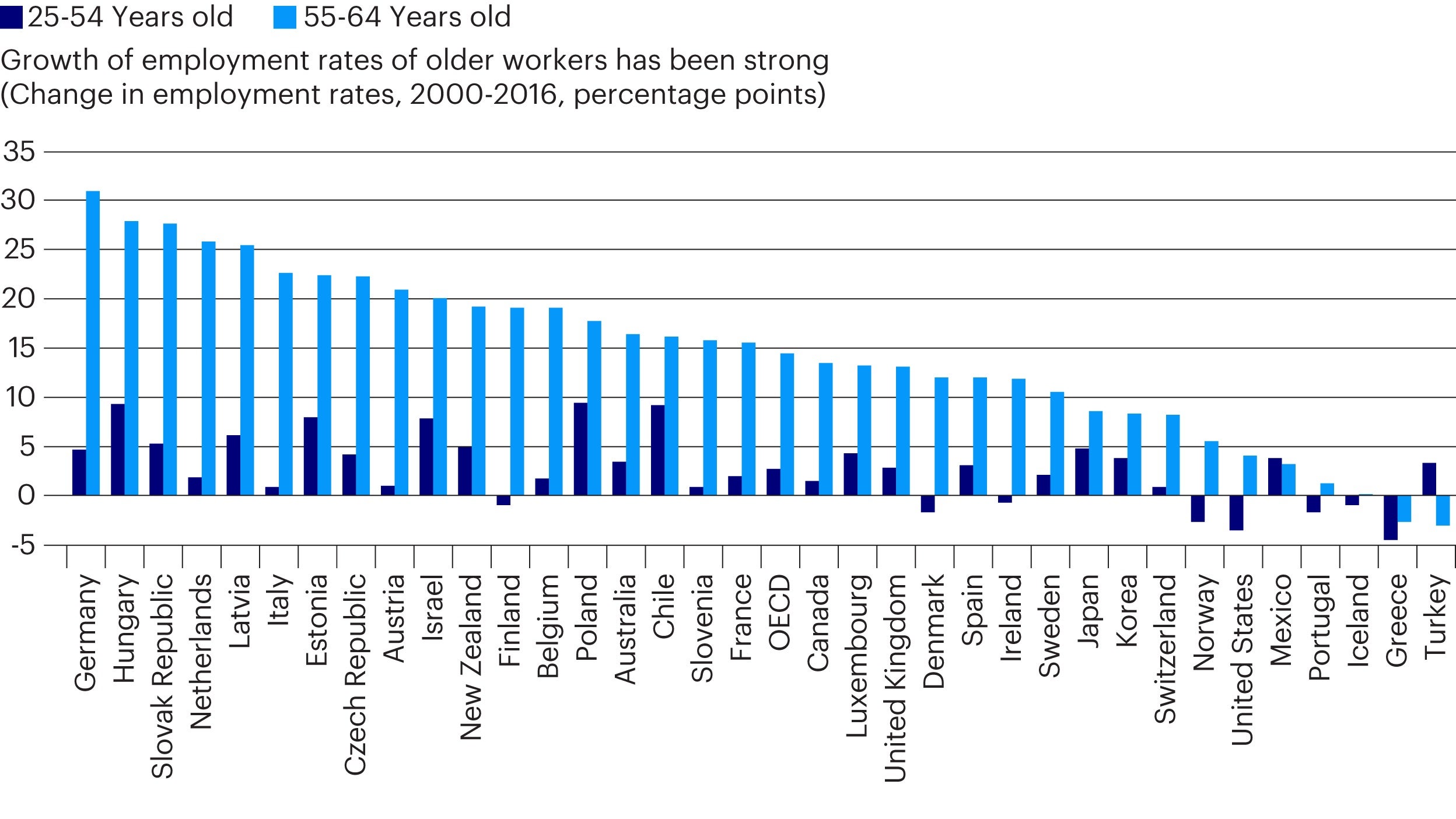

Das allein würde schon die Struktur aus Arbeitsleben und Leben nach der Erwerbstätigkeit ändern und zu erheblichen Altersunterschieden beim Rentenantritt führen. In der EU nimmt das Rentenalter tendenziell zwar zu, viele Menschen arbeiten nach Rentenantritt jedoch in Teilzeit oder selbstständig weiter.1 Darüber hinaus ist in den Industriestaaten ein Trend zu einem flexiblen Rentenalter zu beobachten.2

Es ist attraktiv und wohl auch nötig, den Menschen mehr Möglichkeiten zu bieten, ihre Berufslaufbahn zu ändern, flexiblere Arbeitsmodelle zu nutzen (was Covid-19 noch deutlicher gemacht hat) und zwischen Unternehmertum, gemeinnütziger Arbeit und Ausbildung zu wählen. „Andernfalls“, so Scott, „wird der zeitliche Aufwand äußerst problematisch: Es gibt nicht viel, das Sie mit 20 Jahren lernen und das auch noch mit 70 oder 80 Jahren relevant ist.“

Jim Pugh, Mitbegründer, Universal Income ProjectWenn wir von einem längeren Leben sprechen, meinen wir dann lediglich die Verlängerung des Alters? Oder meinen wir ein längeres produktives Leben?

Dieser Ansicht ist auch Jim Pugh, Mitbegründer des Universal Income Project. Er fragt: „Wenn wir von einem längeren Leben sprechen, meinen wir dann lediglich die Verlängerung des Alters? Oder meinen wir ein längeres produktives Leben?“ Wenn die Menschen länger zum Wohl der Gesellschaft beitragen, sind sie keine Belastung, sondern eine Bereicherung.

Eine Lösung, die diskutiert und in einigen Ländern, von Finnland bis Kenia, bereits versuchsweise umgesetzt wird, ist das bedingungslose Grundeinkommen (BGE): eine staatliche Zahlung an alle Bürger, um ein Existenzminimum zu sichern. Befürworter des Konzepts sehen darin eine Möglichkeit, Menschen produktiver zu machen und voll an der Gesellschaft teilhaben zu lassen: die Idealsituation, wenn man weitreichende Änderungen anstrebt und die Lebensspannen betrachtet.

Ein BGE ist jedoch kostspielig. Für die USA schätzt Pugh die Transferzahlungen insgesamt auf etwa 3-4 Bio. USD, um jedem Erwachsenen pro Monat 1.000 USD und jedem Kind vielleicht 250 USD zukommen zu lassen. „Das entspricht etwa dem Existenzminimum“, sagt Pugh.

Finanzieren könnte man das eventuell durch eine Steuer auf Transferzahlungen: Wer ein Einkommen bezieht, zahlt einen Teil des Grundeinkommens zurück – bis zum Gesamtbetrag, wenn man das Vierfache der Armutsgrenze verdient. Laut Pugh könnten die Nettokosten dadurch um den Faktor drei bis vier sinken. Um die verbleibenden Kosten des BGEs zu decken, könnte man in den USA zusätzlich beispielsweise Einkommensteuersätze wie vor der Präsidentschaft von Reagan einführen.

Ros Altmann, Expertin für Pensionsfragen und Mitglied des britischen House of Lords, räumt ein, dass ein BGE ein attraktives Instrument zur Nivellierung sein könnte. „Aber wer“, fragt sie, „soll ein wünschenswertes Niveau festlegen, und wären Politiker nicht geneigt, bestimmte Gruppen zu bevorzugen?“ Dies könnte ihres Erachtens dieselben Probleme nach sich ziehen, wie sie im gegenwärtigen Wohlfahrtssystem auftreten: „Einige Menschen werden ihr gesamtes Einkommen ausgeben, und die Gesellschaft wird sie nicht mittellos zurücklassen können. Andere werden größere Bedürfnisse haben, und die Liste der Ausnahmen würde ständig weiter wachsen.“

Das Potenzial eines BGEs ist noch ungeklärt. Finnland ist das einzige Land, das landesweit eine randomisierte, kontrollierte Studie zu einem Grundeinkommen abgeschlossen hat. Das Beratungsunternehmen McKinsey sieht „wenig“ Belege, die für oder gegen ein BGE sprechen.3

Alternativ dazu, und optimistischer als die Sorge von Baronin Altmann um Trittbrettfahrer, ist die Interpretation eines BGEs als ähnliches Phänomen wie KI: ein Mechanismus, damit Menschen ihr Potenzial entfalten können – indem sie Zeit erhalten, um ihre Kreativität auszuschöpfen, statt ein weiteres Zahnrad im Getriebe zu sein.

Die Kosten für ein BGE sind enorm. Pugh ist jedoch der Meinung, dass der Umgang der Gesellschaft mit Covid-19 bereits den Anstoß zu einem Wandel geben könnte. Er sagt: „Krisen wie diese bringen die Menschen immer zum Umdenken.“

Er verweist auf die aktuelle technologische Transformation und die Möglichkeiten, die sie eröffnet: „Wir entwickeln neue, effizientere Vorgangsweisen.“ „Durch viele technologische Innovationen von heute können wir mit weniger Aufwand mehr erreichen. Das bedeutet, dass die Menschen auch dann ein recht gutes Leben führen könnten, wenn die Arbeitszeit einen geringeren Anteil ihrer Lebensspanne ausmacht.“

Oft heißt es jedoch: „So arbeiten wir hier nicht.“ Die Welt ist auf Wachstum ausgerichtet. Wenn das BIP nicht Jahr für Jahr steigt, macht das Schlagzeilen. Wenn die Gewinne nachgeben, steigen Anleger aus. Deshalb ist es eine Herausforderung für unser aktuelles Wirtschaftsmodell, auf solche Bedürfnisse einzugehen. Die Mindestanforderung, und so formuliert es Baronin Altmann, „ist langfristige Planung – und das verträgt sich nicht gut mit kurzfristigen politischen Zyklen.“

Wenn jedoch die Regierungen diese langfristigen Herausforderungen nicht angehen, wie sollen Einzelpersonen ihre Finanzen planen? KI wird im Vermögens- und Investmentmanagement immer wichtiger. Dabei geht es jedoch weniger um Mensch gegen Maschine als darum, wie die beiden besser und schneller zusammenarbeiten können. Bei Pensionen und sonstiger Finanzberatung werden ein menschlicher Ansprechpartner und eine entsprechende Auswahl auch künftig wichtig sein. Unser Leben wird immer komplizierter. Deshalb werden die Menschen komplexe und ganzheitliche Beratung mehr als je zuvor brauchen.

In welche Richtung wird sich daher die Beraterbranche entwickeln? Paul Jackson, Global Head of Asset Allocation Research bei Invesco und Autor der Studie The 21st Century Portfolio, sieht vier maßgebliche Einflussfaktoren: niedrige Anleiherenditen, demografische Trends, den Klimawandel und technologische Innovationen. Er sagt: „Unser Lebensalter bei Pensionsantritt und unser Ruhestand werden unter anderem von den vorherrschenden niedrigen Anleiherenditen beeinflusst.“ „Indem wir stattdessen unsere Assets schrittweise verkaufen, erzeugen wir eine Rente – die jedoch hoffentlich einen deutlich besseren Ertrag erzielt.“

Joachim Klement, Head of Strategy der Investmentbank Liberum Capital stimmt zu, dass die Anleiherenditen „dauerhaft niedrig sind“, hält es jedoch für „beinahe unmöglich“, eine Alternativstrategie an demografischen Trends festzumachen: „Demografische Strukturen verändern sich sehr langsam. Es gibt einen 20- bis 30-jährigen Trend, der von drei-, vier- und fünfjährigen Ereignissen überlagert wird. Die Investoren versuchen, einem Signal zu folgen, das fünfmal kleiner ist als das Marktrauschen.“

Joachim Klement, Head of Strategy bei der Investmentbank Liberum CapitalDemografische Strukturen verändern sich sehr langsam. Es gibt einen 20- bis 30-jährigen Trend, der von drei-, vier- und fünfjährigen Ereignissen überlagert wird. Die Investoren versuchen, einem Signal zu folgen, das fünfmal kleiner ist als das Marktrauschen.

Dennoch leben wir in einer Gesellschaft, die bereits älter ist als noch vor einer Generation. Und wir leben immer länger. Für Baronin Altmann schafft dies eine ganze Reihe von Bedürfnissen der alternden Bevölkerung, etwa persönliche Dienstleistungen, um „physisch und geistig gesund sowie körperlich fit zu bleiben, kombiniert mit Schönheits- und Hautpflege“. Hinzu kommen finanzielle Bedürfnisse. Dazu verweist sie auf Hypotheken, damit die Menschen bis in ein höheres Alter Kredite aufnehmen und ihre Pension als angemessenen Ersatz für Arbeitseinkommen verwenden können. Sie sind bereits auf dem Markt, aber teurer als andere Produkte. „Ich glaube jedoch nicht, dass sie das niedrige Risiko widerspiegeln, das ältere Kreditnehmer im Vergleich zu jüngeren aufweisen“.

Bereits Mark Twain sagte: Prognosen sind schwierig, vor allem, wenn sie die Zukunft betreffen. Wichtige Triebfedern des Wandels machen sich bereits bemerkbar, wie etwa die alternde Bevölkerung, der Klimawandel und die technologische Revolution. Es ist noch zu klären, wie sie in Finanzstrategien umgesetzt werden können, um ein längeres – und nicht weniger angenehmes – Leben zu sichern.

.jpg)

Der medizinische Fortschritt verlängert unsere durchschnittliche Lebenserwartung. Damit sind jedoch neue Herausforderungen für die Menschheit verbunden.

Technologie erfordert immer anspruchsvollere Kenntnisse. Wie viel „I“ verträgt KI?

Anleger konzentrieren sich zu sehr auf bestimmte Nachhaltigkeitsbereiche, ohne weiter gefasste – oder gar kontraproduktive – Folgen zu beachten.

Der Wert einer Anlage und die Erträge hieraus können sowohl steigen als auch fallen und es ist möglich, dass Anleger den ursprünglich angelegten Betrag nicht zurückerhalten.

Diese Informationen dienen lediglich zu Diskussionszwecken und richten sich ausschließlich an professionelle Investoren in Österreich, Deutschland und in der Schweiz.

Die in diesem Material dargestellten Prognosen und Meinungen sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

Dieses Marketingdokument stellt keine Empfehlung dar, eine bestimmte Anlageklasse, Finanzinstrument oder Strategie, zu kaufen oder verkaufen. Das Dokument unterliegt nicht den regulatorischen Anforderungen, welche die Unvoreingenommenheit von Anlageempfehlungen/Anlagestrategieempfehlungen sowie das Verbot des Handels vor der Veröffentlichung der Anlageempfehlung/Anlagestrategieempfehlung vorschreiben.