Anleihen Das Anleihenportfolio – regelmäßige Erträge im Fokus

Unsere Mischfonds sind in erster Linie auf die Generierung regelmäßiger Erträge ausgerichtet. Daher liegt der Fokus bei der Anleihenallokation auf Unternehmensanleihen.

Niedrige Anleiherenditen, steigende Zinserwartungen – Anleiheinvestoren haben es im aktuellen Umfeld schwer. Sie müssen sich darauf einstellen, dass die Anleihemärkte in diesem Jahr voraussichtlich nur bescheidene Erträge liefern werden. Gleichzeitig ist das derzeitige Marktumfeld unserer Ansicht nach jedoch günstig für Aktien.

Diese unterschiedlichen Aussichten zeigen, dass es sinnvoll sein kann, bei der Ertragsgenerierung auf mehrere Anlageklassen zu setzen. In diesem Artikel erläutern wir, wie die Aktienkomponente des Invesco Pan European High Income Fund in diesem Jahr anstrebt, attraktive laufende Erträge und Kapitalwachstum zu generieren.

Zunächst einmal ist festzuhalten, dass Aktien für den Fonds eine wichtige Quelle regelmäßiger Erträge sind. Aufgrund der relativen Bewertung der Anleihe- und Aktienmärkte liefert die Aktienkomponente derzeit höhere regelmäßige Erträge als die Anleihenkomponente.

Anleihenkomponente 2,9%

Aktienkomponente 2,1%

Darüber hinaus stammen diese Erträge aus einem diversifizierten Pool hochwertiger europäischer Unternehmen mit starken Bilanzen, deren Dividendenrendite häufig bedeutend höher ist als die Rendite aus ihren Anleihen.

| Dividendenrendite (%) | Rendite (%) erstrangiger Anleihe | |

| Sanofi | 3,8 | |

| Roche | 2,7 | -0,4 |

| Novartis | 3,6 | -0,3 |

| UPM-Kymmene | 3,8 | 0,1 |

| Deutsche Telekom | 3,4 | -0,2 |

| Cap Gemini | 1,2 | -0,1 |

| Deutsche Post AG | 2,8 | -0,2 |

| SAP SE | 1,6 | -0,3 |

| Gesamt | 7,2 | -0,2 |

| Nordea | 7,8 | 0,2 |

Quelle: Invesco, Stand der Daten: 31.07.2021. Die Nennung von Einzeltiteln dient ausschließlich der Veranschaulichung und stellt keine Empfehlung zum Kauf, Halten oder Verkauf dar. Wir können nicht garantieren, dass Invesco zukünftig diese Einzeltitel innerhalb seiner Fonds halten wird.

Zweitens haben die Aktien im Fonds hohe Kurssteigerungen verzeichnet und im aktuellen Wirtschafts- und Marktumfeld könnte sich dieser Trend fortsetzen.

Mehrere interessante Faktoren sprechen für einen kräftigen globalen Aufschwung: die enormen fiskalischen Stimulusmaßnahmen, die sehr gute finanzielle Lage der privaten Haushalte und Banken, die extrem akkommodierende Zinspolitik, die Anhebungen der globalen Wachstumsprognosen und das starke Geldmengenwachstum.

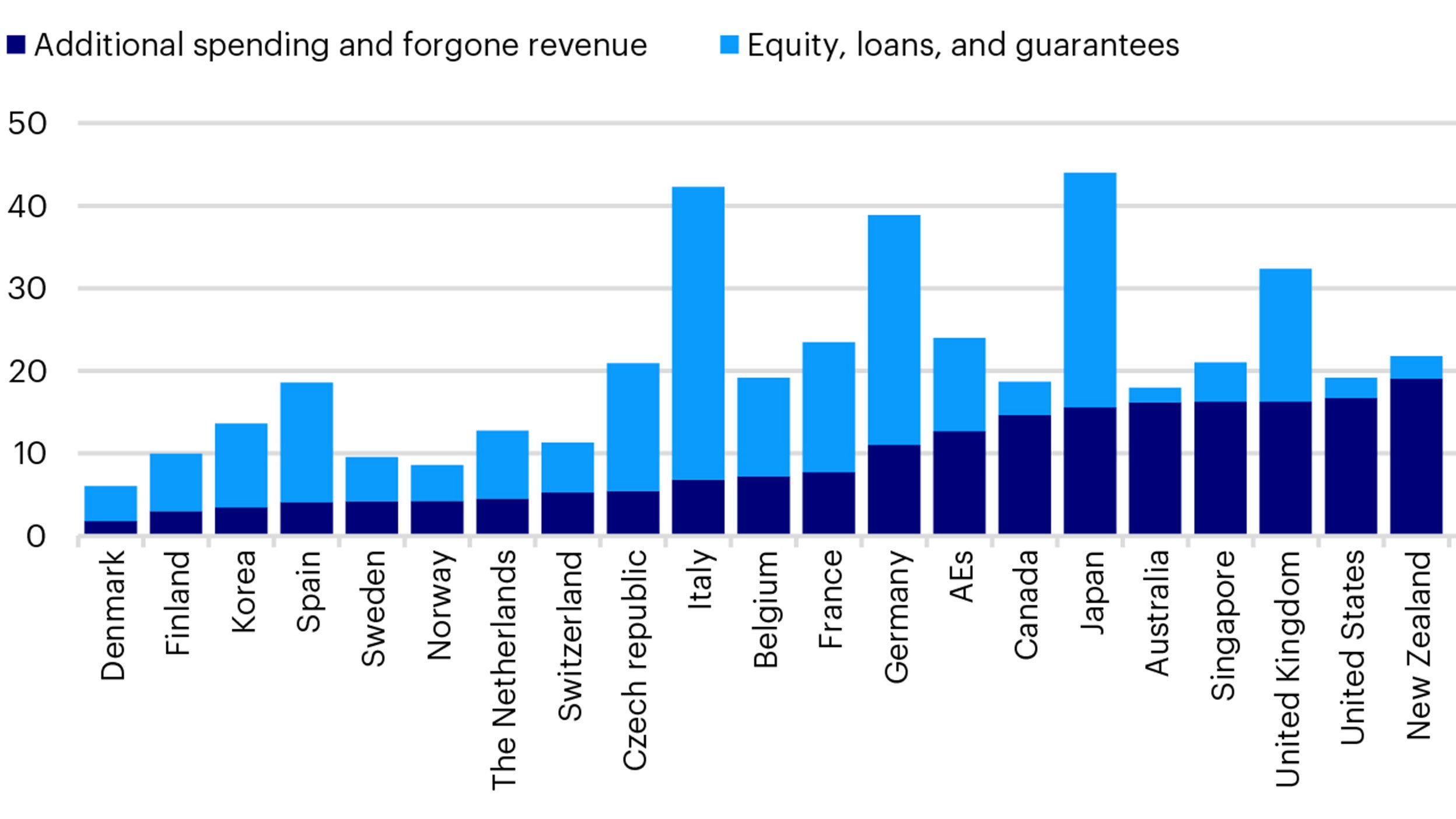

Weltweit greifen die Regierungen ihrer Wirtschaft mit enormen Konjunkturpaketen unter die Arme. In den USA folgt mit dem gerade erst verabschiedeten „American Rescue Plan“ ein Konjunkturpaket im Wert von 1,9 Milliarden US-Dollar auf das in den letzten Tagen der Trump-Administration verabschiedete 900-Milliarden-Dollar-Programm und den CARES Act vom April 2020 mit einem Volumen von 1,8 Milliarden US-Dollar. Nach Angaben des IWF belaufen sich diese Pakete zusammen auf 20% des BIP und stellen den 830 Milliarden US-Dollar schweren American Recovery & Reinvestment Act von 2010 in den Schatten.

Mit einem Volumen von 750 Milliarden Euro ist das aus Zuschüssen und Krediten bestehende europäische Konjunktur- und Investitionsprogramm NextGenerationEU kleiner, aber trotzdem bedeutend. Ein größeres Konjunkturprogramm – 4,5% des BIP – hat die EU noch nie aufgelegt. Hinzu kommen staatliche Kredite, Garantien und Eigenkapitalzuschüsse im Gesamtwert von 17% des BIP.

Diese Grafik verdeutlicht das Ausmaß des fiskalischen Anschubs in den OECD-Volkswirtschaften durch höhere Ausgaben, Steuerausfälle sowie Kredite und Garantien.

Die Konsensmeinung zur Fiskalpolitik weicht markant von der im Nachgang der globalen Finanzkrise vorherrschenden Stimmung ab – heute bläst den ausgabefreudigen Regierungen kaum politischer Gegenwind entgegen. Victor Gaspar, Leiter der IWF-Abteilung für Fiskalpolitik, brachte diesen neuen Konsens vor Kurzem so zum Ausdruck: „Dem Druck zur Schuldenrückführung können wir sehr langfristig begegnen und die Anpassung der Staatsschuldenquote sollte größtenteils schrittweise erfolgen.“

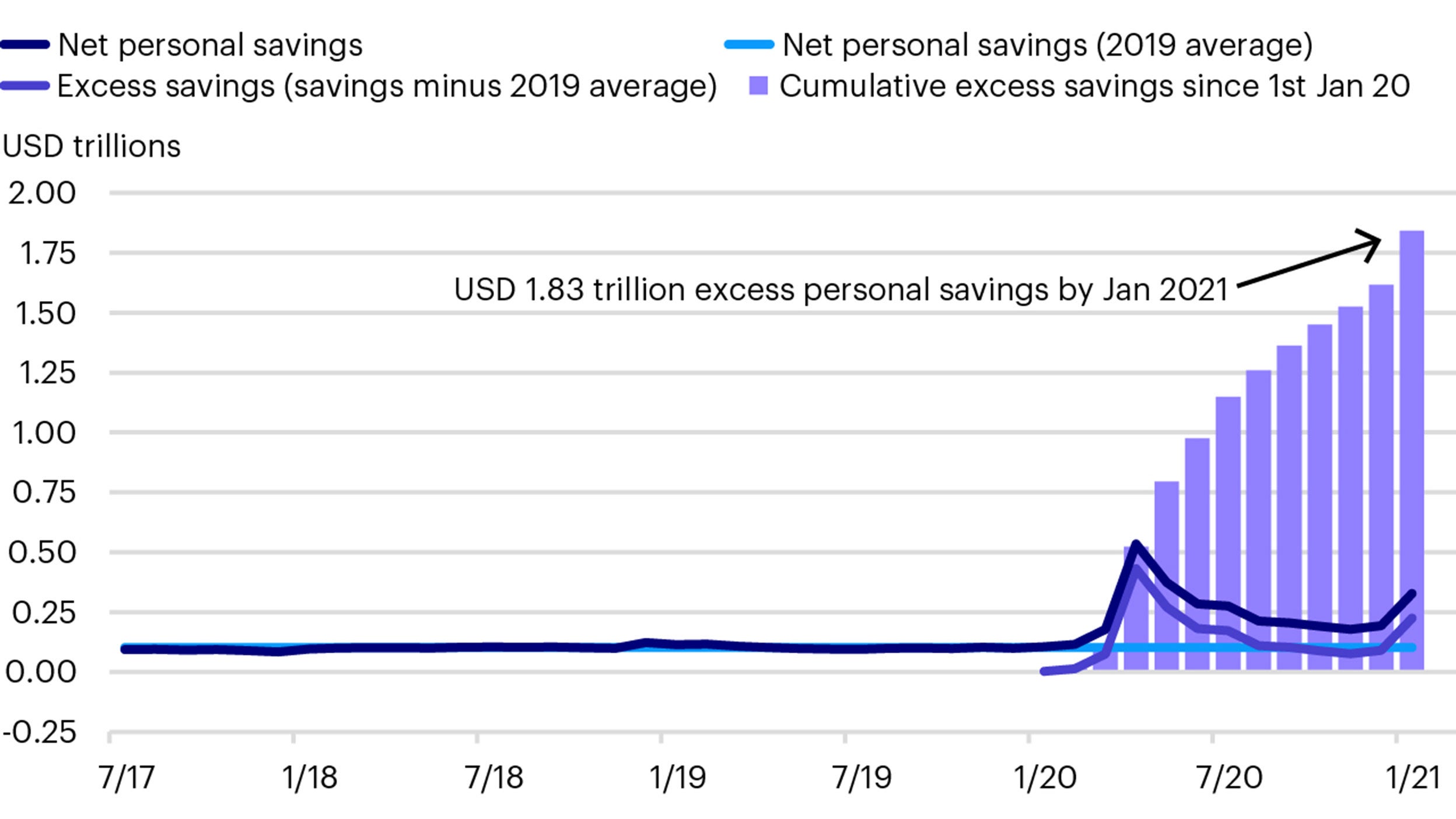

In den USA haben sich die verfügbaren Einkommen durch die staatlichen Hilfspakete sehr stark erhöht. Allein durch die direkten Beihilfen des CARES Act stiegen die verfügbaren Einkommen in den USA um +20% gegenüber dem Vorjahr. In Verbindung mit der erzwungenen Konsumzurückhaltung hat dies zu einer deutlichen Verbesserung der finanziellen Lage der US-Haushalte geführt. Dementsprechend groß ist auch das Aufholpotenzial beim Konsum im weiteren Verlauf dieses Jahres.

Wie die folgende Abbildung zeigt, liegen die monatlichen Ersparnisse der privaten Haushalte in den USA in der Regel bei 100 Milliarden US-Dollar – im letzten Jahr waren es 200 bis 500 Milliarden US-Dollar. Außerdem ist ersichtlich, dass die Nettoersparnisse (verfügbares Einkommen abzüglich Ausgaben) in den USA 1,75 Billionen US-Dollar oder 8% des BIP erreicht haben.

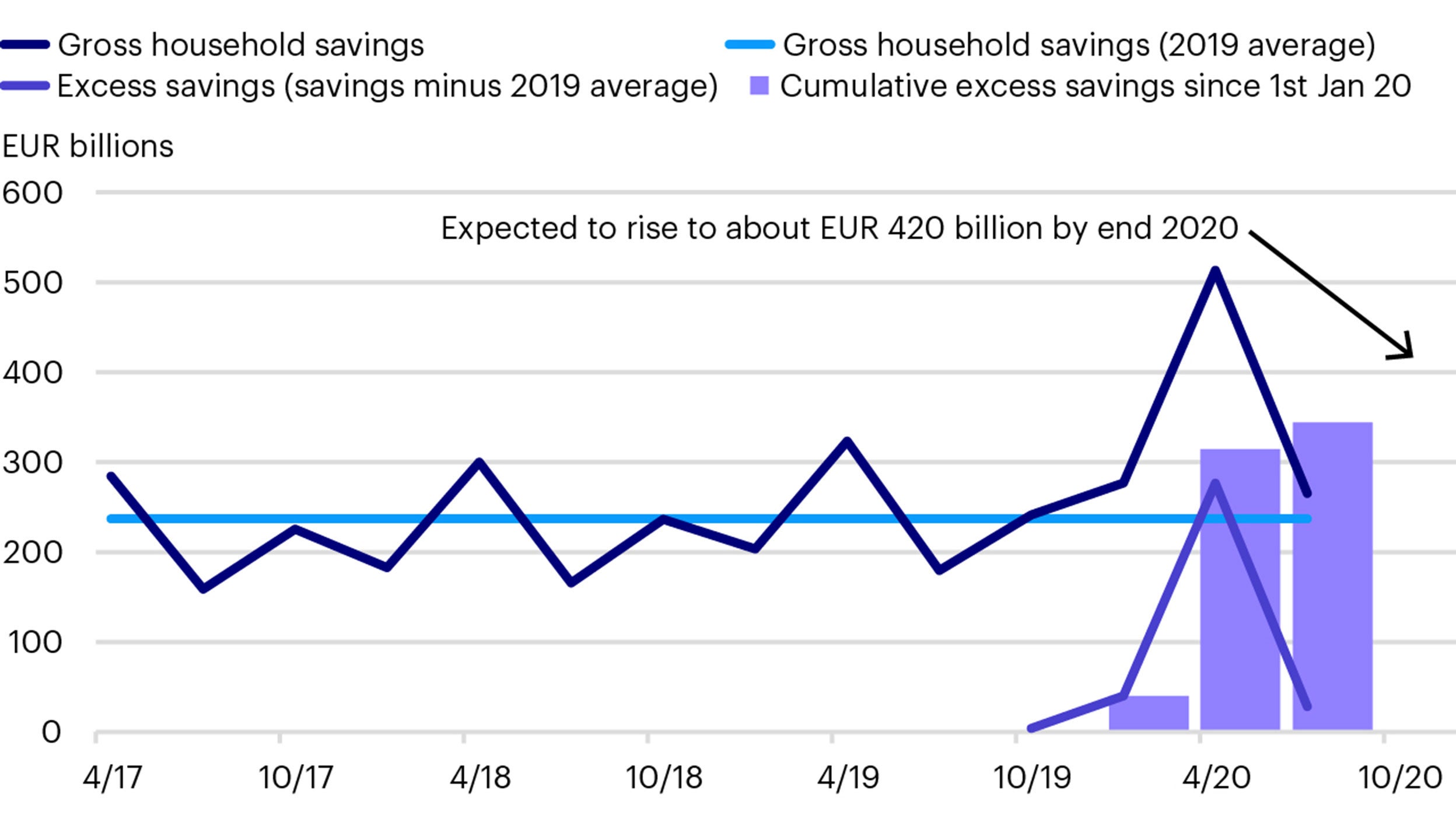

Ein ähnlicher Trend ist in Europa zu erkennen, wo die Überschussersparnis auf über 3% des BIP der Eurozone ansteigen könnte.

Ein weiteres Merkmal der jüngsten Rezession war die relativ solide finanzielle Lage des Bankensektors. Die Banken in den USA und Europa verfügen über reichlich Kapital und Liquidität und konnten den Einbruch der wirtschaftlichen Aktivität im vergangenen Jahr gut verkraften.

Die europäischen Banken mussten ihre Dividenden aussetzen. Die meisten waren aber selbst zum Höhepunkt der Krise weiterhin profitabel. Tatsächlich haben die jüngsten Ergebnisse vieler Banken die Erwartungen übertroffen, was auch daran liegt, dass die Kreditverluste weniger hoch waren als befürchtet.

Das Verbot von Kapitalausschüttungen (Dividenden und Aktienrückkäufe) führte dazu, dass die Banken überschüssiges Kapital anhäuften, das nun langsam über Dividenden an die Aktionäre zurückgegeben wird. Einige Managementteams haben sogar bereits die Wiederaufnahme von Aktienrückkäufen angekündigt oder in Aussicht gestellt.

Die solide finanzielle Verfassung des Bankensektors deutet darauf hin, dass dieser eher eine Stütze als ein Hindernis für den Aufschwung sein könnte – ganz anders als nach der globalen Finanzkrise, als sich viele Institute auf die Sanierung ihrer Bilanzen konzentrierten.

Angesichts der starken fiskalischen Unterstützung und des voll funktionsfähigen Bankensektors haben die Zentralbanken klargestellt, dass sie die Leitzinsen niedrig halten wollen, um den Aufschwung zu unterstützen. Sie erwarten dadurch auch keinen übermäßig starken Inflationsdruck.

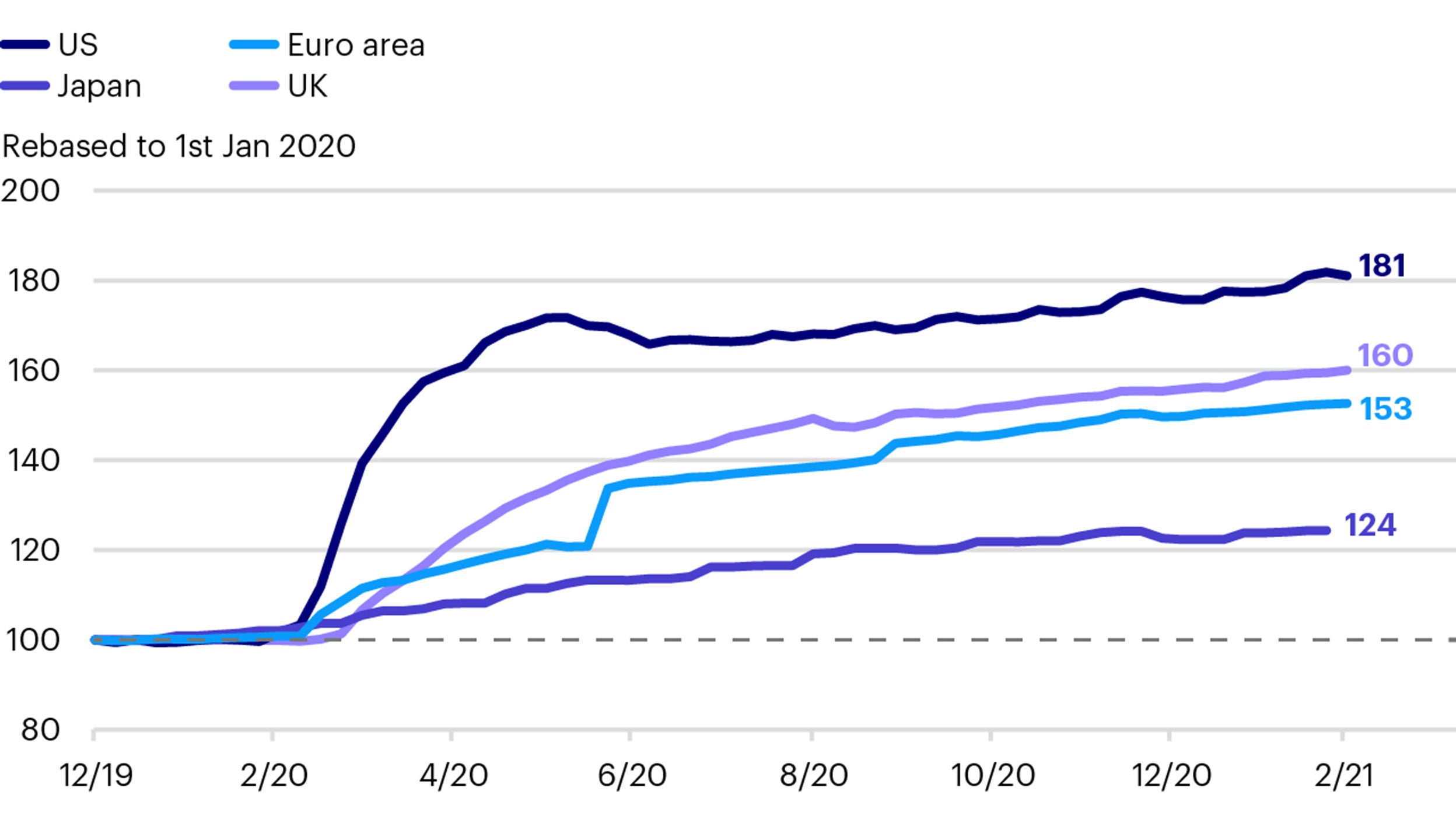

Die Zinsen liegen auf Rekordtiefständen und die Zentralbanken blähen ihre Bilanzen weiter auf. In den USA kauft die Federal Reserve immer noch jeden Monat Wertpapiere im Wert von 120 Milliarden US-Dollar an und die EZB hat ihre Assetkäufe im Rahmen des PEPP-Programms bis mindestens März 2022 verlängert.

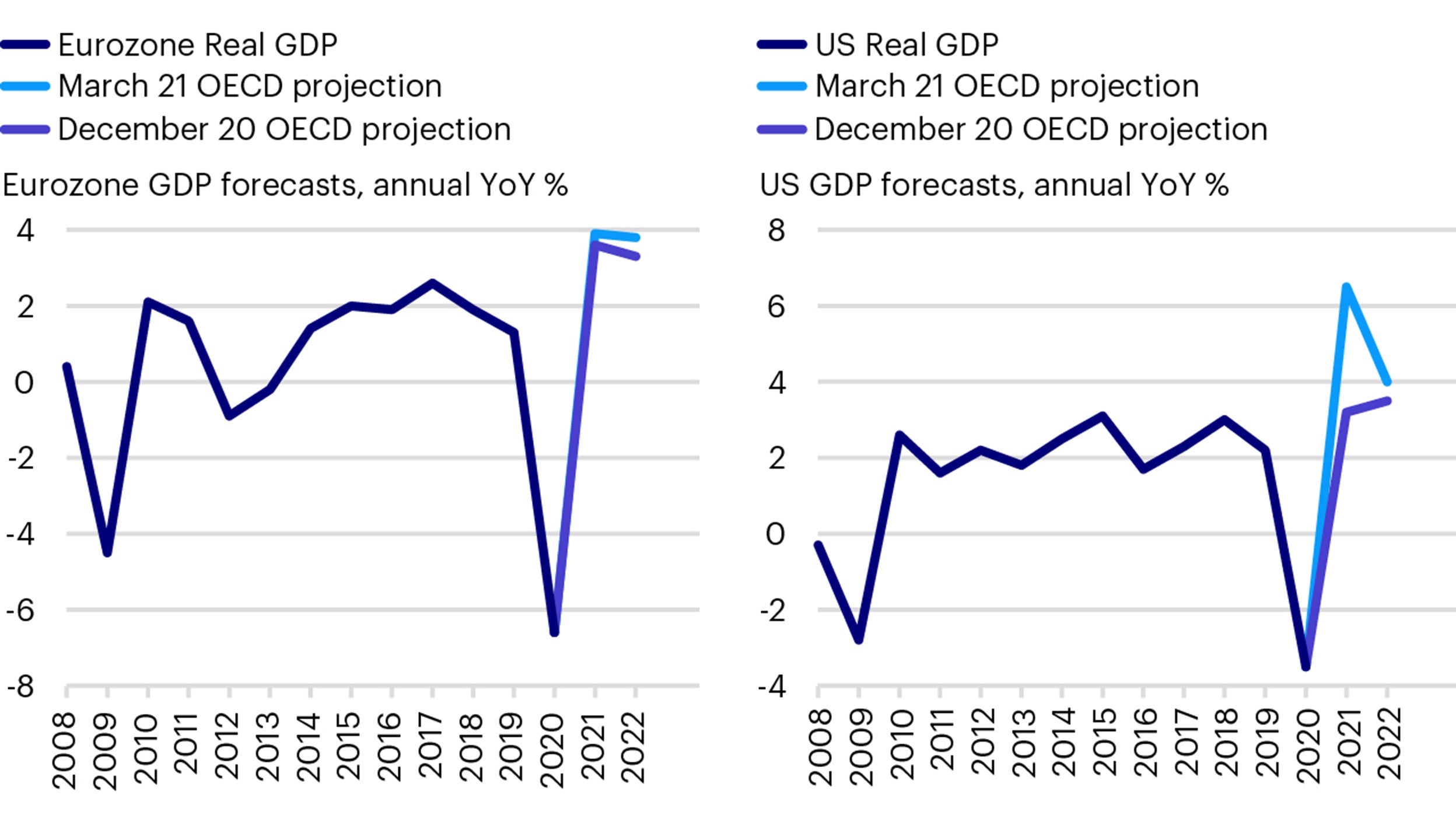

In Verbindung mit den fiskalischen Impulsen und einer aufgestauten Nachfrage führt die Wiedereröffnung der Volkswirtschaften nach den Lockdowns zu einer so starken wirtschaftlichen Erholung, dass die Prognosen vor Kurzem nach oben korrigiert wurden. In der Eurozone wird in diesem Jahr mit einem BIP-Wachstum von fast 4% gegenüber dem Vorjahr gerechnet, in den USA sogar mit mehr als 6%.

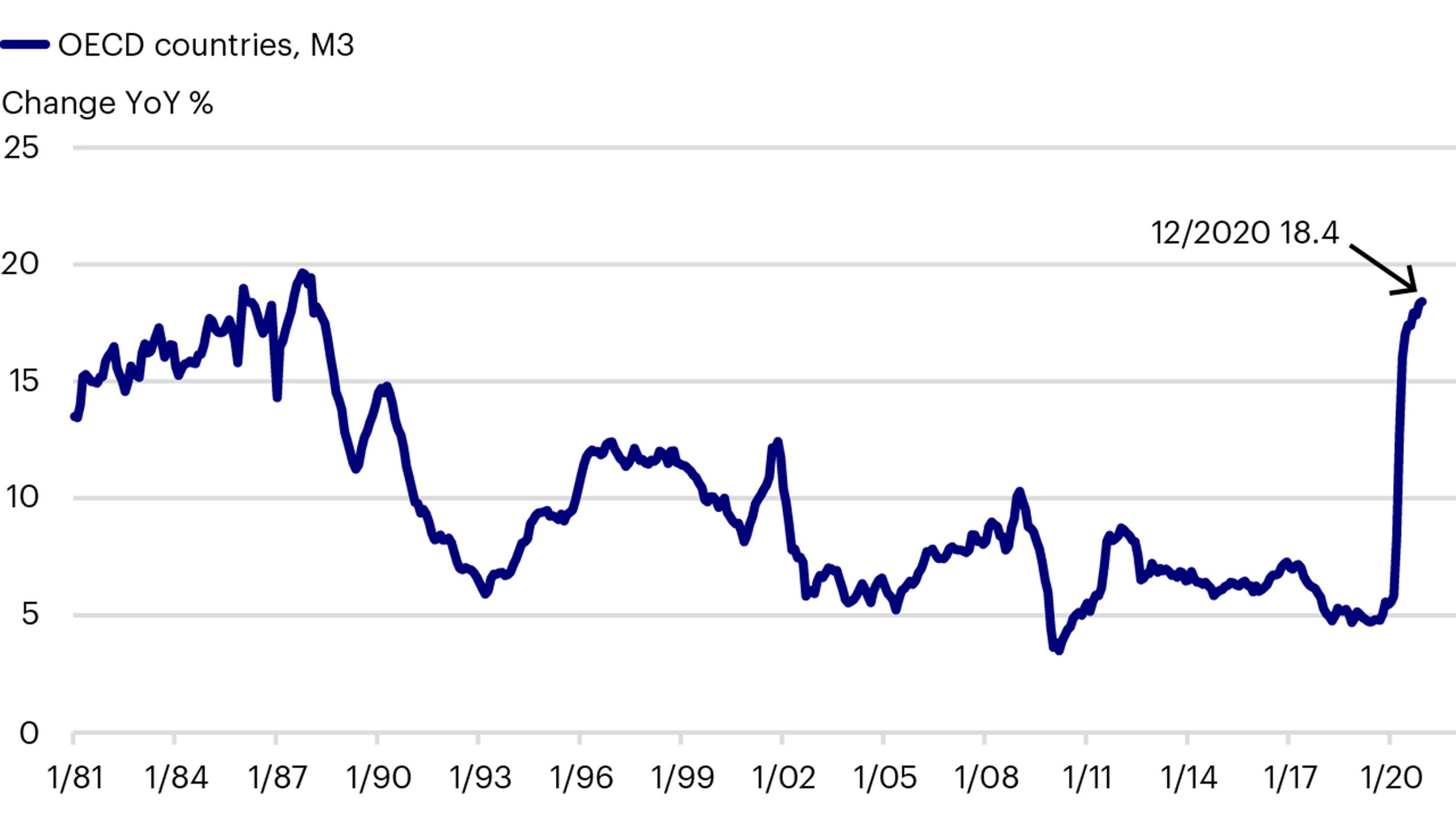

Ein weiteres interessantes Merkmal dieser Erholung ist das zuletzt explosive, durch die quantitativen Lockerungsmaßnahmen und Konjunkturpakete bedingte Wachstum der Geldmenge. In den OECD-Staaten wächst die Geldmenge M3 (das breiteste Geldmengenmaß, das Bargeld, Einlagen und liquide Finanzprodukte umfasst) derzeit so schnell wie zuletzt in den 1980er Jahren. Obwohl die Geldmenge kaum sehr viel länger so schnell wachsen wird, sollte auch ein lediglich erhöhtes Geldmengenwachstum zu einem höheren nominalen Wachstum führen.

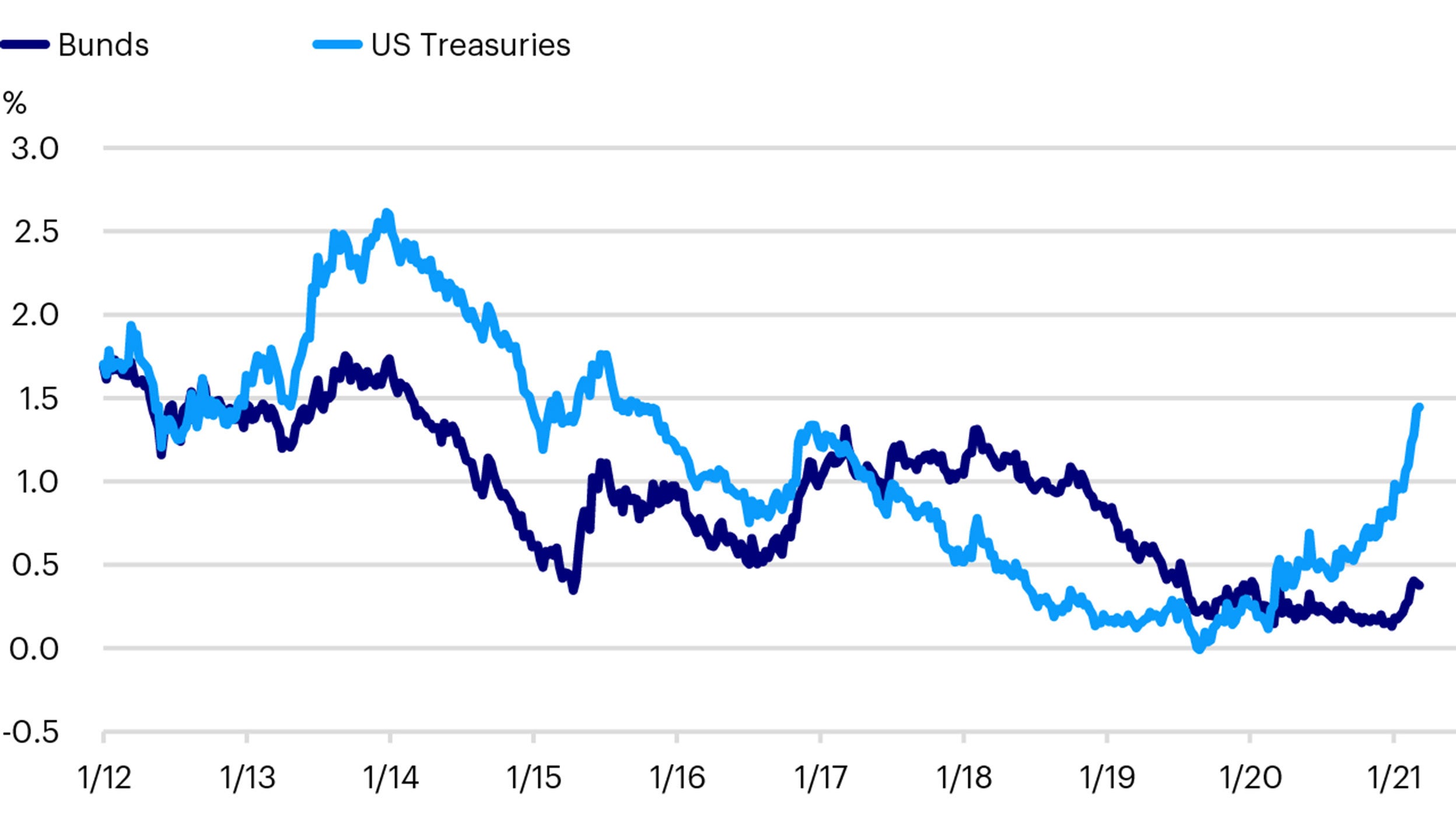

In Reaktion auf diese Hinweise auf eine wirtschaftliche Erholung und das Geldmengenwachstum beginnen die Investoren an den Staatsanleihemärkten bereits, ein höheres künftiges Nominalwachstum einzupreisen, indem sie am längeren Ende des Laufzeitenspektrums höhere Renditen verlangen. Dadurch werden die Zinsstrukturkurven steiler.

Die Versteilung der Zinskurve hat an den Staatsanleihemärkten zu Verlusten geführt. Der ICE BofA Euro Government Index zum Beispiel liegt in der Betrachtung seit Jahresanfang mit -2,5% im Minus und der ICE BofA All Maturity US Government Index mit -2,9%.

Aufgrund der engen Kreditspreads haben auch bonitätsstärkere Unternehmensanleihen Verluste eingefahren. Der ICE BofA Euro Corporate Index zum Beispiel liegt mit -0,9% im Minus. Dagegen haben höher verzinsliche Anleihen, die weniger von der Duration betroffen sind und höhere Erträge liefern, eine positive Performance verzeichnet und der High-Yield-Markt liegt seit Jahresanfang 2021 mit gut 1% im Plus.

Für Aktien – vor allem solche, die in konjunkturellen Aufschwungphasen generell gut laufen – ist das aktuelle Wirtschafts- und Marktumfeld hingegen attraktiv. So ist es neben dem allgemeinen Aufwärtstrend an den Aktienmärkten in den letzten Monaten auch erstmals seit mehreren Jahren zu einer Outperformance von zyklischen Titeln und Value-Aktien gekommen.

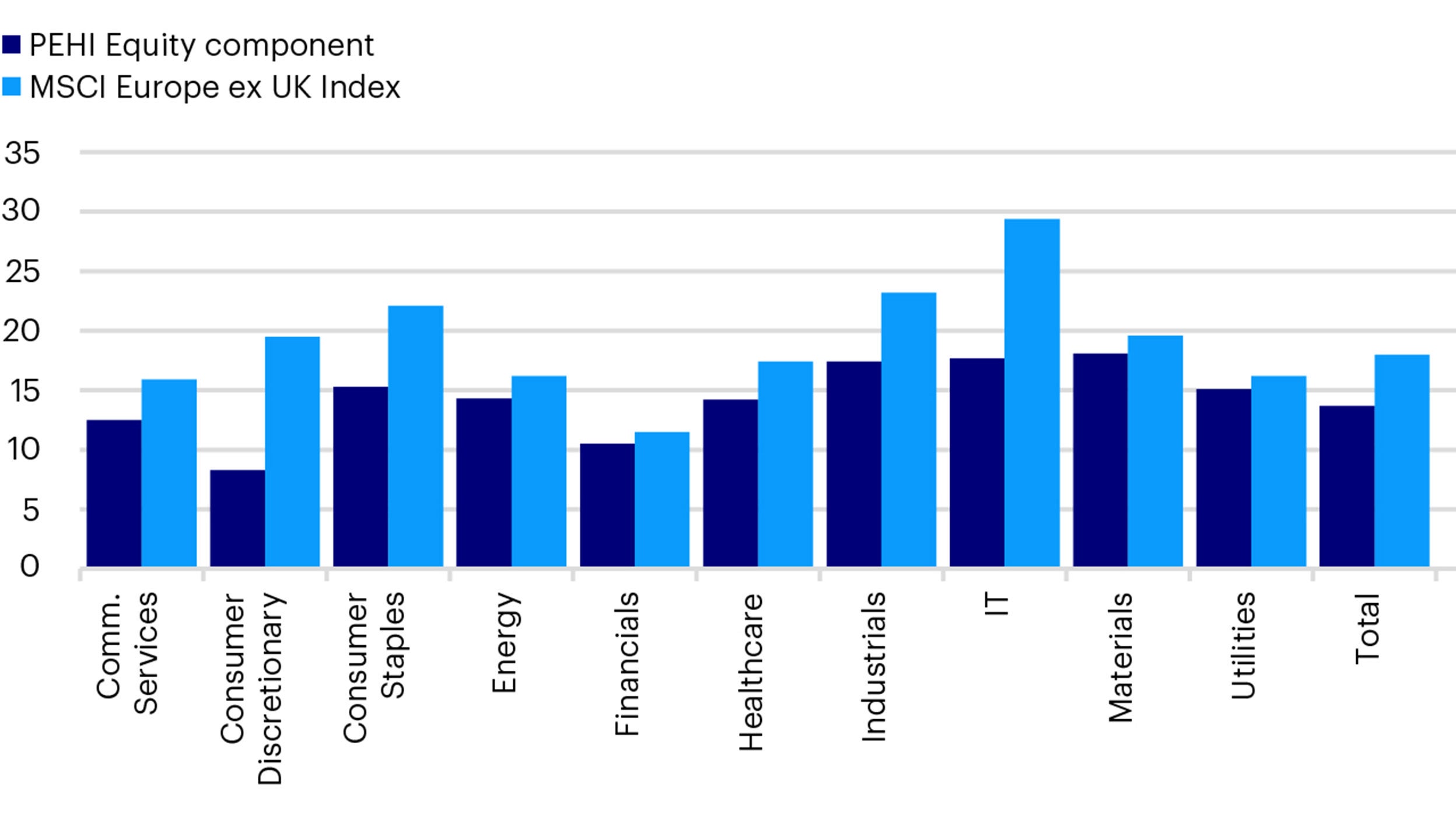

Die Aktienkomponente macht ein Fünftel des Fonds aus und umfasst in der Regel

45 bis 55 Positionen.

| Aktien – Branchenexposure | Fonds | Index | Differenz |

| Kommunikationsdienstleistungen | 9,7 | 3,9 | 5,8 |

| Versorger | 8,1 | 4,6 | 3,6 |

| Finanzdienstleistungen | 18,6 | 16,5 | 2,1 |

| Industrie | 16,0 | 14,6 | 1,4 |

| Energie | 6,2 | 4,8 | 1,4 |

| Gesundheit | 14,8 | 13,8 | 1,0 |

| Werkstoffe | 9,4 | 8,6 | 0,8 |

| Basiskonsumgüter | 13,0 | 12,3 | 0,7 |

| Informationstechnologie | 6,8 | 7,9 | -1,1 |

| Immobilien | 0,0 | 1.3 | -1,3 |

| Zyklische Konsumgüter | 4,9 | 11.7 | -6,8 |

Quelle: Invesco, Stand: 31. Januar 2021.

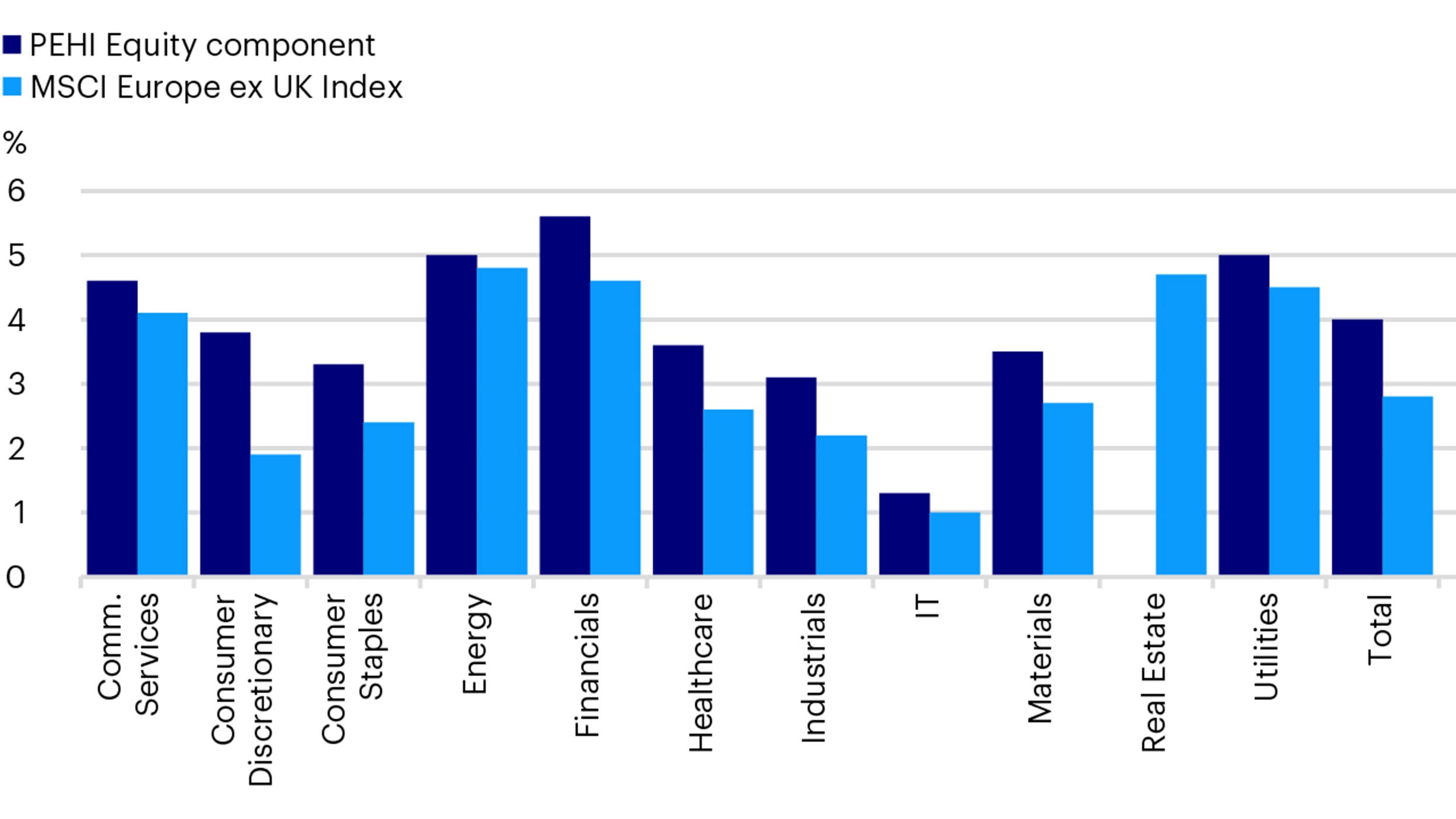

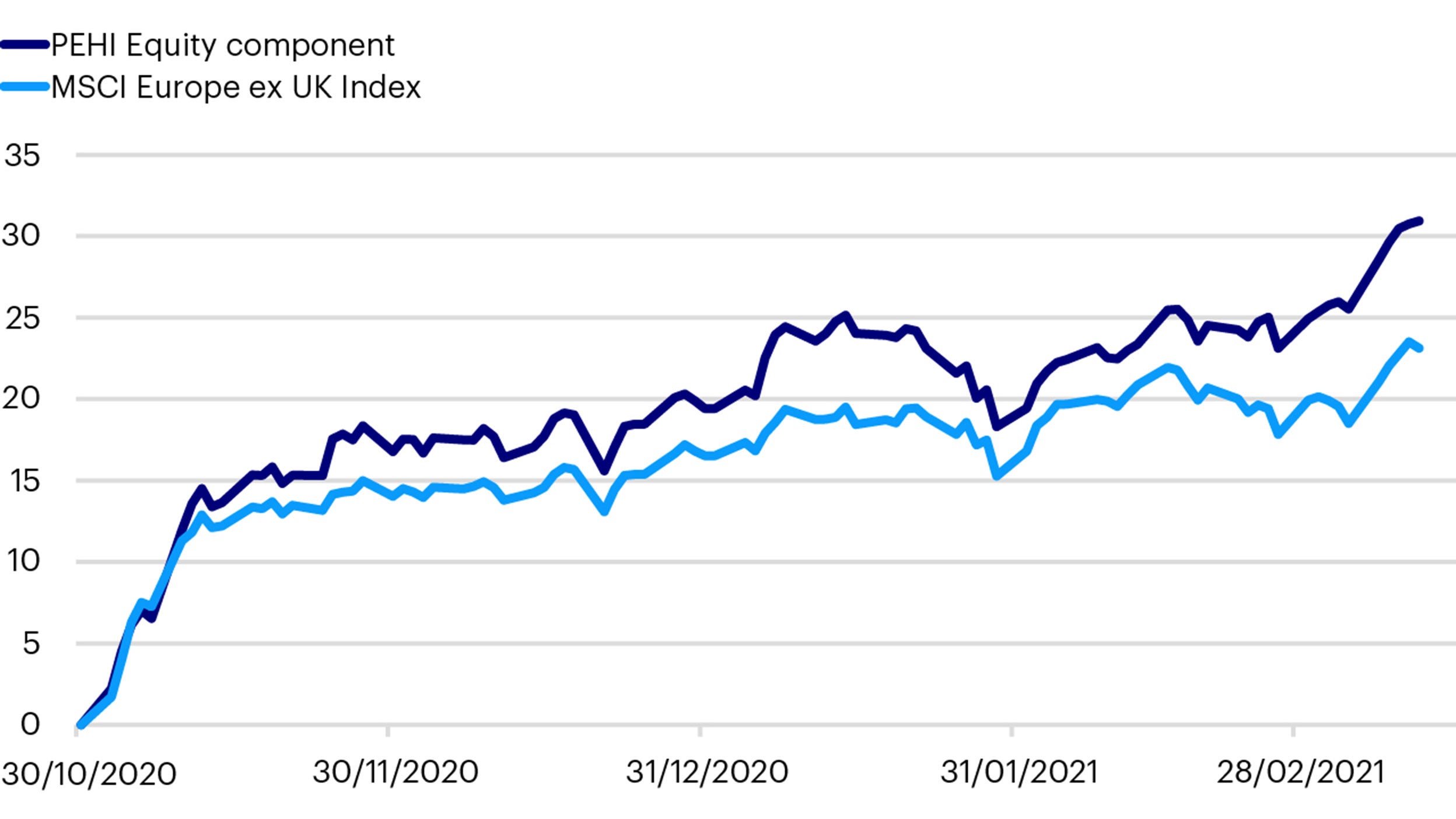

Durch die Fokussierung auf regelmäßige Erträge ist auch die Dividendenrendite der Aktienkomponente durchweg höher als die des MSCI Europe ex UK Index.

Obwohl der Fokus der Aktienkomponente auf regelmäßigen Erträgen liegt, spielt die Bewertung im Investmentprozess ebenfalls eine große Rolle. Dadurch sind die KGVs durchweg niedriger als die des Index.

Diese Fokussierung auf Aktien mit höheren Dividenden und attraktiveren Bewertungen verdeutlicht den Stilschwerpunkt der Aktienkomponente – im Zuge der allgemeinen Outperformance von Value-Aktien haben sich auch die Aktien im Fonds überdurchschnittlich entwickelt.

Europäische Aktien haben begonnen zu steigen und unserer Ansicht nach spricht einiges dafür, dass dieser Trend andauern wird. Der konjunkturelle Aufschwung dürfte sich fortsetzen, wenn die Volkswirtschaften wieder hochgefahren werden, die fiskalische Unterstützung beibehalten wird, die Zinsen niedrig gehalten werden und die Geldmenge wächst. Trotzdem sind die Bewertungen an den europäischen Aktienmärkten nach ihrer längeren Schwächephase weiterhin attraktiv. In besonderem Maße gilt dies für Value-Titel.

In einem Umfeld niedriger Anleiherenditen stärken die Aktienpositionen des Pan European High Income Fund die regelmäßigen Erträge. Gleichzeitig liefern die Aktienpositionen des Fonds ein hohes Kapitalwachstum, während durationssensitive Anleihen Verluste verzeichnen.

Wir sind davon überzeugt, dass der Pan European High Income Fund einen wichtigen Baustein von Kundenportfolios darstellen kann. Dank seiner Diversifikation kann er bei unterschiedlichen Marktbedingungen regelmäßige Einnahmen und Renditen liefern. Obwohl die Aussichten für die Anleihemärkte in diesem Jahr bescheiden sind, sehen wir den Fonds aufgrund seiner geringeren Durationssensitivität und seines Engagements in attraktiv bewerteten europäischen Aktien optimistisch.

Der Wert von Anteilen kann schwanken. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten.

Schuldtitel unterliegen einem Kreditrisiko. Dieses Risiko bezieht sich auf die Fähigkeit des Schuldners, die Zinsen und das Kapital bei Fälligkeit zurückzuzahlen. Änderungen an Zinssätzen führen zu Schwankungen des Fondswerts. Der Fonds wird in Derivate (komplexe Instrumente) investieren, die gehebelt sind. Dies kann zu starken Schwankungen des Fondswerts führen. Der Fonds kann große Mengen von Schuldtiteln halten, die eine niedrigere Kreditqualität haben und zu starken Schwankungen des Fondswerts führen. Der Fonds kann in notleidende Wertpapiere (Distressed Securities) investieren, die einem erheblichen Kapitalverlustrisiko unterliegen. Der Fonds kann in Zwangswandelanleihen investieren, was ein erhebliches Kapitalverlustrisiko durch bestimmte auslösende Ereignisse zur Folge haben kann. Der Fonds kann dynamisch über Anlagen/Anlageklassen hinweg investieren.

Dies kann zu gelegentlichen Änderungen des Risikoprofils, zu einer Underperformance und/oder zu höheren Transaktionskosten führen.

Die in diesem Material dargestellten Prognosen und Meinungen sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

Dieses Marketingdokument stellt keine Empfehlung dar, eine bestimmte Anlageklasse, Finanzinstrument oder Strategie, zu kaufen oder verkaufen. Das Dokument unterliegt nicht den regulatorischen Anforderungen, welche die Unvoreingenommenheit von Anlageempfehlungen/Anlagestrategieempfehlungen sowie das Verbot des Handels vor der Veröffentlichung der Anlageempfehlung/Anlagestrategieempfehlung vorschreiben.