投資變簡單

不要持有過多現金而錯過投資良機。長期來看,需要透過其他資產類別來增加財富,立即觀看影片以了解更多。

不要持有過多現金而錯過投資良機。長期來看,需要透過其他資產類別來增加財富,立即觀看影片以了解更多。

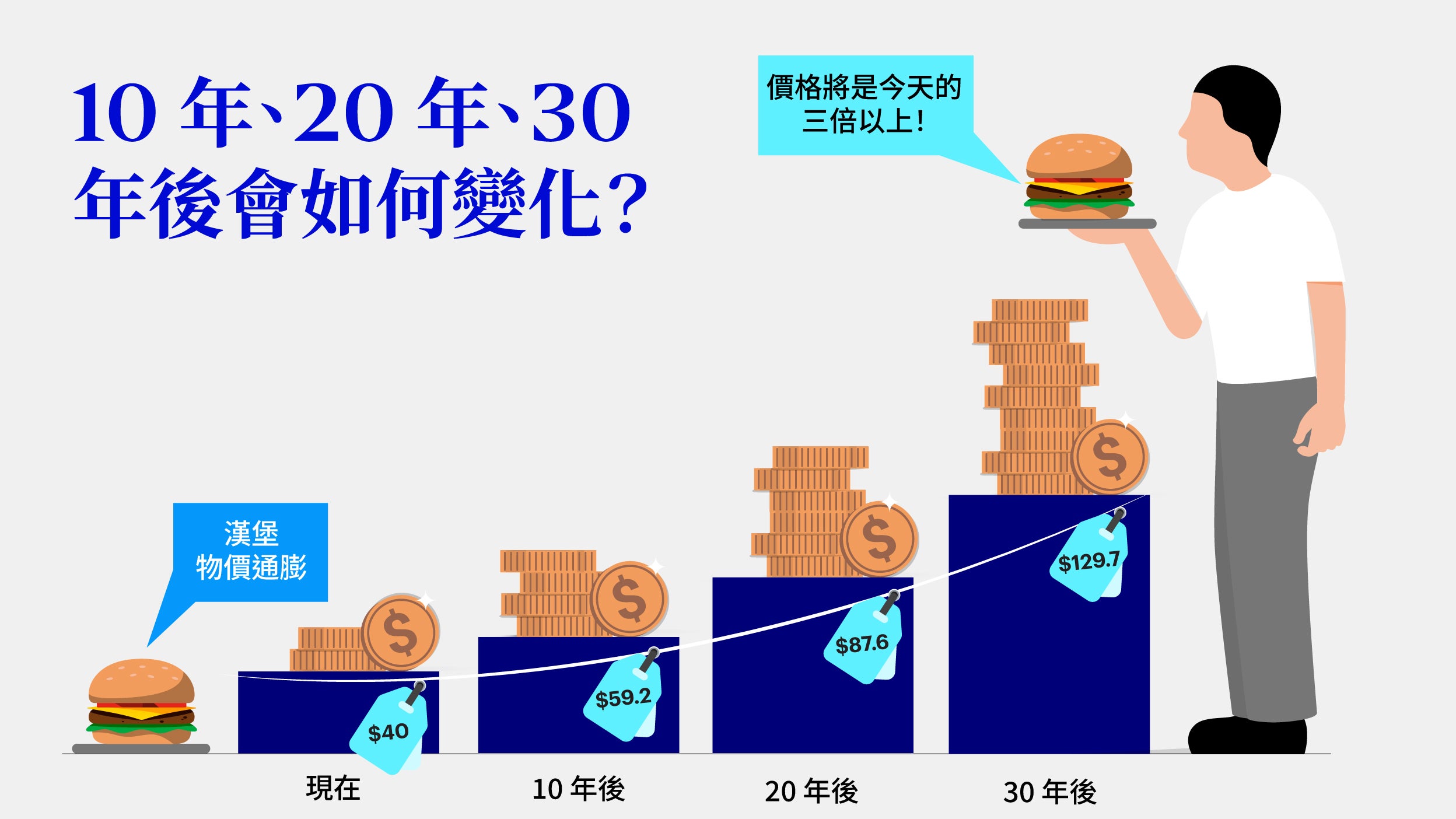

假設你今天可以用 40元購買一份漢堡套餐,而每年通膨率為 4%。明年,同樣的漢堡套餐價格將上漲 4%,達 41.6元。這看似不多,但隨著時間的推移,通膨將大幅推升漢堡套餐的價錢。

資料來源:景順,截至 2024 年 7 月 31 日。僅供說明用途。

結論:持有過多現金確實存在我們不能忽視的風險。長遠而言,我們需要透過其他資產類別來增加財富。

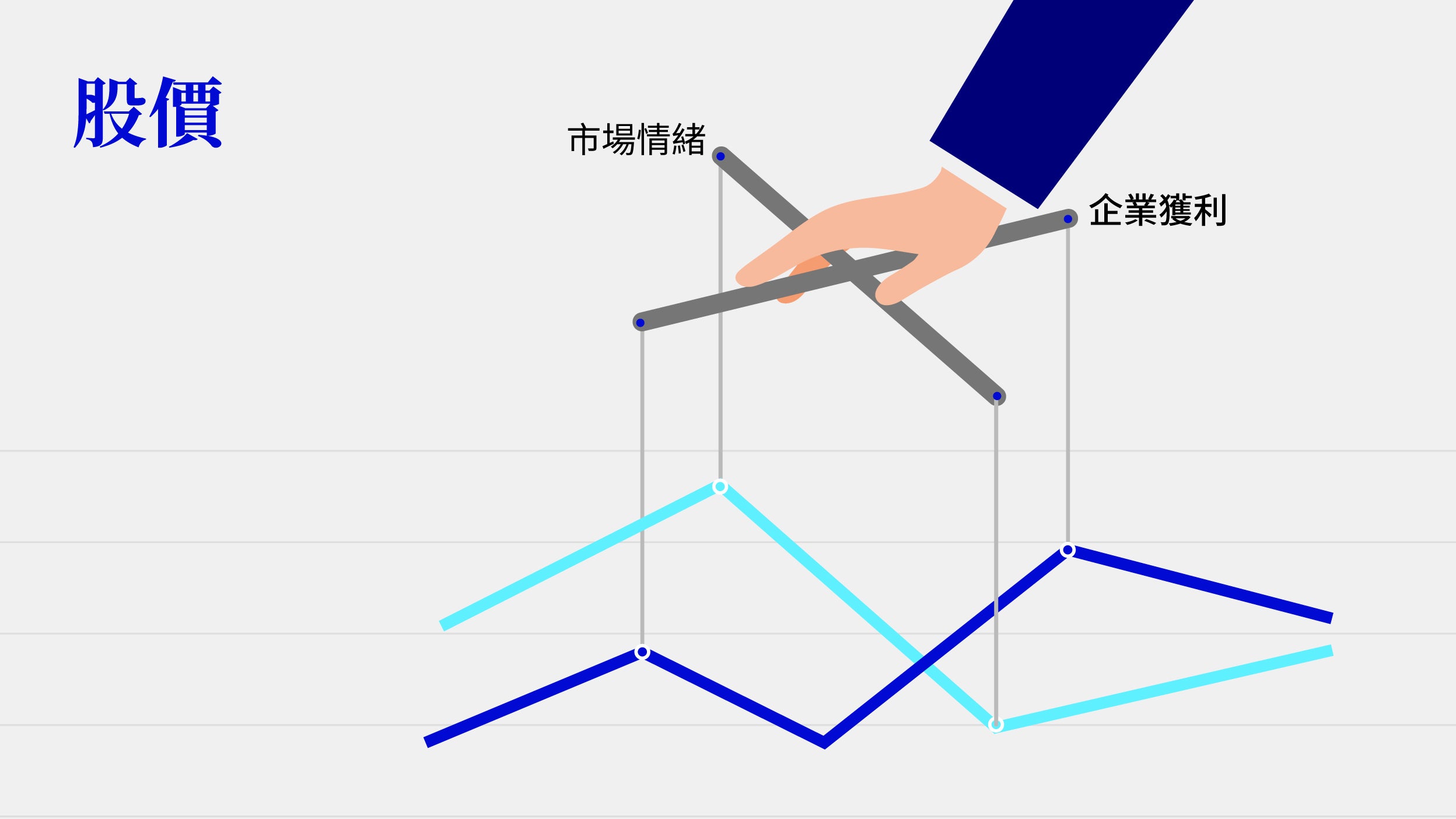

僅供說明用途。

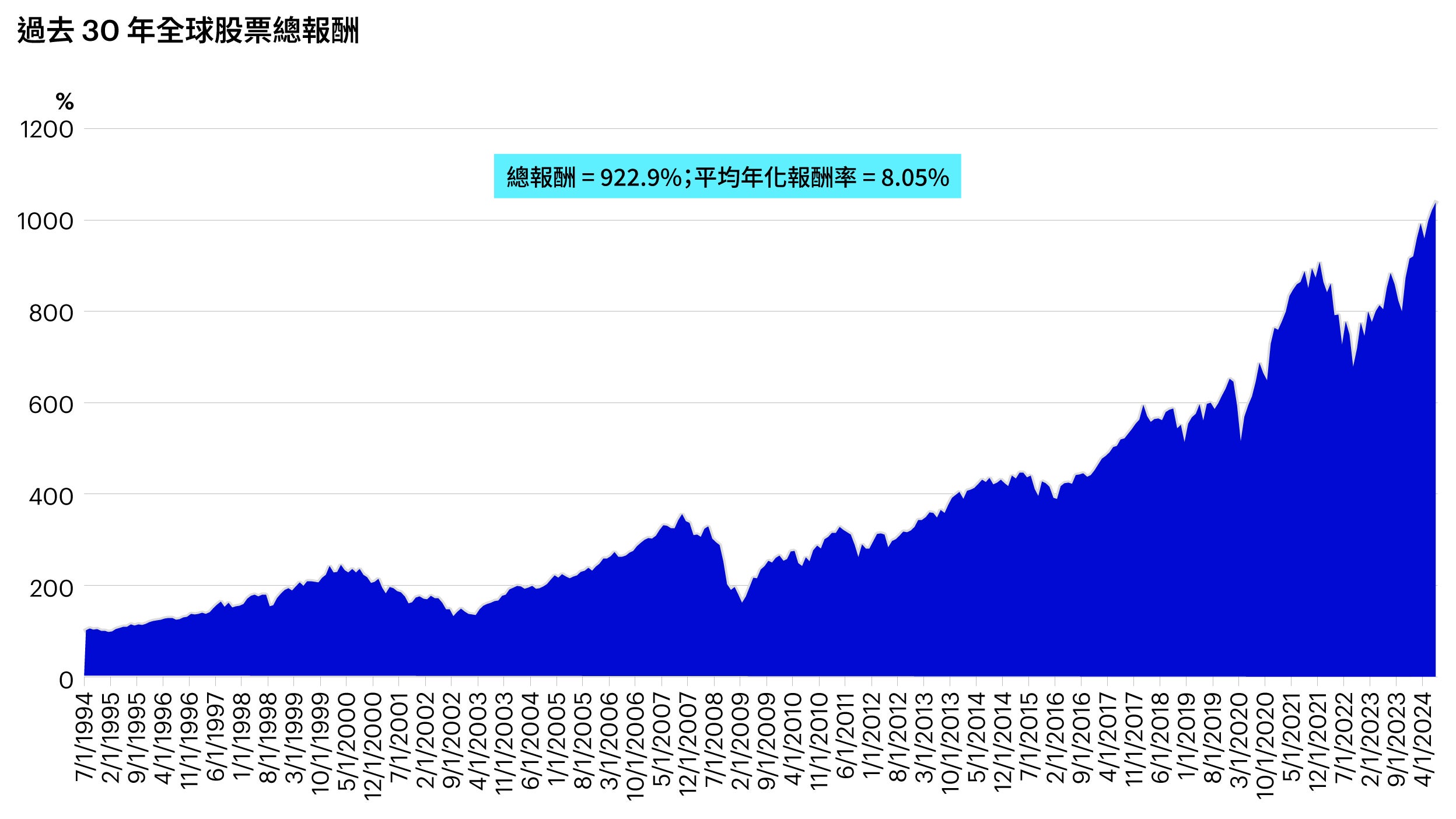

全球股票以 MSCI 所有國家世界指數為代表。指數表現(以 100 為基數)。資料來源:彭博數據,截至 2024 年 7 月 31 日。僅用於說明目的。不能直接投資於指數,過去的表現並非將來報酬的指引。

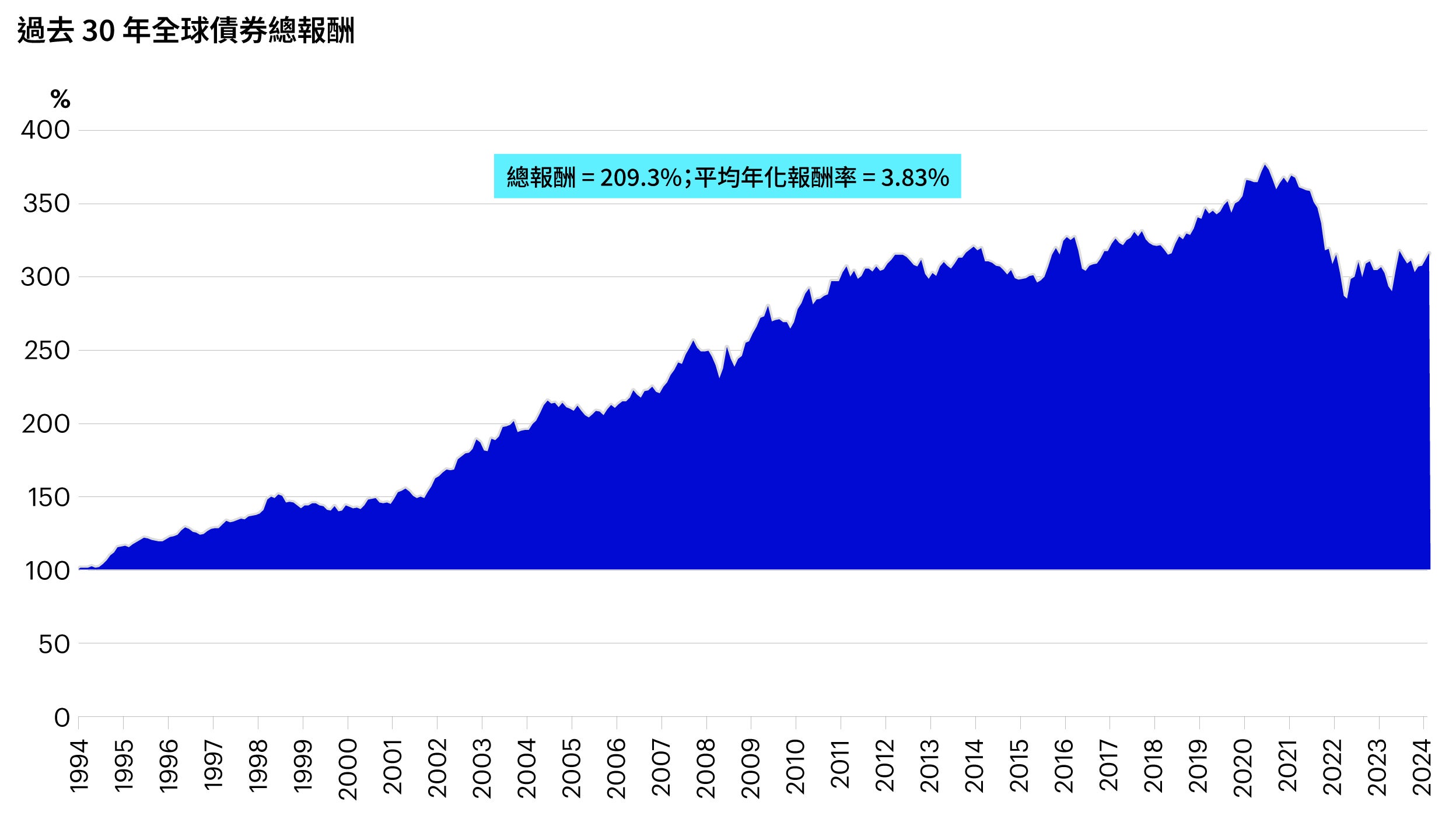

全球債券以彭博全球綜合總報酬指數為代表。指數表現(以 100 為基數)。

資料來源:彭博數據,截至 2024 年 7 月 31 日。僅用於說明目的。不能直接投資於指數,過去的表現並非將來報酬的指引。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

Inv24-0318

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。