中国とデフレ圧力—(1)生成メカニズムと政策対応

要旨

企業レベルではデフレ状態が継続

中国経済の弱さが継続する中、中国で生成されたデフレ圧力がグローバルな影響を及ぼすリスクを警戒すべき局面が訪れています。中国のPPI(生産者物価)上昇率はこのところ継続的にマイナス圏にある一方、肉類を除くCPI(消費者物価)上昇率も0%台前半で推移しています。

不動産不況とそれへの政策対応が供給過剰を生んだ

製造業による積極的な投資は、不動産不況によって悪影響を受ける中国経済の成長をサポートするという、短期的に重要な役割を果たしました。しかし、これは、製造業における供給能力を高めることで、不動産不況が直接影響する形で供給過剰に陥った鉄鋼、化学などのセクターだけではなく、その他の製造業セクターでの供給過剰問題を悪化させてしまったと考えられます。中国国内での供給過剰問題が深刻化したことで、中国からの低価格での輸出が増加したのは必然でした。

中国人民銀行は大規模な資金供給を続ける公算

中国当局は今後さらに政策金利を段階的に引き下げる公算が大きいと考えられます。特別地方債や超長期特別国債の大規模な追加発行が必要になる場合には、預金準備率の引き下げ、あるいは中期貸出ファシリティーによる銀行への資金供給が合わせて実施されていくとみられます。また、将来的には、量的緩和(QE)政策の導入による資金供給も視野に入ると予想されます。

企業レベルではデフレ状態が継続

中国経済の弱さが継続する中、中国で生成されたデフレ圧力がグローバルな影響を及ぼすリスクを警戒すべき局面が訪れています。本号では、デフレ圧力の生成された背景について、政策対応に起因する背景を含めて議論するとともに、中国の金融政策に及ぼすインパクトについて議論したいと思います。

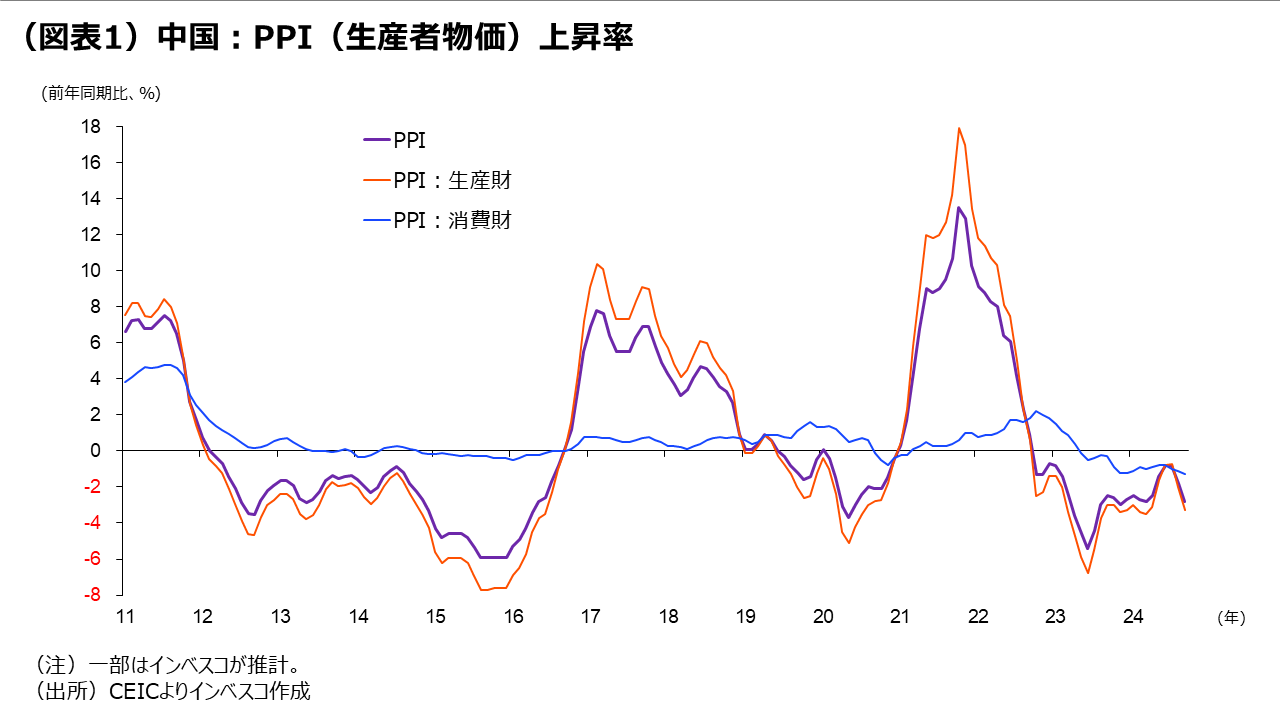

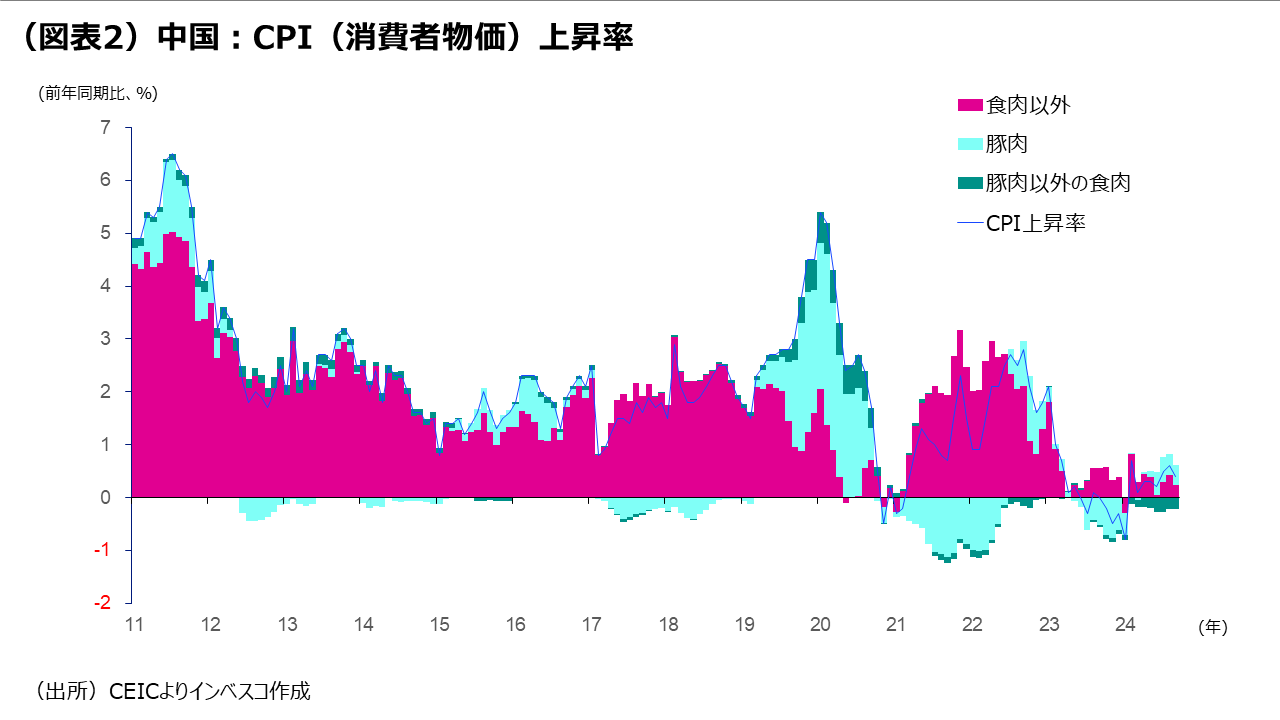

中国経済でデフレ的な圧力が増しているのは、2021年後半からの不動産不況の始まりに伴って、不動産関連投資の減少が様々な部門に波及するとともに、消費マインドの冷え込みが民間消費の減速につながってきたことが主因です。供給過剰・需要不足の問題が表面化したことで、企業部門におけるデフレ圧力が鮮明となりました。前年比でみた中国のPPI(生産者物価)上昇率は2022年10月にマイナスに転じて以来、直近(2024年9月)までマイナス圏にあります。生産者物価上昇率がマイナス圏にあるのは生産財だけではなく、消費財についても同様です(図表1)。前年同月比でみた中国のCPI(消費者物価)上昇率は2024年2月以降、プラス圏にあり、その意味では中国経済はデフレの状態になはないと言えるかもしれません(図表2)。しかし、価格変動が大きい食肉を除くCPI上昇率は9月において0.2%に過ぎず、中国経済はデフレへの入り口に差しかかっていると考えられます。

不動産不況とそれへの政策対応が供給過剰を生んだ

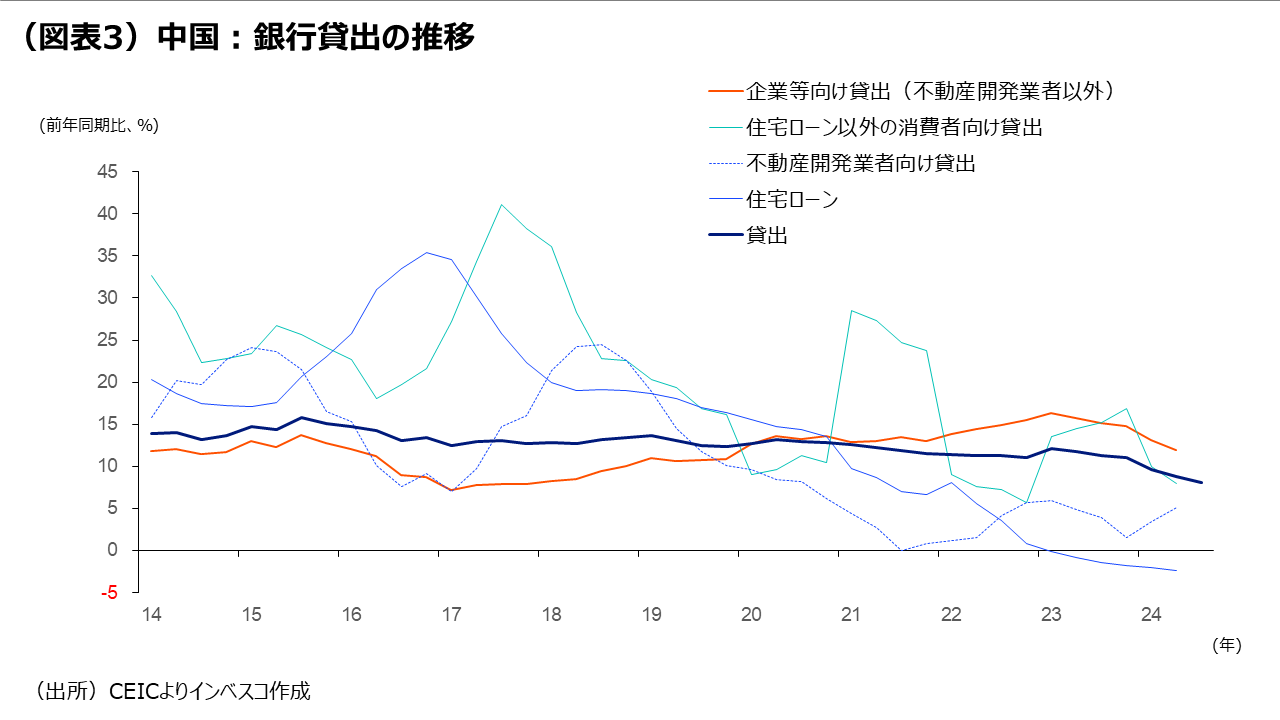

中国においてデフレ圧力が生じている背景として重要なのは、不動産不況だけではありません。不動産不況による需要不足を補うために打たれた様々な政策対応そのものがいっそうのデフレ圧力をもたらしています。中国当局は金融機関に対して、企業の付加価値を向上させるための投資資金を積極的に融資するよう指導してきました。そのために、実質GDP成長率が減速したにもかかわらず、不動産関連以外の貸出残高の前年同月比での伸び率は2024年6月末で12.0%という高水準でした(図表3)。また、中国当局はイノベーションを促進する観点から製造業による設備投資を支援してきました。

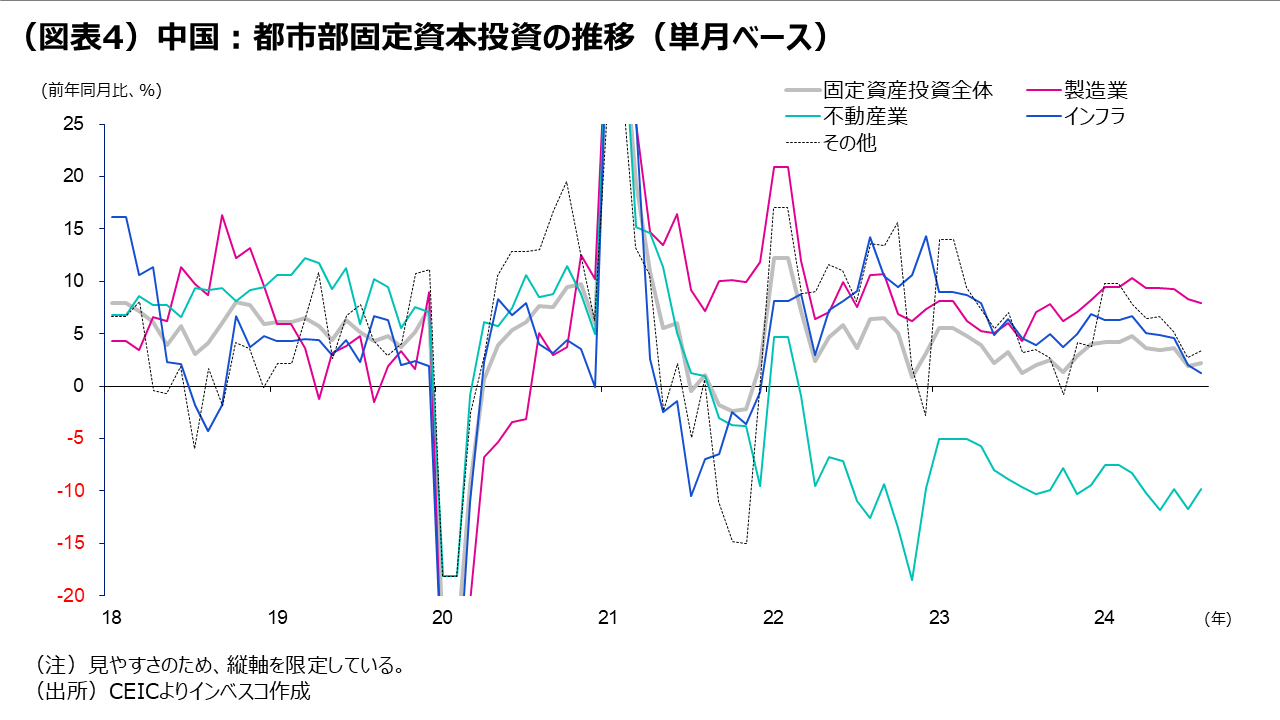

地政学的なリスクの高まりを反映して、外資系企業が中国での投資に慎重になってきた点も、当局によるこうした指導の背景にあったと考えられます。外資による投資額は、2023年が前年の水準を下回ったのに続き、2024年1-8月においては前年同期比で31.5%減少しました。金融面での後押しもあり、製造業による都市部固定資産投資は、2023年央以降、インフラ投資を抜いて主要業種中で最も速いペースで増加してきました。製造業による投資の伸び率は直近(2024年8月)においては、前年同月比で8.0%に達しています(図表4)。最近の製造業による投資の伸び率が中国の鉱工業生産の伸び率を上回っている(鉱工業生産の前年同月比での伸び率は2024年8月で4.5%でした)ことをふまえると、生産が増加する以上に生産能力が増えている可能性が高いと思われます。

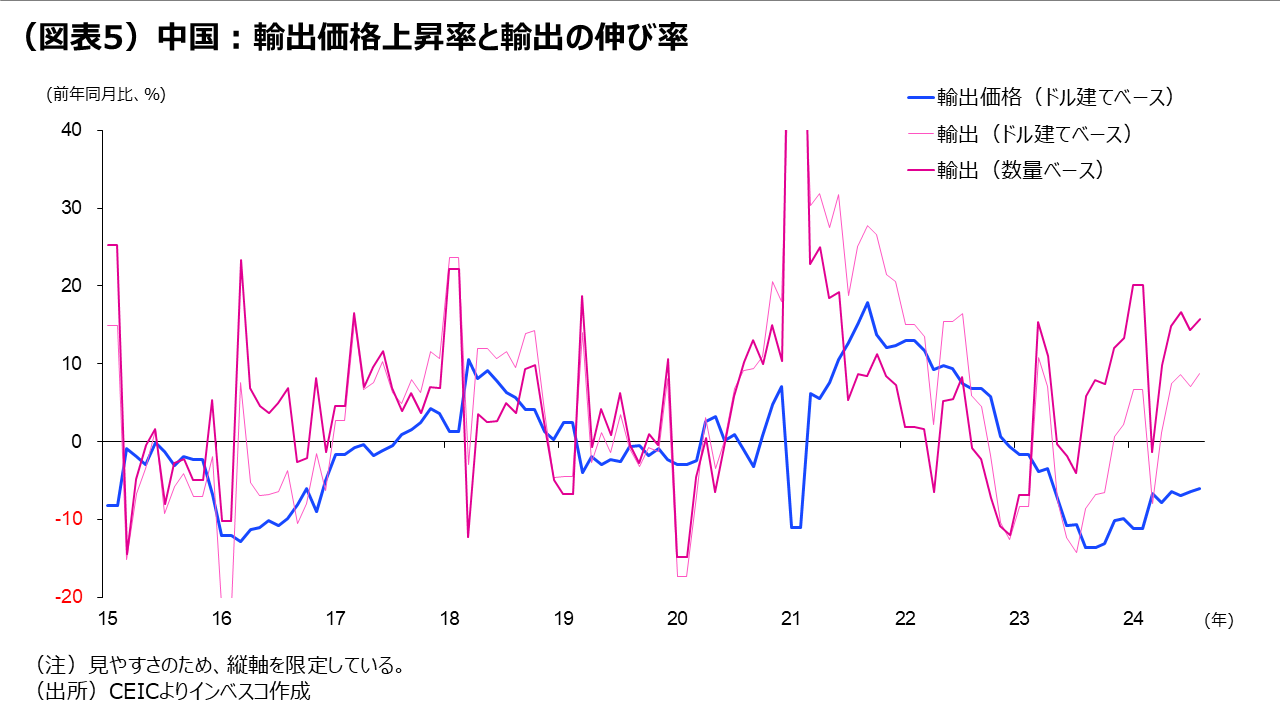

以上の点から、製造業による積極的な投資は、不動産不況によって悪影響を受ける中国経済の成長をサポートするという、短期的に重要な役割を果たしはしたものの、製造業における供給能力を高めることで、不動産不況が直接影響する形で供給過剰に陥った鉄鋼、化学などのセクターだけではなく、その他の製造業セクターでの供給過剰問題を悪化させてしまったと考えられます。一方、中国国内での供給過剰問題が深刻化したことで、中国からの低価格での輸出が増加したのは必然でした。前年同月比でみた中国からの輸出価格(ドルベース)は、2022年末からマイナス圏に転じ、2023年広範囲は二桁のマイナスとなりました。輸出価格の低下は直近まで継続しています(図表5)。

中国人民銀行は大規模な資金供給を続ける公算

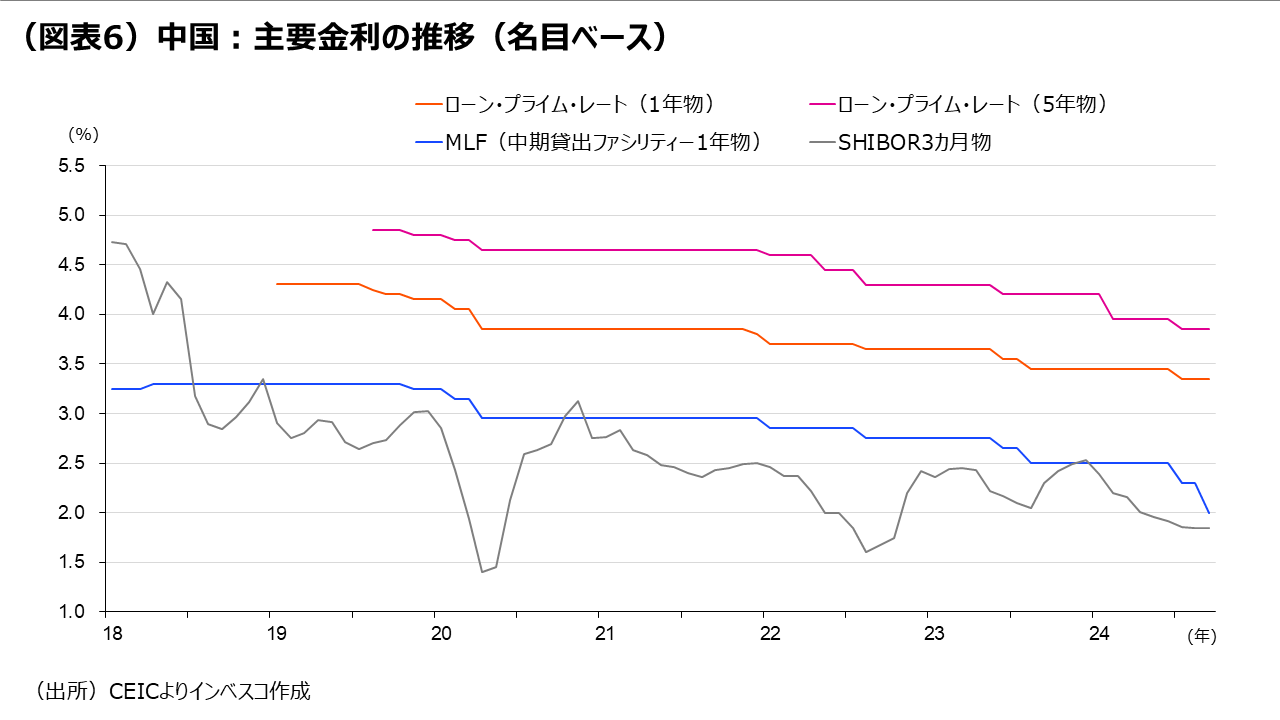

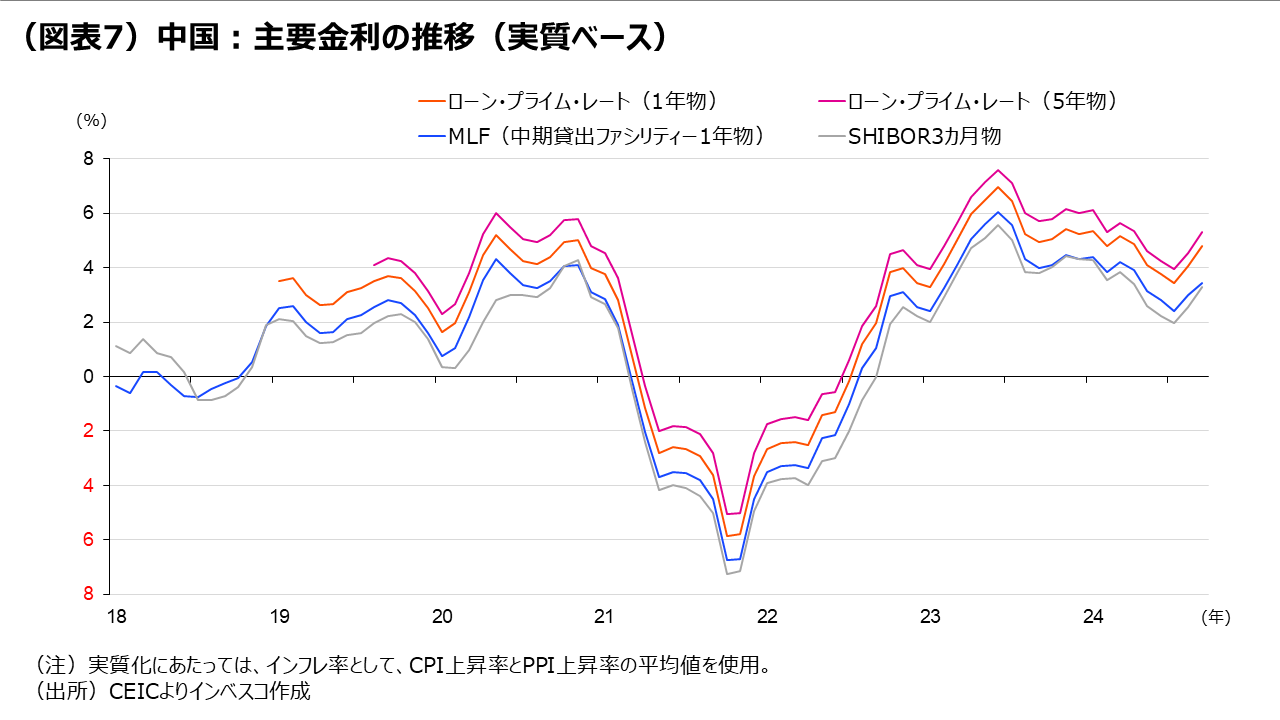

デフレ圧力が強まる経済での金融政策は、継続的な利下げになることが多く、中国もその例外ではありません。中国のローンプライムレート(1年物)は2022年初以降、5回にわたって引き下げられました(図表6)。9月下旬に公表された大規模な金融政策パッケージの方針の下で、近日中に追加的に引き下げられる見通しです。一方、インフレ率が低下したことで、実質ベースでの貸出金利はなお比較的高い水準にあることから(図表7)、中国当局は今後さらに政策金利を段階的に引き下げる公算が大きいと考えられます。利下げは、主として、①需要を喚起する、➁実質金利を低下させる—という2つの観点から継続されていくとみられます。

ところで、仮に金融機関が多くの不良債権を抱える状況になれば、その観点からも利下げが望ましい状況となりますが、中国の商業銀行の不良債権比率2024年6月末時点で1.56%と低水準であり、現時点ではその必要はありません。中国の藍仏安財政相は12日の記者会見で、特別国債の発行により調達した資金を国有大手銀行の資本に注入すると発表しましたが、これは、①当局が実施する利下げなどの措置に伴って金融機関の利ザヤが縮小してしまうことや、➁銀行が注入された資本を使って特別地方債などの公的債券を購入できるようにすること―が念頭にあると考えられます。➁については、預金準備率の引き下げによる資金の捻出も可能であることから、今回の資本注入策の実施後に、特別地方債や超長期特別国債の大規模な追加発行が必要になる場合には、預金準備率の引き下げ、あるいは中期貸出ファシリティーによる銀行への資金供給が合わせて実施されていくとみられます。将来、これらの手段だけでは円滑な資金供給が困難になる場合には、量的緩和(QE)政策の導入による資金供給が視野に入ると思われます。

金融市場では、中国当局による大規模な財政政策の実施についての期待が高まっていますが、実際に大規模経済対策が実施される場合には、政府支出の増加に伴って発行される公的債券の発行を円滑に実施するために中国人民銀行が一定の役割を果たすことが予想されます。なお、本稿の続きとして、別途、中国発のデフレによるグローバルな影響についての議論をさせていただく予定です。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-128