Diensten van Invesco Solutions

De missie van het Solutions-team is om cliënten te helpen bij het oplossen van eenvoudige en complexe uitdagingen, door gebruik te maken van het brede scala aan capaciteiten dat Invesco biedt. In het kader hiervan leveren wij een uitgebreide reeks diensten en oplossingen. Vaak vertrouwen cliënten op inzichten van Invesco Vision, ons eigen analysesysteem, en aannames voor de kapitaalmarkt die meer dan 180 activaklassen omvatten. In andere gevallen zoeken ze naar maatoplossingen, met als doel om positieve beleggingresultaten te behalen.

Hieronder vindt u meer informatie over onze expertise.

Maatoplossingen

Wij werken als een verlengstuk van uw team en ontwikkelen multi-asset oplossingen die zijn afgestemd op uw doelstellingen. Dit kunnen zijn:

- Strategieën om de gewenste resultaten te behalen, inclusief streefdata en oplossingen voor doelgerichte risico’s.

- meerdere alternatieve oplossingen via Invesco’s platform voor alternatieve beleggingen

- Wereldwijde tactische assetallocatie en factorrotatie

- Cashflow-bewuste strategieën

- Institutionele indexering

- Afgeleide overlays

- Beheerde volatiliteitstrategieën

Portefeuilleanalyse en adviesdiensten

Portefeuillebeheer wordt steeds uitdagender. De markten worden steeds complexer, de technologie ontwikkelt zich en de dagelijkse nieuwsstroom neemt toe. Dit kan meer verwarring dan duidelijkheid scheppen. Bovendien kijken meer beleggers buiten de openbare markten om naar alternatieve beleggingen om aan verplichtingen te voldoen en om de volatiliteit te beperken.

Om hierbij te helpen, hebben we onze eigen geavanceerde technologische oplossing ontwikkeld, Invesco Vision. Dit is een portefeuille-, onderzoeks- en analytics-platform. Vision bepaalt optimale beleggingstrategieën door de risico- en rendementsfactoren en de blootstelling aan een reeks factoren te identificeren. Vision kan stress-tests van portefeuilles uitvoeren en "what if"-scenario's uitvoeren om te leren hoe verschillende variabelen de resultaten van beleggingen beïnvloeden, voor interactieve portefeuilleanalyse ter plaatse.

Onze ervaren beleggingsprofessionals werken als een verlengstuk van het personeel om maatoplossingen te ontwikkelen waarmee beleggers de door hen gewenste beleggingsresultaten kunnen behalen. Wij combineren een resultaatgerichte focus met Vision analytics om een breed scala aan maatoplossingen te ontwikkelen, die zijn afgestemd op de doelstellingen van beleggers.

Voorbeelden van echte cliënten omvatten advies over strategische en tactische assetallocatie, selectie van beheerders op openbare en private markten, indexoplossingen, beheer van verplichtingen, overwegingen met betrekking tot regelgeving en het aangaan van strategische partnerschappen.

Bij het samenstellen en optimaliseren van portefeuilles helpt Invesco Vision ons rekening te houden met:

- Absoluut versus relatief risico

- Gemiddelde-variantieoptimalisatie versus robuuste optimalisatie

- Optimalisatie over meerdere perioden

- Cashflow-/passiva-matching

- Regelgevingskwesties, zoals Solvency II kapitaalvereisten

- Scenario- en factoranalyse

Aannames kapitaalmarkt

Onze aannames voor de kapitaalmarkt geven langetermijnschattingen voor het gedrag van meer dan 170 verschillende activaklassen. Deze zijn gebaseerd op een beleggingshorizon van 10 jaar en kunnen als leidraad dienen voor uw strategische assetallocatie.

Wij richten ons op verwacht rendement, volatiliteit en correlatie met andere activaklassen.

Toegang tot alternatieven

Omdat beleggers streven naar meer groei, inkomsten en diversificatie, zijn alternatieve assets een steeds belangrijker onderdeel geworden van institutionele portefeuilles.

Ons platform voor alternatieve beleggingen vereenvoudigt het proces van beleggen in alternatieve beleggingen - het biedt toegang tot Invesco's in-house capaciteiten naast gespecialiseerde beheerders die aanvullende expertise bieden in private credit, private equity en vastgoedactiva.

Invesco’s platform voor alternatieve beleggingen

- Diversificatie: Benut het potentieel van strategieën van preferente leningen en vastgoed - tot privékrediet en infrastructuur.

- Gestroomlijnd: Vereenvoudigt het proces van beleggingen in alternatieve assets en overbrugt de kloof tussen uw beleggingsstrategie en de uitvoering ervan.

- Toegang tot private markten: Ons multi-beheerplatform omvat beheerders van derde partijen van hoge kwaliteit met lage minimale beleggingseisen en aantrekkelijke vergoedingen.

- Analyse: Met behulp van Invesco Vision kunnen we inzicht krijgen in voorspelde risico's, rendementen en correlaties tussen assets in de portefeuille en kunnen we alternatieve beleggingen integreren om uw portefeuille beter in staat te stellen de beleggingsdoelstellingen te behalen.

- Flexibiliteit: We kunnen adviesdiensten aanbieden, evenals op maat gemaakte en gecombineerde multi-alternatieve oplossingen (gericht op inkomsten of gericht op groei), terwijl we optreden als een verlengstuk van uw team.

- Rapportage: Via het platform hebt u toegang tot beleggings- en operationele monitoring met geïntegreerde rapportage.

Cashflow-driven Investment (CDI)

CDI-oplossingen zijn erop gericht om inkomsten te genereren om te voldoen aan verplichtingen binnen de gestelde termijn. Dit kan worden gedaan door een mix van publieke en private activa aan te houden, die een combinatie van stabiele inkomsten en langetermijnkasstromen opleveren. Wij richten ons op drie belangrijke strategieën:

- Cashflow-bewust: Beleggingen selecteren met een focus op hoge inkomsten en grotere zekerheid van rendement.

- Cashflow-matching: Het aanhouden van activa van hoge kwaliteit tot het einde van de looptijd, om ze af te stemmen op de verwachte liability cashflows.

- Buyout-aware: Aanhouden van activa die een gunstige behandeling krijgen ten aanzien van verzekeringskapitaal, ofwel om een verzekeringsstrategie te weerspiegelen of om een toekomstige verzekerde oplossing te ondersteunen.

Tactische assetallocatie of factorrotatie

Dynamische factorallocaties zijn gericht op het behalen van betere resultaten door te anticiperen op veranderingen in de bedrijfscyclus.

- Eigen macro-regime kader

Krijg toegang tot ons gepatenteerde kader, dat een intuïtieve en werkbare methodologie voor tactische factorallocatie biedt. - Systematisch, transparant proces

Wij maken gebruik van een transparant, op regels gebaseerd beleggingsproces, dat overdraagbaar is tussen verschillende activaklassen. - Voorkeur op basis van dynamische factor

Wij kunnen een dynamische factor toepassen op portefeuilles om te profiteren van veranderende marktomstandigheden.

Neem contact met ons op

Voor meer informatie over onze strategieën kunt u hieronder uw gegevens invullen. Wij nemen dan contact met u op.

U kunt zich ook aanmelden om onze nieuwste updates, inzichten en nieuwsbrieven per e-mail te ontvangen.

Meld u aan om e-mailupdates te ontvangen van onze alternative experts

Selecteer de asset classes waarin u geïnteresseerd bent om gerelateerde inzichten in uw inbox te ontvangen, inclusief onze driemaandelijkse nieuwsbrief over alternatives.

U kunt uw selectie op elk gewenst moment bijwerken of uzelf afmelden.

Hoe kunnen we u van dienst zijn?

Laat het ons weten via dit formulier. Een van onze experts neemt zo snel mogelijk contact met u op.

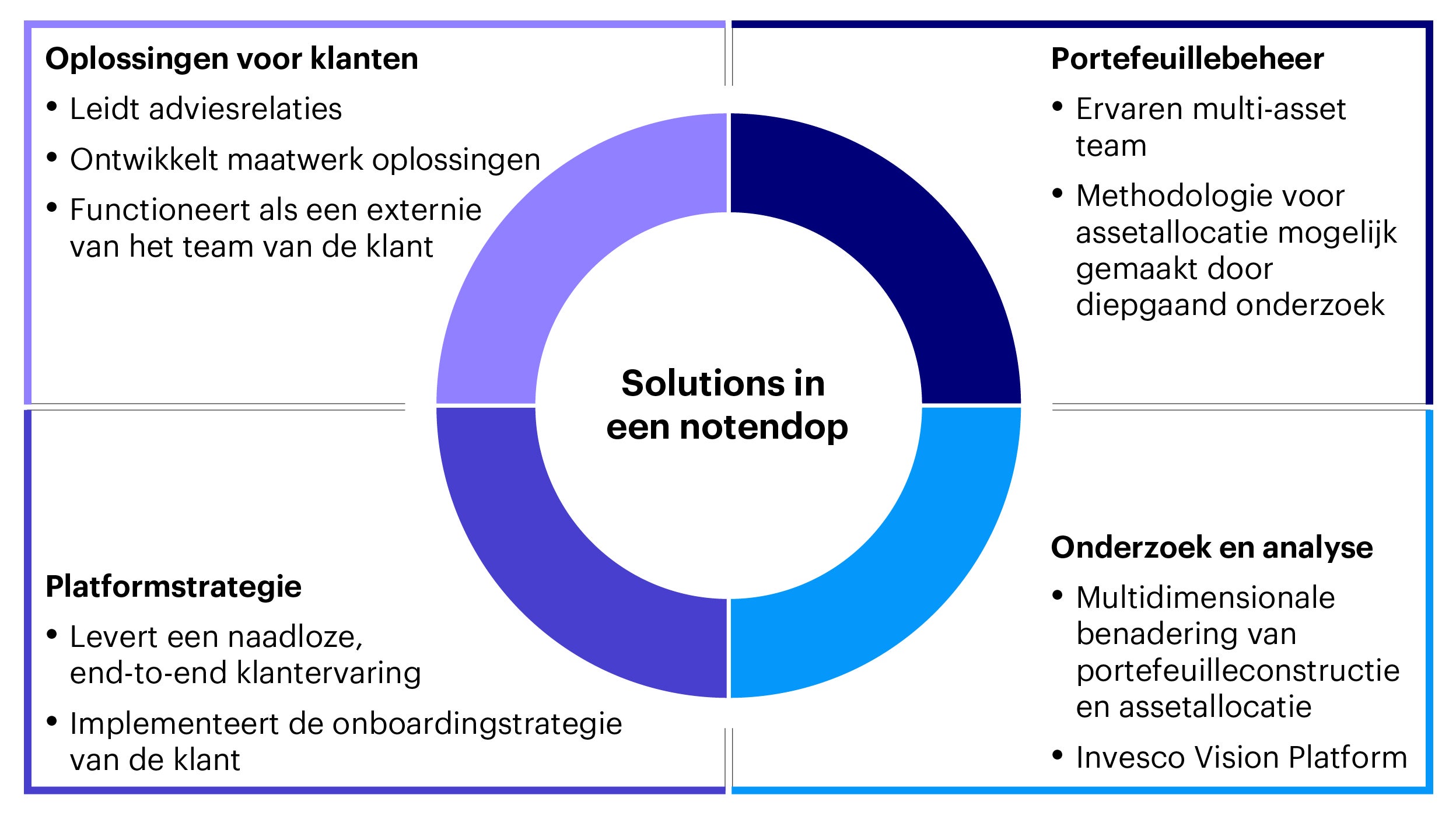

Waarom Invesco Solutions?

Wij zijn een wereldwijd team dat een breed scala aan cliënten bedient, van pensioenfondsen tot verzekeraars. Wij werken met u samen om uw doelstellingen volledig te begrijpen en maken gebruik van strategieën uit alle actieve, passieve, factor- en alternatieve capaciteiten die Invesco biedt.

Ons team brengt inzicht en innovatie in uw proces van portefeuilleconstructie, gedegen onderzoek en analyse tot beleggingsoplossingen op maat. Onze aanpak begint met een volledig begrip van uw behoeften:

- Wij helpen betere beleggingen te realiseren door inzichtelijke en grondige analyses te leveren.

- Door analyses in de praktijk te brengen, ontwikkelen wij een beleggingsaanpak die op uw doelstellingen is afgestemd.

- Wij werken als een verlengstuk van uw team om te engageren met verschillende functies en oplossingen te implementeren.

65+

Beleggingsprofessionals

$ 108 miljard

Activa onder advies

100+

Geavanceerde diploma's en titels

Veelgestelde vragen over oplossingen van Invesco

Invesco Solutions (IS) is een wereldwijd onafhankelijk multi-asset team van meer dan 65 professionals in Europa, de VS en Azië. Onze activa onder advies bedragen in totaal $108 miljard.¹

Ons doel is om cliënten te helpen onzekerheden te beperken en hun beleggingsdoelen te halen. Wij richten ons op het combineren van strategische en tactische assetallocatie met capaciteiten voor het selecteren van beheerders en het leveren van resultaatgerichte oplossingen.

Wij werken met u samen om uw doelstellingen volledig te begrijpen. Vervolgens gebruiken we strategieën uit Invesco's wereldwijde spectrum van actieve, passieve, factor- en alternatieve beleggingen om aan uw unieke behoeften te voldoen.

Ons team brengt inzicht en innovatie in uw proces van portefeuilleconstructie, gedegen onderzoek en analyse tot beleggingsoplossingen op maat.

Wij bieden advies en oplossingen voor een breed scala aan activaklassen en strategieën. Ons doel is om cliënten te helpen het meeste uit Invesco te halen - een wereldwijde organisatie met meer dan $ 1,7 biljoen aan aandelen, vastrentende en alternatieve activa.²

Cliënten krijgen op vele niveaus toegang tot onze expertise, van belegginganalyse en advies over portefeuilleoptimalisatie tot samenwerking om volledig op maat gemaakte oplossingen te creëren, waaronder:

- Multi-asset oplossingen

- Beleggingen op private markten

- Institutionele indexering

- Liability-bewust beleggen

Wij hebben aannames voor de kapitaalmarkt (CMA's) ontwikkeld die langetermijnschattingen omvatten van de manier waarop de grote activaklassen zich wereldwijd zullen gedragen. De aannames, die uitgaan van een beleggingshorizon van tien jaar, zijn bedoeld als leidraad voor die strategische allocaties aan activaklassen.

Voor elke geselecteerde activaklasse stellen wij rendementsprognoses en maken wij een raming van de standaardafwijking van het rendement (volatiliteit) en de correlatie met andere activaklassen.

Onze aannames voor de kapitaalmarkt vormen de basis van onze analyse en aanbevelingen. Wij gebruiken deze als richtlijnen bij het nemen van strategische beslissingen over de activa-allocatie op de lange termijn. Wij kunnen ook een tactische activa-allocatie uitvoeren op basis van uitgebreide regime- en macro-analyses om cyclische kansen in het huidige klimaat te benutten.

Wij gebruiken Invesco Vision, ons geavanceerde onderzoeks- en analyseplatform voor portefeuillebeheer, om cliënten te helpen beter geïnformeerde beleggingsbeslissingen te nemen die in lijn zijn met hun doelstellingen.

Alternatieve activa zoals private equity, private debt en direct vastgoed bieden door hun unieke eigenschappen een aantal diversificatievoordelen. Ze hebben ook het potentieel om aantrekkelijkere, voor risico gecorrigeerde rendementen te genereren dan gewoonlijk kan worden gevonden op de openbare markt.

De trend naar alternatieven is de afgelopen jaren versneld, vooral omdat beleggers zich hebben aangepast aan de lagere rendementsverwachtingen voor aandelen en obligaties. Dat blijkt uit de aannames over de kapitaalmarkten van Invesco,die langetermijnschattingen omvatten van de manier waarop de grote activaklassen zich wereldwijd zullen gedragen.

De markt voor alternatieve beleggingen is breed, complex en dynamisch. Dit vereist uitgebreide analyse, due diligence en monitoring. Er zijn ook praktische overwegingen, zoals de illiquiditeit van beleggingen. Tenzij u een grote instelling bent, kan het lastig zijn om toegang te krijgen tot bepaalde beheerders.

Invesco’s platform voor alternatieve beleggingen is ontwikkeld om veel van deze uitdagingen te overwinnen, het proces van beleggen in alternatieve activa te vereenvoudigen en de kloof tussen uw beleggingsstrategie en de uitvoering ervan te overbruggen. Naast de interne capaciteiten van Invesco hebben wij hoogwaardige externe beheerders geselecteerd die schaalgrootte, wereldwijde aanwezigheid en aanvullende expertise in beleggingen op de particuliere markt bieden.

-

Footnotes

1 Source: Invesco as of 30 September 2024.

2 Source: Invesco as of 30 September 2024.

Investment risks

The value of investments and any income will fluctuate (this may partly be the result of exchange rate fluctuations) and investors may not get back the full amount invested.

Alternative investment products may involve a higher degree of risk, may engage in leveraging and other speculative investment practices that may increase the risk of investment loss, can be highly illiquid, may not be required to provide periodic pricing or valuation information to investors, may involve complex tax structures and delays in distributing important tax information, are not subject to the same regulatory requirements as mutual portfolios, often charge higher fees which may offset any trading profits, and in many cases the underlying investments are not transparent and are known only to the investment manager. There is often no secondary market for private equity interests, and none is expected to develop. There may be restrictions on transferring interests in such investments.

Important information

All information as at 30 September 2024, sourced by Invesco, unless otherwise specified.

Views and opinions are based on current market conditions and are subject to change. This is marketing material and not financial advice. It is not intended as a recommendation to buy or sell any particular asset class, security or strategy. Regulatory requirements that require impartiality of investment/investment strategy recommendations are therefore not applicable nor are any prohibitions to trade before publication.

EMEA4143427/2025