Credito high yield

Da rendimenti più elevati a una minore volatilità: scopri cosa può apportare al portafoglio il credito high yield.

Dopo un importante reset del mercato nel 2022, il segmento high yield è ora all’altezza del suo nome. I rendimenti e gli spread dell’asset class sono elevati come non lo erano da qualche tempo, creando opportunità per gli investitori di assicurarsi livelli di reddito maggiori per gli anni a venire.

Le ultime analisi del Global Market Strategy Office di Invesco suggeriscono che la transizione verso la fase di ripresa del ciclo economico potrebbe essere già cominciata. In periodi come questo, gli asset più rischiosi come il credito high yield in genere sovraperformano quelli percepiti come più sicuri. In questo quadro, le prospettive dell’asset class appaiono interessanti.

Ovviamente, investire in obbligazioni high yield comporta sempre dei rischi: qualora le prospettive economiche si rivelassero più negative del previsto, potremmo assistere a stress per il credito e default. Detto ciò, non siamo in condizioni di mercato simili a quelle del 2008. Le banche e le imprese sono generalmente entrate in questo periodo con fondamentali robusti e bilanci solidi, quindi i rischi questa volta non sono sistemici come quelli che hanno preceduto la crisi finanziaria globale (GFC).

Anche se dovesse verificarsi una recessione nelle economie globali, vi sono alcune tesi che potrebbero giocare a favore dell'high yield, come le prospettive di una riduzione dell'offerta, il miglioramento delle caratteristiche finanziarie delle società high yield e la qualità creditizia leggermente superiore registrata dalla crisi finanziaria globale in poi.

In tale ottica, esaminiamo più nel dettaglio l'asset class valutandone le caratteristiche, i vantaggi e i rischi chiave. Condividiamo inoltre alcuni case study e spieghiamo come si comportano gli asset high yield durante un intero ciclo di mercato.

Infine, per gli investitori interessati ad approfondire le aree più innovative dell'universo obbligazionario alla ricerca di rendimenti più elevati, esaminiamo più a fondo il debito subordinato e i titoli ibridi. In cosa differiscono dal credito high yield e cosa possono apportare al portafoglio?

Credito high yield

Da rendimenti più elevati a una minore volatilità: scopri cosa può apportare al portafoglio il credito high yield.

"Che cosa c'è in un nome?", scrive William Shakespeare in Romeo e Giulietta. "Ciò che noi chiamiamo con il nome di rosa, anche se lo chiamassimo con un altro nome, serberebbe pur sempre lo stesso dolce profumo", aggiunge. Questi famosi versi sono tratti da una tragedia molto apprezzata. Tuttavia, è un'opera ambientata in una società in cui, alla fine, i nomi si rivelano davvero molto importanti.

E anche nel mondo finanziario i nomi, così come le classificazioni e le tassonomie, sono rilevanti. In quest'ottica, quindi, iniziamo con una definizione. Cos'è esattamente il credito high yield (ad alto rendimento)? Le sue caratteristiche finanziarie sono all'altezza del nome che porta?

In parole semplici, le obbligazioni high yield sono titoli di debito societari con un rating inferiore a investment grade. Come suggerisce il nome, generalmente pagano cedole più elevate rispetto ai titoli investment grade per compensare il maggiore rischio di credito assunto dagli investitori quando li acquistano.

Sono molteplici le caratteristiche chiave che rendono il credito high yield particolarmente interessante per gli investitori:

Approfondiamo queste caratteristiche di seguito.

Storicamente, le obbligazioni societarie high yield sono state in grado di generare un reddito elevato e costante per gli investitori disposti ad assumere ulteriore rischio di credito.

Tale circostanza si è verificata anche nel periodo tra il 2008 e il 2021, quando gli investitori si sono trovati ad affrontare un panorama di investimenti con scarsi rendimenti. La cedola media dell'high yield USA durante questo periodo è stata del 7,15%, quindi il 2,30% in più rispetto all'investment grade USA e il 4,62% in più rispetto ai Treasury USA.1

I pagamenti di cedole più elevati delle obbligazioni high yield possono quindi fare da cuscinetto contro la volatilità dei prezzi e mitigare i rischi di downside.

Per capire meglio questo punto, esaminiamo sei eventi critici degli ultimi vent'anni. Durante tutti questi periodi di crisi, le obbligazioni high yield USA hanno mostrato una volatilità notevolmente inferiore rispetto alle azioni USA.

|

Crisi finanziaria globale 07/09/2007-12/03/2009 |

Prima crisi del debito sovrano europeo 15/04/2010-31/08/2010 |

Seconda crisi del debito sovrano europeo 21/02/2011-24/11/2011 |

Black Monday/default della Grecia 10/08/2015-12/02/2016 |

Timore di un aumento dei tassi d'interesse 23/01/2018-23/03/2018 |

Pandemia COVID-19 10/02/2020-16/03/2020 |

|---|---|---|---|---|---|---|

| Deviazione standard dell'high yield USA | 11,63 |

5,86 |

6,85 |

7,80 |

4,03 |

20,15 |

Deviazione standard delle azioni USA |

45,06 |

28,16 |

29,93 |

24,42 |

25,58 |

86,70 |

Fonte: Bloomberg, alle date indicate. L'High yield USA è rappresentato da Bloomberg US HY 2% Issuer Cap TR USD. Le azioni USA sono rappresentate da S&P 500 NR USD.

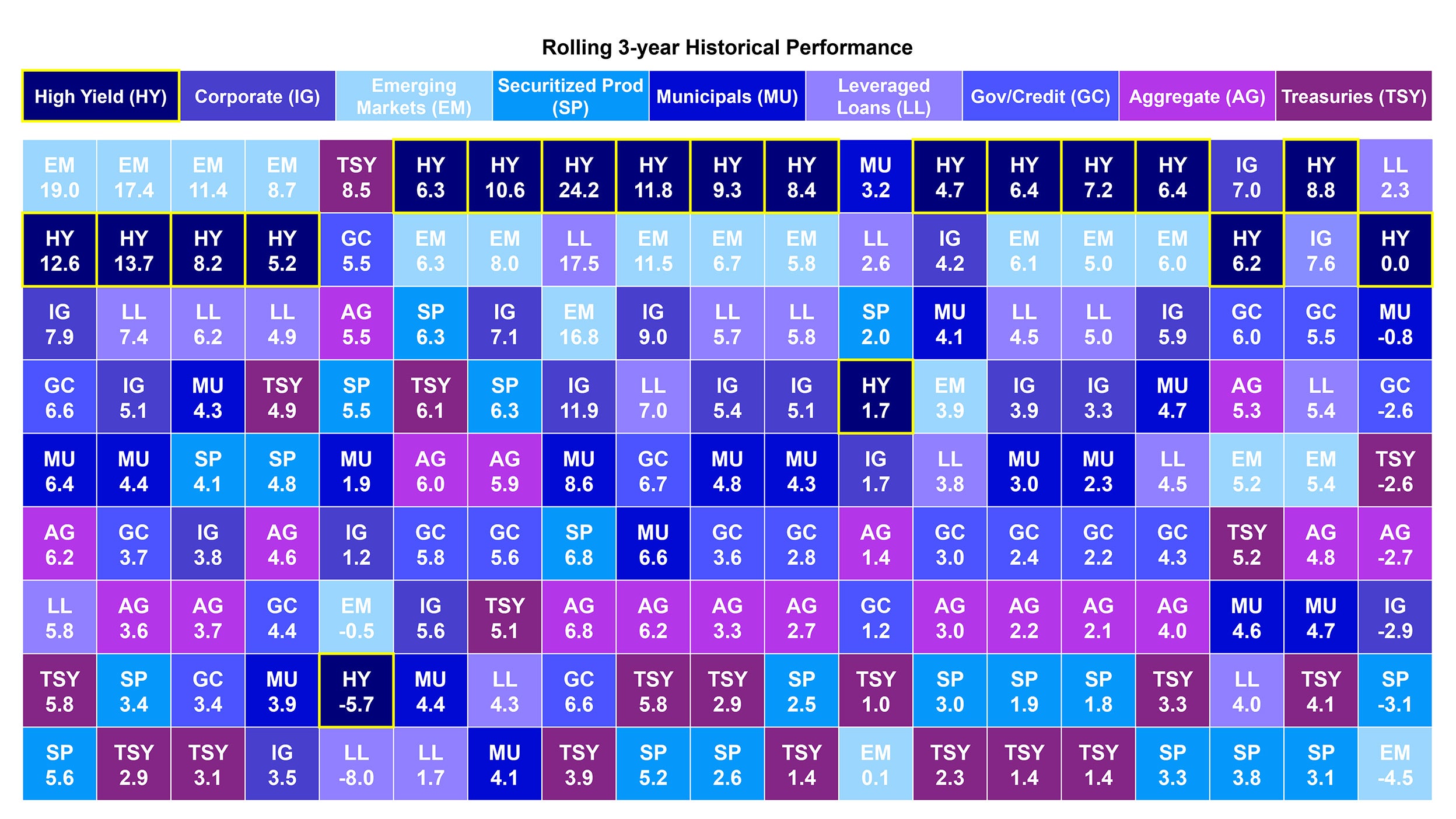

Nonostante l'ulteriore rischio di credito che gli investitori si assumono con il segmento high yield rispetto al credito investment grade o ai titoli di Stato, l'asset class ha registrato in realtà soltanto quattro anni di rendimenti negativi dal 2002 (Figura 1). Inoltre, ha costantemente sovraperformato altre asset class obbligazionarie nell’arco di un periodo di tre anni consecutivi (Figura 2).

Le performance passate non sono garanzia di pari rendimenti futuri. Fonte: Bloomberg, 31/12/2003 – 31/12/2021. L'high yield USA è rappresentato da Bloomberg US High Yield 2% Issuer Capped Index. I rendimenti totali del 2009 sono stati del 58,76%. Le performance passate non sono indicative di pari rendimenti futuri.

La performance conseguita in passato non costituisce un'indicazione di rendimenti futuri.

Fonte: Bloomberg, 31/12//2004 – 31/12/2022. Il segmento HY è rappresentato da Bloomberg US High Yield 2% Issuer Capped Index, il segmento IG è rappresentato da Bloomberg US Corporate Index, il segmento AG è rappresentato da Bloomberg US Aggregate Index, il segmento Agg in valuta forte ME è rappresentato da Bloomberg Emerging Market Hard Currency Agg Index, il segmento dei Cartolarizzati è rappresentato da Bloomberg US Aggregate Securitized Index, il segmento dei Treasury è rappresentato da Bloomberg US Aggregate Treasury Index, il segmento dei Municipali è rappresentato da Bloomberg Municipal Index, il segmento Gov/Credit è rappresentato da Bloomberg Government/Credit Index. Quello dei Leveraged Loan è rappresentato da Credit Suisse Leveraged Loan index. Le performance passate non sono indicative di pari rendimenti futuri.

Le obbligazioni high yield possono registrare una maggiore volatilità nei periodi di tensioni economiche rispetto alle loro controparti "più sicure", il che può fungere da deterrente per alcuni investitori. Tuttavia, ripercorrendo il passato, è possibile notare che hanno avuto anche una capacità di ripresa estremente rapida (Figura 3).

Il grafico sottostante replica la performance dell'high yield su un periodo di vent'anni. I cerchi blu evidenziano diversi periodi chiave di drawdown e recupero. In tutto vi sono quattro case study:

Come è possibile notare dal grafico, in ognuno di questi periodi, il drawdown è stato seguito da un periodo di interessanti rendimenti. Questa è una caratteristica importante delle obbligazioni; purché l’emittente non vada in default, permettono sempre di recuperare il valore nominale (o 100) alla scadenza. L'effetto pull-to-par, ovvero il ritorno al valore nominale, è un strumento potente, in particolare se la contrazione è stata causata esclusivamente dal sentiment di mercato.

In effetti, i sell-off sono spesso il risultato del sentiment di mercato piuttosto che di problemi fondamentali con la società in questione. Durante i periodi di crisi, i prezzi delle obbligazioni high yield scendono perché gli investitori si affrettano ad acquistare asset percepiti come più sicuri, come i titoli di Stato. Poi, man mano che il sentiment torna positivo, gli investitori riconoscono che le quotazioni degli asset high yield sono a buon mercato e, man mano che riacquistano le obbligazioni che avevano venduto in precedenza, si registra una ripresa dei prezzi.

Fonte: Bloomberg. Al 31/12/2022. Bloomberg Barclays U.S. High Yield 2% Issuer Cap Index

Come per ogni altro tipo di investimento, non è tutto oro ciò che luccica. Le obbligazioni high yield possono comportare un livello di rischio più elevato rispetto alle loro controparti percepite come più sicure. Sono più volatili del credito investment grade e dei titoli di Stato e, quando i mercati entrano in crisi, generalmente registrano un calo più accentuato del prezzo.

Il rischio principale per questa asset class, tuttavia, è il rischio di credito o di default, che si verifica nel caso in cui l’emittente sia incapace di far fronte al pagamento degli interessi o di rimborsare il capitale. Storicamente, in periodi di tensioni economiche e incertezza il tasso d'insolvenza aumenta nel mercato high yield. Detto ciò, ripercorrendo il passato, è interessante notare che il mercato sconta costantemente più default di quelli che effettivamente si concretizzano (Figura 4) e questo crea opportunità per gli investitori di trarre vantaggio da extra-rendimenti.

Inoltre, alcuni default rappresentano opportunità interessanti: solitamente prima dell'insolvenza dell'obbligazione vi è un periodo in cui il prezzo scende notevolmente. Gli investitori a volte scelgono di investire in queste obbligazioni "distressed", detenendole durante un periodo di default e di ristrutturazione dei bilanci. Il motivo alla base è che questi titoli possono essere acquistati a buon mercato, e se la ristrutturazione ha successo, l'investimento può aumentare di valore.

Allo stesso modo, non sempre i default si traducono in perdite effettive per gli obbligazionisti. Se un gestore di portafoglio ritiene che il valore di mercato del debito sia inferiore a quello degli asset che costituiscono l'obbligazione, potrebbe non cedere il titolo. Qualora l'emittente dovesse andare in default, il tasso di recupero dell'obbligazione sarebbe superiore all'attuale prezzo di mercato.

Fonte: Bloomberg, JP Morgan. Dati a fine mese. Utilizzando ICE BAML U.S. High Yield Index (H0A0) per High Yield Spread (OAS). Il Forward Loss Rate viene calcolato prendendo il tasso di default su 12 mesi rolling (in volume) da JP Morgan Research moltiplicato per il 100% meno il tasso di recupero storico medio del 40% (da JP Morgan Research). Esempio: Tasso di default - (100%-40%). Lo spread in eccesso generato è lo spread HY meno il Forward Loss Rate a 1 anno. Date utilizzate: da dicembre 1996 a gennaio 2022.

Cercare di prevedere l'andamento dei mercati può essere impegnativo e, per i motivi delineati in precedenza, è opportuno avere una certa esposizione al segmento high yield nei portafogli degli investitori in un'ampia gamma di contesti. Detto questo, ci sono alcuni trend chiave a cui vale la pena di prestare particolare attenzione.

La Figura 5 mostra la performance degli asset obbligazionari in un tipico ciclo di mercato, sulla base dei dati relativi agli ultimi cinquant'anni. Come possiamo notare, quando l'economia inizia a passare dalla fase di contrazione a quella di ripresa, è il credito high yield a essere in testa (seguito dalle azioni) sovraperformando le sue controparti percepite come più sicure.

Allo stesso tempo, durante i periodi di rallentamento economico, quando i rendimenti aggiustati per il rischio dei titoli di Stato sono in testa, le obbligazioni high yield sono in genere meno interessanti rispetto ai titoli di qualità superiore.

Note: le informazioni sui rendimenti dell’indice comprendono dati back-tested. I rendimenti, effettivi o back-tested, non sono garanzia di pari rendimenti futuri. Rendimenti mensili annualizzati da gennaio 1970 a dicembre 2021, o dal lancio dell’asset class se successivo. Sono inclusi gli ultimi dati disponibili al momento dell’analisi più recente. Extra-rendimenti delle asset class definiti come segue: azioni = MSCI ACWI - US T-bills 3-Month, high yield = Bloomberg Barclays HY - US T-bills 3-Month, bank loan = Credit Suisse Leveraged Loan Index – US T-bills 3-Month, investment grade = Bloomberg Barclays US Corporate - US T-bills 3-Month, titoli di Stato = FTSE GBI US Treasury 7-10y - US T-bills 3-Month. A puro titolo illustrativo. Per ulteriori informazioni, si rimanda alle appendici. Fonti: quadro proprietario del ciclo economico globale di Invesco Investment Solutions e Bloomberg L.P.

Nel mondo degli investimenti, la questione dei fondi "attivi" versus "passivi" è oggetto di un dibattito in corso da molti anni. In Invesco siamo convinti che non vi siano risposte giuste o sbagliate ma che esistano dei vantaggi per entrambi gli approcci, e che alla fine tutto dipenda dalle preferenze e dagli obiettivi degli investitori.

Mentre un investitore in obbligazioni attive può effettuare un'approfondita analisi macroeconomica e creditizia nel tentativo di "battere il benchmark", un investitore passivo può approfittare di importanti vantaggi in termini di costi, liquidità ed efficienza.

Inoltre, la gestione passiva non consiste soltanto nell'accomodarsi e lasciare che il mercato faccia tutto il lavoro. Gli investitori passivi possono acquistare una combinazione di diversi ETF e integrarli in un portafoglio bilanciato. Poi, con il variare dei mercati, possono aggiungere o rimuovere diverse esposizioni per far evolvere il profilo di duration e credito del proprio portafoglio.

Di seguito, analizziamo due case study concentrandoci su come gli investitori possono utilizzare sia strumenti attivi che passivi per ridurre il rischio di credito.

Un'analisi approfondita del credito è un fattore importante del processo di un gestore attivo. L'obiettivo è identificare le opportunità di extra-rendimento in un'ampia gamma di contesti economici, attenuando al contempo il rischio di ribassi. Ciò significa identificare le società che non dipendono da condizioni economiche favorevoli per onorare il proprio debito e che hanno una solida copertura di attivi e flussi di cassa consistenti, tra altri fattori.

A differenza dei fondi attivi, gli ETF non distinguono tra emittenti sulla base dell'analisi fondamentale del credito, ma consentono agli investitori di ottenere un'esposizione di mercato ampia a una particolare asset class in modo rapido, economico ed efficiente.

Inoltre, gli ETF offrono agli investitori gli strumenti necessari per prendere una decisione di asset allocation attiva basata sulla propria visione del mercato e propensione al rischio. Ad esempio, se un investitore giudica eccessiva la reazione del mercato a un determinato fattore di rischio, con l'allargamento degli spread creditizi a livelli interessanti, potrebbe voler assumere ulteriore rischio di credito investendo in un ETF high yield. Ciò gli consentirebbe di migliorare il profilo di rendimento del proprio portafoglio.

Per approfondire il concetto, condividiamo un case study.

La pandemia di Covid ha portato a un aumento sostanziale della volatilità dei mercati finanziari nel periodo di febbraio e marzo del 2020. Di conseguenza, i titoli di Stato hanno registrato un rialzo mentre gli spread creditizi si sono ampliati notevolmente. In questo contesto, le banche centrali hanno agito in modo rapido e deciso per sostenere l'economia globale e stabilizzare i mercati finanziari.

Tale situazione ha fornito agli investitori un'ottima opportunità per assumere ulteriore rischio di credito, passando dai titoli di Stato al credito investment grade. Per i più propensi al rischio, l'high yield offriva buone opportunità, come i fallen angel e il debito subordinato.

Per gli investitori alla ricerca di un'allocazione tattica al segmento high yield, gli ETF rappresentavano un'opzione interessante per svariate ragioni chiave:

Negli ultimi 10 anni e più, per molti investitori i fattori ESG si sono trasformati da elementi "accessori" a componenti "essenziali". Tradizionalmente, la loro integrazione nel segmento obbligazionario è stata un po’ più difficile rispetto all’azionario. Tuttavia, sotto alcuni aspetti, le obbligazioni societarie sono state un buon punto di partenza.

Uno dei motivi è che le società quotate emettono azioni oltre alle obbligazioni. A differenza degli obbligazionisti, molti azionisti hanno diritto di voto. Desideroso di mantenere i propri azionisti dalla loro parte, il management delle società è incentivato ad attuare cambiamenti ESG positivi. Gli obbligazionisti possono lavorare a stretto contatto con gli azionisti grazie all'engagement con le società in merito a tematiche ESG.

Ma quali sono i vantaggi per gli investitori? È importante notare che l’investimento ESG consente ai clienti di allineare i portafogli ai loro valori. Ma possono esserci benefici anche sul piano finanziario. Molti accadimenti societari relativi al credito affondano le radici in qualche lacuna lato ESG (ambientale, sociale o di governance). Pertanto, molti investitori ritengono sia importante incorporare i fattori ESG nel processo di ricerca fondamentale sul credito.

Nell'universo del credito high yield, un'analisi del credito approfondita rappresenta probabilmente di più un valore aggiunto rispetto al segmento investment grade, poiché il rischio di default è più elevato.

In Invesco, i team obbligazionari valutano i fattori di rischio ESG alla stregua di qualsiasi altro rischio. Esaminano:

Per facilitare il processo, i nostri team hanno accesso a dati ESG e fornitori di informazioni di terze parti. Inoltre, utilizzano ESGIntel, lo strumento di valutazione del rischio ESG quantitativo proprietario di Invesco. Tali input quantitativi e qualitativi aiutano a evidenziare importanti rischi ESG ma non sostituiscono le analisi dei nostri esperti analisti del credito.

Rising star e fallen angel

Fallen star: come cogliere le potenzialità dei declassamenti del credito?

La nota frase latina "per aspera ad astra" si traduce con "attraverso le avversità [si giunge] alle stelle". Alcuni titoli obbligazionari si comportano esattamente così, mentre altri seguono la traiettoria opposta. Li chiamiamo rising star (astri nascenti) e fallen angel (angeli caduti).

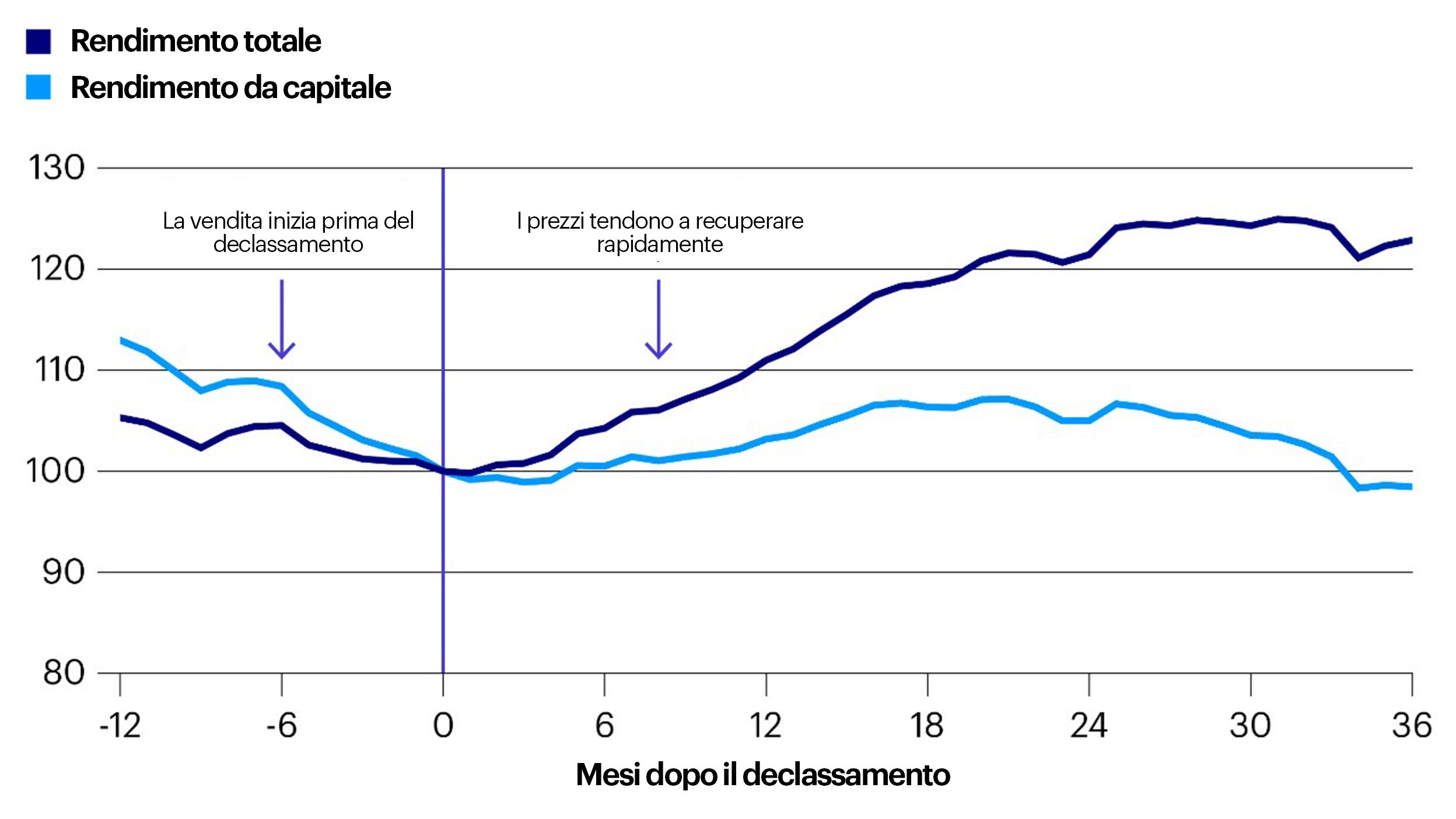

Nel lasso di tempo relativo al declassamento, il prezzo di un'obbligazione tende a scendere più di quanto dovrebbe, come illustrato nella Figura 6. Uno dei motivi è che i prodotti investment grade sono costretti a vendere l'obbligazione. Questa combinazione di valore, yield pick-up e potenziale di ripresa può rendere i fallen angel particolarmente interessanti, soprattutto se si prevede una ripresa dell'economia o del settore in questione.

A puro titolo illustrativo. La performance conseguita in passato non costituisce un'indicazione di rendimenti futuri.

Il 2020 è stato un anno record per i fallen angel, con il crollo dei prezzi dell'energia e i lockdown legati al Covid. Tale situazione ha portato a un miglioramento della qualità complessiva del mercato high yield. Dopo la riapertura delle economie, nel 2022 abbiamo assistito a un totale di 110 miliardi di dollari promossi da debito a investment grade, la cifra più alta mai registrata.2

Durante le crisi economiche e i periodi di recessione i fallen angel high yield in genere registrano una sottoperformance rispetto ad altre tipologie di credito. Tuttavia, successivamente tendono a riprendersi molto più rapidamente, sovraperformando sia il credito investment grade che quello high yield.

Tendono a registrare le performance migliori durante la parte centrale del ciclo, quando vi è una forte crescita economica e del credito, un appiattimento della curva dei rendimenti e un minor rischio di default.

Rendimento innovativo: debito subordinato e titoli ibridi

Il debito subordinato può offrire rendimenti superiori?

Negli ultimi anni abbiamo assistito a un aumento dell'interesse degli investitori per aree più innovative del mercato obbligazionario, alla ricerca di rendimento e diversificazione.

Sei alla ricerca di rendimento aggiuntivo senza assumere ulteriore rischio di credito? Alcuni titoli ibridi e di debito subordinato si sono dimostrati interessanti. Ne presentiamo tre: obbligazioni di capitale AT1, obbligazioni societarie ibride e azioni privilegiate.

Le AT1 sono titoli emessi da istituzioni finanziarie europee. Relativamente nuovi sul mercato, tali titoli sono stati introdotti dopo la crisi finanziaria globale allo scopo di prevenire il contagio nel settore finanziario, agendo come fonti di capitale bancario prontamente disponibile nei momenti di crisi.

Sono caratterizzati da molteplici caratteristiche chiave che li rendono interessanti per gli investitori orientati al rendimento.

In un certo senso, le obbligazioni societarie ibride sono simili alle AT1. Tuttavia, invece di venire emesse da banche, sono emesse da imprese operanti in settori quali energia, servizi pubblici, telecomunicazioni e farmaceutica. Sono spesso emesse da società investment grade come soluzione più flessibile per accedere a prestiti e supportare i propri rating creditizi, poiché le agenzie considerano i titoli ibridi in parte debito, in parte azioni.

Proprio come le AT1, le obbligazioni ibride societarie hanno una posizione senior solo rispetto alle azioni ordinarie. È proprio questo fattore di subordinazione a guidarne l'alto rendimento. Gli emittenti hanno un notevole deterrente (l'aumento della cedola) che li incoraggia a richiamare l'obbligazione alla prima data di rimborso, generalmente dopo cinque anni, il che ne spiega la bassa duration.

Nel valutare se i titoli ibridi offrono valore rispetto al debito più senior, è lo spread che presentano rispetto al credito IG a essere rilevante.

Le azioni privilegiate sono titoli ibridi che coniugano le caratteristiche delle obbligazioni e delle azioni. Ad esempio, oltre ad avere pagamenti di interessi programmati, importi nominali prestabiliti e rating creditizi, sono anche di natura perpetua (o a lunga scadenza) e sono subordinate all'interno della struttura del capitale.

Negli Stati Uniti, alcune banche emettono azioni privilegiate per soddisfare requisiti di finanziamento di capitale simili a quelli delle banche europee con le AT1. Le azioni privilegiate sono generalmente emesse da emittenti investment grade e i loro rendimenti elevati sono dettati dalla loro subordinazione, non dal livello di rischio dell'emittente. Vengono emesse a tasso fisso o variabile.

Nelle asset class a rendimento più elevato, il rischio di default, di perdite e di svalutazioni è maggiore rispetto a quando si investe in titoli considerati più sicuri come titoli di Stato e credito IG. In tale contesto, un team di esperti analisti del credito può aggiungere un valore considerevole al portafoglio attraverso una ricerca attiva delle società per distinguere tra vincitori e perdenti.

In Invesco vi sono oltre 200 specialisti del reddito fisso, molti dei quali sono analisti del credito con esperienza pluriennale in aziende, mercati ed economie. Ed è questa esperienza a fare la differenza durante il processo di analisi degli emittenti al fine di includerli nei portafogli dei clienti.

Nel frattempo, per gli investitori che prediligono un approccio passivo o desiderano adeguare tatticamente le loro esposizioni al comparto obbligazionario, gli ETF possono offrire una serie di vantaggi importanti, tra cui maggiore liquidità ed efficienza dei costi.

Replicando oltre un centinaio di benchmark diversi per offrire esposizioni a ogni segmento, dalle obbligazioni societarie agli AT1, quando si tratta di ETF obbligazionari Invesco è decisamente all'avanguardia. Attualmente offriamo un'interessante gamma di opzioni high yield e di "rendimento innovativo", che è possibile esaminare di seguito.

1 Fonte: Invesco e Bloomberg, alle date indicate. Dati basati su Bloomberg US High Yield 2% Issuer Cap Index.

2 Fonte: JP Morgan (Default Monitor, 3 gennaio 2022).

ll valore degli investimenti ed il reddito da essi derivante oscilleranno (in parte a causa di fluttuazioni dei tassi di cambio) e gli investitori potrebbero non ottenere l’intero importo inizialmente investito.

Tutti i dati sono forniti alle date indicate, tratti da fonti Invesco, salvo altrimenti indicato.

Questa comunicazione di marketing è per pura finalità esemplificativa ed è riservata all'utilizzo da parte dei Clienti Professionali in Italia. Si prega di non redistribuire.

Le opinioni espresse da professionisti o da un centro d’investimento Invesco si basano sulle attuali condizioni di mercato, possono differire da quelle espresse da altri professionisti, sono soggette a modifiche senza preavviso e non devono essere considerate una consulenza finanziaria.