2025年投資展望 – 亞洲固定收益:新興市場

最近美國經歷重大轉變。2024年9月,美國聯儲局啟動減息週期。11月初,美國舉行總統大選。進入2025年,特朗普將二次入主白宮,他將傾向於寬鬆的貨幣政策。特朗普在競選期間的部分政策主張似乎不利於新興市場,特別是出口導向型新興市場國家。雖然政策的細節數月後才會公佈,但令我們鬆一口氣的是,相對世界其他地區,亞洲新興市場國家的經濟基本因素依然穩健。

鑑於全球經濟增長放緩,亞洲新興市場經濟體的經濟的健康增長,政府財政穩健,可為未來數個季度的資產表現提供更好的下行保護。中國近期的政策轉向亦提振我們信心,因為此舉表明政府開始更加重視經濟增長目標。同時,市場仍在等待中國近期刺激政策組合的更多細節及其影響,以及來自美國政策潛在的不利因素明朗化。我們認為,倘若美國針對中國及其他新興市場實施更為嚴苛的政策,中國政府可能會推出更多促進國內經濟增長的措施。如果發生這種情況,我們的基本情境是,雙方實施的政策,整體上對亞洲新興市場國家基本因素造成的影響最後可能會互相抵銷。

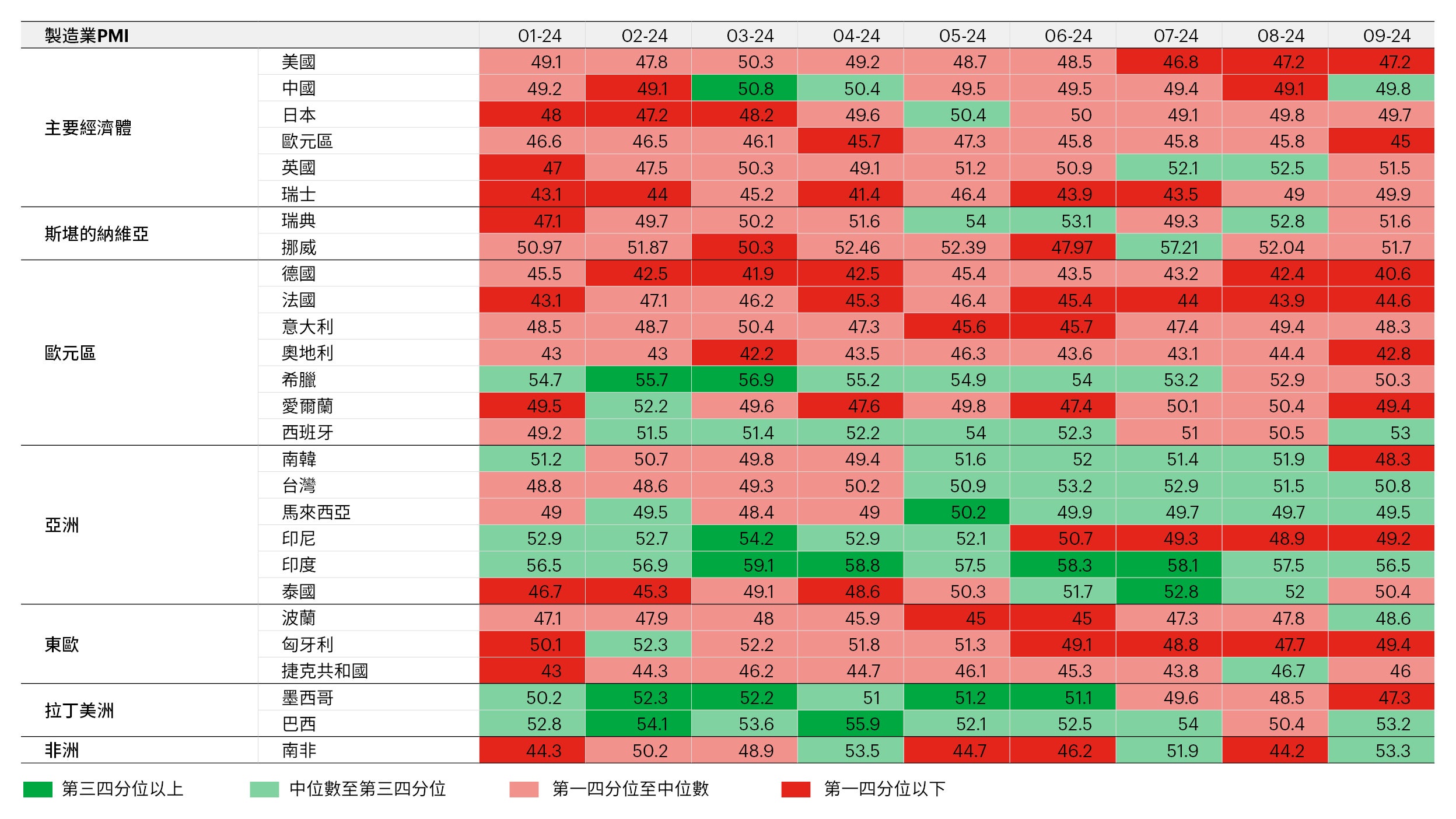

資料來源:彭博、景順。截至2024年11月8日的數據。附註:四分位數排名基於2020年11月至2024年9月的數據。

儘管我們認為亞洲新興市場主權及類主權債券的基本因素強勁,可以在跌市中提供更好的緩衝,但這些債券目前的估值仍然十分昂貴,尤其是投資級別債券。我們察見,早年前,亞洲投資級別債券的孳息率遠高於評級相近的美國投資級別債券(圖2)。然而,此後孳息率漲幅已從約80點子縮減至約30點子。

資料來源:彭博、景順。截至2024年11月8日的數據。過往表現並非未來業績的保證。不能投資於指數。

由於估值偏高,我們難以看好亞洲新興市場硬通貨主權債券。隨著聯儲局啟動寬鬆週期,美國國庫券孳息曲線整體可能會收緊。潛在的息差拓闊可能會使息差水平緊縮的亞洲主權債券面臨風險。我們的基本情境是,亞洲硬通貨主權債券及類主權債券的息差可能於未來數個季度拓闊,由於利差較低且估值昂貴,其表現可能落後其他新興市場地區。然而,考慮到我們認為這些市場的債券價格及匯率前景向好,因此仍然看好亞洲新興市場當地貨幣債券。

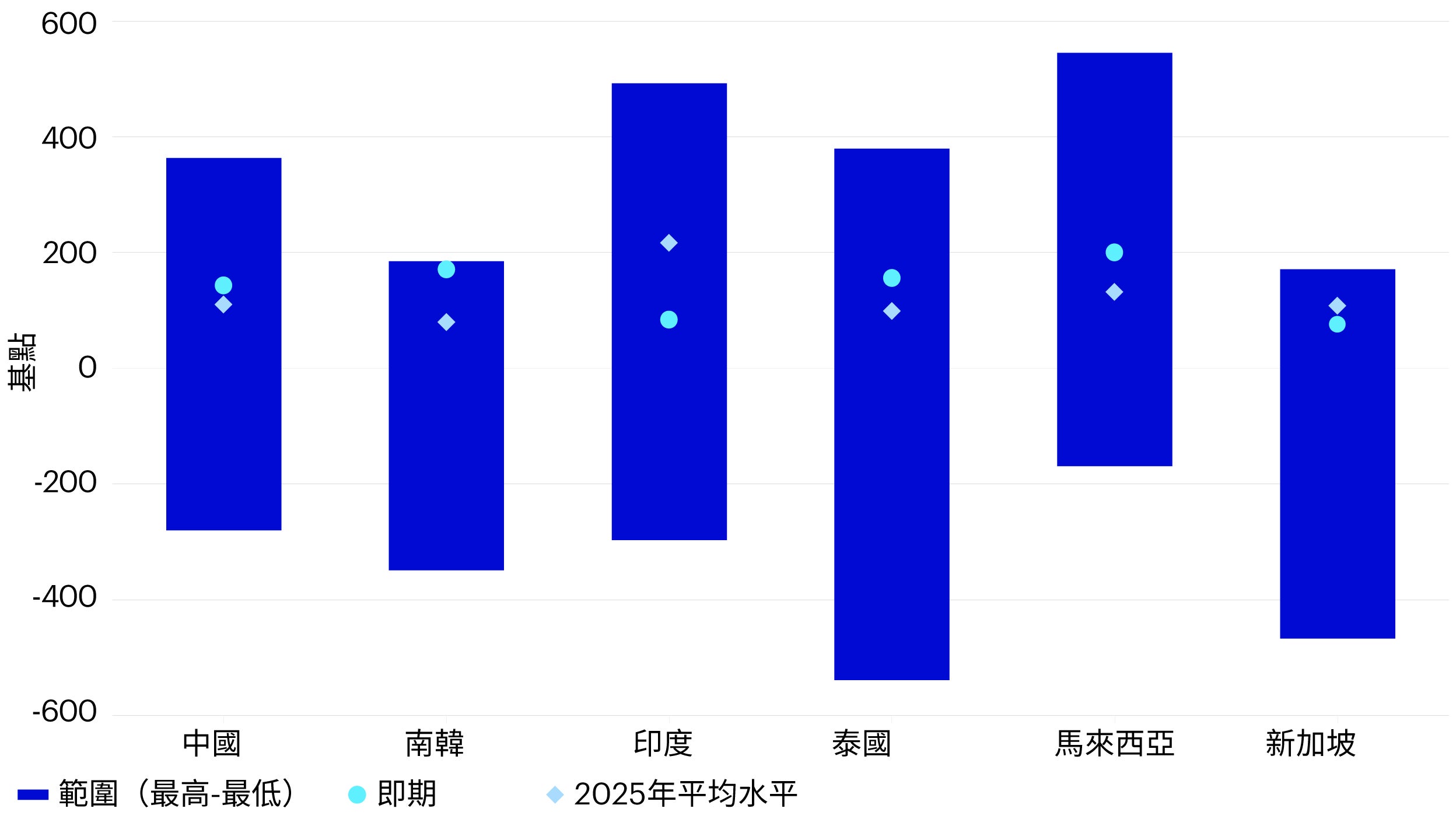

隨著美國聯儲局於2024年9月進入減息週期,亞洲地區的資本外流壓力消退,亞洲央行現時有更大的減息空間。目前亞洲的實質利率一直徘徊於歷史平均水平以上。隨著全球經濟增長勢頭放緩,我們預計當地央行將實施更為寬鬆的貨幣政策,下調當地政策利率。據此,投資當地貨幣政府債券有望帶來資本增值。

資料來源:花旗研究部、彭博、花旗研究部預測。日期範圍從2016年1月1日至2024年11月7日。2025年平均實質利率是以12個月的簡單平均值計算得出,其中通脹預測取自花旗的經濟預測。

我們預期2025年亞洲新興市場當地貨幣兌美元的匯率風險狀況整體均衡。一方面,由於美國聯儲局減息力度大於亞洲央行,利率差異將有利於當地貨幣。同時,美國候任總統特朗普計劃的貿易政策將不利於出口導向型經濟體當地貨幣的表現。我們認為特朗普當選可能會導致亞洲匯率更為波動。不過,我們認為這不會導致亞洲貨幣兌美元持續貶值,因為市場將主要關注利率差異及經濟表現等基本因素。

投資風險

投資價值和任何收入都會波動(這可能部分是匯率波動的結果),投資者可能無法收回全部投資金額。

在欠發達國家投資時,您應該準備好接受大幅的價值波動。

投資在中國上市的某些證券可能涉及重大監管限制,可能會影響流動性和/或投資績效。