Crédito Privado Invesco Private Credit

Descubra los beneficios de nuestras estrategias de crédito privado. Invesco cubre una extensa variedad de metas y tolerancias al riesgo para los clientes.

La clase de activos de los préstamos preferentes garantizados es amplia y muy diversa.

En estos últimos años de mayor incertidumbre, los préstamos han registrado fuertes rentabilidades positivas.

Nuestros datos muestran que los préstamos preferentes garantizados han ofrecido rentabilidades superiores ajustadas al riesgo de forma sistemática durante los últimos 10 años.

Los préstamos senior garantizados a menudo se pasan por alto en favor de los bonos tradicionales debido a ideas erróneas sobre su seguridad, liquidez y adecuación a la cartera. Sin embargo, en el mercado volátil actual, estos préstamos se están convirtiendo cada vez más en una opción atractiva para los inversores que buscan tanto seguridad como oportunidades.

Aunque el mercado es diverso y ofrece acceso a una amplia gama de sectores y empresas, es importante actuar con precaución; las fluctuaciones de los precios y la incertidumbre económica presentan riesgos para las inversiones y podrían dar lugar a posibles caídas. A continuación, repasamos los 10 mitos más comunes para conocer mejor los préstamos preferentes.

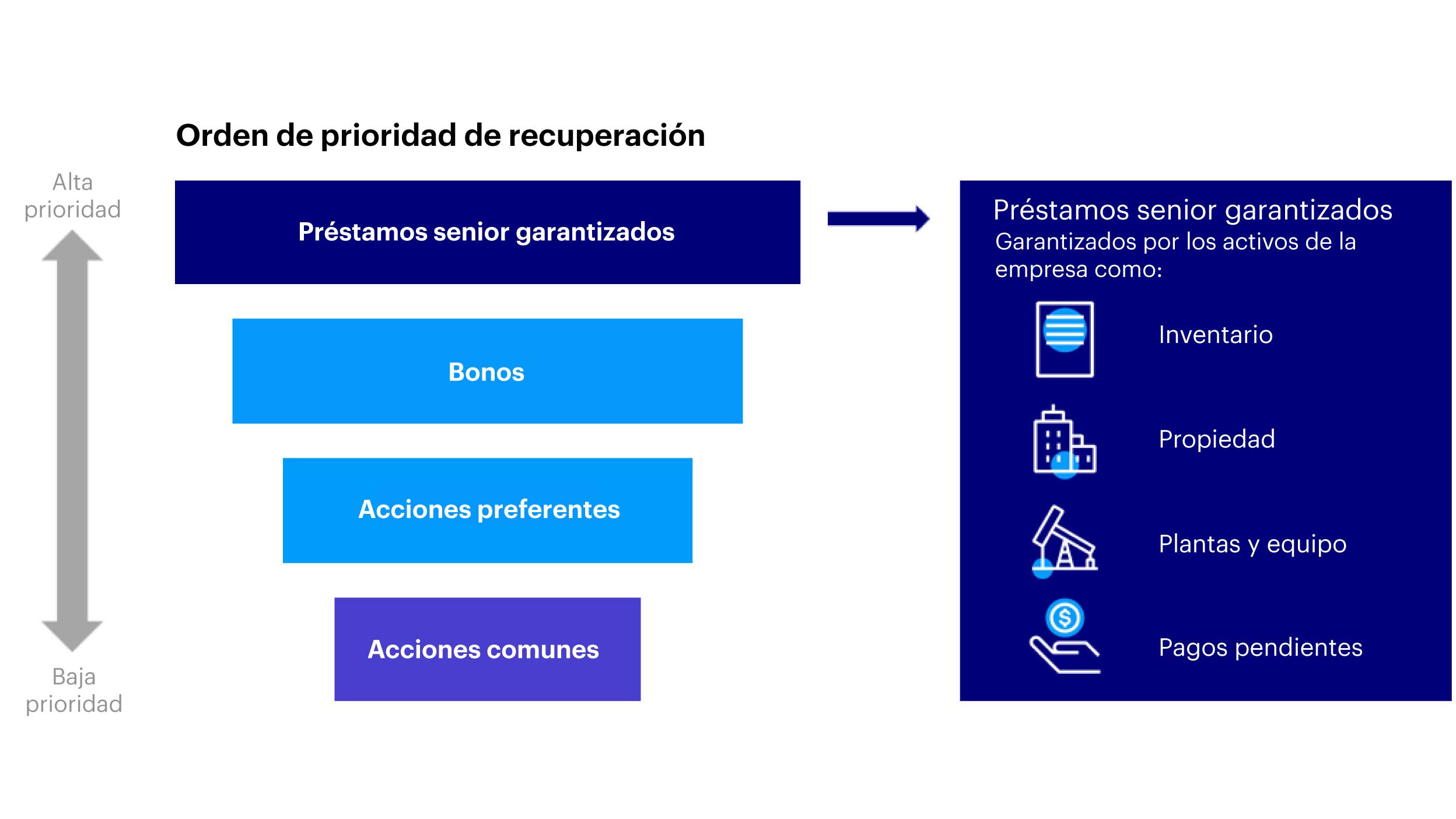

Realidad: Los SSLs están garantizados por activos de la empresa y, en función del emisor, pueden contar con la máxima prioridad a la hora de ser reembolsados. En algunos casos, los SSLs pueden considerarse más seguros que los bonos equivalentes emitidos por la misma empresa. Por el contrario, los bonos están por debajo de los préstamos en la estructura de capital, no están garantizados, están subordinados en términos de derecho de reembolso y, por lo general, vencen después que los préstamos.

Fuente: Invesco. Solo con fines ilustrativos.

Realidad: El mercado mundial de SSLs es inmenso, con una amplia gama de emisores de diferentes sectores y un total de 1,8 billones USD1 . Este mercado ofrece una amplia diversificación global por sectores y empresas, entre las que se incluyen marcas mundiales como Burger King, Dell, Hilton, Chrysler y Formula 1.

Realidad: Por lo general, los SSLs pueden ofrecer mayores rentabilidades con un riesgo de duración mínimo en comparación con los bonos tradicionales2. Esto se debe a que ofrecen cobertura frente a la subida de los tipos de interés y la inflación. También pueden contar con múltiples niveles de protección frente al riesgo de crédito3.

Realidad: En comparación con los bonos de mayor rentabilidad, que normalmente no están garantizados, los SSLs han ofrecido mayores niveles de rentas fiables de forma sistemática, incluso durante las fluctuaciones del mercado. Entre 1987 y 2020, la tasa media de recuperación de la deuda, medida por las recuperaciones finales de los SSLs estadounidenses, fue del 80%, frente al 47% de media de los bonos high yield en EE.UU.4.

Como se muestra en el gráfico siguiente, los ingresos por préstamos comprenden el tipo básico (barras azul oscuro) más un diferencial de crédito (barras azul claro). Como puede verse, los cupones suben y bajan al mismo ritmo que los tipos básicos y, en los últimos 12 años, el cupón total ha registrado un promedio del 5,5% anual en USD (línea rosa).

Fuente: PitchBook Data, Inc., 31 de marzo de 2024. El tipo básico refleja el promedio del trimestre. Calculado a partir del LIBOR a tres meses (antes de 2023) o del SOFR (a partir de 2023) más el diferencial institucional medio ponderado. Actualización trimestral.

Realidad: Los SSLs están garantizados por activos y se sitúan en la parte superior de la estructura de capital de la empresa, por lo que podrían mitigar el riesgo de forma eficaz. Esto significa que, en caso de impago por parte del emisor, se reembolsará en primer lugar a quienes hayan invertido en esta clase de activos.

Como indica el gráfico, desde 1998 los préstamos presentan una tendencia muy estable y ascendente. Las caídas en la valoración de los préstamos durante la pandemia de COVID-19 fueron de corta duración, con recuperaciones muy rápidas y sólidas, lo que pone de manifiesto la condición de activo garantizado preferente.

Fuente: Credit Suisse, 31 de mayo de 2024.

Realidad: Los SSLs han sido históricamente inmunes a la volatilidad de los tipos de interés.

La Figura 4 muestra que hubo incertidumbre en forma de subidas de tipos y la posibilidad de una desaceleración brusca durante los últimos dos años. En este periodo, los préstamos han registrado una fuerte rentabilidad positiva del 15,2% acumulado, con una baja volatilidad, gracias en gran medida a la condición de activos garantizados preferentes y los tipos de interés variable. Por el contrario, los bonos tradicionales han registrado rentabilidades negativas y han sido muy volátiles: los bonos del Tesoro han perdido un 15,3% y los créditos con grado de inversión un 8,4%, mientras que los bonos high yield se han recuperado recientemente hasta situarse en un 2,4% acumulado. En ocasiones, los SSLs pueden ofrecer rentabilidades ajustadas al riesgo debido a su elevado cupón, ya que los tipos se mantienen persistentemente altos.

Fuentes: Pitchbook Data, Inc., Bank of America Merrill Lynch y Bloomberg, 31 de marzo de 2024. El Morningstar LSTA US Leveraged Loan Index representa los préstamos estadounidenses, el ICE BofA US High Yield Index representa el high yield estadounidense, el ICE BofA US Corporate Index representa el grado de inversión estadounidense y el ICE BofA Current 10-Year US Treasury Index-TR representa los bonos del Tesoro. No es posible invertir directamente en un índice.

Realidad: El apalancamiento de los prestatarios ha disminuido y los ratios de cobertura de intereses siguen siendo positivos.

Realidad: El mercado de SSLs es muy líquido en comparación con el crédito privado. Los SSLs cotizan y ofrecen liquidez a diario. Aproximadamente la mitad de los préstamos emitidos se negocian cada día, mientras que en los bonos corporativos solo el 20% de las emisiones se negocian en un momento dado.

La liquidez del mercado permite utilizar distintos métodos de acceso a la liquidez diaria, como los ETFs, los fondos de inversión minoristas con liquidez diaria y los fondos de préstamos institucionales combinados.

Realidad: Para una clase de activos de bajo riesgo, creemos que el mercado valora incorrectamente los Préstamos Garantizados Senior de manera constante, y los datos lo respaldan.

Durante los períodos de 3, 5 y 10 años, los préstamos han producido rendimientos ajustados al riesgo muy superiores en comparación con el espectro de deuda a tipo fijo.

Ya sea que consideres el riesgo como volatilidad, frecuencia de rendimientos negativos (solo tres en los últimos 32 años) o riesgo de pérdida de capital permanente, los préstamos garantizados senior han proporcionado de manera consistente un resultado de bajo riesgo durante más de 30 años.

Fuente: Credit Suisse, Bloomberg L.P. y Barclays. Datos a 31 de marzo de 2024. Actualización trimestral. Los Préstamos Senior de EE. UU. están representados por el índice de Préstamos Apalancados de Credit Suisse, el High Yield de EE. UU. por el Índice de High Yield de Credit Suisse, el Corporativo de EE. UU. por el Índice Corporativo de Bloomberg, el Agregado de EE. UU. por el Índice Agregado de Bloomberg, y el Tesoro de EE. UU. por el Índice del Tesoro de Bloomberg. No es posible invertir en un índice. El ratio de Sharpe utiliza el rendimiento total anualizado de los bonos del Tesoro a 90 días para los períodos que finalizan el 31/03/24 La rentabilidad obtenida en el pasado no es indicativa de los resultados futuros.

Realidad: Incluir SSLs en una cartera tiene el potencial de mejorar la rentabilidad ajustada al riesgo. Los préstamos son adecuados para una asignación core dentro de carteras tanto diversificadas como enfocadas a la obtención de rentas. En las carteras diversificadas, los préstamos constituyen un complemento de los bonos core como medio de diversificación frente a los activos de renta fija, como los bonos gubernamentales. Hemos comprobado la consistencia de los ingresos a lo largo de todos los ciclos de tipos y esperamos que los cupones se mantengan por encima de los niveles históricos incluso después de que finalice el ciclo de recortes de tipos.

Comprender la naturaleza de los préstamos preferentes garantizados puede ayudar a tomar decisiones bien fundadas y a aprovechar las ventajas de esta clase de activos que a menudo pasa desapercibida.

Kevin Petrovcik, de Invesco Private Credit, analiza las últimas novedades en torno a las inversiones en Collateralised Loan Obligations (CLOs) con calificación AAA y las ventajas que podrían ofrecer.

Descubre las potenciales ventajas de incluir CLOs con calificación AAA en una estrategia de inversión, como la posibilidad de protegerte frente a la volatilidad de los tipos de interés o de obtener rentas estables.

Especialistas de Invesco explican las perspectivas para 2025 sobre la evolución del mercado del crédito privado. Analizamos las implicaciones de las últimas tendencias en los préstamos bancarios, el crédito en difficultades y los préstamos directos.

1 Barings, junio de 2024, Senior Secured Loans: 101 (barings.com).

2 Préstamos senior garantizados: invertir en un entorno de tipos de interés “más altos por más tiempo”, noviembre de 2023 Perspectivas de inversión en préstamos garantizados senior | Invesco.

3 Barings, junio de 2024, Senior Secured Loans: 101 (barings.com).

4 Invesco Investment Insights, marzo de 2022, 2759432_OMG464229_Senior_Secured_loans_white_paper_UK_EN.indd (invesco.com).

El valor de las inversiones y el de cualquier renta fluctuará (en parte como consecuencia de las fluctuaciones de los tipos de cambio) y es posible que los inversores no recuperen la totalidad del importe invertido.

Los productos de inversión alternativos pueden implicar un mayor grado de riesgo, pueden recurrir al apalancamiento y a otras prácticas de inversión especulativas que pueden aumentar el riesgo de pérdida de la inversión, pueden ser muy ilíquidos, pueden no estar obligados a facilitar información periódica sobre precios o valoraciones a los inversores, pueden implicar estructuras fiscales complejas y retrasos en la distribución de información fiscal importante, no están sujetos a los mismos requisitos reglamentarios que las carteras de inversión, suelen cobrar comisiones más elevadas que pueden compensar cualquier beneficio de negociación y, en muchos casos, las inversiones subyacentes no son transparentes y sólo las conoce el gestor de inversiones.

Datos a 30 de junio de 2024, salvo que se indique expresamente otra cosa.

El presente es material de marketing y no asesoramiento financiero. No pretende ser una recomendación de compra o venta de ninguna clase de activos, valores o estrategias en particular. Por lo tanto, no son aplicables los requisitos normativos que exigen la imparcialidad de las recomendaciones de inversión/estrategia de inversión, ni las prohibiciones de negociar antes de su publicación. Los puntos de vista y opiniones se basan en las condiciones actuales del mercado y están sujetos a cambios.

EMEA3310549/2024