Zugang zu Schwellenländern durch ETFs

Die Volkswirtschaften der Schwellenländer („Emerging Markets“, „EM“) erzielen weltweit mit die höchsten Wachstumsraten und könnten für das Portfolio eines internationalen Investors langfristige Wachstumschancen versprechen. Die Schwellenländer generieren 40 % des weltweiten BIP1, machen zurzeit jedoch nur 12 % der weltweiten Marktkapitalisierung aus2.

Der technologische Wandel, demografische Veränderungen und Verbesserungen der Gesundheitsversorgung in Schwellenländern könnten das langfristige Wachstum weiter steigern.

Durch börsengehandelte Fonds (Exchange-Traded Funds, „ETFs“) können Investoren auf einfache Art Anlagechancen in Schwellenländern nutzen. In diesem Artikel untersuchen wir, wie ETFs den Zugang zu Schwellenländern erleichtern können.

1. Vorteil: Effizientes Engagement

Schwellenländer-ETFs ermöglichen ein breites und diversifiziertes Engagement über Volkswirtschaften und Unternehmen in Regionen hinweg, die für viele Investoren möglicherweise nicht so leicht zugänglich sind. Beispielsweise bilden viele Schwellenländeraktien-ETFs den wichtigen MSCI Emerging Markets Index ab und erfassen damit die Performance von 1.293 Large- und Mid-Cap-Unternehmen aus 27 Ländern.3

Synthetisch replizierende ETFs eignen sich besonders gut, um Schwellenländeraktien abzubilden. Im Gegensatz zur physischen Replikation, bei der ein ETF alle Wertpapiere eines Index oder eine Auswahl davon nachbildet, nutzen synthetisch replizierende ETFs neben Aktien auch Swaps, um dieselbe Performance wie der Index zu erzielen. So erreicht man ein präzises und verlässliches passives Investment, das die Indexperformance abbildet.

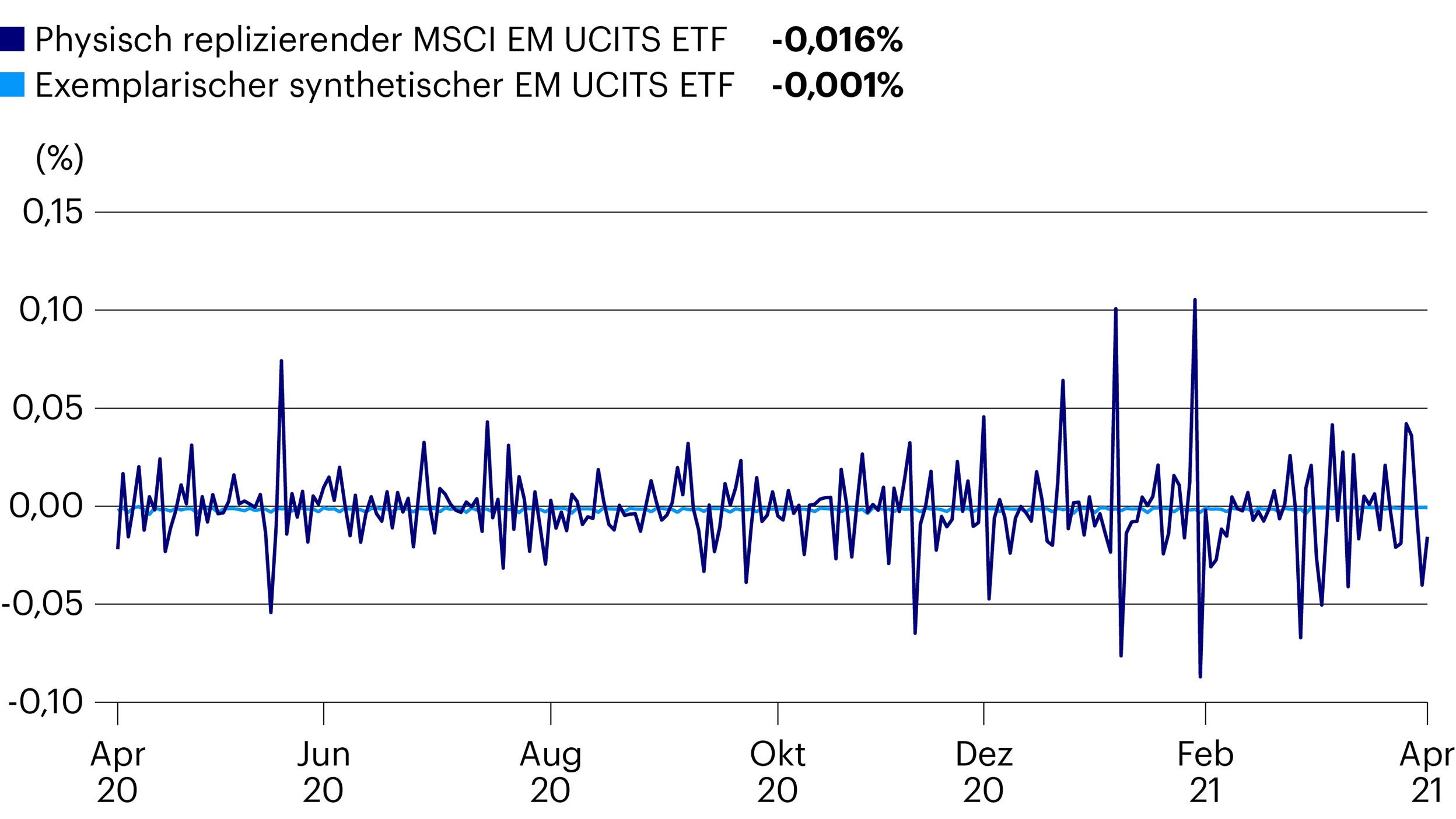

Physische ETFs, die den MSCI EM Index nachbilden, weichen üblicherweise stärker vom Index ab und schwanken mehr. Synthetisch replizierende ETFs ermöglichen hingegen einen durchweg niedrigeren Tracking Error. Bei physischen ETFs auf den MSCI EM kann der Handel in den dortigen Ländern sehr kompliziert sein. Da man mit verschiedenen aufsichtsrechtlichen Gegebenheiten und kleinen Unterschieden im Handel umgehen muss, können der Tracking Error und die Abweichung vom MSCI EM Index höher sein. Replikation auf der Basis von Swaps kann Störfaktoren im Handel an lokalen Märkten größtenteils vermeiden und ermöglicht eine genaue Nachbildung des MSCI EM Index.

Im Anleihenbereich bilden Schwellenländeranleihen-ETFs üblicherweise breite Indizes ab und ermöglichen gegenüber Direktanlagen in einzelnen Schwellenländeranleihen diversifiziertere Investments über verschiedene Laufzeiten-, Rating- und Credit-Segmente hinweg. Außerdem profitieren Schwellenländeranleihen-ETFs von zusätzlicher Sekundärmarktliquidität. Dies kann insbesondere bei weniger liquiden Anleihemärkten hilfreich sein.

2. Vorteil: Einfacher Zugang

Ein weiterer wichtiger Aspekt bei Investments in Schwellenländern ist der einfache Marktzugang, den ETFs ermöglichen. Man kann damit nicht nur auf breiter Basis in viele Schwellenländer auf einmal, sondern auch zielgerichtet in einzelne Länder investieren, die üblicherweise schwer zugänglich sind.

So ist China die zweitgrößte Volkswirtschaft der Welt und wächst unter den großen Ländern am schnellsten. Direktinvestitionen sind für internationale Investoren jedoch seit Jahren schwierig. Hauptgründe dafür sind Beschränkungen ausländischer Beteiligungen, Komplexitäten rund um chinesische Aktiengattungen und strenge Handelsvorschriften. Investoren können diese Herausforderungen vermeiden und durch einen einzigen ETF in den chinesischen Markt investieren.

ETFs auf dem chinesischen Markt ermöglichen umfassendere Investments in den sich rasch verändernden chinesischen Inlandsmarkt als breitere Schwellenländerindizes. Obwohl China im MSCI EM Index mit knapp 40 %3 hoch gewichtet ist, wird darin nicht die volle Gewichtung von A-Aktien abgebildet. Damit bleibt ein wichtiges Segment des dynamischen Inlandsmarktes unberücksichtigt. Hingegen bildet beispielsweise ein China-All-Shares-ETF das komplette Spektrum aller Aktiengattungen (auch A-Aktien) gewichtet mit der vollständigen Marktkapitalisierung im Streubesitz ab. Dies spiegelt die Chancen besser wider, die China im Inland und international bietet.

Der einfachere Zugang durch ETFs bedeutet auch, dass sie leichter zu handeln sind. Die Investoren können schnell auf Nachrichten reagieren und ETFs an der Börse den ganzen Tag über kaufen und verkaufen – wie gewöhnliche Aktien.

3. Vorteil: Niedrige Gebühren

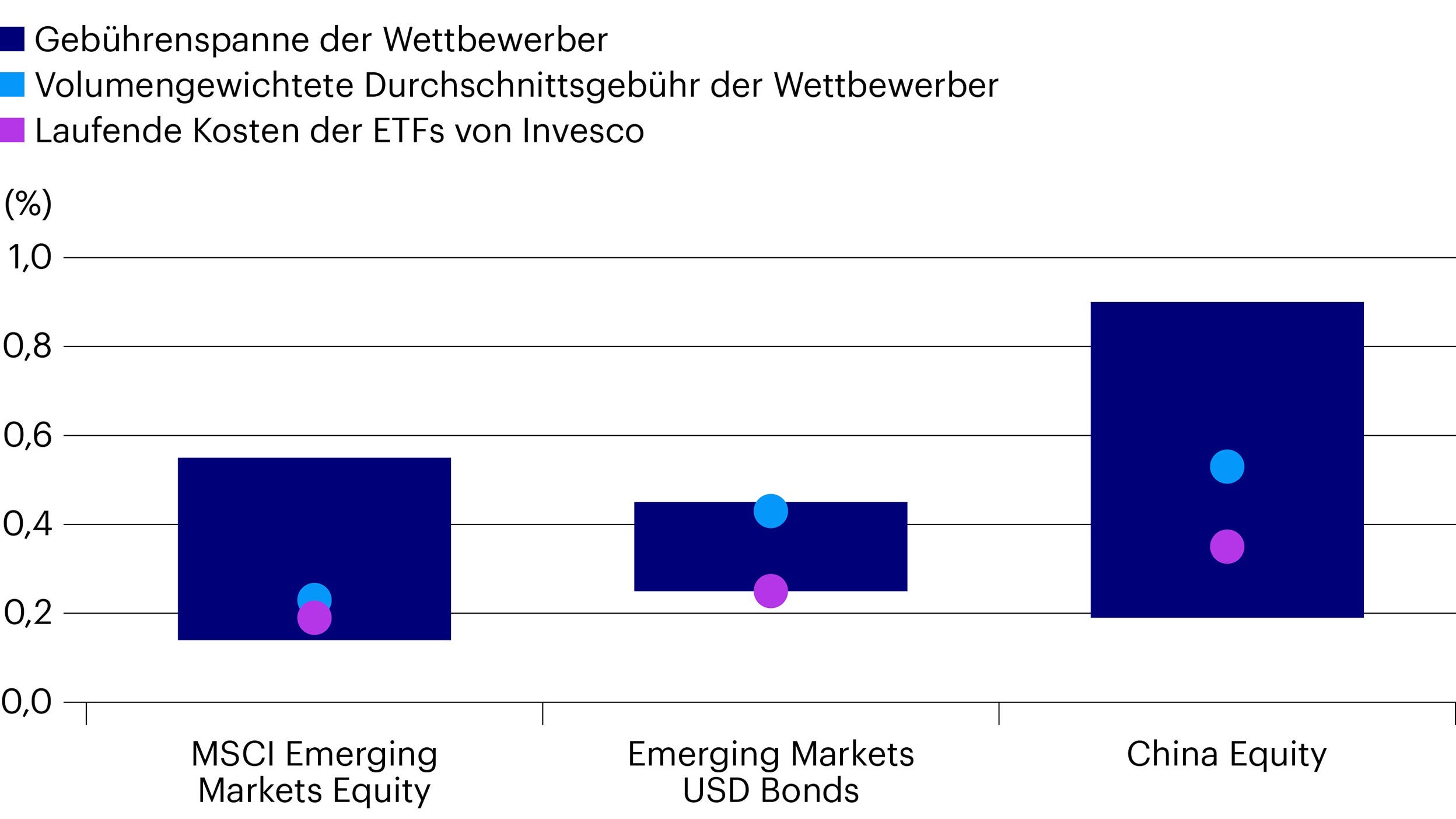

Zuletzt sind auch die Gebühren ein wichtiger Faktor. ETFs weisen im Vergleich zu den meisten anderen Arten von Investments üblicherweise niedrigere Gebühren auf und sind auch transparenter. Niedrigere Gebühren ermöglichen oft höhere Erträge für Investoren. Da ETFs immer gefragter und konkurrenzfähiger werden, sind die Gebühren für ETFs, die Schwellenländerindizes abbilden, in den letzten Jahren deutlich gesunken. Die volumengewichtete Durchschnittsgebühr für ETFs, die den MSCI Emerging Markets Index abbilden, liegt jetzt knapp über 0,20 %, gegenüber 0,45 % im Jahr 2018. Für kostenbewusste Investoren könnten ETFs attraktive Vehikel für Schwellenländeranlagen sein.

Fazit

ETFs können effektive Anlageinstrumente sein, um von zunehmenden Chancen in den Schwellenländern zu profitieren. Sie sind effizient, erleichtern den Marktzugang und zeichnen sich durch niedrige Kosten aus. So können Investoren in Schwellenländern anlegen, die üblicherweise schwer zugänglich sind.

Fußnoten

-

1 Quelle: IWF, World Economic Outlook. April 2021.

2 Quelle: MSCI Emerging Market Countries. Stand: 31. März 2021.

3 Quelle: MSCI. Stand: 31. März 2021.

Wesentliche Risiken

-

Der Wert einer Anlage und die Erträge hieraus können sowohl steigen als auch fallen und es ist möglich, dass Anleger den ursprünglich angelegten Betrag nicht zurückerhalten.

Wichtige Hinweise

-

Diese Informationen dienen lediglich zu Diskussionszwecken und richten sich ausschließlich an professionelle Investoren in Österreich, Deutschland und in der Schweiz.

Dieses Marketingdokument stellt keine Empfehlung dar, eine bestimmte Anlageklasse, Finanzinstrument oder Strategie, zu kaufen oder verkaufen. Das Dokument unterliegt nicht den regulatorischen Anforderungen, welche die Unvoreingenommenheit von Anlageempfehlungen/Anlagestrategieempfehlungen sowie das Verbot des Handels vor der Veröffentlichung der Anlageempfehlung/Anlagestrategieempfehlung vorschreiben.

Stand der Daten: 31. März 2021 sofern nicht anders angegeben.

Die in diesem Material dargestellten Prognosen und Meinungen sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

Dieses Dokument stellt keinen Anlagerat dar. Vor dem Erwerb sollten sich Anleger über (i) die rechtlichen Vorschriften in ihrem Herkunftsland oder im Land, in dem sich ihr regelmäßiger Wohnsitz befindet, (ii) eventuelle Devisenkontrollen sowie (iii) eventuelle steuerliche Auswirkungen informieren.